Tìm hiểu về Implied Volatility (IV) - Mức biến động hàm ý trên thị trường tài chính

Nam Anh

Senior Economic Analyst

Mức biến động hàm ý, hay mức biến động kỳ vọng, là một biến thể hiện mức độ biến động kỳ vọng đối với một thị trường hoặc một loại chứng khoán nhất định. Thường được viết tắt là IV, mức biến động hàm ý định lượng mức độ thay đổi kỳ vọng của giá một tài sản nhất dịnh.

Mức biến động hàm ý, hay mức biến động kỳ vọng, là một biến thể hiện mức độ biến động kỳ vọng đối với một thị trường hoặc một loại tài sản nhất định. Thường được viết tắt là IV, mức biến động hàm ý định lượng mức độ thay đổi kỳ vọng của giá một tài sản nhất dịnh.

Định nghĩa

Biến động hàm ý là một con số được hiển thị theo tỷ lệ phần trăm phản ánh mức độ không chắc chắn hoặc rủi ro theo đánh giá của các nhà giao dịch về giá tài sản. Đại lượng IV, được tính toán từ mô hình định giá quyền chọn Black-Scholes, có thể chỉ ra mức độ biến động dự kiến đối với một chỉ số cổ phiếu, chứng khoán, hàng hóa hoặc cặp tiền tệ chính cụ thể trong một khoảng thời gian nhất định.

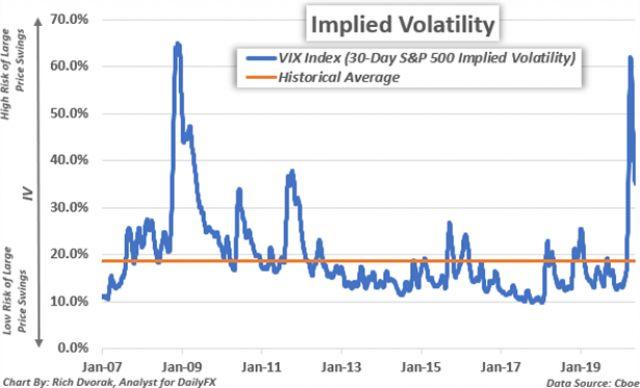

Ví dụ: Chỉ số VIX phổ biến chỉ đơn giản là mức biến động hàm ý trong 30 ngày đối với chỉ số S&P 500. Giá trị VIX cao, hay mức biến động hàm ý cao, cho thấy những rủi ro, cũng như xác suất tương đối cao về những biến động giá lớn hơn mức bình thường.

Mức biến động hàm ý (implied volatility) và mức biến động lịch sử (historical volatility) - sự khác biệt là gì?

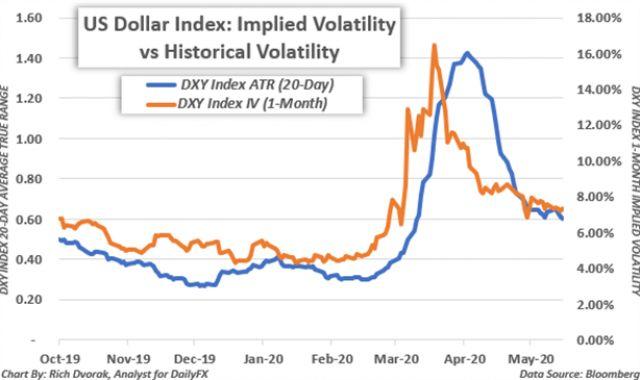

Biến động hàm ý thể hiện kỳ vọng về sự thay đổi của giá trong tương lai. Biến động hàm ý phản ánh mức độ kỳ vọng của một sự biến động trong một khung thời gian cụ thể. Trong khi đó, biến động lịch sử, hoặc biến động thực tế, cho biết quy mô thực tế của mức thay đổi giá trước đó. Mức biến động lịch sử phản ánh tổng thể những biến động đã xảy ra thực tế của thị trường.

Phạm vi dao động thực (ATR - Average true range) của một tài sản hoặc chứng khoán là một ví dụ về một chỉ báo minh họa sự biến động trong lịch sử. Mặc dù mức biến động ngụ ý và mức biến động lịch sử hơi khác nhau về mặt kỳ vọng trong tương lai so với những quan sát trong quá khứ, hai chỉ số này có liên quan chặt chẽ với nhau và có xu hướng di chuyển theo các mô hình khá tương đồng.

Mức biến động hàm ý thường cao hơn khi xuất hiện những sự không chắc chắn lớn về giá của tài sản và thường bao quanh các bản công bố dữ liệu kinh tế hoặc các sự kiện rủi ro đã được lên lịch khác như các cuộc họp của ngân hàng trung ương. Điều này có thể dẫn đến biến động giá lớn hơn và do đó có thể hiện thực hóa thành các giá trị biến động thực tế cao hơn. Tương tự như vậy, khi mức biến động lịch sử được duy trì ổn định trong điều kiện thị trường bình ổn hoặc khi rủi ro được nhận thức là tương đối thấp, IV cũng có xu hướng thấp hơn.

Mức biến động hàm ý có thể phản ánh rủi ro thị trường và sự bất ổn

Biến động hàm ý là dự đoán về mức độ biến động của thị trường, bất kể theo hướng nào. Nói cách khác, biến động hàm ý phản ánh phạm vi dao động dự kiến của giá tài sản, cũng như sự không chắc chắn xung quanh việc giá tài sản có thể tăng mạnh hoặc sụt giảm sâu tới mức nào.

Mức biến động hàm ý cao cho thấy các nhà giao dịch nhận định có nhiều khả năng xảy ra biến động giá lớn trong khi mức biến động hàm ý thấp báo hiệu thị trường kỳ vọng sẽ ít có khả năng xảy ra biến động giá bất thường. Các phép đo biến động hàm ý cũng có thể giúp các nhà giao dịch đo lường tâm lý thị trường do IV phản ánh mức độ rủi ro và sự không chắc chắn.

Mức biến động hàm ý có thể chỉ ra các mức hỗ trợ và kháng cự kỹ thuật

Mức biến động hàm ý cũng có thể được tích hợp vào các chiến lược giao dịch khác nhau. Điều này là do tính hữu ích của chúng trong việc xác định các mức hỗ trợ và kháng cự kỹ thuật tiềm năng. Phạm vi giao dịch biến động hàm ý thường được tính toán theo giả định rằng giá sẽ nằm trong mức cộng trừ một độ lệch chuẩn so với giá hiện nay. Về mặt toán học, điều này có nghĩa là có 68% xác suất thống kê rằng giá sẽ dao động trong phạm vi giao dịch biến động hàm ý đã xác định trong một khung thời gian cụ thể.

Điều đó nói lên rằng, nếu giá đang giao dịch ở ngưỡng trên của phạm vi giao dịch biến động hàm ý được xác định trước của nó, thì có 84% xác suất thống kê rằng giá sẽ bị hút xuống thấp hơn và chỉ có xác suất 16% giá sẽ tiếp tục tăng. Mặt khác, nếu giá giao dịch ở biên dưới của phạm vi giao dịch biến động hàm ý được xác định trước, thì xác suất thống kê 84% là giá sẽ tăng cao hơn và xác suất 16% là giá sẽ tiếp tục giảm.

Những ưu điểm của việc sử dụng mức biến động hàm ý như 1 tín hiệu giao dịch

Phần lớn do đặc tính hoàn nguyên về mức trung bình vốn có của các cặp tiền tệ chính, các phạm vi giao dịch biến động hàm ý thường đóng vai trò là các tín hiệu giao dịch ngoại hối mạnh mẽ. Phân tích dưới đây xác định phạm vi giao dịch biến động hàm ý trong 24 giờ cho EUR/GBP cung cấp một ví dụ minh họa về cách tín hiệu kỹ thuật này có thể giúp các nhà giao dịch xác định các điểm đảo chiều và tạo ra các cơ hội giao dịch.

Vào ngày 14 tháng 1 năm 2020, tỷ giá EUR/GBP được giao dịch ở mức 0.8541 và phép đo biến động hàm ý của nó ghi nhận mức 7.3% cho hợp đồng quyền chọn qua đêm (tức là 1 ngày). Sử dụng các dữ liệu đầu vào này và công thức phạm vi giao dịch dựa trên quyền chọn bên dưới, có thể ước tính rằng tỷ giá EUR/GBP sẽ dao động giữa mức hỗ trợ hàm ý là 0.8508 và mức kháng cự hàm ý là 0.8574 trong 24 giờ tới với xác suất 68%.

Nói cách khác, phạm vi giao dịch 24 giờ được tính toán phản ánh mức biến động cộng trừ 1 độ lệch chuẩn (hay +/- 0.0033) so với giá giao ngay, hoặc cũng có thể nói sự biến động của EUR/GBP dự kiến sẽ nằm trong biên độ 66 pip xung quanh giá hiện tại 0.8541 cho phiên giao dịch ngày 15 tháng 1 năm 2020.

Thực tế, vào phiên ngày 15 tháng 1, tỷ giá EUR/GBP đã tăng lên mức cao nhất trong ngày là 0.8578, nhưng sau đó đóng cửa phiên giao dịch ngày ở mức 0.8547. Điều này được thúc đẩy bởi áp lực bán mạnh khi giá thất bại trong việc xuyên thủng mức kháng cự kỹ thuật hàm ý của nó.

Sử dụng mức biến độ hàm ý để giao dịch hàng hóa, cổ phiếu và chỉ số

Bên cạnh Forex, các phép đo biến động hàm ý cũng có thể được kết hợp vào các chiến lược giao dịch đối với hàng hóa, cổ phiếu và chỉ số. Như đã đề cập ở trên, các thước đo về sự biến động hàm ý có thể chỉ ra mức độ không chắc chắn chung của thị trường. Tương ứng, các đại lượng biến động hàm ý trên nhiều tài sản có xu hướng phản ánh mối quan hệ với các thị trường cơ sở tương ứng của chúng và có thể cung cấp thông tin chi tiết về hướng đi của thị trường đó.

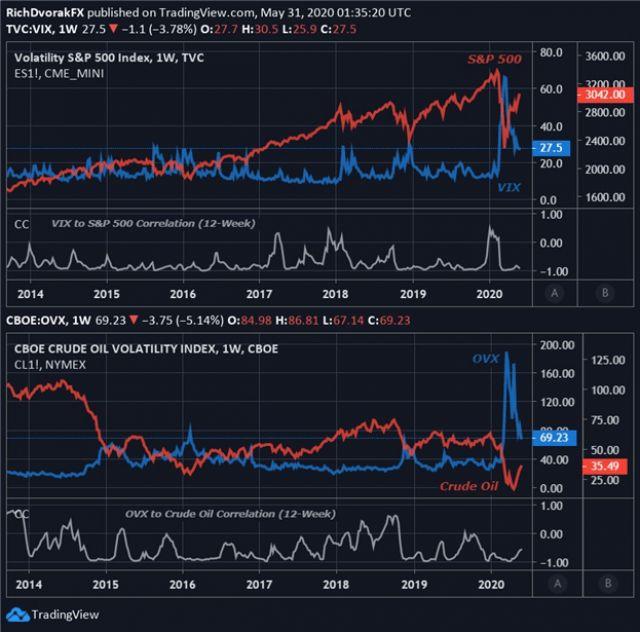

Có thể nói chỉ số phổ biến nhất cho mức biến động hàm ý là chỉ số S&P 500 VIX. Chỉ số VIX thường tăng trong bối cảnh thị trường hỗn loạn và sự không chắc chắn ngày càng tăng, đồng thời “thước đo sợ hãi” này có xu hướng tăng cao trong các đợt bán tháo cổ phiếu. VIX thường có mối quan hệ ngược chiều chặt chẽ với S&P 500.

Chỉ số OVX, phản ánh sự biến động hàm ý của giá dầu thô trong 30 ngày, cung cấp một ví dụ về 1 chỉ số IV phổ biến khác. Do giá dầu thô và giá cổ phiếu thường phản ứng tương tự nhau với sự thay đổi về khẩu vị rủi ro, không có gì ngạc nhiên khi giá dầu thô, tài sản bị ảnh hưởng mạnh mẽ bởi tâm lý thị trường, thường duy trì mối tương quan nghịch với cả VIX và OVX.

Mặc dù mối quan hệ nghịch đảo giữa giá của tài sản và mức biến động hàm ý của nó là khá phổ biến, điều này không phải lúc nào cũng đúng và có một số ngoại lệ nhất định. Mối tương quan của giá với sự biến động hàm ý là 1 mối quan hệ động, có nghĩa là nó liên tục thay đổi, tương ứng với sự tăng cường hoặc suy yếu trong mối quan hệ lịch sử của chúng.

Tương tự, khi nói đến các tài sản trú ẩn an toàn thông thường, có thể quan sát mối quan hệ thuận chiều giữa giá cả và mức biến động hàm ý. Ví dụ: Chỉ số Đô la Mỹ (DXY) nhìn chung theo xu hướng lên xuống của biến động tiền tệ dự kiến (FXVIX). Ngoài ra, mối tương quan thuận chiều cũng thường được chứng kiến giữa giá vàng và sự biến động của vàng (GVZ). Những ví dụ này giúp minh họa chi tiết giá trị của thước đo biến động hàm ý có thể cung cấp khi được kết hợp vào các phương pháp tiếp cận vĩ mô và các chiến lược giao dịch toàn diện khác.