5 chiến lược giao dịch quyền chọn khi thị trường đi ngang

Lê Hải Linh

Junior Analyst

Bài viết sau đây sẽ cho ta biết thêm về một số chiến lược giao dịch quyền chọn trong một thị trường đi ngang.

Một trong những lợi ích tuyệt vời nhất của quyền chọn là sự linh hoạt. Với giao dịch chứng khoán, bạn đang đặt cược vào 2 kết quả: tăng hoặc giảm. Giao dịch quyền chọn có thể được tùy chỉnh theo ý của nhà đầu tư.

Trong nhiều trường hợp, các nhà phân tích không thể đưa ra quyết định về hướng đi của thị trường, tạo ra nhiều giai đoạn đi ngang.

Nếu một cổ phiếu đang giao dịch ở dưới mức $100, bạn có thể sử dụng chiến lược quyền chọn để thu lời từ hầu hết mọi mức giá trong tương lai của cổ phiếu đó, vào bất kỳ ngày nào mà bạn muốn. Bạn nghĩ cổ phiếu tăng từ $100 lên $105 sau khi công bố báo cáo tài chính? Ta có thể mua quyền chọn mua tại $105. Nếu bạn không chắc báo cáo sẽ tốt hay xấu, nhưng vẫn muốn thu lời từ biến động? Một chiến lược Long Straddle (mua cả quyền chọn mua và bán) thì sẽ hợp lý với bạn.

Nhưng nếu bạn nghĩ rằng một cổ phiếu hoặc chỉ số cụ thể sẽ không đi đến đâu cả thì sao? Tất cả các nhà giao dịch đều đã từng ở trong những giai đoạn thị trường ảm đạm. Đôi khi giai đoạn đình trệ này kéo dài hàng tuần, cũng có thể nó sẽ kéo dài nhiều năm.

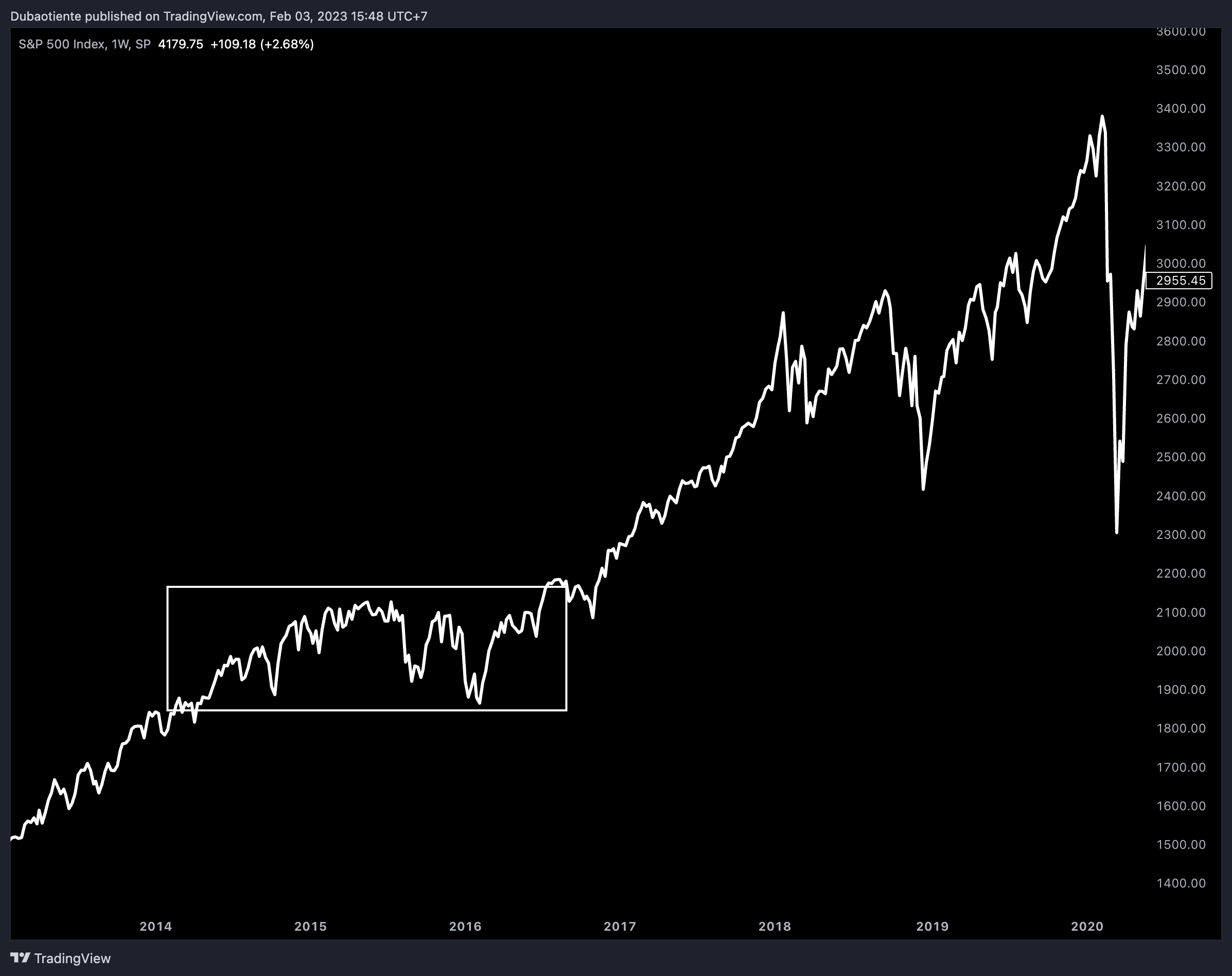

Chẳng hạn như S&P 500 trong giai đoạn 2015-2016:

Lợi ích của chiến lược trung lập thị trường

Nếu bạn đánh long short trong giai đoạn này, bạn có thể sẽ không kiếm được hoặc mất quá nhiều tiền. Mặt khác, nếu bạn đi theo chiến lược trung lập thị trường (hay đôi khi còn được gọi là “trung lập delta” - tổng delta của danh mục bằng 0), khả năng sinh lời của bạn sẽ vượt xa các nhà đầu tư lướt sóng khác.

Giả sử chúng ta đang ở một thị trường đi ngang, và bạn thì muốn tận dụng xu thế này để sinh lời. Vậy ta nên bắt đầu từ đâu? Với những nhà giao dịch “nhập môn”, quyết định khó khăn nhất đôi khi là không biết nên sử dụng chiến lược đầu tư nào. Có rất nhiều các lý thuyết khác nhau về chiến lược, đó là chưa kể đến vô số các chiến lược do bạn sáng tạo ra.

Tất cả các chiến lược giao dịch quyền chọn của chúng ta dưới đây đều thu được lợi nhuận bằng một thứ có tên là “hao mòn thời gian”, hoặc đơn giản là theta. Theo thời gian, phí quyền chon sẽ dần dần giảm, nếu tất cả các yếu tố khác (giá cổ phiếu, biến động) giữ nguyên. Theta cho phép tất cả chiến lược trung lập thị trường có khả năng sinh lời. Ta sẽ phần lớn nhắm giữ vị thế bán quyền chọn (nói cách khác ta có "net credit", tức tiền vào nhờ phí).

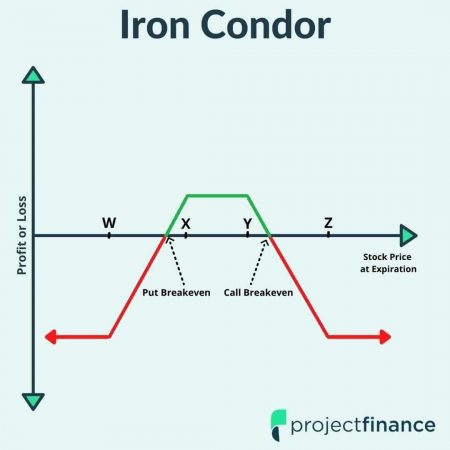

1. Short Iron Condor

Hướng đi: Rất trung lập.

Rủi ro: Rủi ro thấp, rõ ràng

Vị thế:

- Short call spread YZ (đánh ngược lại với call spread, tức long 1 quyền chọn mua tại Y, và short quyền chọn mua tại Z)

- Short put spread WX (đánh ngược lại với put spread, tức long 1 quyền chọn bán tại W, và short quyền chọn bán tại W)

Lợi nhuận tối đa: Tổng số tiền nhận được từ bán hai chiến lược quyền chọn mua YZ và quyền chọn bán WX.

Lỗ tối đa: Độ rộng giữa các mức giá thực thi (cùng độ rộng cho quyền chọn mua và quyền chọn bán) trừ đi tổng số tín dụng nhận được.

Hòa vốn:

- Giá xuống: Giá thực thi X (trừ) phí quyền chọn.

- Giá lên: Giá thực thi Y (cộng) phí quyền chọn.

Chiến lược short iron condor là một chiến lược tuyệt vời cho các nhà giao dịch quyền chọn mới bắt đầu. Đây là một chiến lược tuy phức tạp, nhưng rất trực quan và dễ hiểu.

Trước khi thực hiện chiến lược Iron Condor lần đầu tiên, điều quan trọng là bạn phải hiểu rõ về các hoạt động của chênh lệch tín dụng theo chiều dọc. Sau khi bạn đã nắm vững những khái niệm này, Iron Condor sẽ trở nên vững chắc.

Iron Condor đơn thuần chỉ là sư kết hợp giữa 2 chiến lược call và put spread với cùng một cổ phiếu, cùng kỳ hạn và cùng khoảng giá. Vì chúng ta trung lập thị trường (delta bằng 0), cả 2 vị thế call và put spread đều phải đang lỗ.

Điểm W và X đại diện cho giá thực thi của hai quyền chọn bán mà bạn đã bán, còn Y và Z đại diện cho các quyền chọn mua. Chúng ta có thể thấy vị thế kiếm được nhiều tiền nhất khi cổ phiếu nằm trong khoảng từ X đến Y, đây là 2 vị thế short put và call của chúng ta.

Iron Condor là một trong những chiến lược trung lập thuần túy nhất dành cho các nhà đầu tư không thích rủi ro. Chú ý cách mũi tên màu đỏ ở dưới cùng của biểu đồ bắt đầu đi ngang? Đó là vị thế mua quyền chọn mua (ở bên phải) và bán quyền chọn bán (ở bên trái) của ta để cứu nguy nếu giá trị tài sản cơ sở tăng vọt hoặc giảm mạnh.

Mặc dù hai vị thế này đóng vai trò phòng hộ tuyệt vời cho vị thế short của ta, việc mua quyền chọn mua và bán của Iron Condor cũng hạn chế về mặt lợi nhuận kiếm được. Điều gì sẽ xảy ra nếu ta không mua chúng? Thì hãy xem qua chiến lược Short Straddle và Strangle, đều có những rủi ro cực kỳ giống nhau.

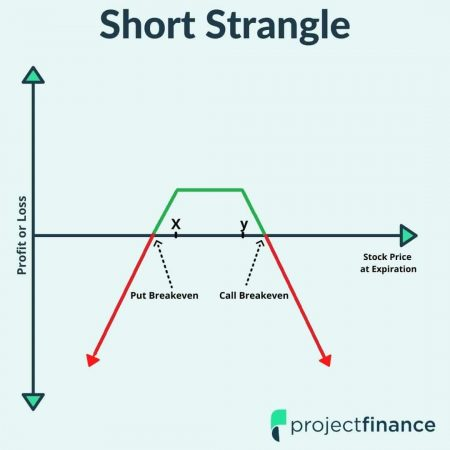

Short Strangle

Hướng đi: Rất trung lập

Rủi ro: Rủi ro cao, không rõ ràng.

Vị thế:

- Bán Quyền chọn Mua Y

- Bán Quyền chọn Bán X

Lợi nhuận tối đa: Tổng tín dụng nhận được từ cả quyền chọn mua và quyền chọn bán

Lỗ tối đa: Không giới hạn (về lý thuyết, cổ phiếu có thể đi đến vô cùng, do đó tiềm năng lỗ hợp đồng bán quyền chọn mua là vô hạn)

Hòa vốn

- Giá xuống: Giá thực thi X (trừ) phí quyền chọn

- Giá lên: Giá thực thi Y (cộng) phí quyền chọn

Chiến lược Short Strangle liên quan đến việc bán cả quyền chọn mua (Y) và quyền chọn bán (X) trên cùng một cổ phiếu/chỉ số với cùng thời điểm đáo hạn. Đối với một vị thể trung lập thị trường, cả lệnh mua và bán đều phải đang lỗ.

Mục tiêu của vị thế Short Strangle là khi đáo hạn, cổ phiếu sẽ được giao dịch giữa hai mức giá thực thi.

Bạn có thể nhận thấy sự tương đồng mạnh mẽ giữa biểu đồ Short Strangle ở trên và biểu đồ Iron Condor trước đó. Chúng thực sự rất giống nhau, duy chỉ có một sự khác biệt cực kỳ quan trọng: Vị thế mua quyền chọn mua và mua quyền chọn bán của bạn sẽ không cứu bạn trong trường hợp giá tăng/giảm cực đoan.

Chỉ có duy nhất một chiến lược mà “trung lập thị trường” hơn Short Strangle, và đó là Short Straddle. Với chiến lược quyền chọn này, bạn đang đặt cược rằng cổ phiếu/chỉ số có thể sẽ không thay đổi gì. Giờ ta sẽ đến với chiến lược tiếp theo.

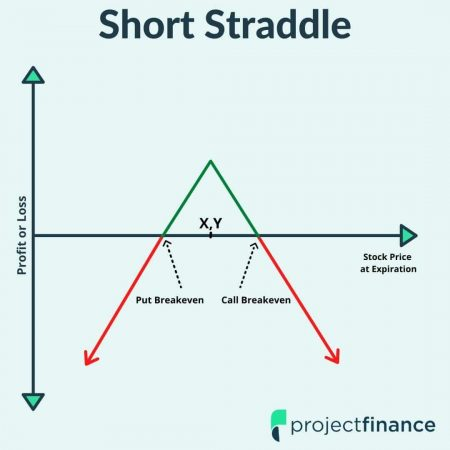

Short Straddle

Hướng đi: cực kỳ trung lập

Rủi ro: Rủi ro rất cao, không rõ ràng.

Vị thế:

- Bán quyền chọn mua Y

- Bán quyền chọn bán X

Lợi nhuận tối đa: Tổng tiền nhận được từ việc bán cả quyền chọn mua và quyền chọn bán

Lỗ tối đa: Không giới hạn (về lý thuyết, cổ phiếu có thể đi đến vô cùng, do đó khả năng lỗ trong hợp đồng bán quyền chọn mua là vô hạn)

Hòa vốn

- Giá lên: Giá thực thi bán quyền chọn bán X (trừ) phí quyền chọn

- Giá xuống: Giá thực thi bán quyền chọn mua Y (cộng) phí quyền chọn

Short straddle là một chiến lược quyền chọn được sử dụng bởi các trader đặt cược vào giá cổ phiếu/chỉ số sẽ ở một mức chính xác nào đó tại thời điểm đáo hạn. Giống như Strangle, Straddle liên quan đến việc bán quyền chọn mua và bán trên cùng tài sản cơ sở và có cùng thời điểm đáo hạn. Tuy nhiên điểm khác biệt là giá thực thi của chiến lược Straddle lại giống nhau (XY).

Canh bạc hơn là đầu tư

Short Starddle khá giống với một vòng quay Roulette. Bạn chọn một số bất kỳ (giá thực thi của cả quyền chọn mua và bán của bạn) và nếu quả bóng rơi trúng vào số đó (đáo hạn), thì chúc mừng. Quả bóng không nhất thiết phải hạ cánh trên giá thực thi của bạn khi đáo hạn để ghi nhận lỗ lãi, nếu phần phí bạn nhận về đủ để trang trải, bạn đã có lời.

Ví dụ: giả sử AAPL đang giao dịch ở mức $125/cổ phiếu. Bạn nghĩ rằng trong một tháng kể từ ngày hôm nay, AAPL sẽ giao dịch bằng với mức giá hiện tại. Bạn bán một quyền chọn mua và một quyền chọn bán có cùng giá thực thi cho ngày đáo hạn này (straddle) và thu tổng phí là $5. Phí $5 đó mang lại cho chúng ta một chút hi vọng; điểm hòa vốn của chúng ta hiện là $5 cho cả chiều tăng và giảm, hoặc từ $120 đến $130 một cổ phiếu.

Nhưng khi cổ phiếu phá vỡ giới hạn của các mức đó, hãy coi chừng. Cũng giống như Strangle, khả năng thua lỗ do bán quyền chọn mua rất lớn và rủi ro bán quyền chọn bán cũng rất đáng kể (tất cả các cổ phiếu đều có thể về không).

Chính vì sự mất mát to lớn có thể xảy ra này mà Short Strangle chỉ dành riêng cho những nhà đầu tư rất có kinh nghiệm. Tiếp theo chúng ta hãy xem xét một lựa chọn ít rủi ro hơn nhiều.

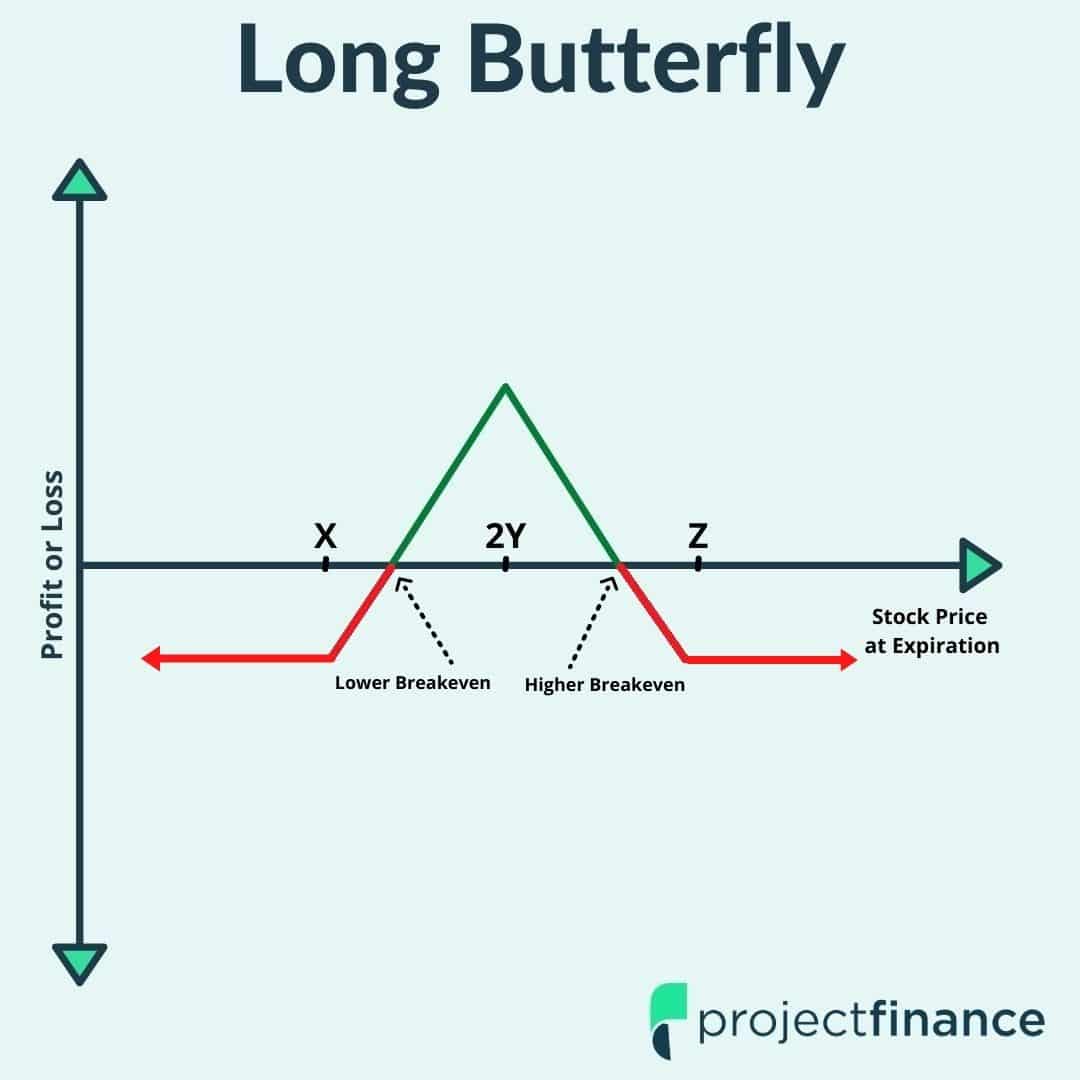

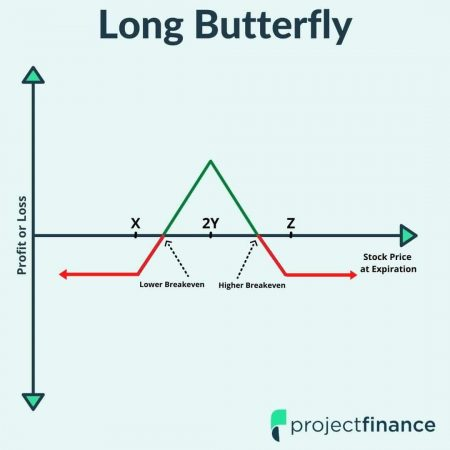

Long butterfly

Hướng đi: Rất trung lập

Rủi ro: Rủi ro thấp, rõ ràng

Vị thế:

- Mua một quyền chọn mua X đang lãi

- Bán hai quyền chọn mua 2Y đang hòa vốn

- Mua một quyền chọn mua Z đang lỗ

Lợi nhuận tối đa: Giá thực thi Y (trừ) giá thực thi X (trừ) phí quyền chọn.

Lỗ tối đa: Phí quyền chọn.

Hòa vốn:

- Giá lên: Giá thực thi thấp nhất X (cộng) phí quyền chọn

- Giá xuống: Giá thực thi cao nhất Z (trừ) phí quyền chọn

Chiến lược Long Butterfly trong ví dụ trên bao gồm cả việc mua chiến lược call spread và short call spread. Các vị thế bán quyền chọn phải hội tụ ở mức giá thực thi Y. Mục đích của chiến lược này là thu lợi nhuận từ giá cổ phiếu trung lập dao động gần mức giá thực hiện ngắn hạn này.

Chiến lược Long Butterfly giống Straddle ở chỗ để đạt được lợi nhuận tối đa, cổ phiếu phải đáo hạn ở một mức giá rất cụ thể (Y). Nhưng Butterfly không giống Straddles ở chỗ rủi ro đã được xác định. Bạn sẽ không bao giờ mất nhiều hơn phần phí đã trả trước.

Chiến lược Long Butterfly sẽ hoặc là đánh quyền chọn mua hoặc đánh quyền chọn bán. Ví dụ này tập trung vào việc mua quyền chọn mua nhưng tỷ lệ lợi nhuận – rủi ro sẽ giống việc mua quyền chọn bán.

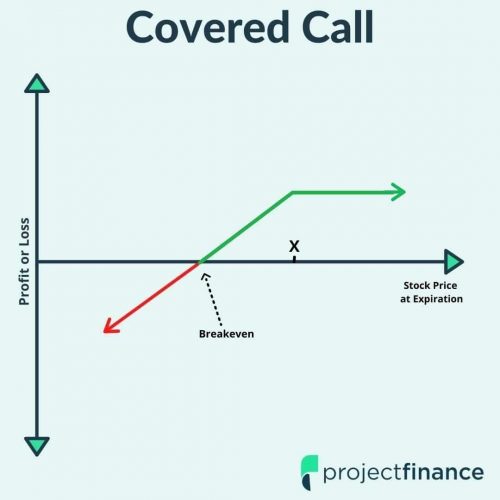

Covered Call

Hướng đi: Trung lập đến tích cực

Rủi ro: Rủi ro thấp, rõ ràng

Vị thế:

- Bán 100 cổ phiếu

- Bán một hợp đồng quyền chọn mua (X)

Lợi nhuận tối đa: Giá thực thi bán quyền chọn mua X (trừ) giá mua cổ phiếu (cộng) chi phí thanh toán được nhận

Lỗ tối đa: Giá mua cổ phiếu (trừ) khoản nhận được từ việc bán quyền chọn mua X

Hòa vốn: Giá mua cổ phiếu (trừ) phí quyền chọn

Phần cuối cùng trong danh sách chiến lược trung lập thị trường là Covered Call (quyền chọn mua có bảo đảm). Ta sẽ vừa kết hợp mua 100 cổ phiếu và bán một quyền chọn mua.

Chiến lược Covered Call là một phương thức tuyệt vời để các nhà đầu tư kiếm thêm một chút lợi nhuận từ cổ phiếu của họ khi thị trường đi ngang. Trong khi các chiến lược khác trong danh sách này có tính chất đầu cơ, Covered Call lại là một chiến lược phòng hộ rủi ro.

Vì sao lại như vậy? Nếu ta không dùng chiến lược Covered Call, cổ phiếu giảm bao nhiêu, ta sẽ mất bấy nhiêu. Khi bạn nhận thêm phí từ việc bán quyền chọn mua, cổ phiếu của bạn sẽ chỉ bắt đầu thua lỗ cho đến khi nó vượt quá phí quyền chọn đó.

Ví dụ: nếu một cổ phiếu đang giao dịch ở mức $135 và bạn bán quyền chọn mua với giá thực thi $140 và thu về $2 tiền phí, cổ phiếu đó có thể giảm xuống $133 mà bạn không hề bị thua lỗ.

Đây là lý do tại sao Covered Call là một chiến lược tuyệt vời để kiếm thêm chút tiền từ cổ phiếu của bạn trong một thị trường trung lập.

Kết luận

Các chiến lược trung lập trên thị trường có thể mang lại rất nhiều lợi nhuận khi tài sản cơ sở tích lũy trong biên độ. Có thể nói rằng nhiều chiến lược trong danh sách này đòi hỏi bạn phải có sự chuyên tâm và siêng năng nghiên cứu. Nếu bạn không phải dạng trader không sẵn sàng mạo hiểm tất cả", các chiến lược rủi ro không rõ ràng có thể không dành cho bạn.