Phân biệt các nhóm chỉ báo trong phân tích kỹ thuật

Linh Đặng

Investment Analyst

Khi đối mặt với tình huống tiến thoái lưỡng nan của các chỉ báo sớm và trễ, các trader nên ưu tiên cái nào? Câu trả lời cho câu hỏi này cuối cùng phụ thuộc vào sở thích cá nhân sau khi hiểu rõ những ưu điểm và hạn chế của từng loại.

Chỉ báo (indicators) trong phân tích kỹ thuật thường được phân loại thành 2 nhóm chính: nhóm các chỉ báo sớm (leading indicators) và nhóm các chỉ báo trễ (lagging indicators). Các chỉ báo trễ thường được sử dụng để xác định xu hướng, trong khi các chỉ báo sớm cung cấp cho trader dấu hiệu về biến động giá trong tương lai, cả hai loại chỉ báo đều sử dụng dữ liệu giá trong quá khứ.

Sự khác biệt giữa chỉ báo sớm và trễ

Chỉ báo trễ

Chỉ báo trễ là công cụ được các trader sử dụng để phân tích thị trường bằng cách sử dụng mức trung bình của dữ liệu hành vi giá trước đó. Các chỉ báo trễ, như tên gọi của nó, làm "chậm" (hay làm mượt - smoothing) dữ liệu thị trường. Điều này dẫn đến việc các trader có thể chứng kiến một động thái giá trước khi chỉ báo xác nhận điều đó - có nghĩa là nhà giao dịch có thể mất một số pips khi bắt đầu vào lệnh. Nhiều người coi điều này là cần thiết để xác nhận xem liệu động thái này có thu hút được động lực hay không. Những người khác coi đây là một chi phí cơ hội bị mất khi các nhà giao dịch từ bỏ việc tham gia giao dịch ngay khi giá bắt đầu chạy.

Các chỉ báo trễ phổ biến bao gồm:

Trung bình động hội tụ phân kỳ (MACD)

Đường trung bình động đơn giản (SMA)

Stochastic

Chỉ số sức mạnh tương đối (RSI)

Chỉ báo sớm

Chỉ báo sớm là một chỉ báo kỹ thuật sử dụng dữ liệu giá trong quá khứ để dự báo biến động giá trong tương lai trên thị trường. Các chỉ báo sớm cho phép các trader dự đoán các biến động giá trong tương lai và do đó, các trader có thể tham gia các giao dịch tiềm năng khi giá bắt đầu di chuyển. Nhược điểm của các chỉ báo sớm là các nhà giao dịch đang dự đoán một động thái trước khi nó thực sự xảy ra và thị trường có thể di chuyển theo hướng ngược lại. Do đó, không có gì lạ khi chứng kiến những false breakout hoặc dấu hiệu của sự đảo chiều mà thực sự chỉ là những đợt điều chỉnh nhẹ.

Các chỉ báo sớm phổ biến bao gồm:

Fibonacci thoái lui

Kênh Donchian

Chỉ báo market sentiment: IG Client Sentiment, báo cáo COT.

Ưu điểm và hạn chế

Bảng sau đây trình bày những ưu điểm và hạn chế của từng chỉ số để giải đáp câu hỏi hóc búa chỉ báo sớm và trễ

| Chỉ báo sớm | Chỉ báo trễ | |

| Ưu điểm |

|

|

| Hạn chế |

|

|

Nên sử dụng chỉ báo nào trong giao dịch?

Không có chỉ báo nào là hoàn hảo. Dựa vào những đặc điểm của chúng, các chỉ báo sẽ giúp các trader phát hiện ra những kết quả mà có thể trái ngược với điều sẽ xảy ra. Các trader cần tiến hành phân tích kỹ lưỡng và xác định tỷ lệ rủi ro phù hợp.

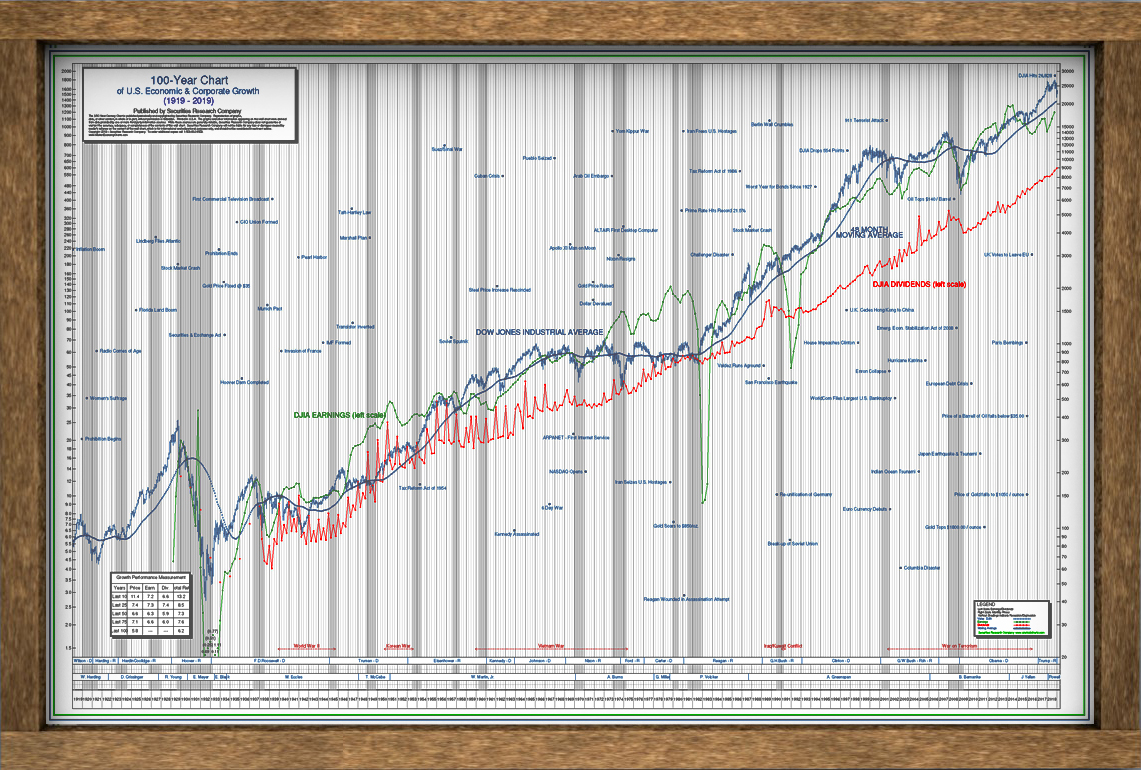

Để minh họa thêm cho điều này, dưới đây là ví dụ về các chỉ báo sớm và trễ áp dụng với cặp EUR/USD, khi chỉ báo sớm cung cấp tín hiệu tốt hơn. Hãy nhớ rằng đây chỉ là ví dụ và chỉ báo trễ không hề vô dụng.

Thị trường bán tháo mạnh mẽ khi quay trở lại mức Fibonacci 61.8%. Sử dụng đường trung bình động đơn giản (21, 55, 200), rõ ràng là đường màu xanh lam (21) đã không vượt qua đường màu đen (55) và do đó, chỉ báo độ trễ này chưa cung cấp tín hiệu bán.

Tuy nhiên, nếu phân tích sâu hơn, các trader có thể thấy rằng cặp tiền vẫn giữ trên mức trung bình động 200 ngày. Đường SMA 200 ngày được nhiều người xem là một chỉ báo tuyệt vời về xu hướng trong dài hạn và trong ví dụ này, nó đang hoạt động như một ngưỡng kháng cự. Đây là sẽ là ngưỡng cần lưu ý khi các trader đang giữ vị thế short dưới vùng Fibonacci 61.8%

Các Trader tìm kiếm các tín hiệu tín nhanh sẽ có xu hướng ưu tiên các chỉ báo sớm nhưng cũng có thể giảm khung thời gian cài đặt trên các chỉ báo trễ để giúp chúng nhạy hơn. Tuy nhiên những trường hợp này cần cài đặt các mức cắt lỗ chặt chẽ trong trường hợp thị trường di chuyển theo hướng ngược lại.

Các trader tìm kiếm sự tự tin cao hơn sẽ có xu hướng ủng hộ các chỉ báo trễ. Những trader này thường giao dịch trong khung thời gian dài, nhằm tận dụng động lượng sau khi vào lệnh chậm, đồng thời quản trị rủi ro một cách hợp lý.

Câu hỏi thường gặp (FAQS)

Nếu chỉ báo sớm cung cấp tín hiệu nhanh hơn về các động thái của thị trường, phải chăng chúng vượt trội hơn so với chỉ báo trễ?

Các trader mới thường dễ rơi vào cái bẫy này vì bản chất họ luôn muốn tận dụng các động thái lớn ngay khi chúng xuất hiện. Các trader cần đánh giá lại các chỉ báo sớm, dù chúng mang lại những tín hiệu nhanh nhưng điều đó không thể được coi là chắc chắn. Những phân tích sâu hơn về xu hướng, tâm lý và động lượng sẽ xác nhận hoặc vô hiệu giao dịch.

Một lần nữa, đây là sở thích cá nhân. Các đường trung bình động phổ biến bao gồm 20, 50, 100 và 200 - có thể được thay đổi, sử dụng theo các số Fibonacci như như 21, 55, 100 và 200. MA 21 và MA 55 có thể dùng kết hợp để bắt tín hiệu trong khi MA 100 và MA 200 dùng để đánh giá xu hướng thị trường