Backtest chỉ số DMSI sau 3 tháng: Đám đông đúng hay sai?

Anh Tùng, CFA

Senior Analyst

Chỉ số DMSI là chỉ số đo lường tâm lý của Retail Traders Việt Nam theo thang điểm 0-100 đã ra đời được 3 tháng. Hãy cùng Admin backtest lại chỉ báo này đối với XAU/USD và EUR/USD trong một giai đoạn dài nhé!

Chỉ số DMSI lần đầu được ra mắt vào ngày 20/4/2020, đã thu hút rất nhiều độc giả của Dubaotiente tham gia các cuộc khảo sát trên kênh Telegram của Dubaotiente. Nếu bạn chưa có cơ hội tham gia, hãy theo dõi kênh Telegram và tham gia các cuộc khảo sát vào mỗi thứ 7 hàng tuần nhé!

Chỉ số DMSI được xây dựng để phục vụ cho việc phân tích tâm lý thị trường (Market Sentiment). Đây là một dạng phân tích rất phổ biến trên thế giới, bên cạnh phân tích cơ bản, phân tích kỹ thuật hay phân tích liên thị trường. Để nắm bắt được hành vi thị trường, chúng tôi cố gắng mang tới rất nhiều góc nhìn đa chiều và kỹ thuật phân tích. Bạn có thể tìm thấy vị thế và hành vi của các tổ chức trên thế giới qua các bài phân tích hàng ngày của Trader tại JPMorgan Chase (đây là Big Boyz số 1 về thị trường FX với thị phần giao dịch khoảng 14-16% toàn cầu, hệ thống eFX của JPM có Market Depth lớn nhất thế giới), phân tích vị thế của giao dịch trên sàn (CFTC) qua các bài phân tích tổng hợp hàng tuần của anh Tùng Trịnh, đặc biệt là sự thay đổi của các vị thế đầu cơ của thị trường. Đối với Retail Trader, hay còn gọi là "đám đông", chúng tôi xây dựng các khảo sát về tâm lý thị trường với quy mô tham dự của 120-200 Trader hàng tuần. Và khi kết hợp tất cả những điều này lại, tôi tin rằng chúng ta có thể có những đánh giá sâu sắc hơn về hành vi của thị trường, phục vụ cho việc ra quyết định giao dịch.

Nếu bạn muốn biết chỉ số DMSI được tính toán như thế nào, tôi có thể giải thích sơ bộ. Các ngưỡng giá trong khảo sát bao gồm phân cấp 5 lớp sẽ được xác định từ Implied Volatility của Gold hoặc EUR/USD kỳ hạn 1 tuần trên Bloomberg Terminal. Sau đó, chúng tôi sử dụng bình quân gia quyền có trọng số để tính toán chỉ số DMSI (nằm trong thang điểm từ 0 đến 100). Chi tiết bạn đọc có thể xem tại bài viết này.

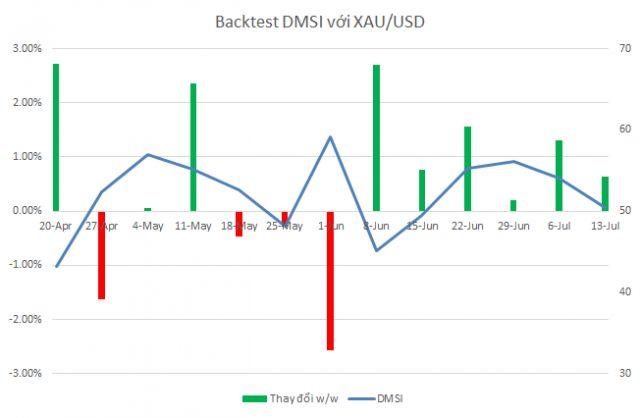

Sau 13 tuần chỉ số DMSI được xây dựng, hãy cùng Dubaotiente backtest lại chỉ số này

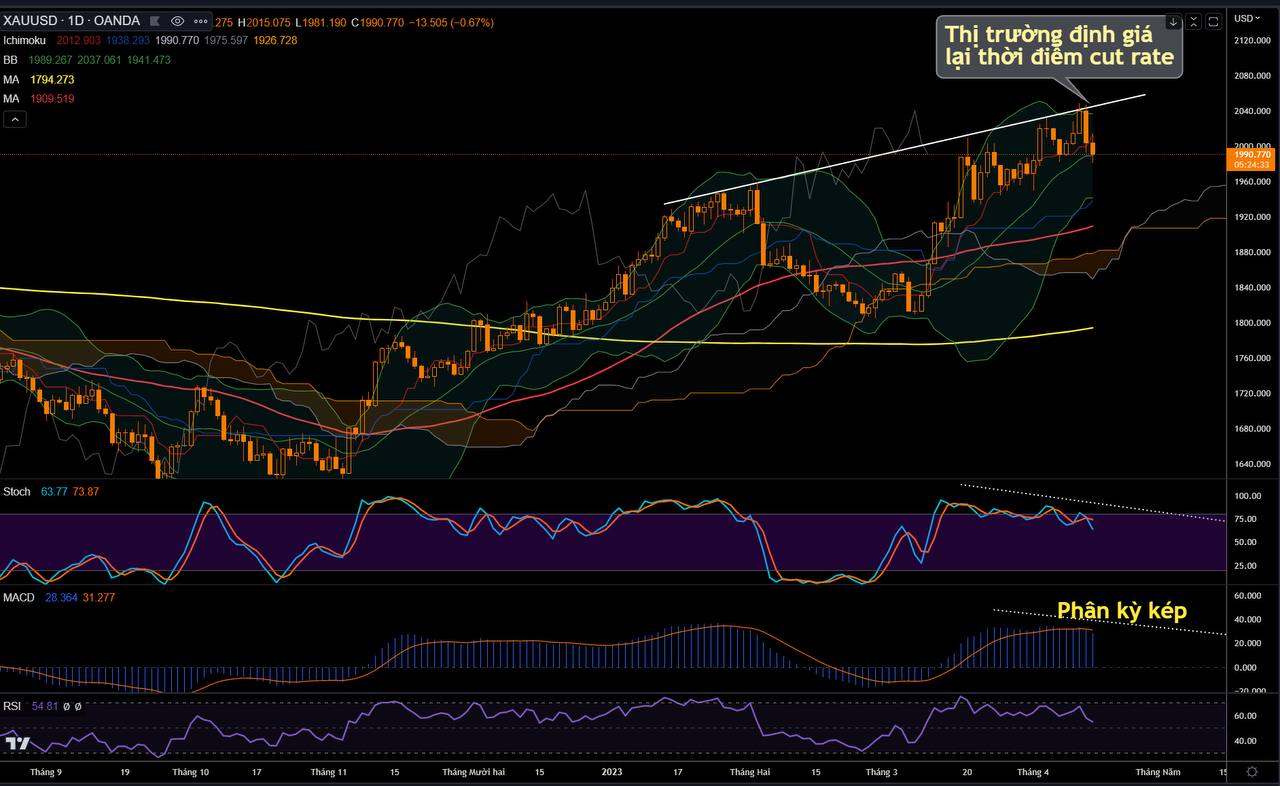

XAU/USD - Sau quãng thời gian tích lũy đủ lâu, giá đã chọn phá lên trên $1800/oz trong sự đồng thuận của thị trường!

Vàng đã trải qua 2 tháng tích lũy trong biên độ rộng 1670-1765 trước khi chọn bứt phá lên trong tháng 6 và thiết lập mức đỉnh của 9 năm tại $1,818.09/oz. Vàng đã có 6 tuần lễ đóng cửa trong sắc xanh liên tiếp. Hãy xem tương quan của chỉ số DMSI với biến động của vàng dưới đây.

Trong vòng 3 tháng trở lại đây, chỉ số DMSI của XAU/USD luôn nằm trong vùng 43-59, và theo đánh giá chung của tôi, tâm lý chung với vàng là "Slightly Bullish", và nhìn qua thì Retail Trader có vẻ đã đúng. Chúng ta đã chứng kiến giá vàng tích lũy và biến động giật cực kỳ khó chịu, và Retail Trader cũng không có quan điểm chắc chắn trong quãng thời gian đó. Retail trader đã phán đoán chính xác 7 tuần lễ trong tổng số 13 tuần. Tuy nhiên, Retail trader thường dự đoán sai trong các tuần lễ có biến động lớn khi giá có xu hướng giật 2 chiều (tăng trước giảm sau hoặc giảm trước tăng sau - Whipsaw Price Action), tức là bị thị trường "trigger" về vị thế.

Trong những tuần lễ gần đây khi vàng tăng giá, DMSI thường nằm ở mức 50-57, và Retail trader đặt niềm tin một cách thận trọng vào đà tăng của vàng. Tuy nhiên, họ không đứng một mình, khi mà đà tăng trong 6 tuần qua là cả sự đồng thuận trên diện rộng. Các quỹ ETF là những người có niềm tin mạnh mẽ nhất với kim loại quý và họ đã không ngừng mua vào điên cuồng trong nhiều tháng qua và chưa hề có dấu hiệu dừng lại.

Tuy nhiên, điều khiến tôi chú ý là Money Manager - những người có kiến thức cao nhất trên thị trường, có ảnh hưởng chủ yếu đối với các vị thế đầu cơ trên Futures, đã gia tăng Net Long trở lại trong 4 tuần liên tục thêm khoảng 163 tấn vàng.

Có 1 luồng tư duy là giá thường đi ngược đám đông, nhưng thật ra đó là tư duy 1 lớp. Khi bạn hiểu sâu hơn về cấu trúc thị trường, bạn sẽ cảm nhận thấy khi thị trường đồng thuận, giá vẫn sẽ tiếp tục xu hướng khi không xuất hiện thông tin ngược chiều bất lợi, còn khi các thông tin bất lợi quan trọng xuất hiện, thì lúc đó thị trường mới dễ tổn thương do áp lực đóng vị thế ban đầu. Bạn cũng cần nắm được rằng thị trường có đang ở trạng thái quá mua hay quá bán không. Với việc DMSI, chỉ số đại diện cho tâm lý Retail vẫn ở dưới mức 60, tôi phán đoán rằng nhóm này chưa ở trạng thái Overbought, trong khi đó dòng tiền vào ETF sử dụng đòn bẩy cực thấp và họ có xu hướng nắm giữ dài hạn. Còn đối với các tay to "Money Manager", vị thế Net Long của họ vẫn thấp hơn đáng kể so với hồi đầu năm 2020 (do áp lực Margin call đa danh mục trong tháng Ba), nên từ đó có thể nhận định thị trường hoàn toàn chưa ở mức quá mua đối với vàng.

Và trên thực tế, vàng đã tăng khi lợi suất 10 năm của Mỹ vẫn duy trì ở mức thấp, đồng USD suy yếu, bảng cân đối kế toán của các ngân hàng trung ương tiếp tục phình to, các chính sách tiền tệ chưa có tiền lệ được cân nhắc, và đặc biệt là làn sóng lây nhiễm Covid-19 thứ cấp sẽ là một tín hiệu cho thấy mặt bằng lãi suất sẽ tiếp tục giữ ở mức thấp trong một thời gian dài.

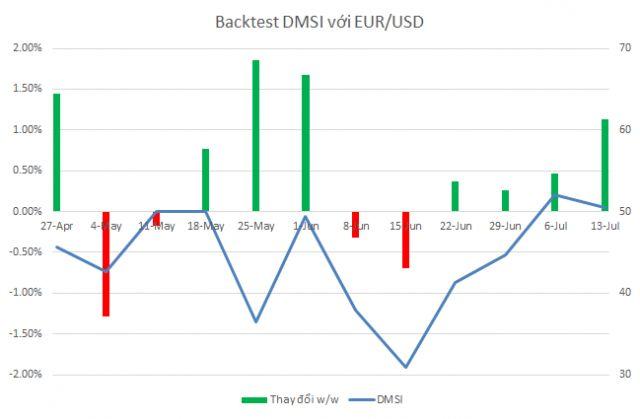

EUR/USD - Tăng mạnh gần 6% kể từ tháng 5 tới nay trong sự hoài nghi "không dứt" của Retail Trader

Hãy nhìn vào bức tranh dài, và bạn sẽ thấy chỉ số DMSI thể hiện cho bức tranh tâm lý của đám đông như thế nào.

Kể từ đầu tháng 5 tới nay, Retail trader phần lớn nghiêng về tâm lý "Bearish" cho đồng euro, bởi chỉ số DMSI của đồng tiền chung châu Âu chủ yếu nằm ở trong vùng 30-50 (level 30 và 70 trong tính toán của chúng tôi sẽ được coi là các mức "cực đoan"). Trong 12 tuần của quãng thời gian khảo sát, cặp tiền này đã bứt phá mạnh mẽ từ vùng 1.0800 lên 1.1428 (mức tăng gần 6%). Bất chấp sự gia tăng ấn tượng của Euro trong gần 3 tháng qua, "Retail Trader" luôn luôn hoài nghi, bởi họ có thể đang mắc kẹt trong các trạng thái Sell và bị thị trường "trigger" - kích hoạt các trạng thái dừng lỗ khi giá gia tăng các qua mức cản tâm lý và kỹ thuật.

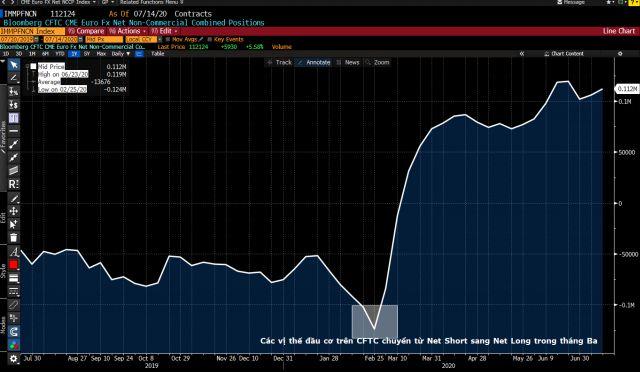

Một điều rất thú vị qua quan sát của chúng tôi, đó là vị thế đầu cơ trên CFTC đã chuyển từ Net Short sang Net Long vào giữa tháng Ba. Và chúng ta đã bắt gặp sự đối nghịch có tính hệ thống, trong khi Retail Trader - đại diện cho đám đông không chắc chắn về lập trường, liên tục hoài nghi về đà tăng của Euro thì các vị thế đầu cơ của các tổ chức trên sàn CME đã đảo chiều từ tâm lý "Bearish" sang "Bullish" từ giữa tháng Ba một cách dứt khoát, và họ liên tục gia tăng Net Long từ đó tới nay. Và sự phân kỳ này đi kèm câu trả lời: Đám đông đã sai, dẫn tới "Short Covering Action".

Điều gì là "Game Changing" với Euro? Đó là các thông tin cơ bản tích cực về Châu Âu, Trung Quốc, các nước đi trước trong "Covid Curve" hay tâm lý rủi ro của thị trường chứng khoán toàn cầu cải thiện mạnh, thanh khoản đồng USD không còn là vấn đề, và sự mất hấp dẫn của USD trong các hoạt động carry trade. Có thể tỷ giá EUR/USD sẽ có biến động giật, hoặc điều chỉnh giảm đầu tuần với thông tin các nhà lãnh đạo châu âu chưa thể thống nhất được về gói hỗ trợ 750 tỷ Euro, tuy nhiên đó là câu chuyện ngắn hạn. Với việc PMI tại Châu âu đang có xu hướng phục hồi tốt, cuộc bầu cử của Mỹ chưa được "pricing" nhiều vào giá (lưu ý lợi thế cho Biden tương đương với 1 đồng Dollar yếu hơn), và sau cùng các nhà lãnh đạo châu âu vẫn sẽ thông qua thỏa thuận chung, thì cơ hội cho Euro đi lên tiếp là vẫn còn "rộng cửa".

Tóm lại, chúng ta sẽ không sử dụng chỉ số DMSI một cách riêng biệt, bởi vì sẽ còn một số hạn chế nhất định của chỉ số (bao gồm độ khách quan của người tham gia khảo sát, quy mô khảo sát). Tuy nhiên, điều tôi nhấn mạnh là "Tư duy logic" phục vụ cho việc phân tích. Chúng ta nên cố gắng tiếp cận các data của thị trường và cố gắng xâu chuỗi thông tin để có cái nhìn toàn diện về hành vi thị trường, điều đó sẽ mang lại những trải nghiệm "sâu" hơn cho 1 Trader, và tôi nghĩ rằng, việc này sẽ giúp gia tăng cơ hội chiến thắng cho bạn.

Chúc may mắn và một ngày tốt lành!