THÁNG 1 LUÔN LÀ THÁNG CỦA BIẾN ĐỘNG BẤT THƯỜNG VỚI THỊ TRƯỜNG TÀI CHÍNH TOÀN CẦU!

forex, FOMC, BoJ, dollar

- Tháng 1/2015, chế độ neo tỷ giá CHF theo EUR bị phá vỡ.

- Tháng 1/2016 chứng kiến sự sụt giảm nghiêm trọng của giá dầu và chứng khoán toàn cầu.

- Tháng 1/2018, chỉ số biến động VIX tăng vọt khi các quỹ ETF đặt cược vào thị trường ổn định bị sụp đổ.

- Cho đến thời điểm này của năm 2019, đã có một sự sụp đổ chớp nhoáng của tỷ giá USD/JPY, AUD/JPY và các cặp crossing liên quan đến JPY khác. Các nhà đầu tư đổ lỗi cho vấn đề thanh khoản thấp vào giai đoạn này của năm, và không loại trừ những yếu tố về cơ cấu danh mục và thay đổi chiến lược đầu tư thường được các quỹ chính thức triển khai vào ngày đầu năm mới. Tuy nhiên, sự biến động đầu năm 2019 cho đến lúc này thực ra chỉ là sự tiếp nối của những động thái thị trường cực đoan, bắt đầu từ cổ phiếu Mỹ, từ tháng 11/2018.

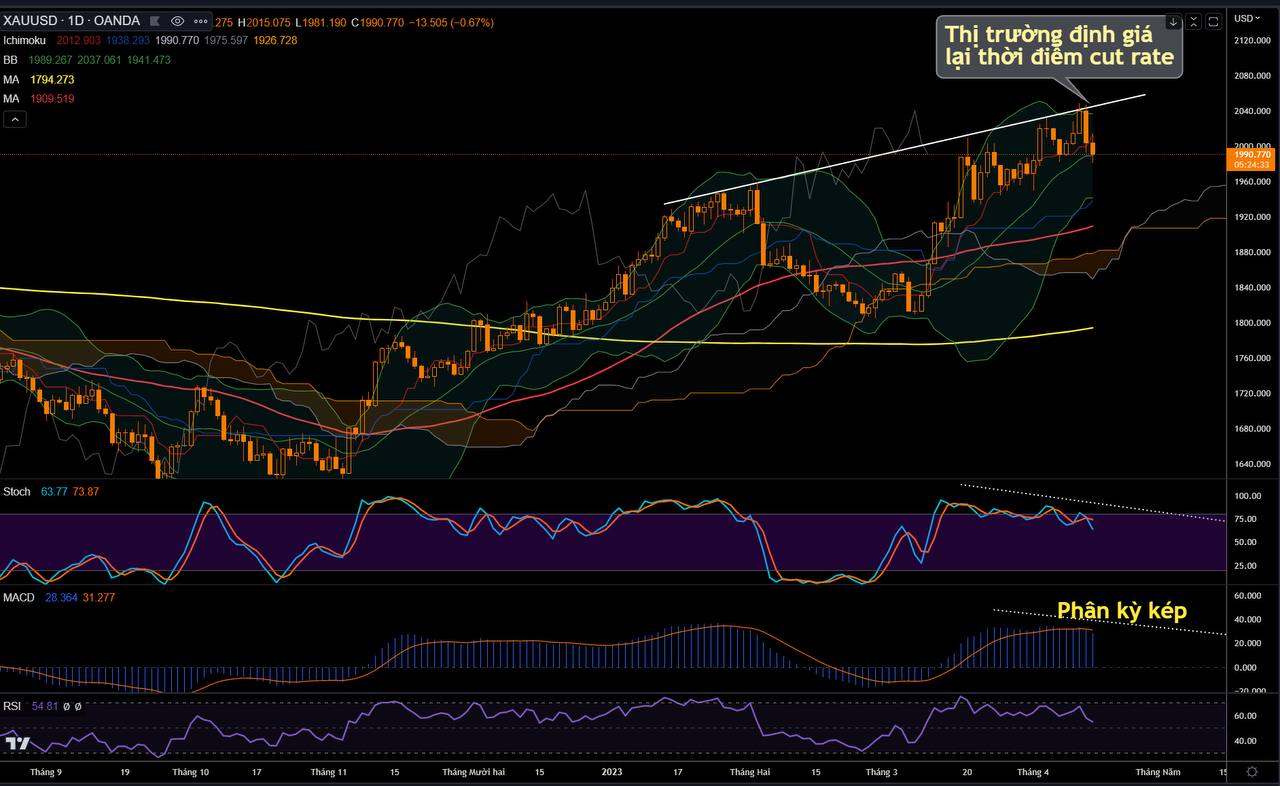

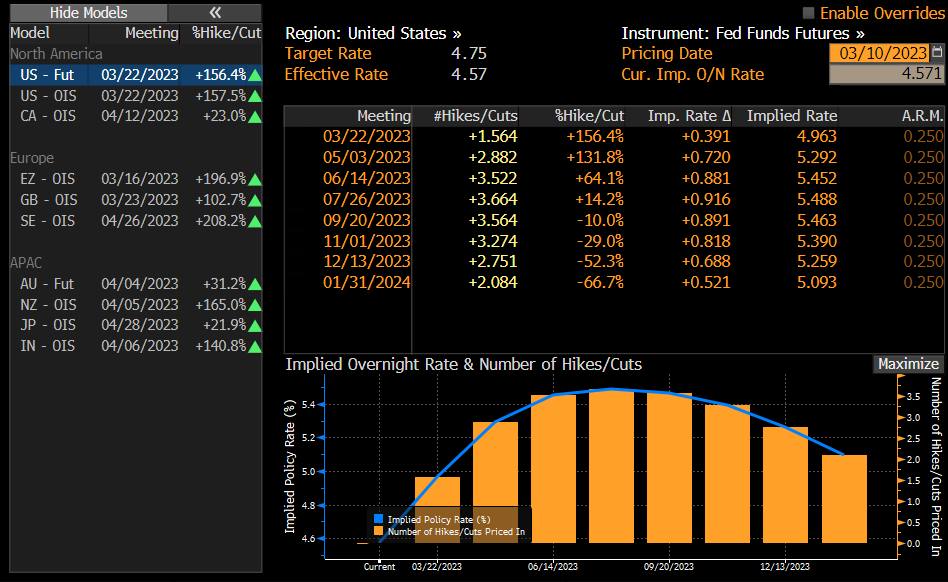

- Sự sụt giảm mạnh cả về giá các tài sản rủi ro (cổ phiếu) và tâm lý nhà đầu tư là yếu tố tích cực đối với trái phiếu Mỹ. Ngay cả khi S&P500 hồi phục 10% kể từ mức đáy vào cuối tháng 12, lợi tức trái phiếu kho bạc Mỹ 10 năm vẫn thấp hơn 40 điểm so với đỉnh ngày 18/11, xuất phát từ 3 yếu tố: (1) triển vọng tăng trưởng toàn cầu giảm; (2) lạm phát vẫn ở mức thấp; và (3) dự báo lợi nhuận doanh nghiệp xấu đi. Chúng tôi dự báo lợi suất trái phiếu kho bạc Mỹ 10 năm sẽ tiếp tục giảm do các yếu tố trên (sẽ nói cụ thể ở phần sau). Tuy nhiên, do biến động thị trường đang quá cao và thị trường dễ rơi vào trạng thái cực đoan (quá bán hoặc quá mua), kỳ vọng lợi suất ngắn hạn giảm (short-term yield) có vẻ như đang bị méo mó: Việc thị trường đang pricing về khả năng Fed cắt giảm lãi suất Fed Fund Rate (FFR) trong năm 2019-2020 đã đi hơi xa. Quyền chọn mua đối với trái phiếu dài hạn, và quyền chọn bán đối với trái phiếu ngắn hạn (nếu đà giảm của lợi suất ngắn hạn tiếp diễn) là lựa chọn hợp lý trong thời điểm này.

LỢI SUẤT DÀI HẠN GIẢM TRONG KHI LỢI SUẤT NGẮN HẠN THÌ KHÔNG (NHƯNG ĐỪNG HIỂU LẦM, ĐƯỜNG CONG ĐẢO NGƯỢC (INVERTED CURVE) KHÔNG CÓ NGHĨA LÀ NGAY LẬP TỨC SUY THOÁI!

- Dự báo lợi suất trái phiếu 10 năm giảm không dựa trên những kỳ vọng trong tương lai xa, ví dụ như việc Mỹ rơi vào suy thoái (thị trường cổ phiếu giảm mạnh) hoặc FOMC đảo ngược lộ trình tăng lãi suất bằng động thái cắt giảm FFR (như thị trường đang pricing). Dự báo này dựa theo sự suy giảm của kỳ vọng lạm phát và sự sụt giảm của cả tăng trưởng tại Mỹ và thu nhập của các doanh nghiệp Mỹ. Tăng trưởng toàn cầu đang giảm dần, và quan trọng hơn, lạm phát cũng đang giảm; do đó, tôi tin rằng lợi suất trái phiếu kho bạc 10 năm sẽ được duy trì dưới 3%.

- Việc thị trường kỳ vọng FOMC trì hoãn tăng lãi suất cũng hoàn toàn có cơ sở. Trong lịch sử, lãi suất trái phiếu kho bạc Mỹ 2 năm tăng cao hơn FFTR cũng tương ứng với việc Fed dừng tăng lãi suất. Ngoài yếu tố thị trường thì thông điệp từ Fed cũng có một sự thay đổi quan trọng trong vài tuần qua khiến xác suất trì hoãn tăng lên. Một số thành viên FOMC, những người trước đây theo phe hawkish, bao gồm Brainard (thành viên Board of Governors) và Rosengren (Fed Boston), đã trở nên trung lập và linh hoạt hơn. Thêm nữa, biên bản cuộc họp FOMC tháng 12 cho thấy một sự chuyển dịch quan trọng theo hướng dovish. Xin được trích 1 đoạn quan trọng: “Trong tình hình áp lực lạm phát yếu, Ủy ban có thể có đủ khả năng kiên nhẫn về chính sách hơn nữa (“In an environment of muted inflation pressures, the Committee could afford to be patient about further policy firming”). Ngoài ra, Ủy ban đã rất ngạc nhiên bởi khoảng cách ngày càng lớn giữa kỳ vọng thị trường (bi quan và né tránh rủi ro hơn) và dữ liệu kinh tế vẫn duy trì tốt của Mỹ.

- Chúng tôi đồng ý với quan điểm dovish của FOMC về lạm phát và tin rằng chu kỳ tăng lãi suất sắp kết thúc khi chúng ta đang tiến đến mức lãi suất trung tính dài hạn của FOMC. Nhưng dừng tăng không có nghĩa là cắt giảm. Vì vậy, chúng tôi không dự báo lãi suất ngắn hạn của Mỹ sẽ giảm. Lãi suất ngắn hạn giảm có nghĩa là dự báo tăng trưởng sẽ giảm tốc cực kỳ nhanh và bước vào suy thoái (hard-landing). Khả năng này là rất thấp.

TĂNG TRƯỞNG KINH TẾ MỸ CHƯA ĐẾN MỨC SUY THOÁI, NHƯNG KHÔNG HOÀN TOÀN KHỎE MẠNH!

Cho đến gần đây, triển vọng tăng trưởng của Mỹ tương đối miễn nhiễm với những lo ngại về

Trung Quốc chậm lại và leo thang căng thẳng thương mại Mỹ-Trung. Nhiều nhà đầu tư cho rằng mối tương quan giữa tăng trưởng của Trung Quốc và Mỹ là thấp. Trung Quốc nhập khẩu từ Mỹ chiếm chưa đến 1% GDP của Mỹ và tổng xuất khẩu của Mỹ cũng chỉ chiếm khoảng 12% GDP. Mặc dù vậy, có những bằng chứng về hiệu ứng lan tỏa. Một số doanh nghiệp Mỹ đã tuyên bố Trung Quốc trả đũa là mối đe dọa đối với triển vọng lợi nhuận của họ, trực tiếp hoặc gián tiếp. Theo thống kê, có khoảng 50% doanh thu của các doanh nghiệp S&P đến từ nước ngoài. Thị trường chứng khoán theo đó phản ứng tiêu cực. FOMC cũng đã tăng báo động về triển vọng tăng trưởng toàn cầu và rủi ro tiềm tàng đối với Mỹ. Chỉ số PMI (cả sản xuất và phi sản xuất) của Mỹ công bố đầu tháng 1 đều giảm có vẻ như là chịu ảnh hưởng từ sự sụt giảm đơn đặt hàng xuất khẩu mới của Trung Quốc.

LẠI NÓI VỀ LẠM PHÁT!

Sự thừa nhận của FOMC về lạm phát yếu mang lại cho họ sự linh hoạt chính sách cao hơn, đánh dấu một điểm dịch chuyển quan trọng. Năm 2018, kích thích tài khóa của Mỹ đã giúp tăng trưởng Mỹ đạt đỉnh 10 năm và thu nhập của doanh nghiệp Mỹ cực kỳ khả quan. Tuy nhiên, lạm phát CPI công bố hôm 11/1 đã giảm về dưới 2%. Nếu như tăng trưởng kinh tế và thu nhập của doanh nghiệp đã đạt đến đỉnh điểm, bóng ma lạm phát cao ngoài kiểm soát sẽ không còn là mối đe dọa với Fed nữa. Lạm phát thấp gần đây không thể lại đổ tại giá dầu giảm, khi giá dầu đã tăng trở lại 20% trong vòng 1 tháng trở lại đây. Không chỉ ở Mỹ, lạm phát đang yếu trên toàn thế giới. Dữ liệu được công bố trong tuần trước cho thấy CPI và PPI của Trung Quốc giảm. Ở Nhật Bản, lạm phát kỳ vọng đã giảm từ 60 điểm vào đầu năm 2018 xuống dưới 25 điểm hiện tại. Bất chấp một đợt nới lỏng tiền tệ chưa từng có, khi BoJ nắm giữ hơn 50% thị trường trái phiếu chính phủ (JGBs) và tăng bảng cân đối kế toán lên hơn 100% GDP. Nếu các đồng tiền toàn cầu tiếp tục tăng giá so với USD như dự báo và áp lực lạm phát tiếp tục giảm dần, thị trường có thể bắt đầu pricing việc cắt giảm lãi suất ở một số quốc gia, gián tiếp gây áp lực lên Fed.

LỊCH SỬ LẶP LẠI VỚI USD/JPY?

- Sự gia tăng biến động giữa các loại tài sản vừa qua đi kèm với sự quay lại của một mô hình tương quan kinh điển trong lịch sử. Cụ thể là biến động của cổ phiếu Mỹ (S&P500) và tỷ giá USD/JPY . Việc S&P500 tăng điểm và cặp USD/JPY hồi phục kể từ sau cú “flash crash” đều giống như một sóng điều chỉnh Elliot. Cụ thể là sóng thứ tư (counter-trend). Chúng tôi cho rằng sự phục hồi của S&P500 sẽ không vượt qua vùng cản 2650-2700; tương đương với đó, khuyến nghị Short USDJPY trong vùng 109-109.5. Dự báo JPY tăng cũng phản ánh quan điểm lạm phát đã nêu ở trên. Kỳ vọng lạm phát của Nhật Bản đã giảm đáng kể khiến cho lợi suất thực ở Nhật Bản tăng lên và gap với lợi suất thực trái phiếu kho bạc Mỹ thu hẹp (có lợi cho đồng JPY). Lợi suất thực của Mỹ giảm do cả yếu tố lợi suất danh nghĩa và yếu tố kỳ vọng lạm phát. Ngoài ra, đồng JPY cũng hấp dẫn (bias view đồng USD suy yếu) do mối tương quan với yếu tố tâm lý rủi ro.

- Trong tháng 12, chúng tôi đã đưa ra chiến lược dựa trên cơ sở dự báo đồng USD sẽ suy yếu về trung hạn trong năm 2019 và Dollar đã có dấu hiệu tạo đỉnh chu kỳ. Lợi suất trái phiếu Mỹ giảm mạnh và sự dịch chuyển theo hướng dovish của Fed đã mang đến “động lực xoay chiều” mà chúng tôi chờ đợi.

- Tham khảo:

https://vn.tradingview.com/chart/DXY/Rpn6mNEU/

(Bài viết theo quan điểm của nhóm tác giả F-Master. Ảnh minh hoạ nguồn Bloomberg và Tradingview)