Phân tích cơ bản của Vàng vẫn chưa bullish đâu!

Đỗ Duy Đạt

Associate Manager, FX G7

Hỏi một người đầu cơ giá lên thị trường tại sao Vàng không hoạt động tốt trong 15 tháng qua và bạn có thể nghe thấy những từ như “thao túng”, “đàn áp” hoặc “Bitcoin” trong câu trả lời.

Bạn sẽ không nghe nói rằng Vàng đã tăng gần 80% trong 2 năm và đã từng ở mức quá mua cao nhất trong lịch sử.

Cuối cùng nhưng không kém phần quan trọng, bạn sẽ không được nghe về những thay đổi cơ bản đã thúc đẩy dòng vốn chảy ra từ Vàng và Bạc, cũng như trái phiếu và vào cổ phiếu và hàng hóa.

Những lo ngại về tăng trưởng và Covid vào năm 2020 đã tan biến khi thị trường tin tưởng vào sự phục hồi kinh tế và sự chấm dứt của mối đe dọa giảm phát.

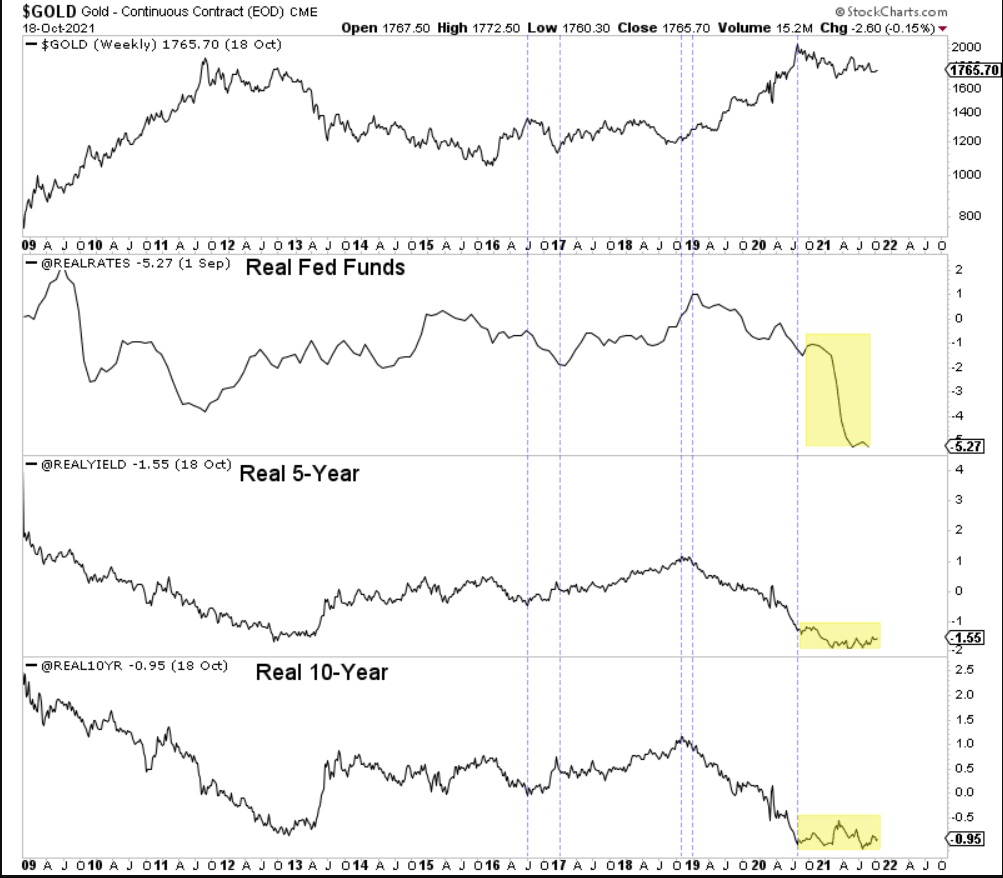

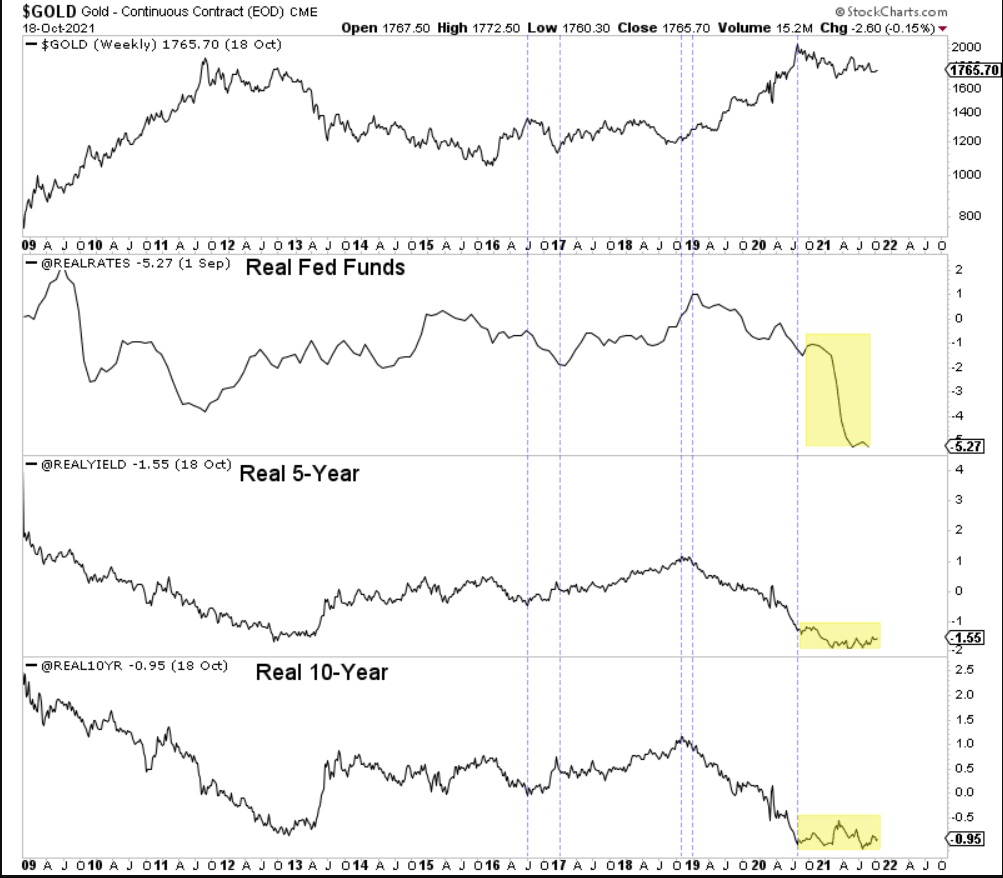

Đặc biệt, đối với Vàng, vấn đề là lãi suất thực đã giảm xuống (giống như trong các năm 2011-2012, 2008, 1980 và 1975). Khi lạm phát tiết chế và lợi suất phục hồi, lãi suất thực sẽ tăng, hoặc ít nhất là không giảm sâu hơn.

Điều đó được minh họa rõ nhất bằng lợi suất thực kỳ hạn 5 năm và 10 năm chứ không phải lãi suất thực vì đôi khi nó có vẻ bị tụt hậu.

Hiện tại, thị trường đã bắt đầu phản ánh việc lạm phát sẽ duy trì trong một thời gian tới chứ không phải chỉ là nhất thời.

Người ta có thể nghĩ rằng điều này là tốt cho Vàng, nhưng thị trường chứng khoán đang phục hồi trở lại và giá hàng hóa (dẫn đầu là Dầu và Đồng) đang đạt mức cao mới. Sự kết hợp đó phản ánh sự tăng trưởng nhiều hơn là lạm phát.

Câu chuyện về tăng trưởng và lạm phát, cùng với kỳ vọng về lãi suất cao hơn, đã làm tổn hại đến Vàng. Khi lạm phát kéo dài trong vài quý và bắt đầu tác động đến tăng trưởng, câu chuyện sẽ chuyển sang lạm phát đình trệ và các vấn đề liên quan từ lạm phát. Đó mới là lúc Vàng chuyển thành thị trường tăng giá (bullish).

Một tín hiệu cho bước ngoặt đó có thể là việc Fed bắt đầu tăng lãi suất.

Các phân tích cơ bản hiện tại đối với Vàng nhìn chung không phải “bullish” và điều đó được phản ánh trong hành động giá gần đây. Tuy nhiên, lạm phát dai dẳng (một quan điểm mà thị trường đã bắt đầu áp dụng) sẽ dẫn đến các phân tích cơ bản trở nên “bullish” đối với Vàng.

Kỳ vọng về việc tăng lãi suất đang tăng lên. Thị trường đã định giá 2 đợt tăng lãi suất trong năm tới và đang cho thấy khả năng tăng lãi suất là 50-50 ngay vào tháng 6 năm 2022.

Investing