Phần II: Tứ + 1 kỵ sĩ khải huyền đại diện cho Giảm phát đang quay trở lại

Nguyễn Thu Thủy

Junior Analyst

Suy cho cùng, lạm phát gia tăng sau khi đại dịch Covid-19 nổ ra chỉ là tạm thời. Câu nói này của Chủ tịch Cục Dự trữ liên bang Mỹ Fed, Jerome Powell chưa hề sai nếu đặt trong bối cảnh dài hạn. Ở phần trước, chúng ta đã cùng nhau ngồi lại nhìn nhận lý do nào sẽ khiến lạm phát không thể liên tục tăng mãi. Ở phần cuối cùng này, 4 yếu tố còn lại của giảm phát sẽ được trình bày kỹ lưỡng hơn.

Công nghệ nâng cao năng suất và giảm nhu cầu lao động

Như đã đề cập ở phần I, chúng ta phải nhớ rằng tiến bộ công nghệ làm giảm nhu cầu lao động tổng thể, đồng thời mở ra những con đường mới cho các loại công việc mới và các loại công việc khác.

Hàng trăm năm trước, hơn 90% dân số làm nông nghiệp. Hiện tỷ lệ đó là 1-2% ở các nền kinh tế phát triển. Máy kéo đã loại bỏ hàng triệu việc làm trong nhiều thế hệ, tiết kiệm hàng tỷ giờ công và tăng năng suất lao động một cách đáng kể. Nhiều câu chuyện tương tự cũng có thể được kể về máy in, động cơ hơi nước, ô tô, máy bay, máy tính, điện thoại thông minh, v.v. Họ đã loại bỏ vô số việc làm bằng cách tăng năng suất một cách đáng kể, không phải ngay lập tức mà thường là trong suốt một thế hệ.

Internet khiến những chuyện tương tự tiếp tục xảy ra. Bong bóng Dot Com là một sự kiện mặc dù không kéo dài lâu trên thị trường chứng khoán, nhưng sự tác động và định hình dần dần của Internet đến nền kinh tế đã diễn ra trong hơn 20-30 năm và vẫn đang tiếp diễn cho đến ngày nay.

Điều tương tự cũng sẽ đúng với trí tuệ nhân tạo. Hiện tại, chúng ta đang ở giữa chu kỳ cường điệu ban đầu về AI, nhưng có lẽ sẽ phải mất nhiều thập kỷ trước khi người ta cảm nhận được phần lớn tác động tiềm tàng của nó.

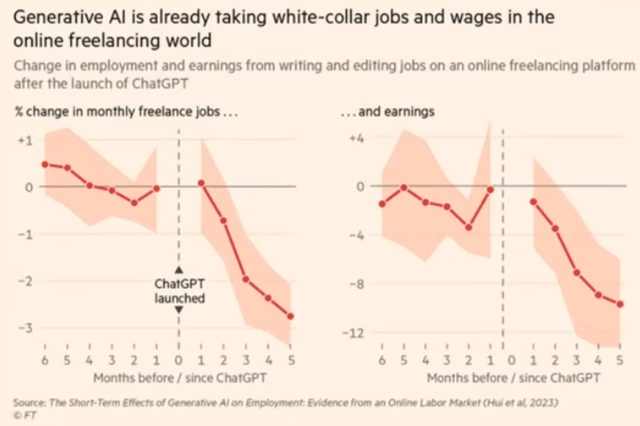

Hiện tại, chúng tôi đang thấy tác động đối với một số công việc tự do nhất định như viết content và biên tập tự do. Cả tin tuyển dụng và tiền lương cho những vị trí này đều giảm mạnh kể từ khi ChatGPT ra đời.

Hơn nữa, có một số bằng chứng cho lập luận trên rằng khi nguồn lao động thu hẹp, người sử dụng lao động đầu tư nhiều hơn vào công nghệ tiết kiệm lao động.

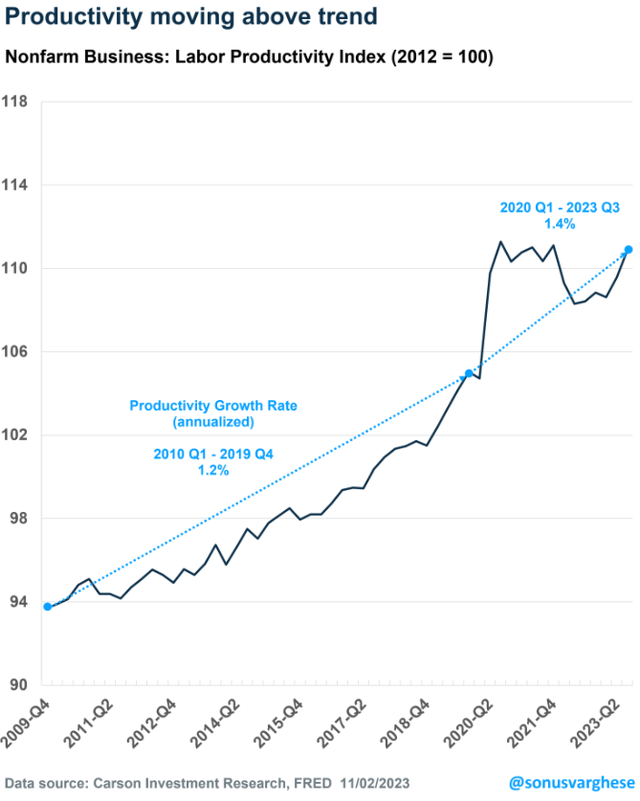

Hãy xem xét thực tế rằng năng suất lao động đã tăng lên mức trung bình hàng năm là 1.4% kể từ khi bùng phát dịch bệnh COVID-19, so với mức 1.2% trong những năm 2010 khi lao động tương đối rẻ và dồi dào.

Các doanh nghiệp luôn tìm cách giảm chi phí và đối với một số doanh nghiệp, lao động là một trong những chi phí lớn nhất. Cũng như nhiều lĩnh vực khác của nền kinh tế, cách thúc đẩy giá cao là tăng giá, vì nó thúc đẩy các doanh nghiệp tìm kiếm giải pháp thay thế cho việc liên tục tăng lương. Có nhiều bằng chứng cho thấy, sau cú sốc của làn sóng Boomers nghỉ hưu và những người lao động trẻ tuổi không tham gia lực lượng lao động trong thời kỳ đại dịch, thị trường lao động đã bình thường hóa.

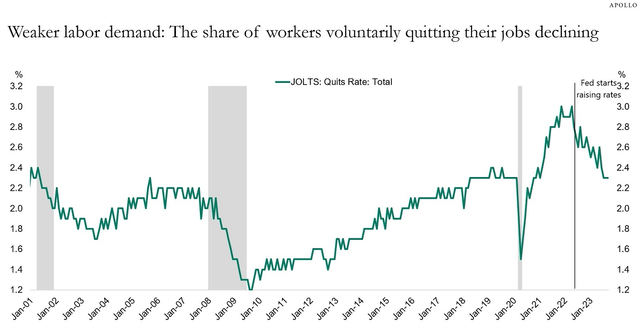

Ví dụ: tỷ lệ bỏ việc (một tín hiệu cho thấy nhân viên tin tưởng vào việc tìm được một công việc khác tốt hơn ở nơi khác) đã giảm trở lại mức trước đại dịch.

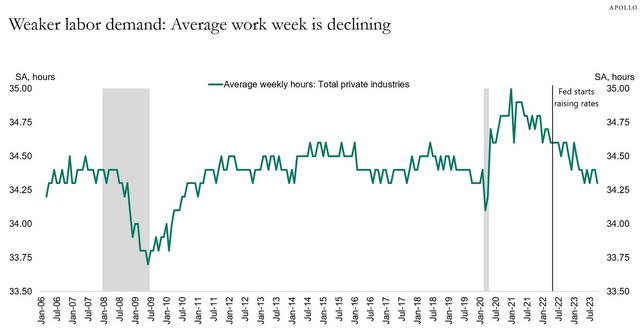

Tương tự như vậy, số giờ làm việc trung bình mỗi tuần đã giảm xuống mức thấp nhất trong khoảng những năm 2010.

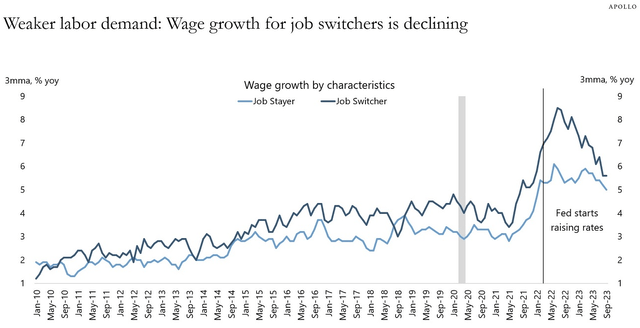

Hơn nữa, mức tăng lương phi thường mà những người chuyển đổi công việc đạt được trong những năm hậu COVID đã hạ nhiệt đáng kể, giảm ngay cùng với mức tăng lương cho những người ở lại tiếp tục công việc.

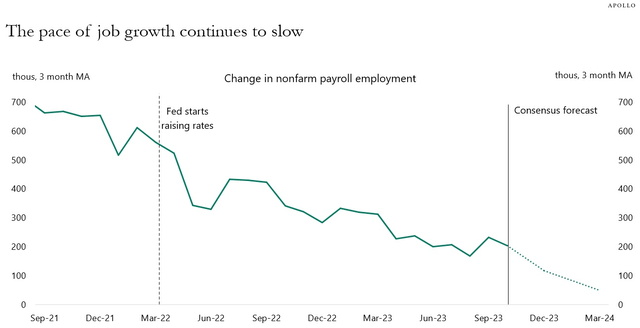

Và cuối cùng, chúng ta nên quan sát xu hướng tăng trưởng việc làm hàng tháng đã giảm xuống rất rõ ràng trong hai năm qua và dường như sẽ chuyển giảm vào mùa Xuân năm 2024.

Nói tóm lại, các động lực diễn ra trên thị trường lao động dường như ủng hộ luận điểm “sự kiện chỉ xảy ra một lần, mang phong cách riêng” mà tôi đã tán thành thay vì luận điểm “thiếu hụt lao động thường xuyên và tăng trưởng lương cao”.

Ủng hộ lập luận này: thực tế là chưa bao giờ có nhiều công nghệ tiết kiệm lao động dành cho người sử dụng lao động hơn chúng ta có ngày nay. Và các công ty công nghệ Mỹ đang nỗ lực phát minh ra thế hệ công nghệ tiết kiệm lao động tiếp theo khi bạn đọc bài viết này.

Sự trỗi dậy của xu hướng phi toàn cầu hóa đã được phóng đại quá mức

Nhìn chung, toàn cầu hóa là động lượng giảm phát và phi toàn cầu hóa là một nguyên nhân dẫn tới lạm phát. Nhưng mặc dù “phi toàn cầu hóa” đã giành chiến thắng, toàn cầu hóa vẫn tiếp tục lặng lẽ tạo sức ảnh hưởng.

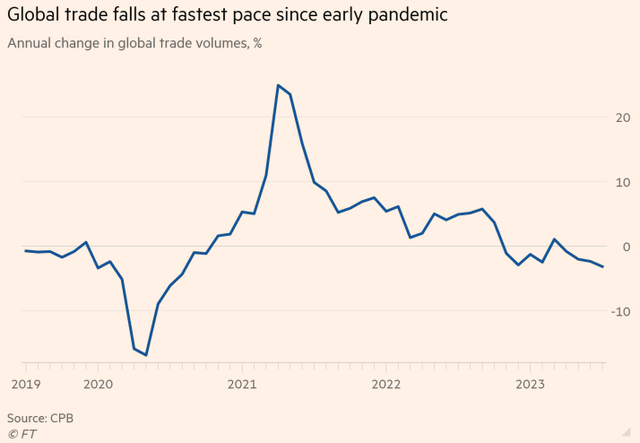

Theo Hội nghị Liên hợp quốc về Thương mại và Phát triển (UNCTAD), khối lượng thương mại toàn cầu đạt mức cao kỷ lục khoảng 32 nghìn tỷ USD vào năm 2022. Nó đã chậm lại vào năm 2023, nhưng điều đó phần lớn là do sự thay đổi trong chi tiêu của người tiêu dùng từ hàng hóa sang dịch vụ trong năm nay, chứ không phải vì toàn cầu hóa đang lụi tàn.

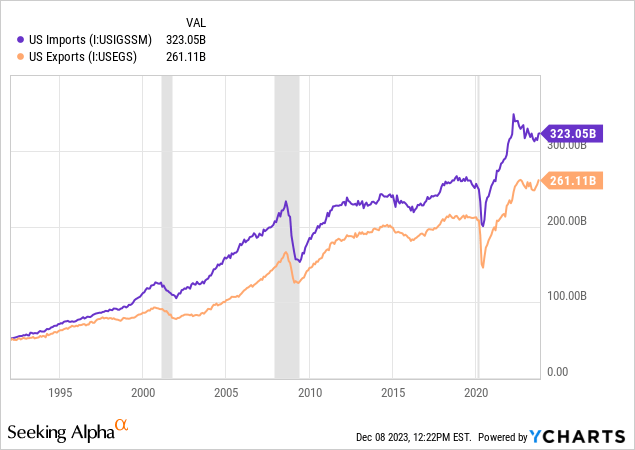

Nếu bạn chỉ nhìn vào Mỹ, bạn sẽ thấy có một xu hướng dài hạn rõ ràng.

Khối lượng hàng hóa nhập khẩu vào Mỹ giảm một chút so với mức đỉnh điểm vào năm 2022, nhưng không nhiều. Một lần nữa, đây chủ yếu là kết quả của sự chuyển đổi từ chi tiêu của người tiêu dùng sang hàng hóa sang dịch vụ. Trong khi đó, khối lượng xuất khẩu của Mỹ đang đạt mức cao nhất mọi thời đại.

Ai đó có thể chỉ ra trong biểu đồ này khi nào quá trình phi toàn cầu hóa bắt đầu?

Chắc chắn là nhiều biện pháp chính trị khác nhau đang được thực hiện để hạn chế thương mại quốc tế và thúc đẩy hoạt động thu hồi nội địa. Chính quyền Trump bắt đầu đảo ngược xu hướng tăng trưởng lâu dài của nhập khẩu từ Trung Quốc và chính quyền Biden đã khuyến khích mạnh mẽ việc đưa một số ngành chiến lược nhất định về nước như chất bán dẫn và nguồn cung cấp năng lượng tái tạo.

Nhưng lợi ích của việc thuê ngoài hầu hết các loại hình sản xuất vẫn khá cao. Đó là lý do tại sao các doanh nghiệp Mỹ vẫn tiếp tục làm điều đó.

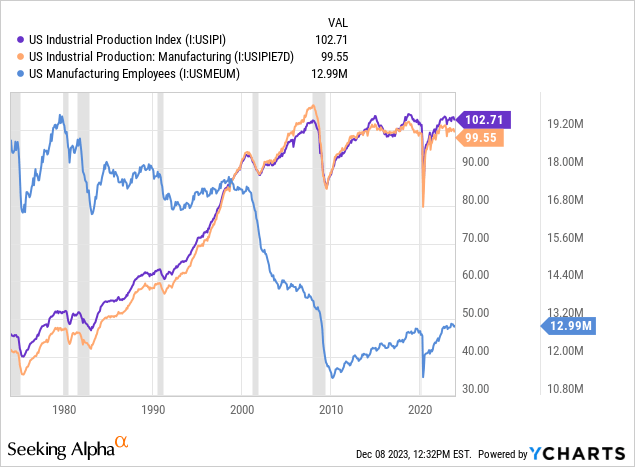

Trong biểu đồ bên dưới, có ai có thể chỉ ra thời điểm phi toàn cầu hóa bắt đầu không?

Cả sản xuất công nghiệp và sản xuất nói riêng của Hoa Kỳ đều không đạt được mức cao mới kể từ năm 2007. Trong cuộc Đại suy thoái, nhiều nhà sản xuất đã đóng cửa nhà máy của họ ở Hoa Kỳ và khi mở cửa trở lại, họ cũng làm như vậy ở các quốc gia khác có chi phí lao động thấp hơn. Việc làm trong lĩnh vực sản xuất ở Mỹ đang tăng lên nhưng cũng theo xu hướng tương tự như những năm 2010.

Tất nhiên, có rất nhiều câu chuyện được công bố rộng rãi về việc các công ty Mỹ lại xây dựng nhà máy trên đất Mỹ. Nhưng hầu hết đây là những trường hợp được chính phủ khuyến khích mạnh mẽ bằng các khoản trợ cấp. Như nhiều bài nghiên cứu có tiêu đề gần như giống hệt nhau (chẳng hạn như bài này) đã chứng thực trong vài năm qua, “toàn cầu hóa không biến mất, nó chỉ đang thay đổi”.

Việc chuyển từ một nhà cung cấp ở Trung Quốc sang một nhà cung cấp ở Ấn Độ, Indonesia hoặc Mexico không phải là quá trình phi toàn cầu hóa. Ở mức độ thương mại quốc tế đang phát triển, đây là cách nó thường xuyên diễn ra.

Những bằng chứng cuối cùng chống lại chủ nghĩa lạm phát kéo dài

Thế còn hai “Kỵ sĩ” cuối cùng - Nợ công khổng lồ và Bất bình đẳng thì sao?

Tôi đã trình bày chi tiết những điều này trong các bài viết "Vòng xoáy tiền tệ tử thần" của mình từ năm 2019 và 2020:

- Vòng xoáy tiền tệ tiền tệ

- Vòng xoáy tiền tệ đang tăng tốc

Mặc dù tôi không lường trước được mức độ lạm phát sẽ tăng trở lại vào năm 2019 và 2020, nhưng tôi thực sự nghĩ rằng chúng ta sẽ quay trở lại chế độ Vòng xoáy chết chóc này trong vòng một hoặc hai năm.

Đầu tư ít hơn vào dầu khí

Còn lập luận cho rằng đầu tư kém và sản xuất kém trong lĩnh vực dầu khí sẽ khiến chi phí năng lượng liên tục tăng cao, thúc đẩy lạm phát lâu dài thì sao? Lập luận đó ngày nay không còn được ủng hộ nhiều, có lẽ vì giá dầu đã giảm mạnh trở lại khoảng 70 USD/thùng và giá khí đốt gần với mức thấp nhất trong nhiều thập kỷ hơn là mức cao.

Standard & Poor's gần đây đã công bố một nghiên cứu cho thấy các công ty dầu mỏ lớn "hầu như không có thêm chi phí vay" so với các tổ chức phát hành khác có cùng xếp hạng tín dụng trong các ngành khác. Thêm vào đó, giá cổ phiếu của nhiều nhà sản xuất dầu ở thượng nguồn vẫn ở gần mức cao nhất mọi thời đại.

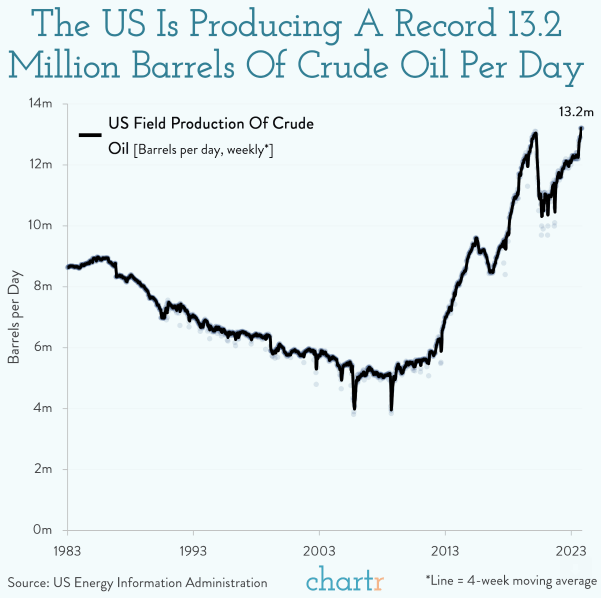

Hơn nữa, ngành năng lượng của Hoa Kỳ gần đây đã đạt sản lượng dầu kỷ lục và các nhà sản xuất này của Hoa Kỳ chiếm 80% mức tăng trưởng nguồn cung dầu toàn cầu trong năm nay.

Trong khi đó, OPEC gần đây đã cắt giảm mức sản xuất, điều này cho thấy rõ rằng năng lực sản xuất sẵn có thậm chí còn nhiều hơn mức sử dụng.

Vì vậy, rất khó để biết chính xác việc thể chế đầu tư dưới mức vào các công ty năng lượng đã cản trở hoạt động sản xuất hay sẽ gây ra xu hướng tăng giá dầu và khí đốt bền vững trong tương lai như thế nào.

Chi tiêu thâm hụt

Đây là một điều khó khăn vì một số nghiên cứu cho thấy thâm hụt tài chính cao có thể dẫn đến lạm phát gia tăng. Nhưng tất cả phụ thuộc vào số tiền được chi vào việc gì.

Ví dụ, tăng chi tiêu quốc phòng có xu hướng thúc đẩy lạm phát cao hơn đối với hàng hóa quân sự, nhưng điều này ít hoặc không ảnh hưởng đến lạm phát tiêu dùng. Lần cuối cùng bạn gặp một người nói: "Hôm nọ tôi đến cửa hàng để mua một tên lửa hành trình, và bạn sẽ không tin vào giá của những thứ đó!"

Còn các khoản thanh toán lãi suất của chính phủ liên bang thì sao? Những điều đó có gây ra lạm phát không? Do hầu hết nợ liên bang thuộc sở hữu của các quỹ hưu trí của chính phủ (ví dụ An sinh xã hội), các tổ chức và nhà đầu tư nước ngoài, chi phí lãi vay của chính phủ cao hơn gần như chắc chắn không làm tăng lạm phát.

Chi tiêu cho quyền lợi cho các chương trình như An sinh xã hội và Medicare đã tăng lên khá nhiều và dự kiến sẽ còn tăng hơn nữa trong những thập kỷ tới. Nhưng những hình thức chi tiêu này của chính phủ tăng lên dựa trên số lượng người nhận đủ điều kiện và điều chỉnh chi phí sinh hoạt ("COLA"). Vì vậy, chi phí của các chương trình này sẽ tăng lên sau khi lạm phát đã có hiệu lực.

Các biện pháp kích thích tài chính thời kỳ COVID được thiết kế để tạo điều kiện thuận lợi cho chi tiêu của người tiêu dùng. Nhưng chi tiêu thông thường của chính phủ, dù được tài trợ bằng thâm hụt hay không, không có xu hướng có tác động có thể đo lường được đối với lạm phát. Một nghiên cứu năm 2016 của Cục Dự trữ Liên bang St. Louis cho thấy, nghịch lý thay, chi tiêu chính phủ tăng 10% lại tương ứng với mức lạm phát giảm 0.08%.

Vậy hành động đầu tư là gì?

Ngoài một số lĩnh vực biệt lập như hàng hóa năng lượng tái tạo và chăm sóc sức khỏe, thế giới dường như đang quay trở lại trạng thái tăng trưởng thấp và lạm phát thấp. Năm kỵ sĩ giảm phát đã quay trở lại. Có thể nói sự vắng mặt của chúng trong vài năm qua chỉ là tạm thời.

Tôi không nhất thiết nghĩ rằng các nền kinh tế phát triển sẽ bước vào thời kỳ giảm phát thực tế kéo dài, bởi vì sự tăng trưởng về nguồn cung tiền sẽ bù đắp cho hoạt động của Năm kỵ sĩ trong tương lai.

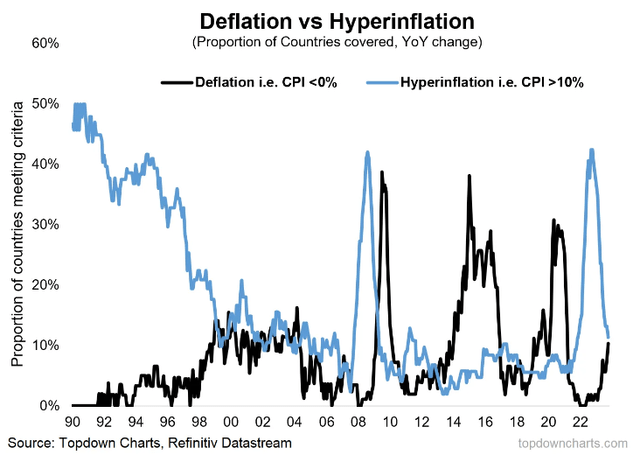

Nhưng rất nhiều quốc gia sẽ chứng kiến tình trạng giảm phát. Ngày càng có nhiều quốc gia đang chứng kiến tình trạng giảm phát, trong khi số quốc gia đang giảm mạnh đang phải hứng chịu lạm phát >10%.

Để trở thành nhà đầu tư thành công, chúng ta phải đến được xu hướng đầu tư mà thị trường đang hướng tới.

Loại hình đầu tư yêu thích của tôi là quỹ tín thác đầu tư bất động sản cho thuê ròng ("REITs"). Các công ty này sở hữu tài sản cho một người thuê với thời hạn thuê dài và giá thuê cố định theo hợp đồng, thường bao gồm cả mức tăng tiền thuê cố định hàng năm. Chúng giống như các lựa chọn thay thế trái phiếu, chỉ tốt hơn trái phiếu vì giá trị tài sản tăng lên và giá thuê tăng dần.

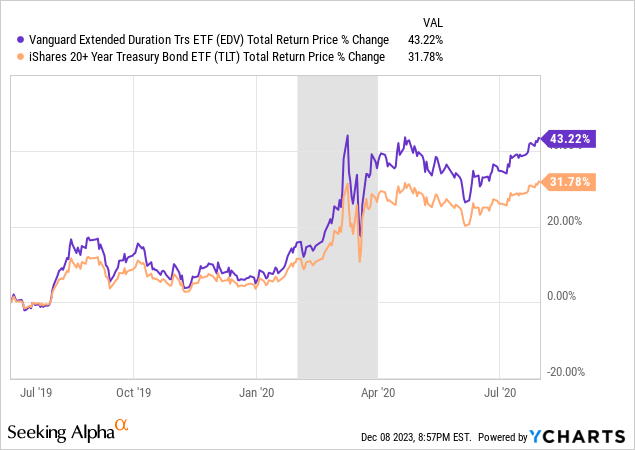

Các trái phiếu kỳ hạn dài hạn như trái phiếu trong Vanguard Extended Duration ETF và iShares 20+ Year Treasure Bond ETF hoạt động rất tốt trong thời kỳ suy thoái và thời kỳ lạm phát thấp và giảm. Ví dụ: hãy xem họ đã làm tốt như thế nào trong giai đoạn đầu của COVID-19:

Nhưng theo tôi, những thứ này hoạt động tốt nhất với tư cách là phương tiện giao dịch.

Là một khoản đầu tư dài hạn, tôi thích sở hữu một công ty có đặc điểm giống trái phiếu, có thể tồn tại trong thời kỳ lạm phát gia tăng ngắn hạn và phát triển mạnh trong thời kỳ lạm phát giảm và thấp.

REIT cho thuê ròng (NETL) thường thực hiện chính xác điều đó.

REIT cho thuê ròng lớn nhất và phổ biến nhất chắc chắn là quỹ đầu tư Realty Income (mã: O), công ty trả cổ tức hàng tháng nổi tiếng với chuỗi tăng trưởng cổ tức kéo dài 28 năm.

Nhưng quy mô của Realty Income rất lớn. Giá trị doanh nghiệp của nó là gần 60 tỷ USD và khối lượng mua lại hàng năm là 9 tỷ USD (năm nay) lớn hơn vốn hóa thị trường của tất cả trừ hai REIT cho thuê ròng khác. Theo suy nghĩ của tôi, mức khối lượng mua lại này sẽ yêu cầu Realty Income phải vượt ra ngoài phạm vi chấp nhận đối với việc mua lại hoặc hạ thấp các tiêu chuẩn bảo lãnh phát hành của mình hoặc cả hai.

Thay vì quỹ trên, REIT cho thuê ròng yêu thích của tôi là Agree Realty Corporation (ADC), một REIT nhỏ hơn nhiều, đầu tư độc quyền vào các nhà bán lẻ lớn nhất và mạnh nhất quốc gia như Walmart (WMT), Tractor Supply (TSCO) và T.J. Maxx (TJX). ADC cũng có bảng cân đối kế toán chưa chỉnh sửa, nợ thấp và gần như không có kỳ hạn nợ cho đến năm 2028.

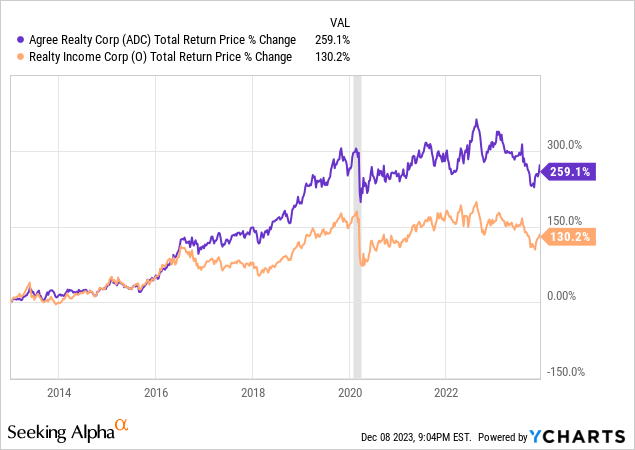

Mặc dù O có thành tích hoạt động dài hạn rất mạnh mẽ, nhưng ADC đã vượt qua Realty Income trong thập kỷ qua về tổng lợi nhuận -- với tỷ số rất lớn.

Tôi đã viết thêm về quỹ ADC trong bài "Tại sao đồng ý rằng Realty là cổ phần lớn nhất của tôi".

Nhìn chung, các công ty trả cổ tức có cam kết tiếp tục trả và tăng cổ tức cũng hoạt động tốt trong môi trường lạm phát thấp, một phần vì lạm phát thấp dẫn đến lãi suất thấp.

Đó là một phần lý do tại sao quỹ ETF lớn nhất mà tôi nắm giữ là Schwab US Dividend Equity ETF (SCHD), đặc biệt nhắm đến các công ty lớn, ổn định, chất lượng cao với sức mạnh định giá và chuỗi tăng trưởng cổ tức ít nhất 5 năm

Seeking Alpha