Kỷ nguyên tiền rẻ đi đến hồi kết. Nhà đầu tư sẽ đón nhận điều gì?

Nguyễn Tuấn Đạt

Junior Analyst

Các nhà đầu tư sẽ tiếp tục vật lộn với kỳ vọng kết thúc của kỷ nguyên lãi suất cao vào năm 2024

Kỷ nguyên lãi suất cực thấp đã mờ nhạt dần sau khi Cục Dự trữ Liên bang tiếp tục một loạt đợt tăng lãi suất bắt đầu từ tháng 3 năm 2022. Năm nay chứng kiến tỷ suất lợi nhuận từ tiền mặt và các công cụ ngắn hạn trở nên hấp dẫn đối với các nhà đầu tư, khi họ nhận ra có thể thu về 5% trên thị trường tiền tệ hoặc thị trường trái phiếu.

Nói cách khác, cổ phiếu phải đối mặt với sự cạnh tranh thực sự.

Điều đó dẫn đến sự kết thúc của “TINA” - từ viết tắt của “there is no alternative - không có giải pháp thay thế” đối với cổ phiếu.

Thuật ngữ này đã được phổ biến rộng rãi sau cuộc khủng hoảng tài chính năm 2008 bởi một chuyên mục khách mời vào tháng 4 năm 2013 trên The Wall Street Journal của Jason Trennert. Ý tưởng là khi Cục Dự trữ Liên bang mua trái phiếu dài hạn và giữ lãi suất gần bằng 0, các nhà đầu tư không có lựa chọn nào khác ngoài việc tìm kiếm cổ phiếu để kiếm lợi nhuận.

TINA đã chứng tỏ là một hiện tượng với hậu quả tồn tại lâu dài, Trennert - chủ tịch và giám đốc điều hành tại Strategas Research Partners, nói trong 1 cuộc phỏng vấn với MarketWatch đầu tháng này. Tuy nhiên, đây là một thế giới mới đối với các nhà đầu tư sau một thập kỷ QE và chính sách tiền tệ siêu lỏng lẻo của Fed tạo nhiều biến dạng đã biến mất, ông nói.

Có rất nhiều sai lệch. Mục đích của QE là làm cho các tài sản an toàn truyền thống kém hấp dẫn hơn, buộc các nhà đầu tư phải tìm kiếm các khoản đầu tư rủi ro hơn với kỳ vọng sẽ giúp thúc đẩy tăng trưởng kinh tế.

Với chi phí vốn thấp, các nhà đầu tư sẵn sàng đổ tiền hơn vào các công ty khởi nghiệp có tiềm năng lợi nhuận dồi dào trong tương lai. Hàng nghìn công ty "kỳ lân" - các startup trị giá hơn 1 tỷ USD - đã ra đời. Một hệ thống tài chính thiếu thanh khoản có thể đã tạo điều kiện cho hoạt động đầu cơ tràn lan tiền điện tử và cổ phiếu meme.

Điều đó cũng giúp ngăn chặn sự biến động của thị trường và kinh tế vĩ mô, thúc đẩy thị trường cổ phiếu và trái phiếu tăng, nhưng cũng làm mất đi lợi thế từ "các nhà đầu tư hiểu biết", các chiến lược gia tại Viện Đầu tư BlackRock viết trong một ghi chú ngày 11 tháng 12.

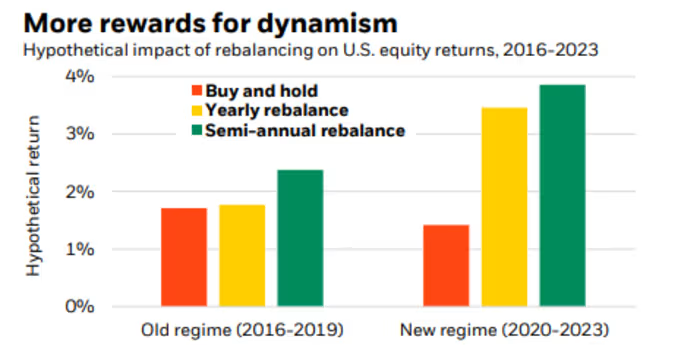

Họ minh họa khái niệm này trong biểu đồ dưới đây.

Dưới đây là cách họ mô tả thử nghiệm: “Hãy tưởng tượng bạn có thể dự đoán hoàn hảo lợi nhuận trong tương lai của ngành chứng khoán Hoa Kỳ và điều chỉnh danh mục đầu tư của bạn để nắm bắt chúng. Danh mục đó sẽ tăng rất ít trong 4 năm trước đại dịch.”

Biểu đồ bên trái ở trên cho thấy các chiến lược “mua và giữ”, được minh họa bằng thanh màu cam, sẽ tạo ra lợi nhuận tương tự cho các danh mục đầu tư phân bổ cho các lĩnh vực hoạt động tốt hơn một cách thường xuyên hơn, được biểu thị bằng các thanh màu vàng và xanh lục.

Lợi nhuận đã lớn hơn rất nhiều kể từ khi đại dịch bùng phát, như được thể hiện ở phía bên phải, khi việc cơ cấu lại danh mục đầu tư mang lại lợi nhuận giả định gấp đôi so với chiến lược mua và giữ.

Ở những nơi khác như thị trường nhà đất, một lượng lớn người tiêu dùng được hưởng lợi từ nguồn tài chính giá rẻ thông qua lãi suất thế chấp thấp, các khoản cho vay mua ô tô và tín dụng tiêu dùng bằng 0 hoặc gần 0%, thông qua tài trợ không lãi suất cho việc mua hàng của người tiêu dùng và chuyển khoản bằng thẻ tín dụng. Jeff Klingelhofer và Rob Costello của Thornburg Investment Management lưu ý trong một ghi chú ngày 8 tháng 12. Đồng thời, họ nhận thấy nợ doanh nghiệp và chính phủ tăng lên mức kỷ lục tính theo phần trăm GDP.

Hậu quả của việc tiền rẻ chấm dứt đang được cảm nhận rõ ràng trên thị trường chứng khoán. Trennert lưu ý rằng 42% công ty trong danh sách Russell 2000 vốn hóa nhỏ không có lợi nhuận trong 12 tháng qua. Các công ty ngày càng bị buộc phải kiếm lợi nhuận hoặc phá sản khi chi phí vốn tăng lên.

Ông nói: “Các công ty có đòn bẩy tài chính cao nhưng không có lợi nhuận sẽ tiếp tục gặp khó khăn".

Điều đó nói lên rằng, tác động sâu rộng của việc chuyển sang chính sách tiền tệ thắt chặt vẫn chưa được cảm nhận rõ ràng, Trennert nói. Những người theo dõi thị trường lưu ý rằng dự trữ ngân hàng vẫn ở mức cao, giúp duy trì tính thanh khoản và làm giảm tác dụng của các biện pháp thắt chặt định lượng cho đến nay.

Việc điều chỉnh tăng lãi suất diễn ra rất khắc nghiệt vào năm 2022. S&P 500 SPX tạo ra lợi nhuận âm 18% trong khi trái phiếu chứng kiến năm tồi tệ nhất trong lịch sử, khi việc Fed tăng lãi suất khiến lợi suất trái phiếu kho bạc tăng vọt - mang đến một cú sốc kép hiếm có. Thông thường trái phiếu được kỳ vọng sẽ cung cấp một lớp đệm an toàn.

Năm nay, chứng khoán đã tăng vọt, mặc dù đà tăng đã thu hẹp một cách bất thường, với các cổ phiếu công nghệ vốn hóa lớn chiếm ưu thế và cung cấp phần lớn động lực cho mức tăng hơn 20% từ đầu năm đến nay của S&P 500.

Trong khi đó, cổ phiếu, trái phiếu, tiền điện tử và vàng đều đã “phục hồi toàn diện” khi thời điểm cuối năm đến gần, được thúc đẩy bởi sự sụt giảm của lợi suất trái phiếu từ mức cao nhất trong 16 năm được ghi nhận vào cuối tháng 10. Lợi suất giảm khi giá trái phiếu tăng.

Tuy nhiên, các nhà đầu tư nên kỳ vọng lợi nhuận sẽ thấp hơn kể từ đây khi lãi suất sẽ dần thấp, trừ khi Fed thay đổi quan điểm, Trennert nói.

Nhà đầu tư huyền thoại Howard Marks năm ngoái đã mô tả kỷ nguyên TINA là đỉnh điểm của chuỗi 40 năm lãi suất trái phiếu sụt giảm. Đồng chủ tịch của Oaktree Capital Management lập luận rằng các nhà đầu tư hiện phải đối mặt với một “sự thay đổi lớn” mang tính thế hệ.

Tuy nhiên, nhiều nhà đầu tư vẫn đánh giá thấp trái phiếu trong danh mục đầu tư của họ. Thay vào đó, “những gì chúng tôi thấy trong năm qua là rất nhiều người nắm giữ tiền mặt” Lauren Goodwin, nhà kinh tế học và quản lý danh mục đầu tư tại New York Life Investments, cho biết trong một cuộc phỏng vấn.

Trong khi đó, các nhà đầu tư gửi tiền mặt phải đối mặt với rủi ro tái đầu tư và bỏ lỡ cơ hội thu nhập mới do trái phiếu cung cấp. New York Life dự đoán nền kinh tế Mỹ sẽ rơi vào suy thoái nhẹ vào năm 2024. Thị trường thường phục hồi nhanh hơn nền kinh tế, nhưng khi Fed cắt giảm lãi suất, các nhà đầu tư sẽ cần phải rút tiền mặt vào thời điểm mà họ cảm thấy rất khó khăn, Goodwin nói.

Bà cho biết, kịch bản suy thoái có thể sẽ khiến các nhà đầu tư chuyển sang danh mục đầu tư 60/40, thiên về trái phiếu và tài sản thực, cũng như cơ sở hạ tầng, công nghệ và trí tuệ nhân tạo.

Trennert cho biết các nhà đầu tư về lâu dài có thể sẽ cần phải làm quen với lợi suất trái phiếu cao hơn. Một phần trong số đó là do nợ chính phủ Mỹ tăng cao, điều này sẽ đòi hỏi phải tái cấp vốn với lãi suất cao hơn.

Ông nói, đó cũng là một tác động của sự đảo ngược xu hướng toàn cầu hóa ngày càng tăng đã diễn ra kể từ khi Bức tường Berlin sụp đổ năm 1989, góp phần gây ra lạm phát cao hơn và lãi suất cao hơn.

Marketwatch