Đà tăng chớp nhoáng của lợi suất TPCP Mỹ đang khiến thị trường tài chính chao đảo!

Tú Đỗ

Senior Economic Analyst

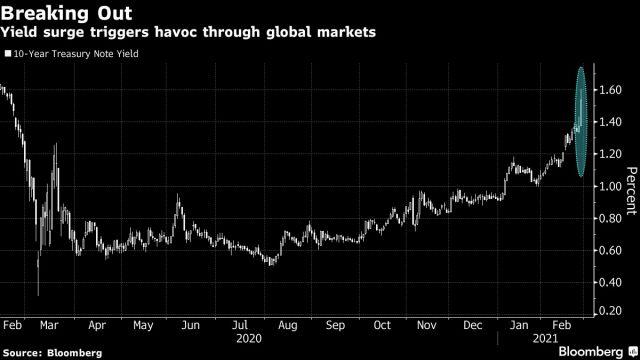

Lợi suất TPCP Mỹ kỳ hạn 10 năm đã tăng lên mức cao nhất trong hơn 1 năm qua và ảnh hưởng đã lan rộng ra toàn thị trường tài chính

Sau nhiều tuần dùng dằng, thị trường trái phiếu lớn nhất thế giới đã phát đi tín hiệu rất rõ ràng vào ngày hôm qua: tăng trưởng và lạm phát đang có xu hướng tăng lên. Thông điệp này cũng đã tác động tiêu cực tới các tài sản rủi ro.

Lợi suất TPCP Mỹ kỳ hạn 10 năm đã tăng lên mức trên 1.6%, cao nhất trong hơn 1 năm qua khi các nhà giao dịch trên thị trường đã tỏ rõ quan điểm về khả năng Fed sẽ buộc phải thắt chặt chính sách tiền tệ sớm hơn dự kiến. Thị trường chứng khoán sụt giảm do chi phí đi vay tăng gây áp lực lên mức định giá hiện tại vốn đang ở mức rất cao. Ngay cả Bộ trưởng Tài chính Janet Yellen cũng đã cảm thấy lo lắng khi nhu cầu đối với TPCP phát hành ở mức thấp kỷ lục.

Mối lo ngại lớn nhất lúc này đó là sau một năm ngập tràn những gói kích thích khẩn cấp, một số khu vực của nền kinh tế không những chỉ phục hồi mà còn đang đối mặt với rủi ro tăng trưởng quá nóng. Thị trường giờ đây dường như đang phải bắt đầu quá trình định giá lại chính mình khi hàng nghìn tỷ đô-la đã được đổ vào nền kinh tế và những kết quả vắc-xin tích cực thúc đẩy khả năng phục hồi nhanh hơn dự kiến của các nước phát triển.

"Nền kinh tế đang phục hồi và rất nhiều người cho rằng những gói kích thích được đề xuất là quá dư thừa so với mức cần thiết", John Carey, giám đốc quản lý danh mục đầu tư tại Amundi Asset Management nhận định. "Điều này giống như việc bạn cho quá nhiều than vào trong lò và khiến ngọn lửa bùng lên quá lớn. Mọi người bắt đầu đồn đoán rằng Fed sẽ không thể giữ lãi suất điều hành ở mức hiện tại thêm nữa."

Sau khi giữ ở mức thấp kỷ lục kể từ Tháng 4/2020, sự nhảy vọt của lợi suất TPCP Mỹ - ngay cả khi nó phản ánh kỳ vọng tích cực của nền kinh tế - chắc chắn là một diễn biến bất ngờ đồi với các nhà giao dịch và buộc họ phải xem xét điều chỉnh vị thế trên các thị trường khác. Nhóm các cổ phiếu công nghệ khổng lồ đã dẫn đầu đà sụt giảm vào ngày hôm qua khi chỉ số Nasdaq 100 giảm gần 4% do đà tăng của lãi suất khiến cho các mức định giá hiện tại trở nên ngày một vô lý khi đã ở mức cao nhất kể từ bong bóng dot-com.

Xu hướng tăng mạnh của lợi suất thậm chí còn có tác động tiêu cực tới các cổ phiếu vốn thường hưởng lợi khi lãi suất tăng lên. Chỉ số KBW Index (đo lường cổ phiếu nhóm ngân hàng) đã giảm khoảng 2.7% sau khi đã tăng lên mức cao nhất kể từ năm 2007. Cổ phiếu năng lượng và dịch vụ dân dụng trong nhóm S&P 500 cũng giảm ít nhất 1%.

Thị trường tiền tệ cũng không tránh khỏi sự xáo trộn. Chỉ số Bloomberg Dollar Index tăng 0.7%, mức tăng cao nhất kể từ tháng 9/2020 trong khi các đồng tiền thị trường mới nổi suy yếu. Đồng Rand Nam Phi, Lira Thổ Nhĩ Kỳ và Peso Mexico dẫn đầu trong nhóm trên với mức giảm trên 2%.

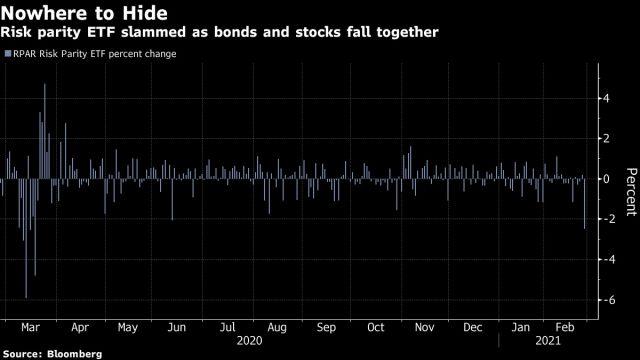

Theo Quỹ đầu tư Wells Fargo, tác động của xu hướng biến động mạnh từ trái phiếu và cổ phiếu có thể nhận thấy thông qua các chiến lược danh mục đầu tư phức tạp như chiến lược ngang bằng rủi ro (Risk parity) với việc cố gắng cân bằng mức độ rủi ro giữa các tài sản trong danh mục. Quỹ giao dịch ngang bằng rủi ro RPAR trị giá 1.2 tỷ USD đã sụt giảm tới 2.7% - mức lớn nhất kể từ tháng 3/2020 với sự bùng phát của đại dịch Covid-19. "Hiện tại lãi suất đang tăng với tốc độ có thể gây bất lợi cho chiến lược đầu tư ngang bằng rủi ro và sự biến động của lợi suất TPCP đang dần lan sang các tài sản khác," Sameer Samana, giám đốc chiến lược toàn cầu của Wells Fargo Investment cho biết. "Cho tới khi tốc độ tăng của lợi suất chậm lại, chúng ta có thể sẽ phải chuẩn bị tinh thần cho những biến động tương tự trong những ngày tới."

Mức lạm phát kỳ vọng - dựa trên dự báo của các nhà giao dịch trái phiếu - hiện đang ở mức đỉnh trong nhiều năm. Từ mức đáy 0.47% vào tháng 3/2020, lạm phát kỳ vọng hiện đã tăng mạnh lên mức 2.2%. "Chúng ta đang đối mặt với một viễn cảnh nền kinh tế toàn cầu phục hồi cùng với lạm phát tăng mạnh lên mức cao chưa từng thấy." Bryce Doty, quản lý danh mục tại Sit Fixed Income Advisors nhận định. "Không ai có thể biết trước nó sẽ diễn ra như thế nào."

Trong khi tỷ lệ thất nghiệp của Mỹ vẫn ở mức cao 6.3%, thấp hơn mức 6.5% mà các nhà làm luật đã dự báo vào hồi tháng 6. Chỉ số Bất ngờ kinh tế của Citigroup, bao gồm một chuỗi các dữ liệu kinh tế, vẫn được duy trì vững chắc ở mức tích cực.

Hiện tại, Chủ tịch Fed Powell và các đồng nghiệp vẫn nhấn mạnh rằng giữ lãi suất ở mức thấp vẫn là điều cần thiết lúc này để đảm bảo sự phục hồi của nền kinh tế. Trong phiên điều trần vào Thứ 3, ông Powell đã nói với Thượng viện rằng xu hướng tăng của lợi suất trong thời gian qua là một dấu hiệu tích cực đối với triển vọng phục hồi của nền kinh tế.

Ngày hôm qua, giữa lúc lợi suất TPCP tăng vọt, chủ tịch Fed Atlanta, Raphael Bostic đã phát biểu rằng "nền kinh tế có thể vận hành tương đối nóng mà không gây áp lực tăng đột biến đối với lạm phát." Mặc dù điều này có thể đúng, thị trường tài chính lúc này vẫn đang không ngừng nhìn về phía trước và nhận thấy rủi ro nền kinh tế tăng trưởng quá nóng trong tương lai. Biểu hiện rõ ràng nhất lúc này đó là tình trạng bán tháo trên thị trường trái phiếu với các công ty đầu tư lớn như BlackRock và Aberdeen Standard đang dần rút lui.

"Khi thị trường trái phiếu bắt đầu biến động, nó sẽ chạy nhanh hơn bất kỳ NHTW nào và điều này một lần nữa lại được chứng kiến một cách rõ nét," Peter Boockvar, giám đốc đầu tư của Bleakley Advisory Group cho biết. "Ngoài ra, đừng cố gắng dành tất cả nguồn lực để cố đè nén lãi suất một cách gượng ép và sau đó khiến lạm phát tăng cao hơn bởi một khi thị trường cho rằng lạm phát sẽ tới, nó sẽ đè bẹp bạn bất cứ khi nào."