Báo cáo CPI sẽ là yếu tố chi phối thị trường chính

Nguyễn Vũ Phương Nam

Junior Analyst

Sẽ có một lượng lớn dữ liệu được công bố trong tuần này, nhưng báo cáo CPI tháng 1 vào ngày mai sẽ là yếu tố thúc đẩy thị trường, tiếp theo là doanh số bán lẻ vào Thứ Tư và chỉ số PPI vào Thứ Năm

Đối với tháng 12, chỉ số CPI ban đầu ở mức -0.1%, sau đó đã được sửa đổi vào thứ Sáu thành +0.1%. Các dự đoán lạm phát tháng 1 hiện tại đang ở mức khoảng +0.5% MoM nhưng dữ liệu YoY đã giảm từ 6.5% trong tháng 12 xuống 6.2%. Điều này sẽ khiến phần lớn thị trường bối rối. Các nhà phân tích đang kêu gọi một đợt bán tháo lớn dựa trên dữ liệu MoM.

Một yếu tố nữa khiến thị trường bối rối là sự sửa đổi của Cục Thống kê Lao động (BLS). Điều này đã làm giảm tốc độ lạm phát hạ nhiệt trong quý IV. Một báo cáo cho rằng dữ liệu CPI vào cuối năm có thể ở mức 5.1% chứ không phải 4.3% và chỉ số CPI lõi ở mức 4.6% thay vì 3.1%. Tuy nhiên, các chuỗi cung ứng đang tốt hơn và thị trường Trung Quốc đã hoạt động trở lại, vì vậy hoàn toàn có thể kỳ vọng lạm phát thấp hơn – miễn là giá dịch vụ không tăng vọt do thiếu hụt lao động.

Một số nhà phân tích lưu ý rằng việc lạm phát giảm liên tục là điều không thực tế. Trong các lần sửa đổi, lạm phát CPI cơ bản đã tăng từ 0.3% ban đầu lên 0.4%. Giá dịch vụ từ 0.6% đã được điều chỉnh thành 0.7%. Hơn nữa, dữ liệu tháng 10 và tháng 11 cũng được sửa đổi. BLS cho biết rằng những thay đổi này là sự điều chỉnh theo mùa và phù hợp với quý IV của các năm trước.

Dữ liệu CPI tháng 1 có thể ở mức cao một phần vì thời tiết tương đối ấm áp. Sau đó, giá ô tô đã qua sử dụng cao hơn và giá thuê nhà bắt đầu tăng. Một số lo ngại tiềm tàng rằng lạm phát sẽ dai dẳng đến mức có thể xảy ra một đợt tăng cao vào cuối tháng Ba hoặc tháng Bảy. Công cụ CME Fed Watch cho thấy xác suất 43.7% lãi suất ở mức 5 - 5.25% vào cuộc họp tháng 7 và 39.2% là 5.25 - 5.50%. Đối với cuộc họp tháng 12, 32.8% kỳ vọng lãi suất giảm xuống 4.75 - 5.0% (hiện tại là 4.5 - 4.75%, do đó đây là mức giảm sau các đợt tăng).

Nhiều người nghĩ rằng sự suy yếu của các hoạt động kinh tế cuối cùng sẽ khiến lạm phát giảm xuống 2% vào cuối năm. Bloomberg cho biết rằng “Giới đầu tư đã rút tiền từ các quỹ ETF dựa vào nợ chính phủ liên quan đến lạm phát trong tháng thứ sáu liên tiếp tính đến tháng Một, chuỗi dài nhất trong ít nhất sáu năm với tổng số tiền là 10.8 tỷ USD…” Nhưng một loạt những người quản lý đầu tư cho rằng sự kỳ vọng này đang quá tích cực, bao gồm cả BlackRock, AllianceBernstein Pacific Investment Management.

Một suy đoán cho rằng tỷ lệ lạm phát trung bình là khoảng 3.5% trong 5 năm tới và không dưới 3% cho đến khi “dân số già hóa làm suy yếu lực lượng lao động, sự phân mảnh địa chính trị làm giảm hiệu quả kinh tế và các quốc gia chuyển sang mô hình công nghiệp ít carbon”. Lạm phát sẽ dễ dàng giảm xuống 4%, nhưng những thay đổi về cơ cấu sẽ khiến việc đạt mức 3% trở nên khó khăn hơn nhiều.

Khả năng CPI đạt 2% vào cuối năm là viển vông và Mohammed El-Erian đồng tình với điều này. Trong một bài viết trước khi điều chỉnh CPI vào thứ Sáu, ông chỉ ra rằng “thật nguy hiểm khi cho rằng vấn đề lạm phát đã được giải quyết. Nhìn vào khoảng thời gian còn lại của năm 2023 và đầu năm 2024, tôi dự đoán ba khả năng có thể xảy ra. Đầu tiên là giảm phát dần dần, còn được các nhà phê bình gọi là “giảm phát hoàn hảo”. Trong kịch bản này, lạm phát tiếp tục giảm dần xuống mục tiêu 2% của Fed mà không gây tổn hại đến tăng trưởng kinh tế và thị trường việc làm Mỹ. Các động lực chính hỗ trợ viễn cảnh này bao gồm một thị trường lao động không tăng lương quá mức trong khi tiếp tục duy trì hoạt động kinh tế mạnh mẽ. Với những gì đang diễn ra trong nền kinh tế, xác suất của kịch bản này là 25%.”

“Kịch bản thứ hai là lạm phát trở nên dai dẳng. Tỷ lệ lạm phát tiếp tục hạ nhiệt nhưng sau đó duy trì ở mức 3 - 4% trong nửa cuối năm nay do giá cả hàng hóa ngừng giảm và lạm phát dịch vụ vẫn tiếp diễn. Điều này sẽ buộc Fed phải lựa chọn giữa việc hy sinh nền kinh tế để giảm lạm phát xuống mục tiêu 2%, điều chỉnh mục tiêu lạm phát để phù hợp với điều kiện nguồn cung hoặc chờ xem Mỹ có thể tiếp tục phát triển ổn định với lạm phát ở mức 3 - 4% hay không. Tôi không biết Fed sẽ chọn gì trong trường hợp như vậy, nhưng xác suất điều này xảy ra là 50%, vì vậy tôi hy vọng họ đã suy nghĩ kỹ về kịch bản này.”

“Cuối cùng, có khả năng “lạm phát đảo chiều”: giá cả tăng trở lại vào cuối năm nay và sang năm 2024, khi nền kinh tế Trung Quốc phục hồi hoàn toàn cùng với thị trường lao động mạnh mẽ của Mỹ sẽ đồng thời thúc đẩy lạm phát dịch vụ kéo dài và giá cả hàng hóa cao hơn. Xác suất của kịch bản này là 25%.”

Đây là điều không ai có thể biết trước được. Ông El-Erian tiếp tục “Những dự đoán kinh tế thường gây hiểu lầm nhiều hơn là cung cấp thêm thông tin. Ví dụ như việc tranh luận về lạm phát tạm thời, mặc dù đã bị phủ nhận vào năm 2021-2022, nhưng hiện đang xuất hiện trở lại. Điều này cũng xảy ra với những người đang dự đoán về sự suy thoái của Mỹ chỉ “ngắn và nông” để tin vào sự ổn định kinh tế.”

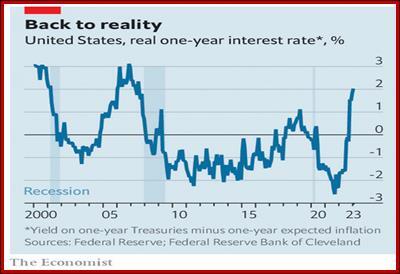

Nhưng đây là một quan điểm khác: lợi nhuận thực đã khá ổn. Trên thực tế, kỳ vọng lạm phát 1 năm của Fed tại Cleveland là mức cao nhất kể từ năm 2007. Hãy xem biểu đồ từ The Economist. Thế nhưng viễn cảnh này không được ủng hộ. Đầu tiên, Fed có thể đã bí mật quan tâm đến lợi nhuận thực, như lẽ ra họ nên làm, nhưng đây không phải là nhiệm vụ của họ, mà là ổn định giá cả. Thứ hai, các thông báo công khai về lợi nhuận thực tế, thậm chí là từ chối, ngụ ý rằng giới đầu tư nên quan tâm nhiều hơn đến tầng lớp lao động, những người hầu như không có tiền tiết kiệm. Cuối cùng, dự báo lạm phát một năm không giống như đối với khoảng thời gian dài, điều mà không ai có thể dự đoán được.

Dự báo: Thị trường thường biến động lớn vào những ngày công bố chỉ số CPI và hôm nay có khả năng trở nên tồi tệ do các đợt sửa đổi, chưa kể đến việc lạm phát có thể không giảm như dự đoán. Tương tự như vậy, USD được kỳ vọng sẽ tăng và không chỉ vì dữ liệu lạm phát – có một số rủi ro do căng thẳng gia tăng giữa Mỹ và Trung Quốc, cộng với tình hình chiến tranh Nga - Ukraine (hôm nay là ngày thứ 355).

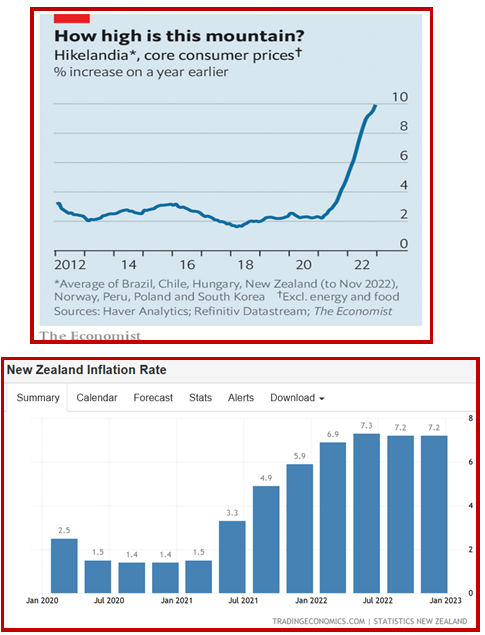

Tin tức: Một vài tuần trước, The Economist đã có một bài báo về việc liệu các ngân hàng trung ương tăng lãi suất sớm có đạt được thành công hay không. Những nước đầu tiên là Brazil, Chile, Hungary, Na Uy, Peru, Ba Lan, Hàn Quốc và New Zealand. Họ đã kiềm chế được lạm phát? Không. Hãy xem biểu đồ thể hiện tỷ lệ lạm phát tổng hợp từ nhiều nước và của New Zealand.

FXStreet