Ảnh hưởng của quá trình kết thúc QE ngày càng hiện rõ trên thị trường

Đỗ Duy Đạt

Associate Manager, FX G7

Lợi suất trái phiếu chính phủ có nhiều dư địa để tăng do chương trình nới lỏng của các ngân hàng trung ương đột ngột “bốc hơi”.

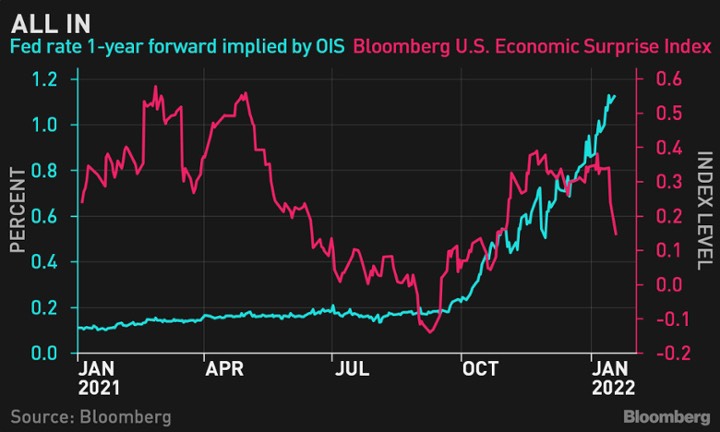

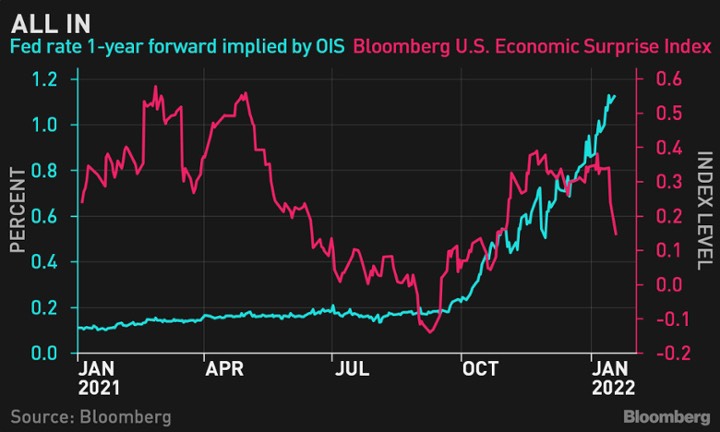

Thị trường trái phiếu đã cảm nhận được “cơn đau” đang gia tăng bởi vì QE đang bị cắt giảm nhanh hơn so với việc các chính phủ cắt giảm phát hành. Sự mất cân bằng đó giúp giải thích tại sao lợi suất đang tăng mạnh khi đối mặt với một loạt các sóng gió - đại dịch, kinh tế và địa chính trị - đối với tăng trưởng toàn cầu. Việc Fed quay lưng lại với câu chuyện lạm phát "nhất thời" có nghĩa là ngân hàng trung ương này hiện được cho là sẽ cam kết loại bỏ QE, dù bất kể điều gì xảy ra.

Nhưng còn nhiều điều hơn thế. Có thể hiểu, các ngân hàng trung ương quyết tâm loại bỏ các chương trình nới lỏng từ thời đại dịch và quay trở lại các thiết lập chính sách "bình thường" hơn. Covid có thể vẫn là một tác nhân kinh tế chính, nhưng tác động của nó giờ đây đã có nhiều sắc thái hơn. Có nhiều ý kiến khác nhau về việc liệu sự gia tăng đột biến do Omicron có nhiều khả năng làm tăng lạm phát hay làm giảm tăng trưởng toàn cầu hay không.

Đại dịch đang bùng phát và thực sự là một phần của nền kinh tế. Đó là lý do tại sao các nhà hoạch định chính sách ở khắp mọi nơi, ngoại trừ BoJ (vốn “ôn hòa” trong nhiều thập kỷ), ngày càng mong muốn chấm dứt chính sách cực kỳ lỏng lẻo của họ. Nó cũng giải thích lý do tại sao các nhà đầu tư đang ủng hộ các động thái như vậy khi họ vội vã tìm “lối thoát”.

Một trong những động lực chính đến từ cuộc kiểm tra gần đây về triển vọng cung trái phiếu toàn cầu năm nay là ngay cả hai trong số các ngân hàng trung ương “ôn hòa” nhất - ECB và RBA - đang thiết kế một sự thay đổi lớn quay lưng với QE.

ECB đã công bố vào năm ngoái về một số kế hoạch mua thêm tài sản để làm suôn sẻ quá trình chuyển đổi, nhưng ngay cả khi đó có vẻ như nguồn cung trái phiếu dành cho các nhà đầu tư tư nhân sẽ tăng thêm 100 tỷ Euro trong năm nay, mức tăng mạnh đầu tiên như vậy trong nhiều năm qua.

RBA khẳng định không có khả năng tăng lãi suất vào năm 2022, nhưng ngay cả khi họ tuân theo cam kết đó thì vẫn có dư địa để điều kiện tài chính thắt chặt hơn vì ngân hàng trung ương có kế hoạch loại bỏ QE, có nghĩa là các nhà đầu tư sẽ phải đối mặt với nguồn cung ròng lớn chưa từng có.

Lợi suất sẽ tăng cao hơn trong những tháng tới và có nhiều khả năng chúng sẽ tiếp tục tăng với tốc độ cao gần đây, hoặc thậm chí tăng tốc, bởi vì việc loại bỏ hỗ trợ của ngân hàng trung ương khiến việc gửi tiền vào thị trường trái phiếu có lợi suất thực âm là cực kỳ rủi ro. Ngay cả khi lợi suất danh nghĩa trái phiếu kỳ hạn 10 năm của Hoa Kỳ vào cuối năm năm 2022 ở mức 2.13%, như các chiến lược gia dự báo, thì điều đó cũng chỉ là mức lợi suất được điều chỉnh theo lạm phát thấp nhất được ghi nhận ngoài mức bị ảnh hưởng bởi đại dịch năm 2020 và 2021.

Garfield Reynolds, Bloomberg