Trọng tâm của tuần này sẽ tập trung vào USD hơn là khẩu vị rủi ro truyền thống. Nhưng điều đó không phải tâm lý thị trường chung không quan trọng. Trong phiên vừa qua, S&P 500 tăng mạnh 1.8%, phiên tăng mạnh nhất từ giữa tháng 8. Nếu ta coi đây là risk-on, thì thị trường đang risk-on vì gì trong khi các yếu tố cơ bản đều đang chống lại cổ phiếu? Dự báo tăng trưởng, kỳ vọng chính sách tiền tệ và triển vọng lạm phát hầu như không đem lại điều gì lạc quan cả. Điều đó cho thấy rằng, đây có thể là một thách thức cho sự kiên định của phe bò.

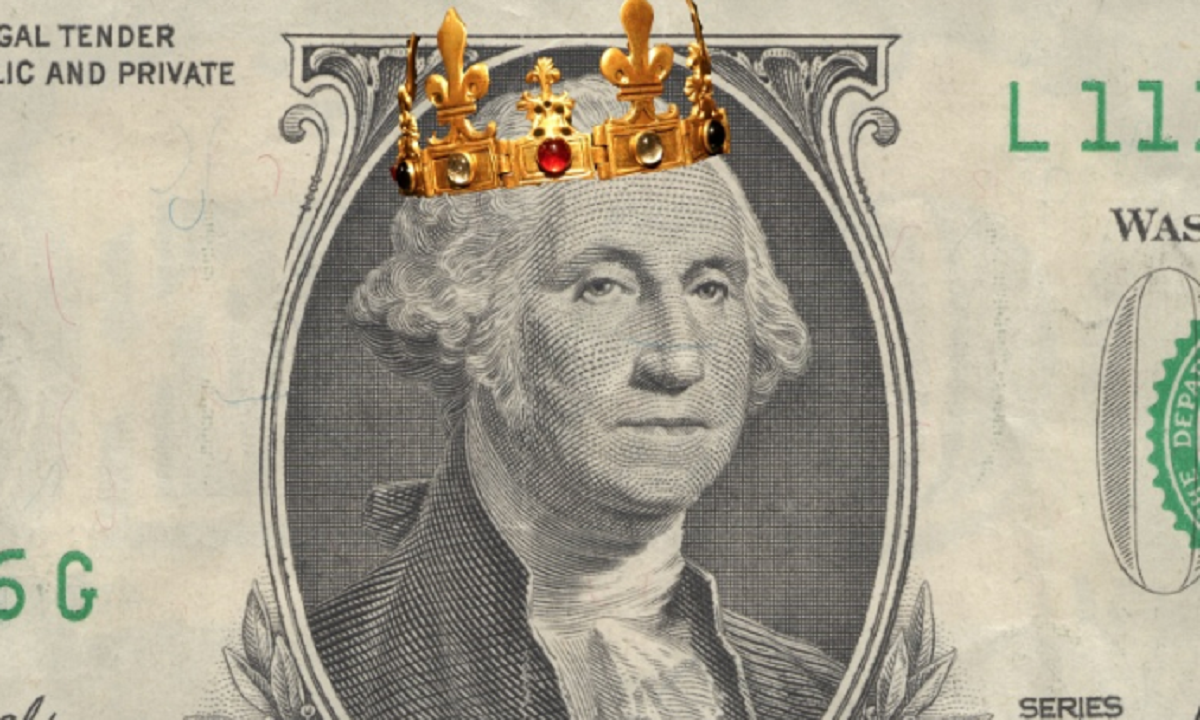

Với khẩu vị rủi ro, ta sẽ muốn nhìn vào một mức trung bình nào đó. Đầu tiên hãy thử nhìn vào chỉ số VIX. Chỉ số thường chạm đỉnh trong giai đoạn này khi khối lượng giao dịch hồi phục. Nhưng cái trung bình đáng chú ý nhất là mức giảm của S&P 500 trong tháng 9. Ta không phải tin sống chết những điều này, nhưng thị trường sẽ tính đến tính thời vụ nhiều hơn, đặc biệt khi cơ bản không hỗ trợ.

USD - Kẻ thủ ác

Dù đã thoái lui từ đỉnh, chỉ số DXY vẫn đang thiết lập đỉnh mới trong phiên trước. Động lực cơ bản đến từ đâu? Lịch kinh tế hôm qua khá mỏng, nhưng có rất nhiều vấn đề xoay quanh chính sách tiền tệ. Báo cáo Beige Book được công bố, vừa bắt đầu thời gian đếm ngược 2 tuần trước cuộc họp ngày 21/9, vừa cho ta biết thêm chi tiết về nền kinh tế và phản ứng chính sách. Một số quan chức Fed cũng đã phát biểu củng cố lập trường diều hâu của ngân hàng trung ương. Với những điều này, GBP/USD chạm đáy gần 4 thập kỷ trong phiên. Pha đảo chiều cuối phiên cho thấy thị trường vẫn chưa sẵn sàng buông tay, nhưng áp lực vẫn rất nhiều trước dự báo suy thoái từ BoE.

Hiện tại, chênh lệch tăng trưởng và lập trường chính sách tiền tệ là những yếu tố cơ bản chính. Và minh chứng rõ ràng nhất không đâu khác ngoài USD/JPY . Đồng Yên là đồng tiền dự trữ có thanh khoản cao thứ ba (sau USD và EUR), và những gì đang diễn ra với USD đang cực kỳ cực đoan. Trong phiên trước, ta chỉ cách đỉnh tháng 8/1998 khoảng 300 pip. Vượt được 147.67, ta sẽ lên mức chưa từng thấy từ năm 1990. Động lực chính ở đây là gì? Ta đều biết chênh lệch tăng trưởng Mỹ/Nhật và phân kỳ chính sách Fed/BoJ đang sâu sắc thế nào. Đây chắc chắn là một cặp tiền rất đáng chú ý.

Chính sách tiền tệ, ECB và EUR/USD

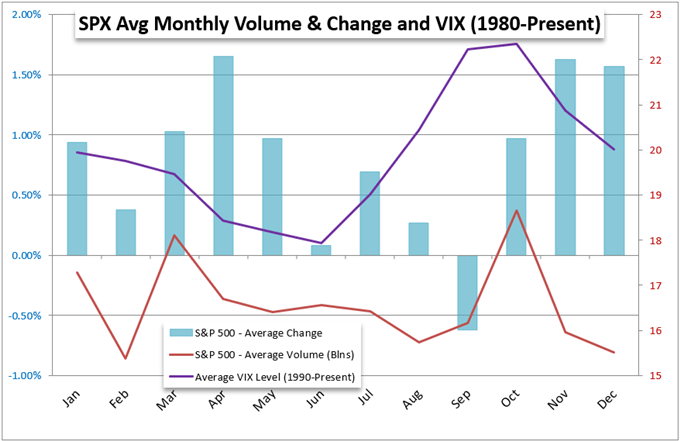

Lãi suất là một trong những yếu tố cơ bản mạnh nhất trên thị trường, nhất là thị trường FX, nhưng thị trường không phải lúc nào cũng phản ứng với lãi suất một cách đơn giản. Như ta có thể thấy phản ứng nhạt nhòa USD/CAD và các cặp chéo CAD sau quyết định lãi suất của Ngân hàng Trung ương Canada (BOC). Việc tăng lãi suất 75 điểm cơ bản sau khi tăng 1.00% cuộc họp trước là một nước đi cực đoan, nhưng cũng phù hợp với những gì thị trường đã mong đợi. Nếu ta đã phàn ánh hoàn toàn điều đó vào giá, còn gì để làm nữa?

Phổ lập trường chính sách tiền tệ. Từ trái sang phải - dovish nhất tới hawkish nhất. Từ dưới lên trên - gây biến động yếu nhất và mạnh nhất

Đánh giá khả năng dự báo lãi suất của thị trường sẽ là điều đáng cân nhắc với cách EUR/USD diễn biến trong tương lai. Sự kiện chính hôm nay sẽ là quyết định lãi suất của ECB, với một ngân hàng trung ương tưởng như sẽ dovish mãi mãi được dự báo sẽ tăng lãi suất 75bp. Đây sẽ là một quyết định bom tấn, nhưng thị trường cũng đã định giá điều này.