Sau bệnh tật, sẽ đến nợ nần

Tin Tức Tổng Hợp

feeder

Để đối phó với các hệ quả đắt giá của đại dịch, các chính phủ sẽ phải tìm ra con đường đúng đắn giữa kích thích và kiềm chế.

Các lãnh đạo quốc gia muốn so sánh cuộc đấu tranh chống covid-19 như một cuộc chiến. Chủ yếu đây là cách hình tượng hóa trong những bài phát biểu, nhưng ở một khía cạnh nào đó, họ đúng. Nợ công trong thế giới giàu có sẽ tăng vọt đến mức tương đương với giữa đống đổ nát và khói lửa của năm 1945. Khi nền kinh tế rơi vào cảnh hoang tàn, chính phủ đang viết hàng triệu tờ séc cho các hộ gia đình và các công ty để giúp họ sống sót. Trớ trêu ở chiều ngược lại, với các nhà máy, cửa hàng và văn phòng đều đóng cửa, nguồn thu từ thuế đang sụp đổ. Rất lâu sau khi covid-19 biến mất, các quốc gia sẽ vẫn phải gánh chịu hậu quả.

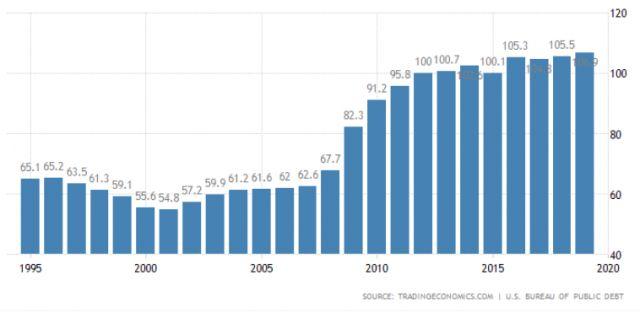

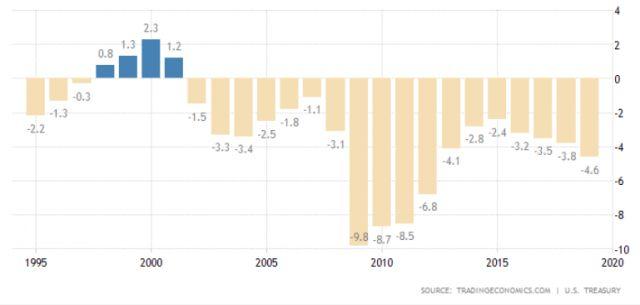

Một sự suy giảm đáng kinh ngạc trong tài chính công đang diễn ra. Chính phủ Hoa Kỳ chuẩn bị gánh chịu thâm hụt 15% GDP trong năm nay, một con số sẽ tăng lên nếu cần nhiều kích thích hơn. Trên khắp các nước phát triển, IMF nói rằng tổng nợ của chính phủ sẽ tăng thêm 6 triệu đô la, lên 66 triệu đô la vào cuối năm nay, hoặc tăng từ 105% lên 122% GDP cao hơn đợt đại khủng hoảng tài chính. Nếu đóng cửa nền kinh tế kéo dài hơn, sức nặng sẽ lớn hơn. Chống đỡ các khoản nợ khổng lồ như vậy sẽ gây gánh nặng cho xã hội phương Tây trong nhiều thập kỷ tới.

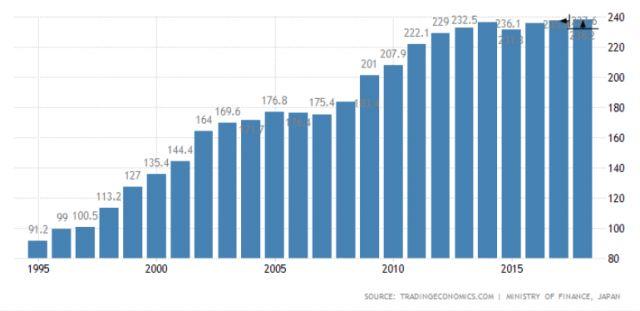

Rất ít đối tượng nghiên cứu trong kinh tế học thu hút nhiều sự sợ hãi hơn vay nợ của chính phủ. Đồng hồ nợ quốc gia tích tắc gần Quảng trường Thời đại ở New York đã cảnh báo về thảm họa tài chính sắp xảy ra kể từ năm 1989. Trên thực tế, nợ công của một quốc gia không giống như số dư thẻ tín dụng hộ gia đình. Khi nợ quốc gia thuộc sở hữu của công dân, một quốc gia nợ tiền của chính nó. Nợ có thể cao, nhưng điều quan trọng là chi phí phải trả cho nó và, miễn là lãi suất thấp, chi phí vẫn còn rẻ. Năm 2019, Mỹ đã chi 1.8% GDP trả tiền lãi nợ, ít hơn so với 20 năm trước. Năm 2019, tổng nợ công của Nhật Bản đã gần 240% GDP, nhưng có một vài dấu hiệu cho thấy nó không thể duy trì được ở mức này. Ở các quốc gia tự in tiền của mình, các ngân hàng trung ương có thể giữ lãi suất bằng cách mua trái phiếu, như họ đã làm trong những tuần gần đây với quy mô chưa từng có (số lượng trái phiếu Kho bạc Cục Dự trữ Liên bang đã mua trong năm tuần vừa qua nhiều hơn số lượng phát hành ròng trong 3 tháng đầu năm). Ngay bây giờ không có rủi ro lạm phát, đặc biệt là khi giá dầu đã sụp đổ. Hầu hết các nhà kinh tế không lo lắng rằng các chính phủ sẽ vay một cách liều lĩnh, họ lo các chính phủ sẽ quá rụt rè vì một nỗi sợ phi lý về nợ công tăng cao. Hỗ trợ tài chính không đến nơi đến chốn có nguy cơ đẩy nền kinh tế vào vòng xoáy suy giảm.

Tuy nhiên, mặc dù chi tiêu mạnh tay lúc này để tránh sự sụt giảm sâu hơn là con đường hợp lý duy nhất, vay mượn vô kỷ luật trong nhiều năm cuối cùng sẽ đem lại rắc rối. Mỹ có hệ thống phòng thủ mạnh mẽ chống lại cuộc khủng hoảng nợ, bởi vì đồng đô la là đồng tiền dự trữ thế giới và người nước ngoài muốn sở hữu trái phiếu của Mỹ. Nhưng các nước giàu khác không có sự xa xỉ đó. Nợ công Italia cao chót vót và tư cách thành viên của khu vực đồng euro buộc Italia phải sống với mối đe dọa hoảng loạn tài chính nếu ECB ngừng mua trái phiếu.

Tin tốt là thị trường tài chính cho thấy lãi suất sẽ ở mức thấp thoải mái trong nhiều thập kỷ. Nhưng vẫn còn rất nhiều điều chưa biết về virus và ảnh hưởng của nó, mà lúc này các nhà đầu tư không thể dự báo. Một số nhà kinh tế lo lắng rằng một khi virus giảm, vòng xoáy giá cả và lãi suất có thể xảy ra khi một đợt bùng nổ tổng cầu tăng lên trên nền tảng tổng cung đã bị phá hủy bởi đại dịch.

Chính phủ do đó sẽ phải đi trên một sợi dây nguy hiểm giữa kích thích hôm nay và thận trọng vào ngày mai. Thành công không được đảm bảo. Sau chiến tranh thế giới thứ hai, các khoản nợ công giảm dần trong nhiều thập kỷ, nhưng chỉ có thể giảm bằng cách sử dụng một sự kết hợp mạnh mẽ của thuế cao, đàn áp tài chính (buộc các nhà đầu tư trong nước phải giữ trái phiếu với lãi suất thấp giả tạo) và lạm phát, làm xói mòn giá trị thực tế của các khoản nợ theo thời gian. Sự bùng nổ dân số và trình độ giáo dục tăng nhanh đã giúp các nền kinh tế dễ dàng phát triển và thoát khỏi nợ nần. Nhật Bản đã không phải đối mặt với một cuộc khủng hoảng thị trường trái phiếu kể từ những năm 1990, nhưng tỷ lệ nợ trên GDP của nó đã tiếp tục tăng. Sau cuộc khủng hoảng tài chính năm 2007-09, một số nước châu Âu đã lựa chọn cắt giảm ngân sách để cắt giảm nợ, với kết quả trái chiều và phản ứng chính trị lớn.

Giảm thâm hụt ngân sách (hay còn gọi là thắt lưng buộc bụng) sẽ độc hại về mặt chính trị. Đại dịch sẽ làm tăng các lời kêu gọi chi tiêu mạnh tay, không thắt lưng buộc bụng, đặc biệt là cho các dịch vụ y tế. Dân số già có nghĩa là sẽ có nhu cầu tăng lương hưu và chi tiêu y tế trong những năm 2030 và 2040. Sẽ tốn kém hơn để duy trì các dịch vụ công cộng, chứ chưa nói đến việc cải thiện chúng. Các chính trị gia cắt giảm lợi ích cho người hưu trí sẽ bị trừng phạt bởi số lượng áp đảo của cử tri cao tuổi. Sẽ có ít tiền dự phòng để chống lại các cuộc khủng hoảng trong tương lai, như biến đổi khí hậu hoặc thậm chí là một đại dịch khác.

Đối mặt với thực tế đáng lo ngại này, các chính phủ thế giới giàu có sẽ phạm một sai lầm lớn nếu họ chịu đầu hàng trước những lo lắng quá sớm và quá mức về ngân sách. Khi đang ở trong đại dịch, việc rút máy thở khẩn cấp sẽ là tự sát.

Lạm phát cao hơn vừa phải sẽ giúp ích, bằng cách thúc đẩy tốc độ tăng trưởng danh nghĩa nền kinh tế. Khi lạm phát vượt quá lãi suất, các khoản nợ co lại tương đối so với GDP theo thời gian. Thật không may, các ngân hàng trung ương gần đây không đạt nổi mục tiêu lạm phát của họ. Trong mười năm qua, sự thiếu hụt lạm phát lũy kế tại Mỹ và khu vực đồng euro là khoảng 5-6%. Các ngân hàng trung ương nên tăng mục tiêu lạm phát, cam kết bù đắp sự thiếu hụt với lạm phát cao trong tương lai. Điều này sẽ giảm bớt gánh nặng nợ mà không phá vỡ những lời hứa về các mục tiêu lạm phát.

Và các chính phủ nên chuẩn bị cho sự nghiệt ngã trong việc cân bằng ngân sách vào cuối thập kỷ này. Thực hiện đúng, điều này sẽ công bằng và hiệu quả hơn so với việc giữ lãi suất thấp và để lạm phát giảm, điều mà sẽ dịch chuyển của cải theo cách tùy tiện, ví dụ như giảm các gánh nặng nợ cho các đối tượng ham thích rủi ro vô kỷ luật. Tốt hơn là tăng thuế đối với đất đai, tài sản thừa kế, khí thải carbon và ở Mỹ là thuế tiêu dùng – đồng thời ít nhất là cố gắng cắt giảm chi tiêu cho người già.

Có lẽ lãi suất thực sự sẽ ở mức thấp trong khi tăng trưởng hồi phục trở lại và lạm phát chỉ tăng nhẹ, giảm bớt gánh nặng nợ nần. Nhiều khả năng là sống với các khoản nợ cao sẽ là một vấn đề căng thẳng và mệt mỏi. Làm cho ngân sách tăng thêm có vẻ sẽ là một thách thức quyết định của thế giới hậu covid mà một chính trị gia của ngày hôm nay vẫn chưa bắt đầu phải đối mặt.