Chính trị ảnh hưởng đến đầu tư như thế nào?

Tùng Nguyễn, CFA, CMT

Economist

Lựa chọn quan điểm chính trị có thể là một quyết định khá tốn kém

Thương hiệu của quỹ phòng hộ là một bằng chứng. 1789 Capital là quỹ phòng hộ được thành lập vào năm ngoái và được đặt tên theo năm mà Quốc hội đề xuất Tuyên ngôn Nhân quyền của Hoa Kỳ. Quỹ đã mang đến cho các nhà đầu tư cơ hội bỏ tiền vào ba xu hướng chính: một nền kinh tế vừa bảo thủ vừa phục vụ những người tiêu dùng muốn tránh bị tấn công bởi những ý tưởng tự do; sự chuyển hướng khỏi thương mại tự do; và các công ty bị trừng phạt bởi xu hướng đầu tư vào môi trường, xã hội và quản trị (ESG). Người sáng lập của nó, Omeed Malik, một cựu nhân viên ngân hàng, đã tổ chức các buổi gây quỹ cho Robert Kennedy con, một ứng cử viên tổng thống chống lại việc tiêm chủng.

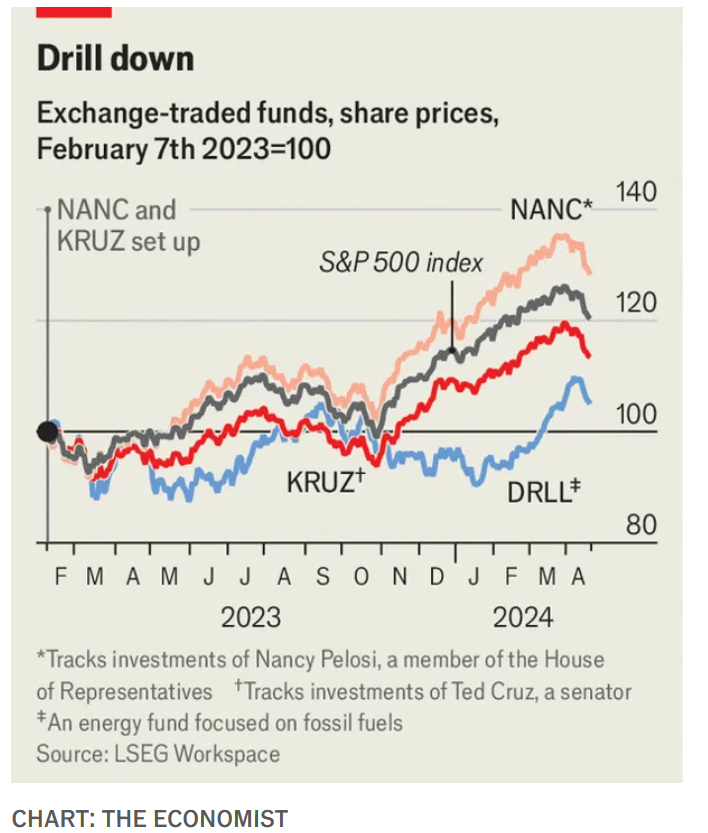

1789 Capital là một phần của xu hướng ngày càng quan trọng: Chính trị Mỹ đang ảnh hưởng đến hoạt động đầu tư. Một khoảng cách đã mở ra giữa cách Đảng Dân chủ và Đảng Cộng hòa nhìn thế giới; nhiều người Mỹ muốn thể hiện bản sắc chính trị của mình bằng mọi cách có thể; và những người khác coi tiền của họ như một cách để tác động đến hành vi kinh doanh. Tất cả những điều này đều ảnh hưởng đến quyết định đầu tư. Số tiền đầu tư vào các quỹ giao dịch hoán đổi (ETF) mới, chẳng hạn như các quỹ bám sát danh mục đầu tư của một số chính trị gia, là khá nhỏ, nhưng những diễn biến khác lại quan trọng hơn. Ví dụ: khoảng 13 tỷ đô la đã bị rút khỏi tài khoản của BlackRock khi các bang đỏ tẩy chay các nhà quản lý tài sản hỗ trợ ESG. Một trận tái đấu gay gắt giữa Donald Trump và Joe Biden rất có thể sẽ thúc đẩy xu hướng này.

Theo một nghiên cứu sắp xuất bản của Elena Pikulina thuộc Đại học British Columbia và các đồng tác giả, danh mục đầu tư của các nhà đầu tư nhỏ lẻ thuộc Đảng Dân chủ và Đảng Cộng hòa bắt đầu có sự khác nhau vào giữa nhiệm kỳ tổng thống của Barack Obama, và sau đó sự khác biệt liên tục mở rộng. Bằng cách kết hợp dữ liệu từ các cố vấn đầu tư với kết quả bầu cử cấp quận, các nhà nghiên cứu cho thấy rằng các nhà đầu tư ở các quận nghiêng về Đảng Cộng hòa tránh xa cổ phiếu từ các công ty mà giám đốc điều hành đã quyên góp cho Đảng Dân chủ, trong khi những người ở các quận nghiêng về Đảng Dân chủ ít có khả năng đầu tư vào các công ty có những lo ngại về cách đối xử với người lao động. Cử tri cũng ảnh hưởng gián tiếp đến các quyết định do đại diện chính trị của họ đưa ra, như có thể thấy qua các cuộc tẩy chay ESG.

Điều gì thúc đẩy hành vi này? Một khả năng là Đảng Dân chủ và Đảng Cộng hòa đơn giản là không đồng thuận về định hướng của nền kinh tế và do đó, về việc khoản đầu tư nào sẽ sinh lời tốt nhất. Theo cách hiểu này, sự chia rẽ không chỉ là kết quả của việc các nhà đầu tư cố gắng tác động kết quả chính trị, sự chia rẽ còn là sản phẩm của những quan điểm về mặt chính trị về thế giới. Thật vậy, một bài báo của Maarten Meeuwis thuộc Đại học Washington ở St Louis và các đồng nghiệp nhận thấy rằng khẩu vị rủi ro của các nhà đầu tư Mỹ thay đổi tùy theo ai là ông chủ Nhà Trắng. Sau cuộc bầu cử tổng thống năm 2016, một số nhà đầu tư nghiêng về Đảng Dân chủ đã bán cổ phiếu và mua trái phiếu - một dấu hiệu cho thấy họ lo lắng về tương lai. Đảng Cộng hòa đã làm điều ngược lại. Mặc dù chỉ có một số lượng tương đối nhỏ người thực hiện những động thái như vậy nhưng những người thực hiện thường chuyển đổi nhiều hơn 1/4 số cổ phần họ nắm giữ.

Các tác giả cho rằng điều này phản ánh những cách giải thích khác nhau về dữ liệu kinh tế. Xét cho cùng, nó phản ánh sự chia rẽ giữa Đảng Dân chủ và Đảng Cộng hòa khi nói đến niềm tin của người tiêu dùng. Cả hai đều tự tin hơn về nền kinh tế khi tổng thống thuộc đảng của họ, kiểm soát lạm phát và thất nghiệp. Một cuộc khảo sát về tâm lý của người tiêu dùng do Đại học Michigan thực hiện cho thấy có sự khác biệt đáng kể về mặt chính trị - lớn hơn so với sự khác biệt về tuổi tác hoặc thu nhập. Trong thời gian ông Biden nắm quyền, đảng Cộng hòa dự kiến lạm phát trung bình trong năm tiếp theo cao hơn 2.4 điểm phần trăm so với đảng Dân chủ.

Tuy nhiên, những quan điểm thế giới khác nhau không hoàn toàn giải thích được xu hướng này. Có vẻ như những người theo đảng phái cũng đang mua cổ phiếu như một cách thể hiện sự ủng hộ, giống như việc họ có thể dán áp phích của một ứng cử viên. Truth Social, công ty cổ phần truyền thông xã hội của ông Trump, đã tăng giá khi niêm yết trên Nasdaq vào tháng 3, khi những người ủng hộ đổ xô mua cổ phiếu. Sau chiến thắng của ông Trump vào năm 2016, những người đánh cược ở các quận nghiêng về Đảng Dân chủ đã đầu tư nhiều hơn vào các công ty năng lượng sạch, bất chấp kết quả bầu cử có thể là tin xấu đối với các doanh nghiệp đó. Stephen Siegel thuộc Đại học Washington, một trong những đồng tác giả của bà Pikulina, cho biết đối với những nhà đầu tư này, lợi nhuận không quan trọng bằng nguyên nhân.

Các nhà đầu tư đảng phái cũng hy vọng sẽ thay đổi hành vi kinh doanh. Kể từ khi các bang đỏ bắt đầu rút tiền từ BlackRock, ông chủ của công ty, Larry Fink, đã bắt đầu ngại đề cập đến esg. Các nhà quản lý tài sản và chủ ngân hàng nổi tiếng khác cũng vậy. Trong khi đó, một nghiên cứu của Matthew Kahn thuộc Đại học Nam California và các đồng nghiệp phát hiện ra rằng khi quỹ hưu trí của một bang ở Mỹ trở nên ủng hộ Đảng Dân chủ hơn - chẳng hạn như khi có một thống đốc mới nhậm chức - thì các công ty được quỹ đầu tư vào sẽ giảm lượng khí thải carbon nhanh hơn.

Đầu tư theo đảng phái vừa là vấn đề vừa là cơ hội cho các nhà tài chính. Sự gia tăng đầu tư vào ESG lúc đầu cho phép các nhà quản lý tài sản tách biệt mình với các đối thủ. Khoảng 120 tỷ USD đã chảy vào các quỹ như vậy vào năm 2021. Nhưng trong quý cuối cùng của năm 2023, lần đầu tiên họ chứng kiến dòng vốn chảy ra ròng. Khó khăn bây giờ là bán hàng cho cả hai bên mà không gây khó chịu - một nhiệm vụ ngày càng trở nên khó khăn khi các chủ đề mới bị kéo vào cuộc tranh cãi. Vào tháng 10, Ron DeSantis, thống đốc bang Florida, đã cho Morningstar Sustainalytics, một công ty dữ liệu tài chính, 90 ngày để “làm rõ các hoạt động kinh doanh của mình hoặc ngừng tẩy chay Israel”. Ông lập luận rằng các số liệu ESG của họ đã phân loại các công ty là rủi ro khi đầu tư vào Israel. Một báo cáo độc lập do Morningstar ủy quyền đã bỏ một khuyến nghị cụ thể cho các công ty hoạt động trong “các lãnh thổ bị chiếm đóng” - lời khuyên mà công ty dự định đầu tư theo. Florida sau đó đã loại bỏ Morningstar khỏi danh sách cảnh báo.

Không chỉ có những người bảo thủ mới gây ồn ào. Vanguard, một nhà quản lý tài sản, đã bị các nhà hoạt động nhắm đến vì đã rời bỏ Sáng kiến Người quản lý Tài sản Net Zero. Vào tháng 1, Dự án Sunrise, một nhóm chiến dịch, đã bắt đầu chạy quảng cáo ở Pennsylvania, bang quê hương của công ty, cáo buộc họ đã nhượng bộ những kẻ bắt nạt.

Cùng lúc, các công ty nhỏ hơn cũng khuyến khích sự chia rẽ đảng phái. Từ lâu đã có những quỹ áp dụng quan điểm tự do trong các quyết định đầu tư, chẳng hạn như Parnassus Investments, được thành lập vào năm 1984. Họ đang có sự tham gia của những quỹ cánh hữu. Ngoài 1789 Capital, còn có Strive Asset Management, được thành lập vào năm 2022 bởi Vivek Ramaswamy, một ứng cử viên tổng thống đương thời của Đảng Cộng hòa, cung cấp cho các nhà đầu tư một công ty năng lượng của Mỹ tập trung vào nhiên liệu hóa thạch.

Giữ vũng lập trường có thể tốn kém. Các nhà nghiên cứu tại Cục Dự trữ Liên bang và Đại học Pennsylvania đã phát hiện ra rằng các cuộc tẩy chay chống ESG đã làm tăng chi phí vay của các thành phố Texas lên 300 triệu-500 triệu USD khi các ngân hàng có chính sách ESG rút khỏi hoạt động bán trái phiếu bảo lãnh. Những người Dân chủ đã bán hết cổ phiếu khi ông Trump giành chiến thắng vào năm 2016 đã thua cuộc khi thị trường tăng hậu bầu cử. Một năm sau cuộc bỏ phiếu, S&P 500 đã tăng 21%.

Thị trường phát triển nhờ sự khác biệt về quan điểm: mọi người bán đều cần người mua và mọi người mua đều cần người bán. Các quỹ cung cấp cho các nhà đầu tư cơ hội bày tỏ những ý kiến đó không nhất thiết là một điều xấu. Nhưng chủ nghĩa tư bản Mỹ đã được xây dựng dựa trên việc theo đuổi lợi nhuận bằng mọi giá. Trong những thập kỷ gần đây, các nhà đầu tư đã đổ xô vào các quỹ chỉ số, theo dõi thị trường, mang lại sự đa dạng hóa và mức phí thấp. Khi các nhà đầu tư theo đảng phái đang cố gắng định hình lại nền kinh tế để phù hợp với các giá trị của họ thay vì đặt cược vào niềm tin về nền kinh tế, họ sẽ phải trả cái giá khá cao cho việc đó.

The Economist