Quan điểm của UOB về cuộc họp chính sách tháng 11 của RBA: Ngừng điều tiết đường cong lợi suất nhưng vẫn giữ giọng “bồ câu”

Đỗ Duy Đạt

Associate Manager, FX G7

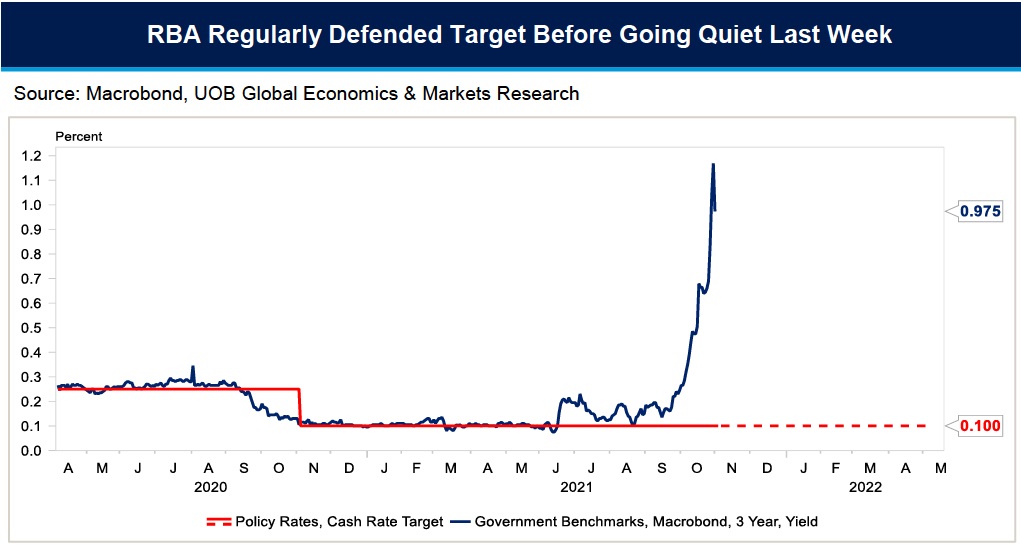

Sau cuộc họp tháng 11, Ngân hàng Dự trữ Úc (RBA) đã quyết định: Duy trì mục tiêu lãi suất tiền mặt ở mức 0.10% và lãi suất trên số dư Thanh toán hối đoái là 0%. Tiếp tục mua chứng khoán chính phủ (trái phiếu) ở mức 4 tỷ AUD/một tuần cho đến ít nhất là giữa tháng 2 năm 2022. Ngừng mục tiêu 0.10% cho lợi suất trái phiếu Chính phủ Úc tháng 4 năm 2024.

Trong hai năm qua, RBA đã cung cấp chương trình kích thích chưa từng có để đối phó với đại dịch COVID-19. Ngân hàng trung ương bắt đầu cắt giảm lãi suất vào tháng 3 năm 2020 khi đưa lãi suất tiền mặt chính thức (OCR) xuống 0.50%. Hai tuần sau, họ giảm OCR xuống 0.25% trong khi công bố kế hoạch nhắm mục tiêu lợi suất trái phiếu chính phủ Úc kỳ hạn 3 năm. RBA cũng bắt đầu cung cấp 90 tỷ AUD tiền mặt giá rẻ cho các ngân hàng thông qua Quỹ cấp vốn có kỳ hạn (TFF). 8 tháng sau tại cuộc họp tháng 11 năm 2020, RBA đã cắt giảm thêm OCR xuống 0.10% và giảm mục tiêu đối với lợi suất trái phiếu chính phủ Úc kỳ hạn 3 năm xuống 0.10%. Họ cũng công bố kế hoạch bắt đầu mua 100 tỷ AUD trái phiếu chính phủ liên bang, tiểu bang và vùng lãnh thổ.

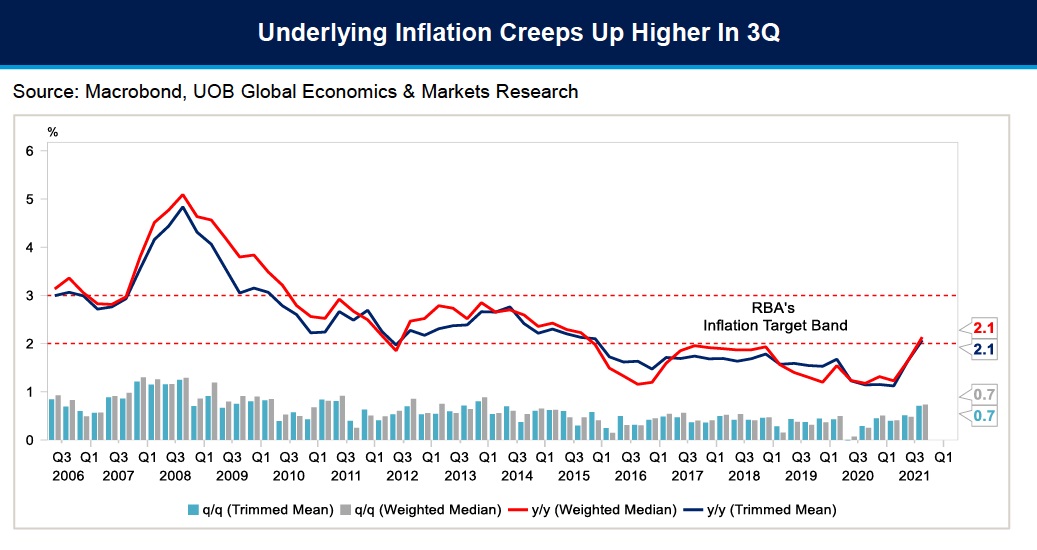

Ngày hôm qua, động thái từ bỏ điều tiết đường cong lợi suất (YCC) xuất hiện sau bất ngờ về dữ liệu lạm phát cơ bản (ngày 27 tháng 10). Nhưng chúng tôi cũng coi tăng trưởng tiền lương cao sẽ là một yếu tố quan trọng đối với triển vọng chính sách trong tương lai; và mặc dù dữ liệu lạm phát cơ bản gây ngạc nhiên ở mức cao hơn 2.1%, nhưng nó vẫn chỉ đơn thuần nằm trong phạm vi mục tiêu của RBA là 2-3%, đã nằm lơ lửng trong gần 6 năm. Mức tăng trưởng lương hàng năm 1.7% vẫn thấp hơn nhiều so với mức mong muốn của RBA.

Chúng tôi kỳ vọng chương trình Nới lỏng định lượng (QE) hiện tại sẽ tiếp tục cho đến tháng 2 năm 2022.

Nhưng chúng tôi hiện cũng nhận ra khả năng tăng lãi suất sớm hơn so với dự báo hiện tại của chúng tôi là vào đầu năm 2024, mặc dù chúng tôi vẫn tin rằng định giá thị trường hiện tại của việc tăng lãi suất RBA là quá cực đoan.

RBA dự kiến sẽ phát hành Tuyên bố hàng quý về Chính sách tiền tệ (SoMP) vào thứ Sáu tuần này (5 tháng 11, 7h30 sáng), kỳ vọng sẽ chứng kiến sự điều chỉnh tăng trong triển vọng lạm phát. Ngoài ra, chúng tôi sẽ theo dõi chặt chẽ dữ liệu tăng trưởng tiền lương quý III năm 21 vào ngày ngày 17 tháng 11 trước khi điều chỉnh dự báo lãi suất của chúng tôi. Ngoài ra, chúng tôi sẽ chờ đợi để xem liệu nền kinh tế Úc có phục hồi nhanh hơn dự kiến trong quý IV hay không. Lưu ý rằng dữ liệu GDP quý III năm 21 sẽ công bố vào ngày 1 tháng 12, một tuần trước cuộc họp chính sách tiền tệ cuối cùng của năm vào ngày 7 tháng 12.

UOB