Những câu hỏi quan trọng dành cho thị trường trong năm 2022

Đỗ Duy Đạt

Associate Manager, FX G7

Cuối cùng, sự lạc quan đã chiến thắng, và những người hay lo lắng đã phải câm lặng – và đó không phải lần đầu tiên. Sau khi khởi đầu tháng 12 không ổn định, cả S&P 500 Index và Nasdaq 100 đều kết thúc tháng trong sắc xanh. Tất nhiên, trong cả năm 2021, cả hai chỉ số đều ghi nhận mức tăng đáng kinh ngạc.

Chỉ trong 3 năm qua, các chỉ số đó như được tiêm “steroid”. Những chất kích thích đó tất nhiên là lợi suất cực thấp của trái phiếu Mỹ. Nhưng với việc Fed có khả năng kết thúc QE sớm hơn dự kiến và tăng lãi suất lên tới 3 lần trong năm nay, điều gì sẽ xảy ra đối với thị trường chứng khoán?

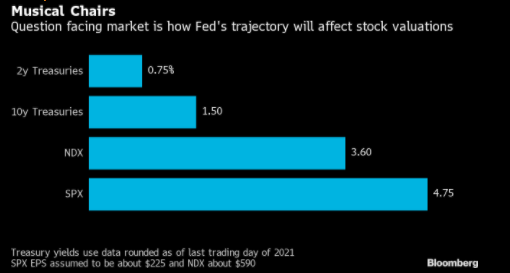

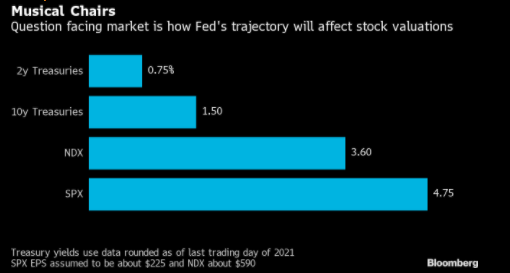

Về cơ bản, câu hỏi đặt ra là lợi suất danh nghĩa có thể dự kiến sẽ tăng bao nhiêu trong năm nay và tác động của việc định giá cổ phiếu. Như tôi đã lưu ý trước đây, lợi suất kỳ hạn ngắn đại diện cho một quả bom hẹn giờ, và nếu Fed di chuyển theo kế hoạch – từ "nếu" rất quan trọng – lợi suất trái phiếu 2 năm có thể đạt 1.20% vào cuối năm. Quỹ đạo của trái phiếu kỳ hạn dài có thể khó đoán hơn nếu chúng vẫn nhận được bao nhiêu hỗ trợ từ việc “ngồi tự mãn” trong bảng cân đối kế toán của Fed. Giả sử trong thời điểm hiện tại, lợi suất kỳ hạn 10 năm giữ ở mức hiện tại, liệu cổ phiếu công nghệ với dự phóng tỷ suất sinh lời 3.6% và chỉ số S&P khoảng 4.75% có còn được bình tĩnh không?

Trong khi lợi suất trái phiếu kho bạc sẽ đóng vai trò quan trọng với số phận của cổ phiếu, một câu hỏi quan trọng khác sẽ là việc tăng cường làm việc tại nhà có ý nghĩa như thế nào đối với việc tiêu thụ công nghệ và báo cáo thu nhập của các cổ phiếu chỉ số NDX. Ví dụ: ước tính thu nhập trên mỗi cổ phiếu của Bloomberg cho S&P 500 là khoảng $225 và $590 cho NDX. Liệu con số đó có được sửa đổi tăng cao hơn trong suốt năm 2022 không?

Nếu bạn giả định rằng việc định giá chủ yếu xuất phát từ sự thay đổi của bản thân lợi nhuận hoặc sự điều chỉnh của bội số thu nhập (earnings multiples, P/E), dựa trên triển vọng về lợi suất, thì có vẻ như chỉ số P/E sẽ giảm. Nói cách khác, liệu cổ phiếu có giữ được đà tăng hay không sẽ phụ thuộc vào phần thu nhập vẫn chưa được các nhà giao dịch tính đến.

Ven Ram, Bloomberg