Nếu lợi suất TPCP Mỹ kỳ hạn 10 năm vượt 5%, hãy chuẩn bị cho QE

Đặng Thùy Linh

Junior Analyst

Các thành viên Fed và Bộ Tài Chính Mỹ buộc phải thừa nhận rằng lạm phát “tạm thời” thực tế đã trở nên "dai dẳng". Với lạm phát hiện vẫn còn nóng, lợi suất TPCP Mỹ tiếp tục tăng, gần đây đạt 4.7%, mức cao nhất kể từ tháng 11.

Fed đang mắc kẹt: Cần phải tăng lãi suất để kiềm chế lạm phát và khiến TPCP trở nên hấp dẫn hơn. Nhưng Fed không thể chấp nhận mức lãi suất cao hơn, với chi phí vốn đã không đủ để bù đắp được cho các khoản nợ hiện tại và các ngành công nghiệp phụ thuộc vào vay nợ đang trên bờ vực.

Khi lợi suất TPCP Mỹ kỳ hạn 10 năm vượt quá 5%, thị trường trái phiếu sẽ rơi vào vùng đặc biệt nguy hiểm, ảnh hưởng tiêu cực cho các ngành như ô tô và bất động sản thương mại vốn phụ thuộc nhiều vào nợ.

Khi đã không còn lựa chọn, Fed sẽ buộc phải in tiền bằng cách này hay cách khác để kích thích vay nợ, biến dòng chảy lạm phát do chính họ tạo ra thành dòng chảy tàn phá USD dữ dội.

Diễn biến TPCP Mỹ kỳ hạn 10 năm

Cách duy nhất mà Fed có thể chế ngự được lạm phát là đưa lãi suất cao đến mức khiến mọi thứ sụp đổ. Bản thân Jamie Dimon nhận thấy lãi suất cần đạt 8% để chế ngự "con quái vật" lạm phát do Fed gây ra ở Mỹ - nhưng với một nền kinh tế "nghiện" chi phí đi vay thấp, điều này sẽ khiến toàn bộ các lĩnh vực của nền kinh tế khó có thể chấp nhận được các khoản vay.

Sự bùng nổ trong lĩnh vực bất động sản thương mại chắc chắn sẽ lan sang lĩnh vực ngân hàng, bắt đầu một phản ứng dây chuyền. Trong khi đó, Mỹ sẽ không có cơ hội để kiểm soát chi tiêu và chính sách tài khóa phù hợp, lãi suất đối với các khoản vay của Mỹ chỉ có thể được trả bằng cách vay nhiều hơn.

Điều đó thậm chí còn chưa tính đến những trường hợp mắc nợ quá mức với những chiếc ô tô hỏng hóc, thế chấp những ngôi nhà cần sửa chữa và thẻ tín dụng mà họ sử dụng để tài trợ cho các chi phí cơ bản. Cả những ngành phụ thuộc vào vốn vay nhiều nhất cũng như người Mỹ bình thường đều không thể giải quyết được chi phí hàng hóa, vật liệu và năng lượng ngày càng tăng. Nhưng họ cũng không thể chịu được mức lãi suất 8%. Điều này đang đặt ra cho Fed một sứ mệnh bất khả thi - tăng lãi suất lên mức họ cần để thực sự kiềm chế lạm phát hay cho phép lạm phát tăng vọt bằng việc in tiền để tiếp tục vay với lãi suất phải chăng đều sẽ dẫn đến kết quả tai hại cho nền kinh tế.

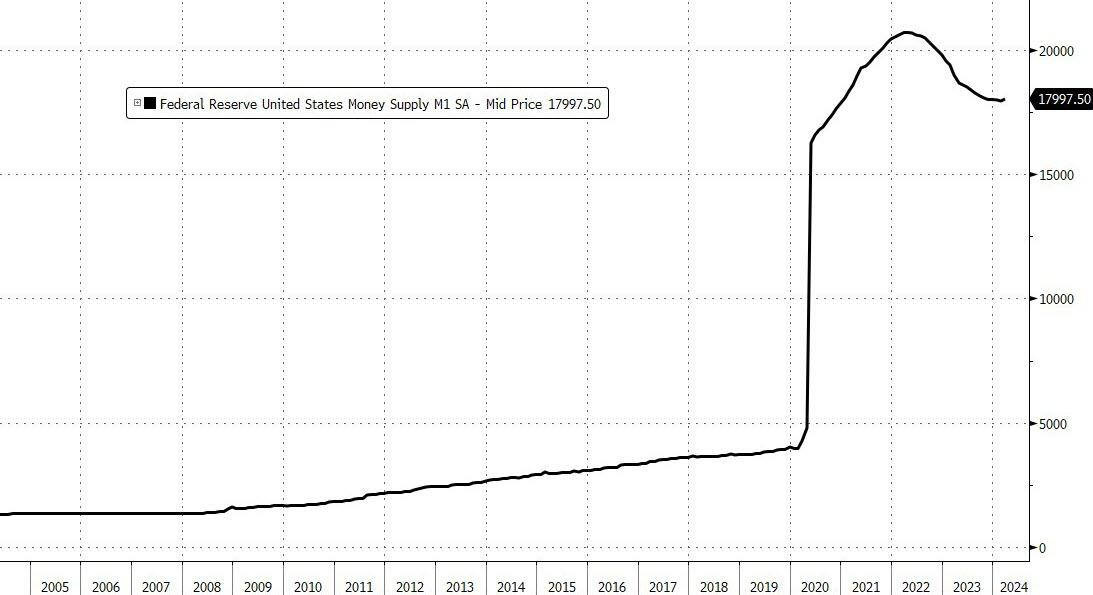

Cung tiền M1 của Fed

Sự thật là, chi tiêu ngoài tầm kiểm soát và gói kích thích hỗ trợ COVID có nghĩa là lạm phát sẽ không chỉ giảm vì một vài đợt tăng lãi suất nhỏ, như Peter Schiff đã nhiều lần chỉ ra, và như Dimon gần đây đã viết trong thư gửi cổ đông của mình:

“Chi tiêu tài chính khổng lồ, hàng nghìn tỷ USD mỗi năm cho nền kinh tế xanh, tái vũ trang thế giới và tái cơ cấu thương mại toàn cầu, tất cả đều gây ra lạm phát."

Vì vậy, trong khi việc cắt giảm lãi suất vào năm 2024 có thể bị trì hoãn, Fed biết rằng họ có thể phá hủy "quả bom" thị trường trái phiếu bằng cách in tiền. Và NHTW sẽ làm bất cứ điều gì cần thiết để ngăn chặn sự bùng nổ ngắn hạn - ngay cả khi điều đó có phá hủy đồng USD trong dài hạn. Điều này đặc biệt đúng hiện nay, vì Fed không muốn "chọc giận" người đương nhiệm trong năm bầu cử, tạo động lực làm cho bối cảnh kinh tế tươi sáng nhất có thể, ít nhất là cho đến khi nhiệm kỳ tổng thống tiếp theo. Điều đó đồng nghĩa với cắt giảm lãi suất hoặc QE toàn diện để ngăn chặn sự sụp đổ của thị trường trái phiếu và lo ngại về siêu lạm phát sau này.

Nếu không có vàng để bảo toàn sức mua của bạn, bạn có thể sắp thấy điều gì sẽ xảy ra với tiền của mình khi Fed buộc phải in tiền trong bối cảnh lạm phát đang muốn bùng nổ theo cách chưa từng thấy trong nhiều năm. Và nếu Fed giữ vững lập trường và từ chối cắt giảm lãi suất trong năm nay, hoặc thậm chí tăng lãi suất lên bất kỳ mức nào họ cần để tránh "bóp ngạt" USD, vì vậy hãy chuẩn bị cho những điều sắp tới, và cố gắng không để bị cuốn vào một trong những đợt giảm giá.

Zerohedge