Muốn biết lạm phát sẽ đi về đâu? Hãy quan sát lợi suất TPCP Mỹ

Tú Đỗ

Senior Economic Analyst

Mức chênh lệch lợi suất TPCP Mỹ cho thấy quan điểm của thị trường đối với vấn đề lạm phát hiện tại

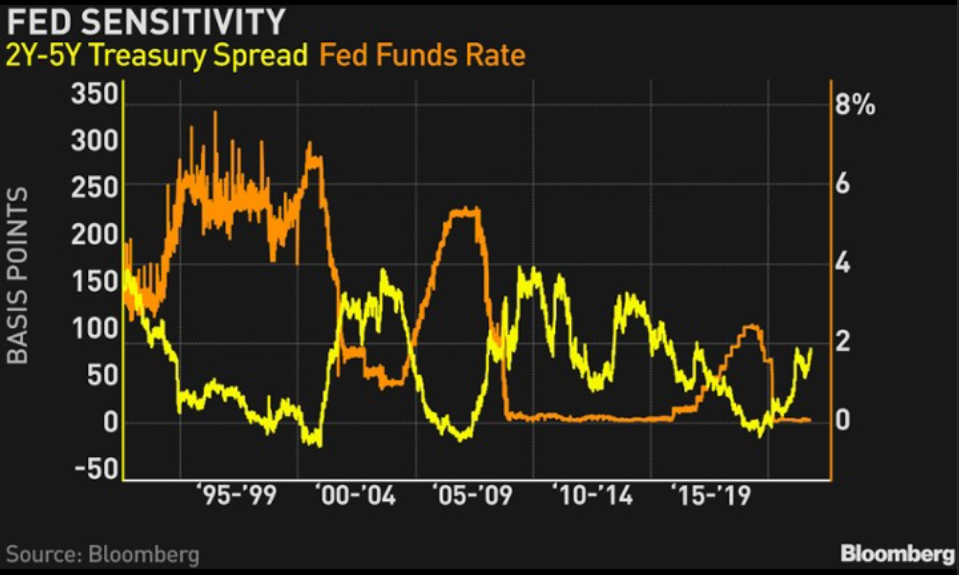

Chủ đề hiện đang nóng nhất lúc này đó là liệu lạm phát có trở nên dai dẳng hay chỉ là nhất thời và cuối cùng sẽ đưa chúng ta trở lại giai đoạn giảm phát. Tôi thường theo dõi chênh lệch lợi suất TPCP Mỹ kỳ hạn 2 và 5 năm như một chỉ báo hữu hiệu cho lạm phát.

Các NHTW rõ ràng đều nhận thức rõ vấn đề của lạm phát. Và mặc dù Fed vẫn tiếp tục nói rằng lạm phát chỉ là tạm thời, giọng điệu của cơ quan này đang ngày càng thắt chặt hơn. Trên thực tế, động thái của Fed có vẻ hơn trễ so với những người đồng nghiệp khác. Các NHTW từ New Zealand tới Canada hay Na Uy đều đã bắt đầu thu hẹp nới lỏng. NHTW Anh có thể sẽ là người hành động tiếp theo. Hiện chỉ có ECB vẫn đang giữ quan điểm nới lỏng hơn so với Fed.

Tôi vẫn thường khẳng định rằng giảm phát vẫn đang là một mốt đe dọa bởi Fed có thể sẽ thắt chặt mạnh mẽ nếu bị bỏ lại phía sau hoặc lạm phát gây ra sự sụp đổ của tổng cầu. Để đo lường rủi ro từ cả lạm phát và giảm phát, tôi sẽ sử dụng chênh lệch lợi suất kỳ hạn 2 và 5 năm làm tham chiếu.

Chênh lệch trên biểu thị sức chịu đựng của nền kinh tế và chính sách của Fed. Nó mang tới cho chúng ta quan điểm của thị trường về khả năng tăng lãi suất trong vài năm tới cũng như khả năng cắt giảm trở lại sau đó. Do vậy, khi Fed tăng lãi suất hoặc thu hẹp nới lỏng, chênh lệch lợi suất sẽ giảm. Và khi nền kinh tế tăng tốc, cho dù lãi suất không thay đổi, mức chênh lệch này cũng giảm xuống.

Ngược lại, chênh lệch thường tăng lên khi Fed cắt giảm lãi suất hoặc triển khai QE. Một ngoại lệ đó là vào năm 2013 với sự kiện "taper tantrum".

Từ biểu đồ trên chúng ta có thể thấy chênh lệch lợi suất đang có xu hướng tăng lên. Trong bối cảnh hiện tại, để giảm phát trở thành mối lo ngại chính, nền kinh tế cần phải trở nên nguội lạnh, thậm chí gần suy thoái. Và khi đó Fed sẽ phải gia tăng nới lỏng như một hệ quả tất yếu. Đây không phải là điều khiến cho chênh lệch lợi suất tăng lên. Mặt khác, nếu lạm phát là một vấn đề dài hạn, Fed sẽ phải sớm nâng lãi suất và điều này cũng sẽ không khiến chênh lệch lợi suất mở rộng.

Vậy điều gì đang thực sự xảy xa? Đó là khi nền kinh tế ở trong tình trạng không quá nóng để lạm phát gây áp lực lên việc tăng lãi suất hay quá nguội lạnh để lo lắng về giảm phát.

Hiện chênh lệch lợi suất vẫn còn cách khoảng 75 điểm cơ bản so với mức đỉnh của chu kỳ. Chênh lệch sẽ tiếp tục tăng lên nếu như áp lực lạm phát giảm bớt và Fed giữ nguyên kế hoạch của mình. Sau đó Fed sẽ dịch chuyển kế hoạch nâng lãi suất từ ngắn hạn sang trung dài hạn. Tuy nhiên nếu lạm phát trở thành một mối lo trong dài hạn, chênh lệch lợi suất sẽ giảm mạnh do Fed đẩy nhanh thời điểm tăng lãi suất

Bloomberg