Mảng năng lượng: Tia sáng lé loi giữa "mùa đông cổ phiếu"

Đức Nguyễn

FX Strategist

Trong khi chứng khoán toàn cầu tiếp tục trải qua chuỗi ngày ảm đạm trước lạm phát và chính sách ngày càng thắt chặt, mảng năng lượng lại đang thăng hoa.

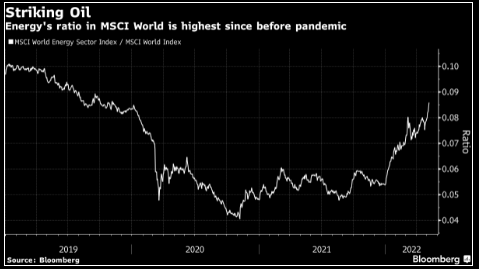

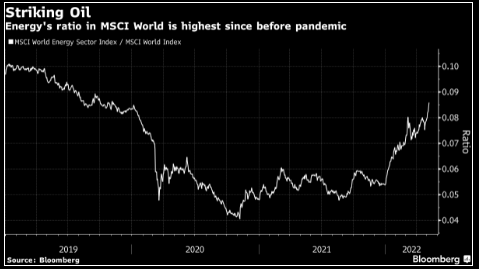

Mảng năng lượng S&P 500 đã tăng 47% từ đầu năm tới giờ, trong khi chỉ số lại giảm 13%. Đây cũng là mảng tăng trưởng tốt nhất tại châu u, và với tỷ trọng cổ phiếu năng lượng cao, FTSE 100 là chỉ số vượt trội. Trên toàn cầu, tỷ lệ cổ phiếu năng lượng so với chỉ số MSCI World đã tăng lên mức cao nhất kể từ tháng 11/2019.

Lý do đơn giản nhất cho sức nóng của cổ phiếu năng lượng là dầu thô, với dầu Brent đã tăng khoảng 45% từ đầu năm tới giờ trước tình hình lạm phát và chiến tranh tại Ukraine. Vẫn còn lý do để dầu tiếp tục tăng, chẳng hạn như EU tiến tới lệnh cấm dầu Nga. Dầu tăng đã giúp nhiều công ty năng lượng ghi nhận lợi nhuận khổng lồ, tăng lợi ích cho các nhà đầu tư. Sell công bố thu nhập quý I ở mức cao nhất từ trước đến ngờ, và sẽ dùng tiền để mua lại cổ phiếu và trả cổ tức. CEO của công ty cũng cho biết nhu cầu dầu rất khó bị bóp. BP cũng công bố mua lại thêm 2.5 tỷ USD cổ phiếu nhờ dòng tiền tăng mạnh. Chỉ số MSCI Năng lượng Toàn cầu có tỷ suất cổ tức 3.66%, trong khi chỉ số MSCI World chỉ ở mức 2.2%.

Năng lượng đã thay thế các ngành hưởng lợi từ đại dịch trở thành cổ phiếu hot, chiếm phần lớn tăng trưởng EPS trong quý I. Và các khoản tăng trưởng lợi nhuận đó vẫn chưa đến hồi kết. EPS dự phóng của chỉ số MSCI Năng lượng đã tăng 45%, còn với MSCI World, mức tăng chỉ là 4%. Tỷ trọng vốn hóa cổ phiếu năng lượng cũng đã tăng tương đối trong chỉ số MSCI World: từ 3.1% lên 4.6%. Tất nhiên là con số đó vẫn thấp hơn nhiều so với mảng công nghệ (gần 22%) và so với 10 năm về trước (10%)

Bloomberg