ECB được cho là sẽ cắt giảm lãi suất ít hơn trong cuộc chiến chống lạm phát

Quỳnh Chi

Junior Editor

Theo một cuộc khảo sát của Bloomberg, các nhà kinh tế đang hạ kỳ vọng về mức độ hạ lãi suất của ECB sau đợt cắt giảm vào tuần tới.

Nhiều người đưa ra dự đoán về đợt cắt giảm lãi suất 25 bps đầu tiên trong 6 đợt - hiện ở mức 4% - sẽ được công bố vào tuần tới. Mức cắt giảm lãi suất dự kiến lần này thấp hơn so với những gì được dự đoán trước cuộc họp chính sách của Hội đồng Ngân hàng ECB hồi tháng 4 vừa qua.

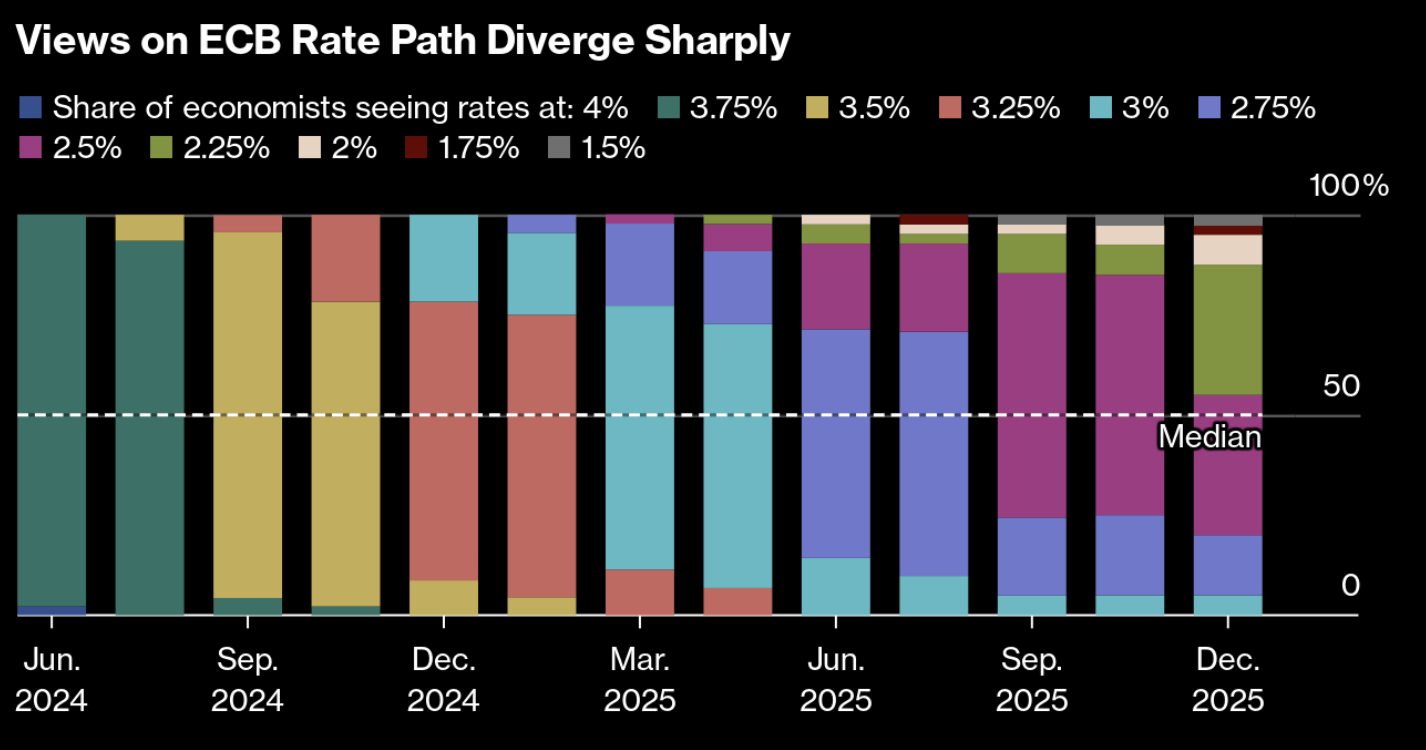

Những quan điểm trái ngược về lộ trình lãi suất ECB

Kể từ đó, các quan chức ECB dẫn đầu đã củng cố kỳ vọng về đợt cắt giảm vào tháng 6, khiến ECB hành động trước Fed và BoE. Tuy nhiên, sự phục hồi mạnh mẽ bất ngờ của nền kinh tế châu Âu, áp lực lương dai dẳng và rủi ro lạm phát cao hơn dự kiến đang thổi bùng tranh luận về diễn biến tiếp theo.

Những người có quan điểm hawkish như thành viên Hội đồng Điều hành Isabel Schnabel và Chủ tịch Ngân hàng Bundesbank Joachim Nagel muốn đợi đến tháng 9 mới xem xét đợt cắt giảm thứ hai, và các nhà kinh tế cho rằng Fed sẽ hạn chế các hành động của ECB.

Việc đưa ra thông điệp của ECB mà không bị ràng buộc vào một kịch bản cụ thể - một lần nữa là thách thức lớn nhất đối với bà Lagarde.

"Sẽ rất khó để lý giải tại sao họ tự tin đây là thời điểm đúng để cắt giảm mà không đưa ra bất kỳ hướng dẫn nào cho các đợt cắt giảm tiếp theo," theo ông Hugo Le Damany, chuyên gia kinh tế tại AXA Investment Managers. Ông dự đoán ECB sẽ dừng nới lỏng tiền tệ vào tháng 6 năm tới sau 5 lần cắt giảm 25 bps còn lại và khi này lãi suất sẽ dừng ở mức 2.75%.

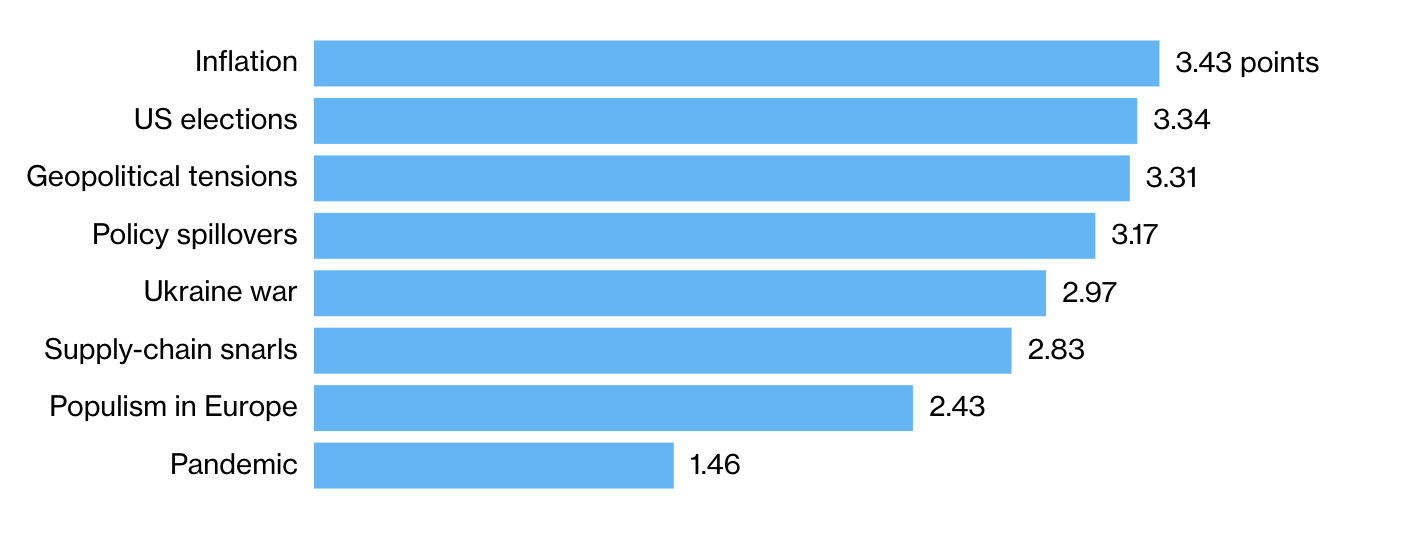

Những người được khảo sát vẫn cho rằng lạm phát là rủi ro lớn nhất đối với nền kinh tế khu vực Eurozone, tiếp theo là hệ lụy từ cuộc bầu cử tổng thống Mỹ và căng thẳng địa chính trị.

Những rủi ro đối mặt với nền kinh tế khu vực đồng Euro

Lạm phát dự kiến tăng mạnh trong tháng 5 sau hai tháng dừng lại ở mức 2.4%. Cụ thể, tăng trưởng tiền lương bất ngờ không giảm vào đầu năm 2024, làm tăng áp lực lên giá dịch vụ tiếp tục tăng với tốc độ gần 4%.

Trong bối cảnh đó, 3/4 người được khảo sát không kỳ vọng ECB sẽ để ngỏ về triển vọng lãi suất nào từ cuộc họp chính sách này sang cuộc họp khác - đặc biệt khi các quan chức đã cam kết đặc biệt chú ý đến các dự báo kinh tế hàng quý.

Khoảng 84% nhà kinh tế cho rằng việc chú trọng như vậy sẽ khiến việc điều chỉnh lãi suất cứ 3 tháng một lần trở nên khả thi hơn, mặc dù 92% cho rằng điều đó không loại trừ kịch bản cắt giảm giữa các kỳ. Nhấn mạnh khả năng đó, thống đốc NHTW Pháp Francois Villeroy de Galhau đã cảnh báo không nên bỏ qua khả năng cắt giảm lãi suất bổ sung vào tháng 7.

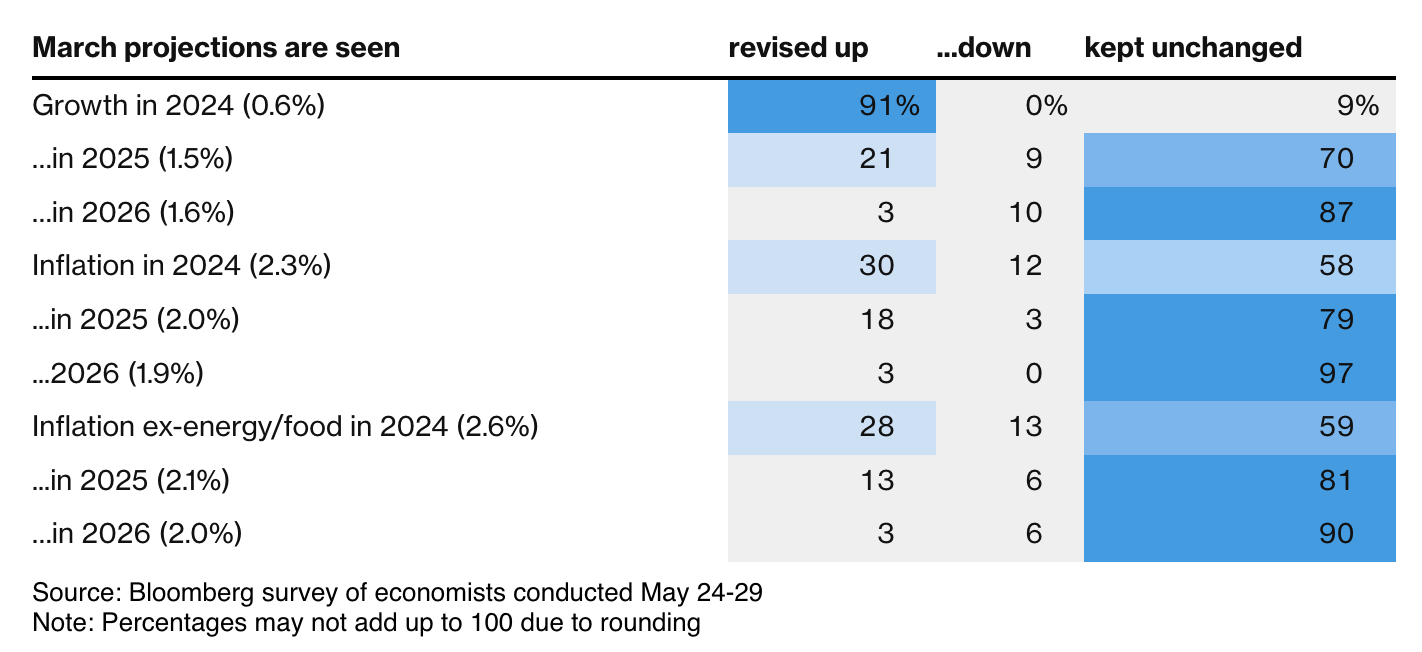

Lần này, những người tham gia khảo sát không kỳ vọng sẽ có điều chỉnh đối với các dự báo của ECB - ngoại trừ nâng dự báo tăng trưởng kinh tế năm 2024 sau quý I tốt hơn so với dự kiến.

Giới kinh tế dự báo triển vọng kinh tế khả năng cao không đổi

"Chúng tôi dự kiến sẽ có sự khác biệt trong quan điểm giữa phe dovish và hawkish trong Hội đồng, với phe trước không muốn thấy một viễn cảnh thắt chặt chính sách và phe sau muốn hành động cẩn trọng cho đến khi họ tin tưởng rằng lạm phát đã được kiểm soát," ông Fabio Balboni, nhà kinh tế tại HSBC phát biểu.

"Điều đó có thể khiến ECB khó đưa ra bất kỳ định hướng nào về lộ trình lãi suất trong tương lai ngoài cuộc họp hiện tại, điều có thể góp phần gây ra bất ổn và biến động trên thị trường," ông nói.

Gần đây, nhà đầu tư đã hạ kỳ vọng về số lần ECB sẽ cắt giảm lãi suất trong năm nay. Họ định giá 100% khả năng sẽ xảy ra 2 đợt cắt giảm lãi suất và 33% khả năng sẽ xảy ra 3 đợt cắt giảm, so với 20% khả năng sẽ có một đợt cắt giảm lãi suất của Fed.

Mặc dù lạm phát ở nước này đã hạ nhiệt đáng kể. Điều này đã khơi dậy cuộc thảo luận rằng lãi suất của Mỹ có thể phải duy trì ở mức cao hơn trong thời gian dài hơn - và đồn đoán về điều đó có nghĩa gì đối với châu Âu.

Gần 3/4 số người được hỏi cho rằng khu vực Eurozone có động lực lạm phát riêng và không đơn thuần chỉ đi theo Mỹ. Tuy nhiên, chỉ 6% cho rằng ECB có thể hoàn toàn tách khỏi Fed trong việc điều chỉnh lãi suất.

Khoảng 85% cho rằng ECB sẽ phải duy trì lãi suất cao hơn so với mức họ muốn nếu Fed chậm việc nới lỏng, nhằm đối phó với áp lực lạm phát từ đồng Euro suy yếu. Hầu hết các nhà kinh tế cho rằng ECB có thể cắt giảm 3 lần khi Fed không có động thái cắt giảm lãi suất nào.

Trên thực tế, châu Âu có thể đang thể hiện xu hướng tương tự với những yếu tố đang kìm hãm nới lỏng tiền tệ của Fed, theo nhận định của Andrzej Szczepaniak từ Nomura.

"Với dữ liệu hoạt động kinh tế mạnh mẽ, nhu cầu biến đổi nhanh, thị trường lao động khả quan, tăng trưởng tiền lương mạnh hơn dự kiến và lạm phát dịch vụ vẫn cao, chúng tôi tin rằng ECB cuối cùng sẽ chỉ cắt giảm dần dần để duy trì một mức độ thắt chặt tiền tệ nhất định," ông nói. "Cắt giảm quá nhanh, quá mạnh sẽ thổi bùng một cách không cần thiết những đốm lửa lạm phát và phá hủy cuộc chiến chống lạm phát gian nan của ECB."

Bloomberg