Doanh nghiệp Mỹ mua lại cổ phiếu kỷ lục trong 2 tuần qua, hỗ trợ S&P 500 có tháng 11 tốt nhất lịch sử

Đức Nguyễn

FX Strategist

Nhìn lại, đà tăng mạnh mẽ 11% của S&P trong 4 tuần qua có thể đã lớn hơn nữa.

Hãy nhớ lại vào ngày 2/11, khi S&P 500 đang giao dịch giữa vùng 4,200, ngay trên đáy 5 tháng vài ngày trước đó, đã có những cảnh báo cho phe short rằng đợt bán tháo sắp kết thúc vì hai lý do kỹ thuật chính: 1, một loạt các hoạt động mua lại cổ phiếu - khoảng 5 tỷ USD mỗi ngày - vừa được công bố và 2, nhóm tư vấn hàng hóa điên cuồng mua cổ phiếu dựa trên tín hiệu biến động.

Ba tuần sau, S&P đã tăng hơn 10% từ đáy tháng 10 và đang nhanh chóng đạt mức cao nhất năm 2023 vì những lý do nêu trên.

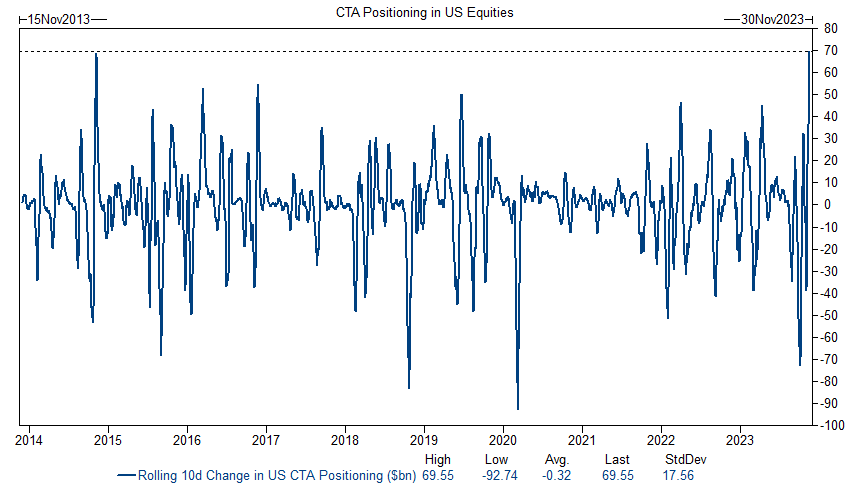

Đầu tiên, trading desk của Goldman Sachs ghi nhận "nhóm tư vấn hàng hóa đã mua gần 70 tỷ USD cổ phiếu trong 10 ngày tính đến thứ Sáu tuần trước,. 10 ngày mua mạnh nhất mà ngân hàng từng ghi nhận.”

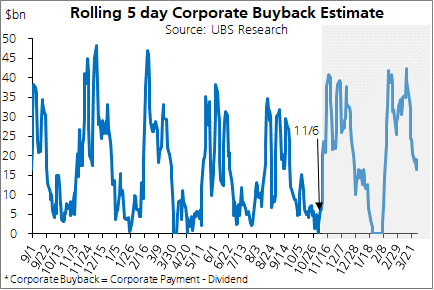

Và việc mua lại cổ phiếu thì sao? Trading desk của UBS đã cảnh báo rằng hoạt động mua lại của Phố Wall sắp trở nên rất sôi động vì trung bình động 5 ngày dự kiến sẽ tăng vọt từ mức gần 0 vào ngày 6/11 lên gần 40 tỷ USD vào ngày 17/11.

Những gì đã xảy ra tiếp theo? Để có câu trả lời, trước tiên chúng ta hãy xem ghi chú BofA về dòng tiền cổ phiếu của khách hàng tuần trước:

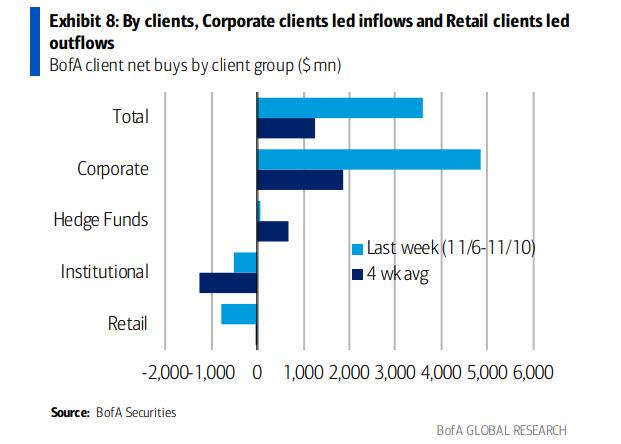

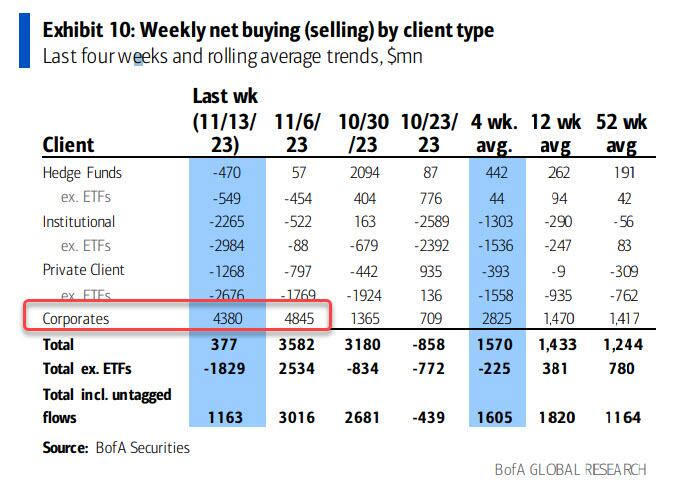

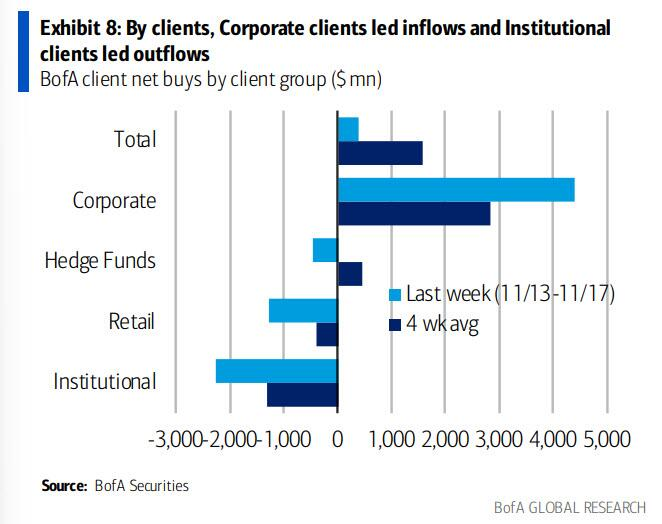

- Đầu tiên, khách hàng đã mua ròng cổ phiếu Mỹ (3.0 tỷ USD) trong tuần thứ hai liên tiếp. Dòng tiền đổ vào các cổ phiếu đơn lẻ và quỹ ETF. Khách hàng mua nhóm vốn hóa lớn và vừa, trong khi họ bán nhóm vốn hóa nhỏ.

- Thứ hai, các quỹ phòng hộ mua ròng, trong khi khách hàng cá nhân và khách hàng tổ chức bán ròng.

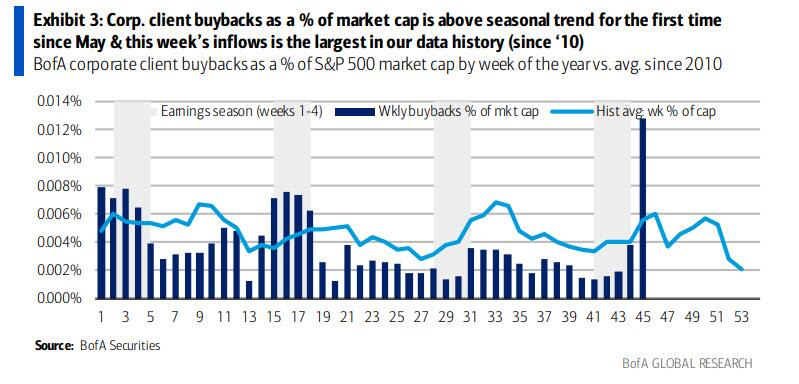

- Nhưng thứ ba và quan trọng nhất là theo BofA, tuần trước đã chứng kiến “hoạt động mua lại hàng tuần lớn nhất trong lịch sử dữ liệu (kể từ năm 2010):

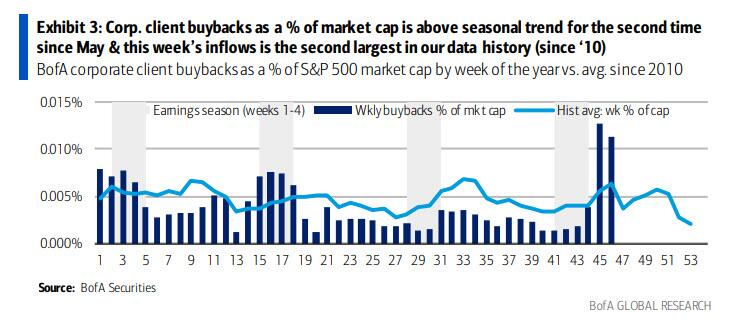

Hoạt động mua lại cổ phiếu của khách hàng doanh nghiệp đã tăng tốc vào tuần trước và lần đầu tiên vượt mức trung bình theo mùa kể từ tháng 5. Từ đầu năm tới giờ, hoạt động mua lại của khách hàng doanh nghiệp tính theo % vốn hóa của S&P 500 (0.17%) chỉ thấp hơn đỉnh năm 2022 (0.21%).

Sang đến ngày hôm nay khi hoạt động mua lại được dự báo sẽ kéo dài sang tuần thứ hai, theo báo cáo dòng tiền khách hàng mới nhất của BofA, ta vừa chứng kiến đợt mua lại hàng tuần lớn thứ hai trong lịch sử (kể từ năm 2010) và chỉ dưới mức mua lại kỷ lục của tuần trước.

Một số chi tiết khác:

"Hoạt động mua lại của khách hàng doanh nghiệp đã tăng tốc trong hai tuần qua và đang vượt mức trung bình theo mùa trong tuần thứ hai liên tiếp. Từ đầu năm đến nay, hoạt động mua lại của khách hàng doanh nghiệp tính theo % vốn hóa của S&P 500 (0.19%) chỉ thấp hơn đỉnh năm 2022 (0.21%) tại thời điểm này."

Điều kỳ lạ là khi các công ty mua lại cổ phiếu với số lượng lớn kỷ lục thì những người khác lại bán ra và tất cả khách hàng của BofA (quỹ phòng hộ, tổ chức và cá nhân) đều bán ròng; trong số này, doanh thu bán ròng của khách hàng cá nhân đạt mức cao nhất kể từ ngày 23/5.

Tuy nhiên, hoạt động mua vô tội vạ của các doanh nghiệp nhiều hơn bất kỳ khách hàng nào bán ra trong hai tuần qua, và S&P 500 có tháng 11 tốt nhất từng được ghi nhận.

Đó cũng là lý do tại sao, với lực mua kỷ lục của nhóm tư vấn hàng hóa và kỷ lục 0.002% toàn bộ vốn hóa thị trường của S&P 500 được các tập đoàn mua lại, chưa kể đến pha short squeeze kinh hoàng nhất của quỹ phòng hộ trong nhiều năm, hơi ngạc nhiên là thị trường không tăng mạnh hơn mức 11%.

Tất nhiên, mặt trái của điều này là do lực mua của 2 nhóm này đã đạt kỷ lục, tất cả sẽ đều xuống dốc kể từ đây.

ZeroHedge