Deutsche Bank: Tín phiếu là chứng khoán nợ tốt nhất năm 2023

Đức Nguyễn

FX Strategist

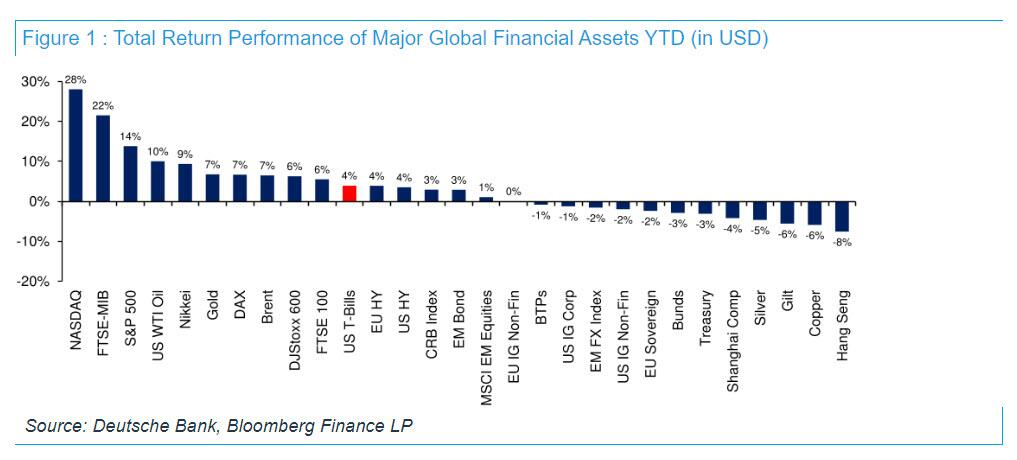

Vào một ngày mà lợi suất 10 năm tiến sát 5%, đây là một thống kê đáng chú ý từ chiến lược gia Jim Reid của Deutsche Bank: sau đợt bán tháo trái phiếu mới nhất trong tuần này, hiện tại không có chứng khoán nợ nào tốt hơn tín phiếu chính phủ Mỹ trong số các tài sản chính mà Deutsche Bank sử dụng trong đánh giá hiệu suất tháng.

Thành trì cuối cùng là trái phiếu rác Hoa Kỳ và sau đợt bán tháo trái phiếu tuần này, lợi nhuận của chỉ số iBoxx US High Yield đã giảm xuống dưới mức lợi nhuận của tín phiếu Mỹ từ đầu năm đến nay. Dù trái phiếu rác tại Mỹ vẫn tương đối ổn trong năm nay, phân tích lợi nhuận cho thấy thị trường khó trụ vững trước tình trạng bán tháo thế nào, đặc biệt là trong môi trường đường cong lợi suất đảo ngược sâu, với lợi suất trái phiếu kỳ hạn dài thấp hơn tín phiếu.

Biểu đồ sau đánh giá hiệu suất tài sản do Deutsche Bank ước tính. Như đã nói, tín phiếu vượt trội so tất cả các loại chứng khoán nợ khác, và chỉ thua một số chỉ số cổ phiếu, dầu và vàng.

Rõ ràng, NASDAQ (+28.1%) đã đánh bại tất cả và vượt cả S&P 500 (+13.8%). Tuy nhiên, S&P 500 với tỷ trọng tương đương (các cổ phiếu đều có trọng số như nhau) có hiệu suất kém hơn tín phiếu với tổng tỷ suất sinh lời (giá và cổ tức) chỉ gần 1%. Bỏ qua các cổ phiếu AI hay giảm cân, 2023 là một năm buồn với cổ phiếu.

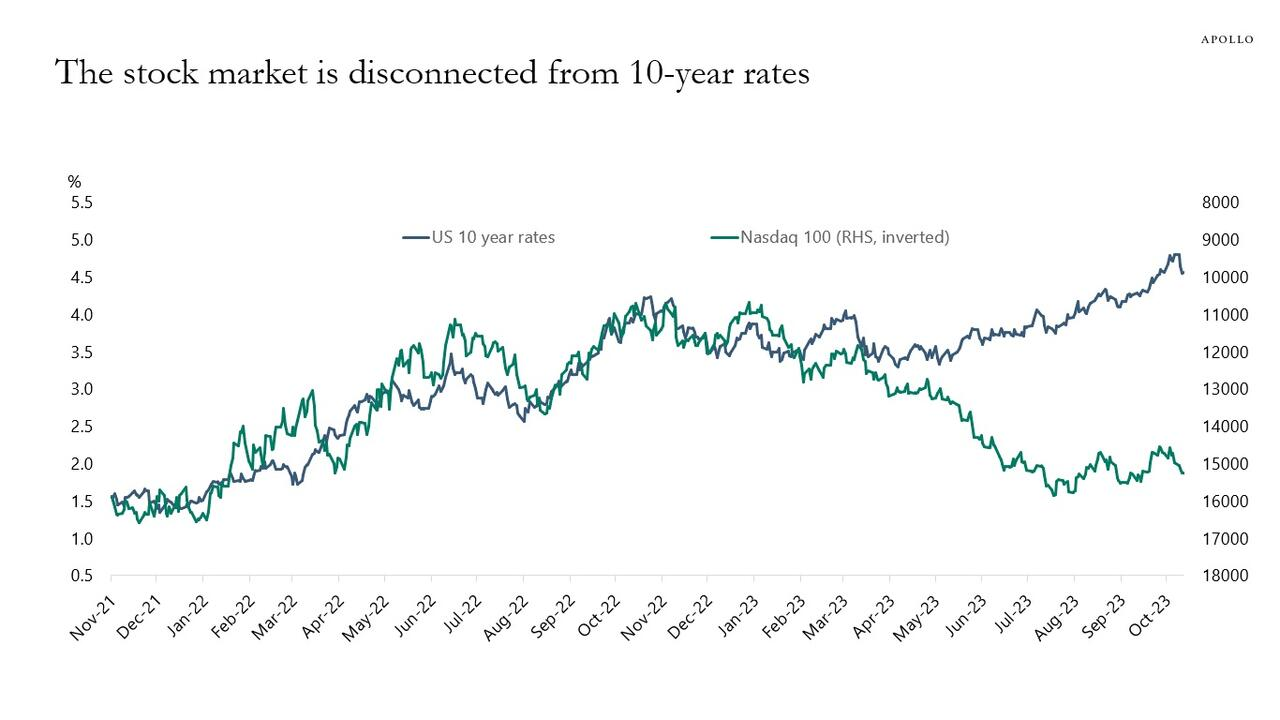

Điều thú vị, theo Reid, là nếu bạn nói với đa số người vào đầu năm rằng lợi suất trái phiếu 10 năm sẽ chạm 5% vào tháng 10, sẽ không có nhiều người muốn sở hữu NASDAQ vì tương quan gần như là đối lập hoàn toàn trong các quý trước. Vì vậy, AI đã tạo ra một sự mất tương quan đầy kịch tính.

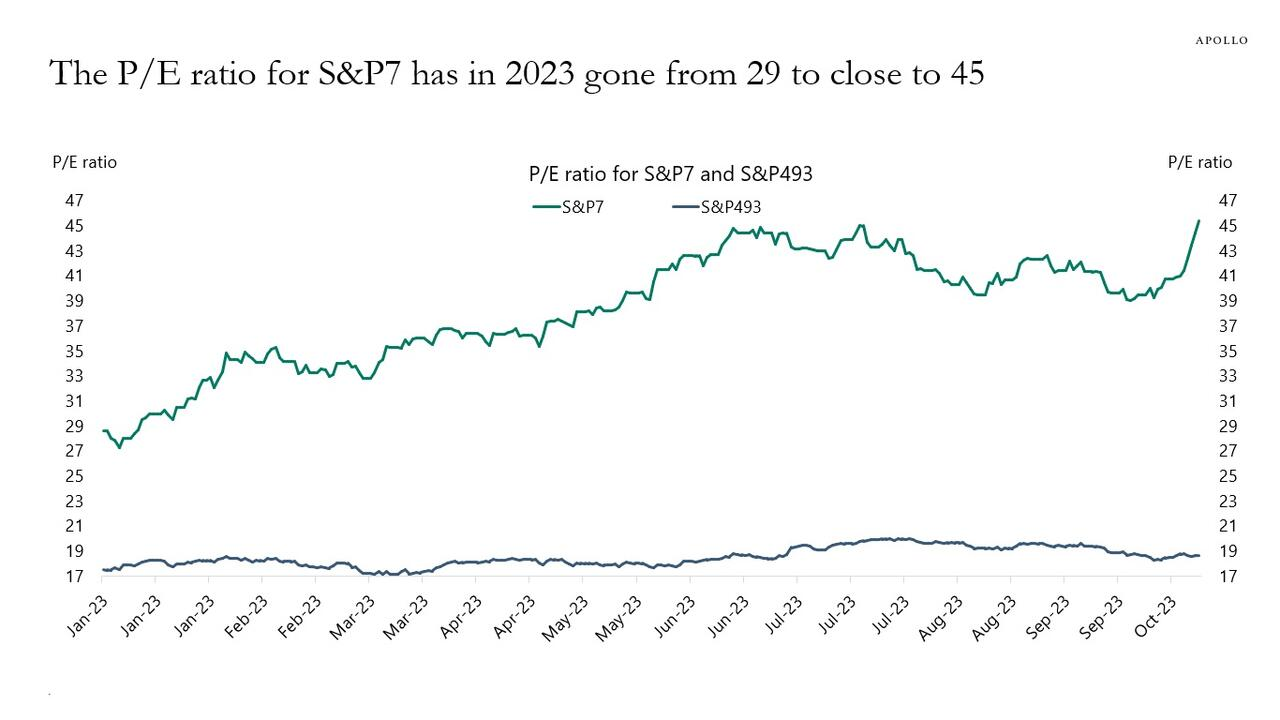

Điều này đưa ta đến với một biểu đồ khác, lần này là từ chuyên gia Torsten Slok của Apollo Investment (và một đồng nghiệp cũ của Jim Reid). Ông đã nhìn vào P/E của 7 cổ phiếu dẫn dắt đà tăng của S&P 500 trong năm nay (Apple, Alphabet, Meta Platforms, Microsoft, Nvidia, Amazon và Tesla) và 493 cổ phiếu còn lại:

- P/E của S&P 493 dao động quanh mức 19 vào năm 2023

- P/E của S&P 7 đã tăng từ 29 lên 45

Điểm mấu chốt, theo Slok, là "đà tăng của S&P500 năm nay hoàn toàn được thúc đẩy bởi 7 cổ phiếu lớn nhất và 7 cổ phiếu này ngày càng được định giá quá cao." Tất nhiên, ta đều biết điều đó.

Một quan sát đáng chú ý khác từ Slok có liên quan đến những gì Reid đã viết, đó là việc các cổ phiếu công nghệ được định giá quá cao đang diễn ra "trong một năm lợi suất dài hạn đã tăng đáng kể. Hãy nhớ rằng, các công ty công nghệ có dòng tiền rất xa trong tương lai, sẽ bị ảnh hưởng tiêu cực hơn bởi việc tăng lãi suất chiết khấu."

Kết luận của Slok là "định giá công nghệ rất cao và không phù hợp với đà tăng đáng kể của lợi suất dài hạn, hãy xem biểu đồ thứ hai."

Nói tóm lại, một cái gì đó phải sụp đổ. Hoặc cổ phiếu phải giảm để phù hợp với mức lợi suất hiện tại. Hoặc lãi suất dài hạn phải giảm để phù hợp với định giá cổ phiếu hiện tại.

Cuối cùng, trở lại với Reid, tin tốt là lợi suất khắp các kỳ hạn đều tăng, do đó sẽ dễ dàng có lợi nhuận dương từ chứng khoán nợ hơn (đó là vì sao Goldman Sachs đang mua quyền chọn mua trái phiếu 10 năm). Tuy nhiên, với chênh lệch tín dụng vẫn rất thắt chặt, chênh lệch có thể sẽ tăng cao hơn so với đà tăng của trái phiếu chính phủ trong thời kỳ suy thoái, vì vậy ta vẫn cần phải hạ cánh mềm để có được lợi ích tối đa.

ZeroHedge