Đây có thể sẽ là cuộc khủng hoảng tài chính trầm trọng nhất trong lịch sử

Nguyễn Thu Thủy

Junior Analyst

Credit Suisse dường như được bán bằng đồng penny cho mỗi đồng đô la, trì hoãn một cuộc khủng hoảng tài chính trong ít nhất vài giờ hoặc vài ngày nữa cho đến khi sự sụp đổ tiếp theo ập đến.

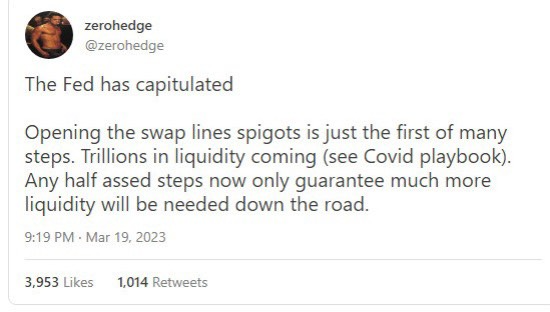

Fed dường như không muốn chờ đợi. Các hạn mức hoán đổi đô la Mỹ đang được sử dụng để "tăng cường thanh khoản" và có vẻ như Ngân hàng Trung ương gần như đã từ bỏ chu kỳ thắt chặt.

Thật khó để dự đoán điều gì sẽ xảy ra trong ngắn hạn tại các thị trường Hoa Kỳ, đặc biệt là khi mọi thứ thay đổi theo giờ. Nhưng có hai điểm tôi tin là đáng chú ý về tình hình hiện tại mà thị trường và Cục Dự trữ Liên bang đang gặp phải:

Đầu tiên là cuộc khủng hoảng này sẽ không sớm biến mất; nó có thể biến động, nhưng nó sẽ không biến mất. Điểm thứ hai là hậu quả của thảm họa này sẽ là chưa từng có trong lịch sử.

Ngay cả khi các gói cứu trợ của Ngân hàng Trung ương dường như đang gia tăng trong những tuần tới (như chúng ta đã thấy với Fed và Ngân hàng Quốc gia Thụy Sĩ), điều đó không đảm bảo rằng cuộc khủng hoảng sẽ không kéo dài dưới một hình thức nào đó.

Các vụ nổ hệ thống là trò chơi có tổng bằng không. Nếu chúng không thể nổ qua một “nắp cống”, chúng sẽ phải tìm một nơi để phát nổ.

Nhiều người sẽ tin rằng khi các Ngân hàng Trung ương trên khắp thế giới cứu trợ các ngân hàng và thị trường chứng khoán trong nước, rất nhiều người sẽ nghĩ rằng đây là một cuộc khủng hoảng tiếp theo.

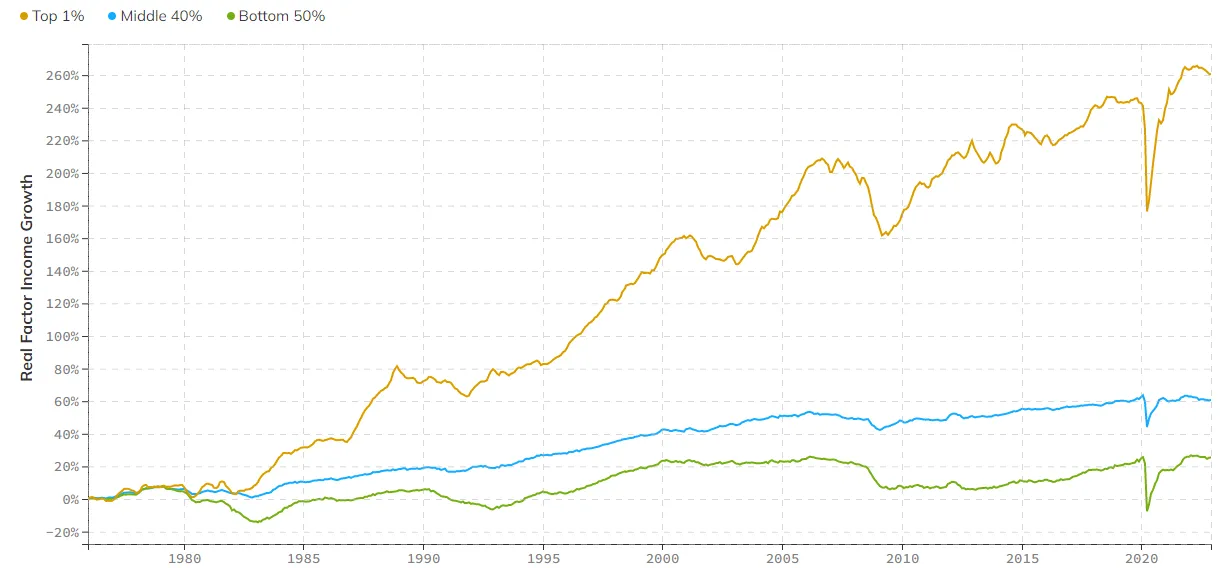

Tốc độ tăng trưởng thu nhập của các tầng lớp trong nền kinh tế ngày càng mở rộng

Cuộc khủng hoảng lần này có sự khác biệt căn bản trong bối cảnh địa chính trị hiện tại.

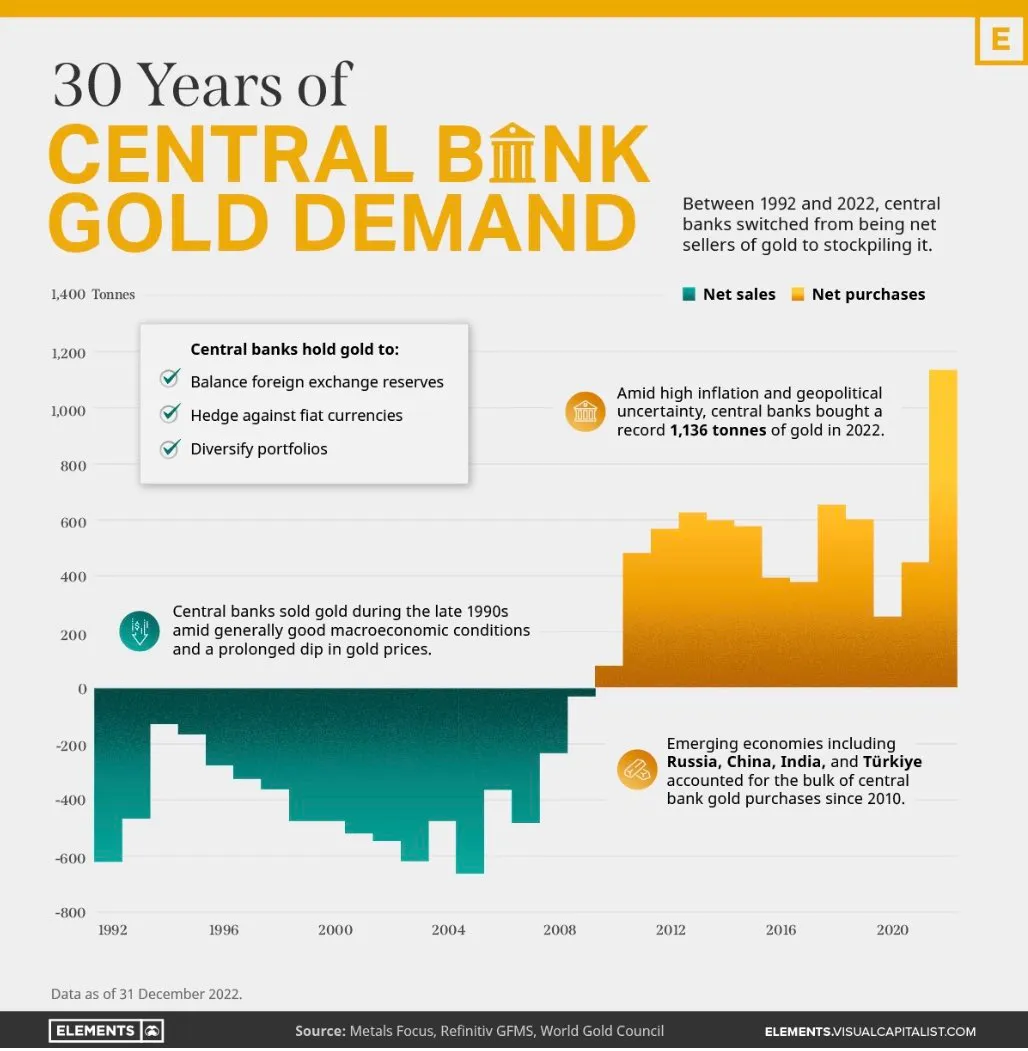

Nền kinh tế toàn cầu đang bị chia đôi. Một mặt là phương Tây với các chính sách của Ngân hàng Trung ương. Mặt khác, liên minh Nga-Trung Quốc ngày một mở rộng, hiện bao gồm Ấn Độ, Ả Rập Xê Út và các quốc gia khác. Đồng đô la dầu lửa (petrodollar) đang gặp đe dọa, Trung Quốc và Nga đang tích trữ vàng một cách công khai, và một số nhà quản lý quỹ tin rằng Tập và Putin biết về trò lừa đảo ponzi của phương Tây.

Tôi sẽ đưa ra cuộc phỏng vấn tuyệt vời vào tháng 2 năm 2023 này với Andy Schectman, người đã đặt ra kịch bản toàn cầu một cách chi tiết trong vòng chưa đầy một giờ, rút ra bài học hiện tại về cách nền kinh tế thế giới đang vận động một cách chính xác.

Luận điểm của Andy là "thế giới chuẩn bị cho việc thiết lập lại tiền tệ, dẫn đến việc BRICS có đồng tiền dự trữ của riêng họ, có lẽ được hỗ trợ bởi vàng và điều này phù hợp với xu hướng phi đô la hóa hiện nay".

Điều quan trọng cần nhớ về "cuộc khủng hoảng" hiện tại của chúng ta là bối cảnh toàn cầu chưa từng có mà Andy phác thảo một cách hùng hồn gần như chắc chắn sẽ dẫn đến một kết quả bất ngờ và chưa từng có.

Mọi người phải nhận ra rằng Fed không thể đảo ngược những gì đã xảy ra. Như tôi đã đề cập nhiều lần vào tuần trước, tâm lý thị trường đã rạn nứt và tâm lý e ngại rủi ro hiện đang ở vị trí hàng đầu. Như Zero Hedge đã đánh dấu chính xác vào đêm qua, Fed đã đầu hàng:

Nhưng, bất cứ điều gì Fed làm bây giờ sẽ bị trì hoãn. Điều này ngụ ý rằng họ không thể chỉ giảm giá vào ngày mai và mong đợi tình hình sẽ được giải quyết vào ngày sau đó. Họ hiện đang ở trong một "vùng đất chết ", nơi những “hạt giống” trong vài tháng tới đã được gieo bất kể họ có hành động gì đối với lãi suất.

Tôi tin rằng việc tăng giá gần đây là tác động của việc tăng lãi suất xảy ra vào năm ngoái. Điều đó có nghĩa là tác động của tỷ giá hiện tại sẽ không được nhận ra trong vài quý.

Ngân hàng Thung lũng Silicon thất bại vì đầu tư trái phiếu vào thời điểm lãi suất gần 1.5%. Danh mục đầu tư của họ chắc chắn bị tổn hại đáng kể ngay khi lãi suất được nâng lên trên ngưỡng đó. Nếu bạn không tin rằng các quỹ khác đang đặt cược giống hệt nhau, chẳng hạn như tiếp tục mua trái phiếu khi lãi suất tăng, thì bạn thật điên rồ.

Điều này cho thấy rằng khi Fed duy trì chính sách thắt chặt trong suốt năm trước, những người khác có thể đã trải qua những tổn thất tương tự như của SVB. Chỉ là chúng tôi chưa nghe bất cứ điều gì về họ.

Theo ý kiến của tôi, tỷ lệ kỳ vọng đã giảm, nhưng đã quá muộn đối với những người khác khi số phận của họ đã được định đoạt. Những cái tên này có thể sẽ được nhắc đến trong những ngày tiếp theo.

Bỏ qua thực tế rằng cuộc khủng hoảng này rất có thể sẽ được sử dụng để mở ra một loại tiền kỹ thuật số của Ngân hàng Trung ương, người ta có thể bị nhầm lẫn khi tin rằng việc tạo thêm tiền sẽ đưa mọi thứ trở lại "trong tầm kiểm soát".

Tuy nhiên, ngược lại, điều gì sẽ xảy ra nếu các quốc gia BRICS tận dụng cuộc khủng hoảng này để tấn công đế chế Ngân hàng Trung ương phương Tây? Trong hơn một năm rưỡi qua, tất cả những gì tôi viết là cách các ngân hàng trung ương ở các quốc gia như Nga và Trung Quốc tích trữ vàng.

Có rất ít giá trị khi làm điều này trừ khi bạn tin rằng một ngày nào đó bạn sẽ cần dựa vào vàng làm cơ sở hoặc biện pháp bảo vệ.

Tuy nhiên, một cuộc khủng hoảng tài chính là khi mọi người mất niềm tin nhiều nhất vào hệ thống hiện tại, khiến nó có thể bị chiếm đoạt, nếu không phải về thể chất thì về mặt tinh thần. Nó tạo ra một trường hợp mạnh mẽ để (1) bitcoin đạt được động lực hoặc làm đảo lộn các cơ quan quản lý đủ để gây ra sự phẫn nộ hơn nữa ngay bây giờ và (2) các quốc gia BRICS coi đây là thời điểm lý tưởng để công khai tấn công tiền tệ của Hoa Kỳ.

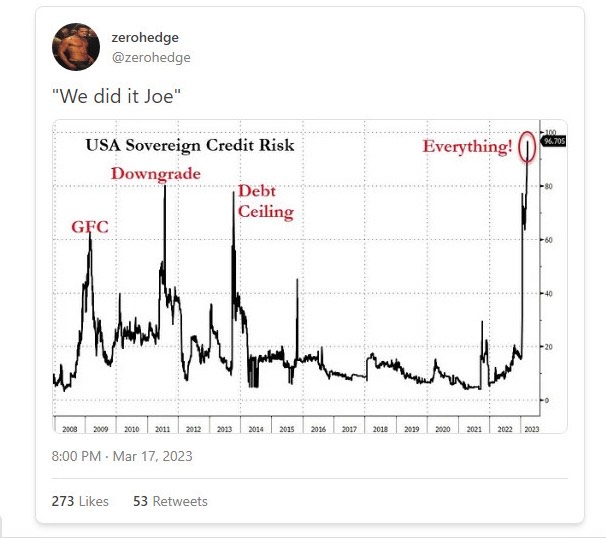

Các điểm đã được sắp xếp đúng vị trí. Thời điểm không thể tốt hơn:

Chúng ta đừng quên rằng lạm phát nằm ngoài tầm kiểm soát. Năm ngoái, tôi đã tự hỏi liệu chúng ta sẽ phải đối mặt với lạm phát hay suy thoái, cho thấy rằng việc Fed tăng lãi suất sẽ buộc chúng ta phải lựa chọn giữa hai bên.

Rõ ràng là các ngân hàng trung ương phương Tây sẽ nhượng bộ lạm phát. Ý nghĩ nới lỏng và cố gắng xử lý cuộc khủng hoảng với lạm phát cao như hiện nay sẽ tạo tiền đề cho kịch bản siêu lạm phát dài hạn mà nhiều người đã chế giễu trong năm trước. Tôi không nói rằng điều đó chắc chắn sẽ xảy ra, nhưng bối cảnh hiện giờ khiến khả năng xảy ra điều đó cao hơn bao giờ hết.

Bong bóng ngày càng lớn hơn khi chúng ta trì hoãn hành động, như dự đoán của lý thuyết Keynes. Điều này có nghĩa là các gói cứu trợ sẽ ngày càng lớn hơn khi chúng ta tiếp tục trì hoãn. Cuối cùng, chúng ta mất kiểm soát và một số biến số kinh tế nhất định (chẳng hạn như vàng và M2) tăng cao hơn theo đường parabol không thể kiểm soát, trong khi những biến số khác (chẳng hạn như cổ phiếu) gặp phải tình trạng ngưng hoạt động.

Thành thật mà nói, không thể dự đoán liệu chính sách hiện tại có dẫn đến việc thị trường Hoa Kỳ tăng cao hơn đáng kể trên cơ sở danh nghĩa hay liệu họ sẽ kết thúc giống như Nhật Bản, dậm chân tại chỗ trong nhiều năm trong khi Fed mở rộng QE vào mọi tài sản không cố định.

Tương tự như vậy, không thể dự đoán điều gì sẽ xảy ra trong ngắn hạn. Quan điểm của tôi là cổ phiếu sẽ giảm trước khi đạt đến giá mua khi nỗi sợ ngân hàng trung ương hiện tại biến mất trong một hoặc hai năm tới.

Không ai biết kịch bản sẽ như thế nào đến khi mọi thứ rõ ràng. Chúng ta sẽ tiến một bước lặp lại gần hơn với một thực tế Keynes ngây ngất thay thế so với những gì chúng ta đã làm vào tháng 3 năm 2020, điều này dường như không thể tưởng tượng được. NASDAQ sẽ có giá trị gấp 60 lần giá hiện tại của nó? Chỉ số USD sẽ đạt 40? Có khả năng đồng đô la Mỹ sẽ giữ vững vị trí và vẫn là đồng tiền dự trữ của thế giới không? Điều đó rất khó dự đoán, nhưng điều đó không có nghĩa là không thể.

Ngoài vấn đề lạm phát, chúng ta phải nhận thức đầy đủ rằng có một khả năng rất thực tế là tiếng trống chiến tranh có thể vang lên hơn trong năm tới.

Sự hiện diện của Trung Quốc tại Đài Loan là một mối lo ngại nghiêm trọng và chúng tôi hiện đang tiến hành một cuộc chiến ủy nhiệm chống lại Nga ở Ukraine. Khi Trung Quốc tiến gần hơn đến Nga để hỗ trợ và Mỹ tiến gần hơn đến Ukraine, tổ chức được thiết lập không chỉ về kinh tế mà còn về quân sự: phương Tây và NATO đang có chiến tranh với Nga, Trung Quốc và sắp tới là các quốc gia ủng hộ họ, chẳng hạn như Ấn Độ và Ả-rập Xê-út.

Trận chiến này sẽ không chỉ diễn ra về mặt quân sự mà còn là cuộc chiến về số phận của đồng tiền dự trữ toàn cầu mới.

CNN đưa tin: "Chủ tịch Trung Quốc Tập Cận Bình sẽ thăm Nga vào tuần tới lần đầu tiên kể từ khi Putin bắt đầu cuộc xâm lược thảm khốc vào Ukraine hơn một năm trước."

Chuyến thăm sẽ được coi là một minh chứng ấn tượng về sự ủng hộ của Bắc Kinh đối với Moscow tại các thủ đô phương Tây, nơi các nhà lãnh đạo ngày càng quan tâm hơn đến liên minh đang được củng cố của hai nước trong khi châu Âu chìm trong chiến tranh.

Đây cũng sẽ là chuyến công du nước ngoài đầu tiên của ông Tập kể từ khi đắc cử nhiệm kỳ thứ ba chưa từng có với tư cách là chủ tịch tại kỳ họp thường niên của cơ quan lập pháp Trung Quốc vào tuần trước.

QTR’s Fringe Finance