Châu Âu trước giờ G: Chờ đợi tín hiệu can thiệp từ ECB!

Lê Bảo Khánh

Founder

Chủ tịch Ngân hàng Trung ương Châu Âu Christine Lagarde có lẽ sẽ cần nhiều hơn những lời nói để giành lấy sự quan tâm của thị trường trong bối cảnh các nhà đầu tư đang dành toàn bộ sự chú ý đến cuộc bầu cử Hoa Kỳ.

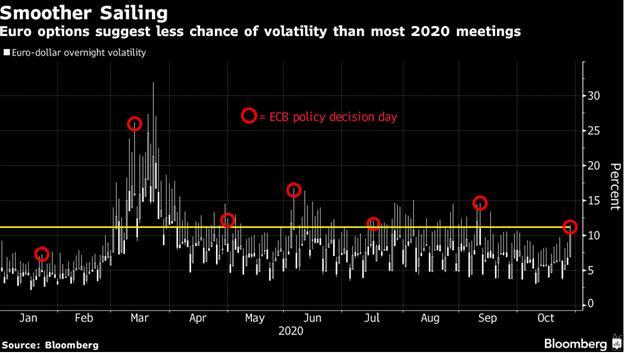

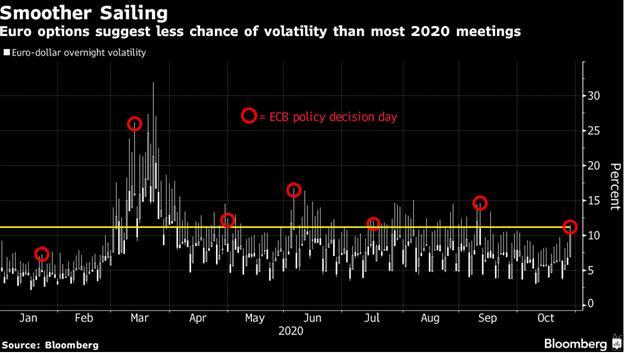

Mức biến động hàm ý qua đêm đối với đồng Euro trước cuộc họp ECB vào thứ Năm đang bám sát mức biến động hàm ý của các hợp đồng quyền chọn kỳ hạn 1 tuần, thời điểm diễn ra cuộc bầu cử tổng thống Mỹ, thể hiện mối quan tâm đặc biệt của thị trường đến tình hình chính trị Hoa Kỳ.

Tâm lý rủi ro đối với đồng EUR và các trái phiếu ngoại vi trong khu vực (trái phiếu chính phủ Tây Ban Nha, Bồ Đào Nha, Ý và Hy Lạp) đã trở nên xấu hơn trong tuần này, do viễn cảnh của những đơt phong tỏa trên phạm vi quốc gia tại châu Âu nhằm đối phó với đại dịch Covid-19. Những diễn biến tiêu cực trên có thể dẫn đến những tín hiệu “bồ câu” (dovish) đến từ ECB, tuy nhiên cũng đồng nghĩa với việc ngoài việc thực hiện nới lỏng tiền tệ bất ngờ thì sẽ khó có thể tạo ra bất cứ biến động lớn nào. Các hợp đồng quyền chọn đang hàm ý xác xuất 80% đồng tiền chung châu Âu duy trì trong khoảng 1.166 và 1.1830 vào ngày tiếp theo.

“Nếu ECB muốn gây bất ngờ cho thị trường tài chính một cách tích cực, thì một động thái can thiệp ngay trong tháng này có thể giúp họ đạt được điều đó. Không nên loại trừ bất cứ khả năng nào, tuy nhiên tôi vẫn nghĩ thời điểm tháng 12 có khả năng cao hơn”, Jan von Gerich, chiến lược gia trưởng tại Nordea Bank Abp nhận định.

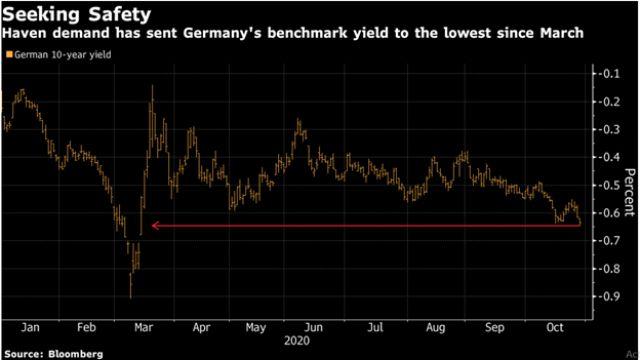

Trái phiếu chính phủ Đức đã được hưởng lợi từ sự gia tăng trong nhu cầu tài sản trú ẩn, đưa lợi suất 10 năm tuần này xuống âm 0.65%, mức thấp nhất kể từ tháng 3. Mặc dù viễn cảnh lợi suất tiếp tục sụt giảm về mức đáy lịch sử âm 0.907% khó có thể xảy ra, bất kỳ tín hiệu nào về việc Lagarde có thể cắt giảm lãi suất chính sách sẽ có thể châm ngòi cho 1 sự trượt dốc của lợi suất trái phiếu chính phủ Đức, khi trái phiếu nước này sẽ là tài sản được hưởng lợi nhanh nhất từ một biện pháp như vậy. Thị trường tiền tệ chỉ đặt cược vào 1 quyết định cắt giảm lãi suất ba điểm cơ bản trước khi kết thúc 2020, và 10 điểm cơ bản trước tháng 9/2021.

Các đợt phong tỏa mới tại châu Âu gia tăng triển vọng của 1 động thái kích thích bất ngờ của ECB

Một thông điệp đáng thất vọng từ chủ tịch ECB, thiếu vắng bất cứ động thái gia tăng quy mô nới lỏng định lượng, có thể làm giãn rộng mức chênh giữa lợi suất trái phiếu chính phủ Đức và các trái phiếu chính phủ ngoại vi, đồng thời đẩy lợi suất trái phiếu chính phủ Đức lên gần hơn mức lãi suất tiền gửi âm 0.5%. Tuy nhiên, với việc đại dịch vẫn tiếp túc hoành hành và vẫn còn khá nhiều thời gian trước cuộc họp tháng 12, lợi suất trái phiếu chính phủ Đức nhiều khả năng sẽ duy trì dưới mức trung bình năm âm 0.45%.

Tanvir Sandhu, Giám đốc chiến lược phái sinh toàn cầu tại Bloomberg Intelligence, cho biết: “Với triển vọng tăng phát mờ mịt, các đợt bán tháo sẽ chỉ tồn tại trong ngắn hạn và hiện có vô số yếu tố hỗ trợ lợi suất trái phiếu từ việc số ca lây nhiễm Covid-19 leo thang đến nguồn cung trái phiếu quý 4 thuận lợi”.

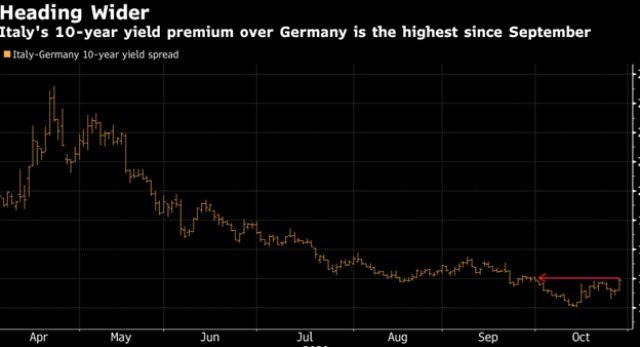

Sự gia tăng trở lại của các ca lây nhiễm Covid-19 đã đẩy mức chênh lệch giữa lợi suất trái phiếu chính phủ Ý và trái phiếu chính phủ Đức lên mức cao nhất trong tháng. Một tín hiệu trấn an từ Lagarde về việc tăng cường mua trái phiếu trong năm nay có thể giúp xoay chuyển tình thế, khiến chênh lệch lợi suất giảm trở lại mức thấp nhất trong hai năm đạt được vào đầu tháng này ở mức 120 điểm cơ bản. Sự thiếu vắng 1 động thái như vậy có thể đẩy mức chênh lệch lên các mức cao hồi tháng Chín.

Dữ liệu thị trường:

- Tỷ giá EUR/USD giao dịch quanh mức 1.1725. Mức hỗ trợ ban đầu taị 1.1689, mức thấp nhất ngày 15 tháng 10 (mức 100-DMA 1.1651 cũng là 1 mức hỗ trợ quan trọng )

- Sau đó sẽ là vùng hỗ trợ xung quanh 1.1612, mức thấp nhất ngày 25 tháng 9

- Ngược lại, mức kháng cự đầu tiên tại 1.1881, mức cao nhất vào ngày 21 tháng 10

- Mức biến động hàm ý qua đêm đã tăng lên 10.76, cho thấy xác suất 80% tỷ giá EUR/USD giao dịch trong khoảng 1.1661- 1.1830 ngày hôm sau

- Vị thế thị trường: Đồng euro đã giảm hơn 1% trong tuần này, cho thấy dấu hiệu của sự suy giảm trong khối lượng vị thế mua ròng. Các quỹ có đòn bẩy đã tăng vị thế mua ròng trong tuần lễ đến hết ngày 20 tháng 10, trong khi các money manager đã giảm các vị thế mua ròng, theo dữ liệu của CFTC

- Tâm lý rủi ro đã thay đổi với các hợp đồng "Risk-reversal" kỳ hạn 1 tuần đã xoay sang thiên hướng ủng hộ cho sự tăng giá của đồng đô la Mỹ, giao dịch ở mức dương 27bps (thể hiện nhu cầu gia tăng đối với các hợp đồng quyền chọn bán EUR/USD)

- Khối lượng hợp đồng quyền chọn đáo hạn ngày thứ 5: tại giá thực hiện 1.1750 (EU869m), 1.1800 (EU373m);

- Khối lượng hợp đồng quyền chọn đáo hạn ngày thứ 6: tại giá thực hiện 1.1750 (EU1.13b), 1.1800 (EU2.23b) và 1.1850 (EU1.65b)

- Lợi suất trái phiếu chính phủ Đức kỳ hạn 10 năm duy trì ổn định ở mức -0.62%; với mức chênh lệch với trái phiếu chính phủ Ý (BTP- Bund spread) 140bps

- Mức chênh lệch BTP-Bund đạt 157bps trong tháng 9, trùng với mức thoái lui Fibonacci 23.6% của sự sụt giảm trong sáu tháng kể từ mức đỉnh vào tháng Tư