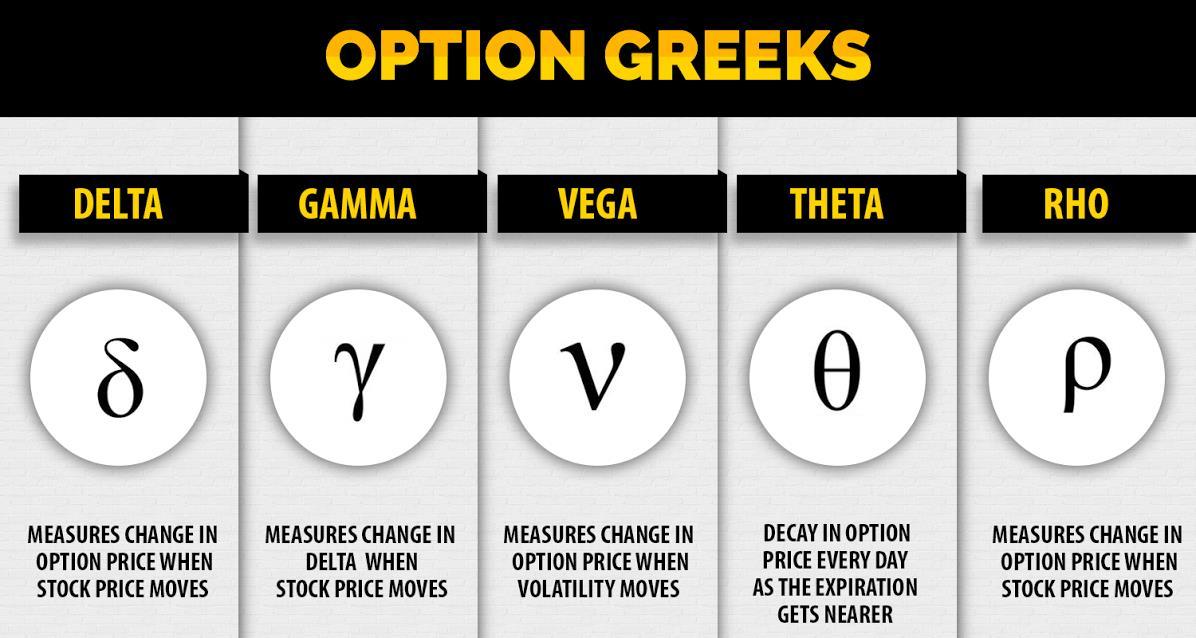

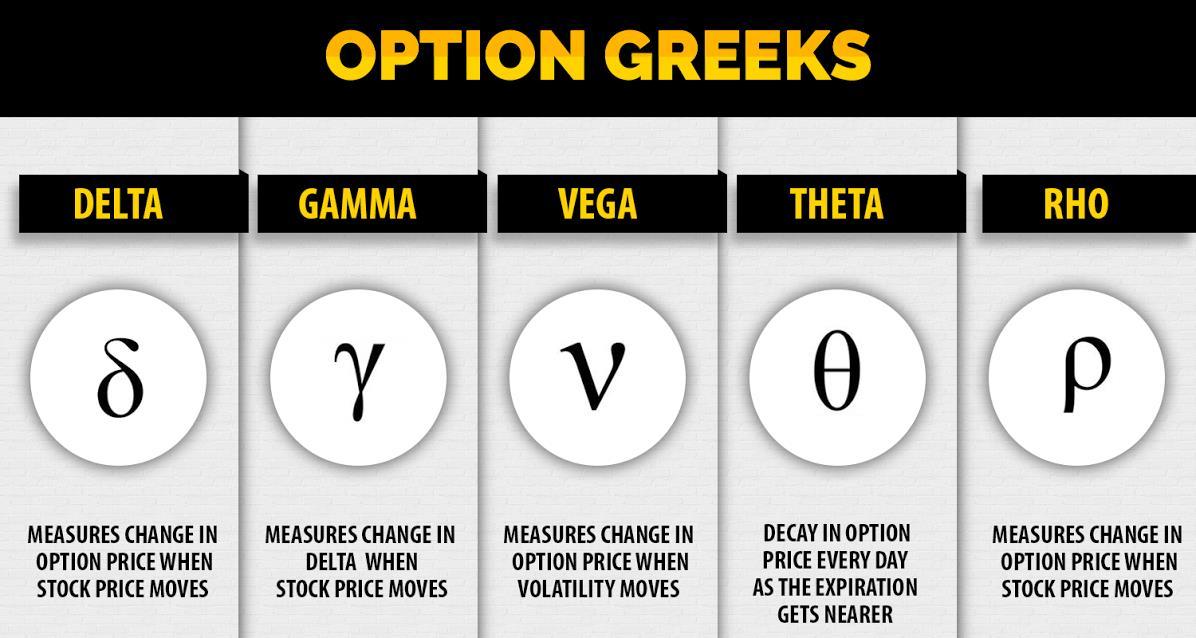

Các khái niệm liên quan đến hợp đồng quyền chọn (Option Greeks)

Uông Quang

Manager, Technical Analyst

Cố gắng dự đoán điều gì sẽ xảy ra với giá của một quyền chọn (option) hoặc một vị thế liên quan đến nhiều quyền chọn dựa vào những thay đổi của thị trường có thể là một công việc khó khăn. Bởi vì giá quyền chọn không phải lúc nào đồng pha với giá của tài sản cơ sở, điều quan trọng là phải hiểu những yếu tố nào đóng góp vào sự chuyển động trong giá của quyền chọn và hiệu ứng mà chúng có.

Các nhà giao dịch quyền chọn thường đề cập đến delta, gamma, vega và theta của các vị thế quyền chọn của họ. Các thuật ngữ Hy Lạp này được gọi chung là các ký tự Hy Lạp (“the Greeks”), chúng cung cấp một cách thức để đo lường mức độ nhạy cảm của giá quyền chọn với các yếu tố định lượng. Ban đầu, các thuật ngữ này nghe có vẻ khó hiểu và đáng sợ đối với các nhà giao dịch mới, nhưng khi chúng ta tìm hiểu chúng kĩ hơn, “the Greeks” đề cập đến các khái niệm đơn giản có thể giúp bạn hiểu rõ hơn về rủi ro và phần thưởng tiềm năng của một giao dịch quyền chọn.

Tìm giá trị cho các chỉ số

Đầu tiên, bạn nên hiểu những con số được đưa ra cho mỗi “the Greeks” là đúng trên cơ sở lý thuyết. Điều đó có nghĩa là các giá trị được chiếu dựa trên các mô hình toán học. Hầu hết các thông tin bạn cần để giao dịch quyền chọn, như giá bid/ask, khối lượng và số lượng hợp đồng mở là dữ liệu thực tế nhận được từ các giao dịch quyền chọn khác nhau và được cung cấp bởi dịch vụ dữ liệu hoặc công ty môi giới của bạn.

Các chỉ số “the Greeks” cần phải được tính toán bằng máy tính. Hầu hết các nhà môi giới bán lẻ (interactive brokers) cũng cung cấp thông tin này. Đương nhiên, bạn có thể học toán và tự tính toán chúng bằng tay cho từng quyền chọn, nhưng, với số lượng lớn các quyền chọn có sẵn và hạn chế về thời gian, điều đó sẽ không thực tế.

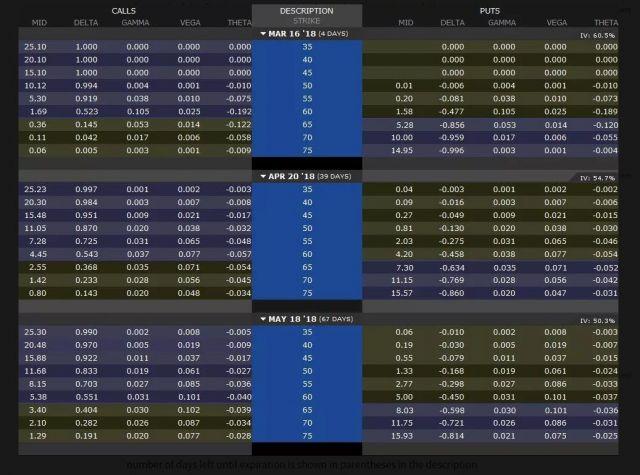

Bên dưới là một thống kê về các tùy chọn từ tháng 3, tháng 4 và tháng 5 năm 2018, đối với một cổ phiếu hiện đang giao dịch ở mức 60 đô la. Nó hiển thị mức giá trung bình, delta, gamma, theta và vega cho mỗi quyền chọn.

Phần bên trái hiển thị các quyền chọn mua (call option), trong khi phần bên phải hiển thị các quyền chọn bán. Lưu ý rằng giá thực hiện (strike price) được liệt kê theo cột dọc màu xanh ở giữa. Các tùy chọn out of the money là những quyền chọn mua có giá thực hiện trên 60 và các quyền chọn bán với giá thực hiện dưới 60. Các quyền chọn in the money có giá thực hiện từ 60 trở xuống cho các quyền chọn mua và 60 trở lên cho các quyền chọn bán (được tô màu tím). Khi bạn di chuyển từ trên xuống dưới, số ngày hết hạn tăng từ tháng 3 đến tháng 4 và sau đó đến tháng 5. Số ngày thực tế còn lại cho đến khi hết hạn được hiển thị trong ngoặc đơn trong cột mô tả ở trung tâm của ma trận.

Các chỉ số delta, gamma, theta và vega hiển thị ở trên được chuẩn hóa thành đô la bằng cách nhân với số lượng hợp đồng quyền chọn, thường 100 (tương đương 1 lô cổ phiếu). Nhóm “the Greeks” di chuyển khi điều kiện thay đổi phụ thuộc vào khoảng cách giữa giá thực hiện so với giá thực tế của cổ phiếu, và thời gian còn lại cho đến khi đáo hạn.

Delta and Gamma

Delta đo lường mức độ nhạy cảm của giá trị của quyền chọn đối với sự thay đổi giá của tài sản cơ bản. Nó thường được biểu diễn dưới dạng một số ở giữa -1 và +1, và nó cho chúng ta biết giá trị của một quyền chọn sẽ thay đổi bao nhiêu khi giá của cổ phiếu cơ sở tăng thêm một đô la. Theo một quy ước khác, delta cũng có thể được biểu diễn dưới dạng giá trị trong khoảng từ -100 đến +100 để cho thấy độ nhạy trên một hợp đồng quyền chọn, bao gồm 100 cổ phiếu cơ bản. Delta cho thấy số tiền thực tế bạn sẽ được hoặc mất. Ví dụ: nếu bạn sở hữu quyền chọn bán với delta = -45.2, bạn sẽ mất 45.2 đô la nếu giá cổ phiếu tăng thêm một đô la.

Các quyền chọn mua có delta dương và quyền chọn bán có delta âm. Các quyền chọn có giá thực hiện bằng giá thị trường thường có delta khoảng 50. Các tùy chọn deep in the money (có lợi nhuận lớn nếu thực hiện) có thể có delta bằng 80 hoặc cao hơn, trong khi các tùy chọn out of the money có delta nhỏ hơn 20. Khi giá cổ phiếu di chuyển, delta sẽ thay đổi khi quyền chọn trở nên in/out of the money. Khi một quyền chọn cổ phiếu deep in the money (delta gần bằng 100), nó sẽ bắt đầu giao dịch giống như tài sản cơ sở và di chuyển đồng pha với giá tài sản cơ sở. Trong khi đó, các lựa chọn out of the money sẽ không thay đổi nhiều về giá trị tuyệt đối. Delta cũng là một chỉ số rất quan trọng để xem xét khi xây dựng các vị thế kết hợp.

Gamma đo lường tốc độ thay đổi của delta cho sự gia tăng một điểm trong tài sản cơ bản. Nó là một công cụ có giá trị trong việc giúp bạn dự báo thay đổi delta của một quyền chọn hoặc vị thế tổng thể. Gamma sẽ lớn hơn đối với các quyền chọn at the money và giảm dần khi các quyền chọn in/out of the money. Không giống như delta, gamma luôn dương cho cả quyền chọn mua và bán.

Theta và Vega

Theta là thước đo tốc độ mất giá theo thời gian của một quyền chọn, là số tiền mà một quyền chọn sẽ mất mỗi ngày trôi qua. Đối với các quyền chọn at the money, theta tăng khi quyền chọn gần đến ngày hết hạn. Đối với các quyền chọn in/out of the money, theta giảm khi quyền chọn sắp hết hạn.

Theta là một trong những khái niệm quan trọng nhất đối với một nhà giao dịch quyền chọn vì nó giải thích ảnh hưởng của thời gian đối với phí phòng vệ của các quyền chọn được mua hoặc bán. Thời gian đáo hạn càng xa, tốc độ mất giá theo thời gian càng nhỏ đối với một quyền chọn. Nếu bạn muốn sở hữu một quyền chọn, sẽ hợp lý hơn để mua các hợp đồng dài hạn. Ngược lại, nếu bạn muốn một chiến lược thu lợi từ việc mất giá, bạn có thể xem xét việc short các quyền chọn ngắn hạn, bởi vì việc mất giá theo thời gian sẽ xảy ra nhanh chóng.

Chỉ số cuối cùng chúng ta sẽ xem xét là vega. Nhiều người thường nhầm lẫn vega và độ biến động. Độ biến động đo lường sự biến động trong tài sản cơ bản. Vega đo độ nhạy của giá quyền chọn đối với những thay đổi về độ biến động. Một sự thay đổi trong biến động sẽ ảnh hưởng đến cả hai quyền chọn mua và bán theo cùng một cách. Sự gia tăng biến động sẽ làm tăng giá của tất cả các quyền chọn trên một tài sản và sự biến động giảm làm cho tất cả các quyền chọn giảm giá trị.

Tuy nhiên, mỗi quyền chọn riêng lẻ có một vega riêng và sẽ phản ứng với sự thay đổi biến động với một chút khác nhau. Tác động của thay đổi biến động là lớn hơn đối với các quyền chọn at the money so với các quyền chọn in/out of the money. Mặc dù vega ảnh hưởng đến các quyền chọn mua và bán là như nhau, nhưng nó dường như ảnh hưởng đến các quyền chọn mua nhiều hơn các quyền chọn bán, có lẽ vì dự đoán thị trường sẽ luôn tăng trưởng theo thời gian.

Sử dụng “the Greeks” để thực hiện các giao dịch kết hợp

Ngoài việc sử dụng các chỉ số trên các quyền chọn riêng lẻ, bạn cũng có thể sử dụng chúng cho các vị thế giao dịch kết hợp nhiều quyền chọn. Điều này có thể giúp bạn định lượng các rủi ro khác nhau của mọi giao dịch bạn xem xét, bất kể phức tạp như thế nào. Vì các vị trí quyền chọn có nhiều mức độ rủi ro khác nhau và những rủi ro này thay đổi đáng kể theo thời gian và với sự biến động của thị trường, điều quan trọng là phải có một cách dễ dàng để nắm bắt chúng.

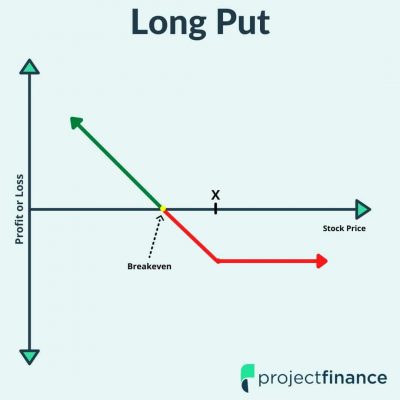

Dưới đây là biểu đồ rủi ro cho thấy lãi/lỗ có thể xảy ra khi hợp vị thế long 10 call option tại giá 60 với vị thế short 10 call option tại giá 65, đáo hạn vào tháng Năm. Trục ngang hiển thị giá tăng dần của cổ phiếu XYZ Corp từ trái sang phải, trong khi trục dọc hiển thị lãi/lỗ của vị thế. Các cổ phiếu hiện đang giao dịch ở mức $ 60.22.

Đường nét chấm cho thấy lợi nhuận của vị thế tổng hợp trên trong tháng Năm, dọc theo đường liền nét hiển thị lợi nhuận của cổ phiếu cơ sở . Rõ ràng, đây là một vị thế chỉ nên được thực hiện nếu bạn kỳ vọng cổ phiếu sẽ tăng giá. Bảng trên cho thấy mức lãi lỗ (P&L) dự đoán, delta, gamma, theta và vega cho vị thế vào ngày 16/05/2018.

Kết luận

Các chỉ số “the Greeks” giúp cung cấp các phép đo quan trọng về rủi ro của vị thế quyền chọn và lợi nhuận tiềm năng. Khi bạn đã hiểu rõ về những điều cơ bản, bạn có thể bắt đầu áp dụng điều này cho các chiến lược hiện tại của mình. Biết về tổng số vốn rủi ro khi năm giữ vị thế quyền chọn là không đủ. Để hiểu xác suất của một giao dịch kiếm tiền, điều quan trọng là xác định một loạt các phép đo rủi ro.

Vì các điều kiện liên tục thay đổi, “the Greeks” cung cấp cho các nhà giao dịch một phương tiện để xác định mức độ nhạy cảm của một giao dịch cụ thể đối với biến động giá, độ biến động và thời gian. Kết hợp sự hiểu biết về các chỉ số này có thể giúp ích rất nhiều cho khả năng giao dịch quyền chọn của bạn.