Báo cáo triển vọng vĩ mô 2023 S&P Global: Hãy chuẩn bị cho một nền kinh tế kiên cường đến khó tin

Nguyễn Hồng Nhung

Junior Analyst

Tóm tắt báo cáo triển vọng vĩ mô năm 2023 của S&P Global.

Hoạt động toàn cầu vẫn chưa hoàn toàn lụi tàn

Suy thoái toàn cầu, vốn được nhiều người dự báo, vẫn chưa xảy ra. Mọi người cho rằng sự trì trệ sâu sắc là điều không thể tránh khỏi khi lãi suất tăng nhanh nhất trong bốn thập kỷ, căng thẳng địa chính trị kéo dài và gián đoạn nguồn cung năng lượng do chiến tranh Nga-Ukraine. Tương tự với quan điểm này, các chỉ số tâm lý như PMI đã báo hiệu đà suy yếu mạnh mẽ trong nhiều tháng tới. Một loạt các chỉ số niềm tin người tiêu dùng và doanh nghiệp cũng đưa ra những tín hiệu tương tự.

Tuy nhiên, các dữ liệu hoạt động không cho thấy điều tương tự và GDP quý III/2022 bất ngờ hồi phục. Nền kinh tế Mỹ tăng trưởng 2.6% so với năm ngoái do tăng trưởng tiêu dùng chậm lại nhưng vẫn ghi nhận con số dương, đặc biệt là trong lĩnh vực dịch vụ, và xuất khẩu đã bù đắp cho sự yếu kém trong lĩnh vực bất động sản vốn nhạy cảm với lãi suất. Nền kinh tế Eurozone gây bất ngờ khi tăng trưởng toàn diện, dự kiến sản lượng tăng 0.8% hàng năm, và tất cả các quốc gia lớn bao gồm cả Đức đều ghi nhận sản lượng cao hơn. Trung Quốc cũng mang đến bất ngờ tương tự, tăng trưởng ở mức 3.9% hàng năm nhờ xuất khẩu ròng và chi tiêu chính phủ. Lĩnh vực bất động sản vẫn còn khó khăn do chính sách hạn chế đối với lĩnh vực nhà ở và các biện pháp phòng dịch Covid-19 nghiêm ngặt.

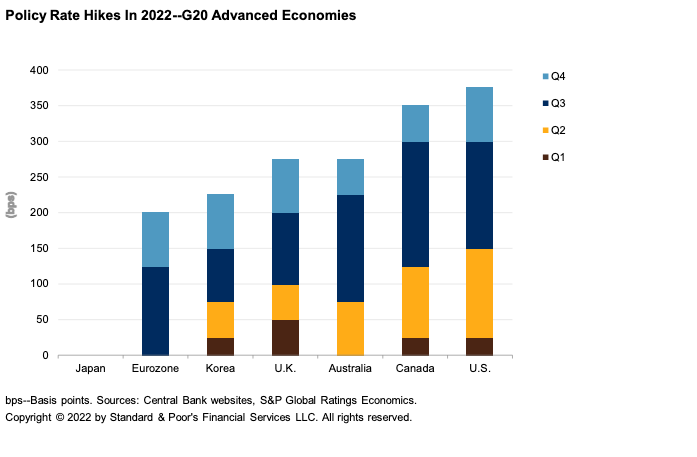

Lạm phát vẫn cao một cách dai dẳng, đặc biệt ở các nền kinh tế lớn. Lãi suất đã tăng lên tới 400bp tại Mỹ và Canada (các quốc gia khác tăng ít hơn), nhưng lạm phát vẫn chưa đạt đỉnh. Lạm phát từ phía cung đã bắt đầu ôn hòa hơn khi chuỗi cung ứng bình thường hóa và giá năng lượng và thực phẩm dần ổn định ít nhất là cho đến hiện tại. Tuy nhiên, lạm phát từ phía cầu - bị ảnh hưởng nhiều nhất bởi chính sách của ngân hàng trung ương - vẫn chưa hạ nhiệt. Điều này cho thấy lãi suất cần tăng hơn nữa.

Độ trễ kéo dài và biến động của chính sách tiền tệ khiến bức tranh u ám hơn. Như đã nói trước đó, bất cân đối vĩ mô ở Mỹ lớn hơn bất kỳ nền kinh tế lớn nào, các quốc gia mới nổi nhìn chung phản ứng nhanh hơn trước áp lực lạm phát vào năm ngoái và sắp hoàn thành chu kỳ lãi suất.

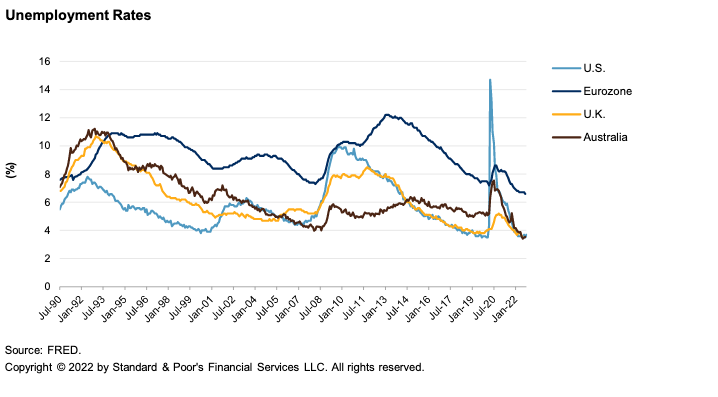

Thị trường lao động vẫn khá kiên cường và là điểm nhấn trong câu chuyện suy thoái theo quan điểm của S&P Global. Tăng trưởng việc làm đã chậm lại ở hầu hết các nền kinh tế do hoạt động kinh tế giảm sút, nó vẫn đủ giữ cho tỷ lệ thất nghiệp ở gần mức thấp nhất trong bốn thập kỷ. Những lĩnh vực nhạy cảm với lãi suất như bất động sản và hàng hóa bền vững đã suy yếu, nhưng hoạt động và nhân sự ngành dịch vụ vẫn duy trì và thị trường lao động vẫn thắt chặt. Tỷ lệ thất nghiệp hiện nay ở hầu hết các khu vực đều không phù hợp với lạm phát thấp và ổn định. Và chừng nào các tác nhân kinh tế vẫn còn việc làm hoặc nghĩ rằng họ sẽ có việc làm, họ sẽ tiếp tục chi tiêu, có thể là điều độ hơn, và hỗ trợ hoạt động của nền kinh tế.

Tỷ lệ thất nghiệp ở Mỹ (màu xanh nhạt), Eurozone (màu xanh đậm), Anh (màu vàng), Úc (màu nâu)

S&P Global cho rằng khả năng phục hồi này chỉ là tạm thời. Việc các nhà hoạch định chính sách tiền tệ quyết tâm đưa lạm phát (kỳ vọng) trở lại mức thấp và ổn định đồng nghĩa phải tăng lãi suất cao hơn nữa. Do xác định áp lực lạm phát mới bắt đầu vào năm ngoái xuất phát từ các yếu tố dai dẳng, các nhà hoạch định sẽ mắc phải sai lầm khi hành động quá mạnh tay thay vì quá nhẹ nhàng. Do đó, cánh cửa cho hạ cánh nhẹ nhàng, không suy thoái đang đóng lại nhanh chóng: suy yếu mạnh mẽ rất có thể sẽ xảy ra.

Cuộc chiến chống lạm phát bước vào giai đoạn khó nhằn

Cuộc chiến chống lạm phát đã kéo dài suốt năm qua. Điều này đã được hỗ trợ bởi nhiều ngân hàng trung ương. Nâng lãi suất mạnh tay và thường xuyên là điều cần thiết để đưa lập trường chính sách tiền tệ lên trên mức trung lập nhằm hạ nhiệt nền kinh tế, giảm áp lực giá cả và tăng tín nhiệm. Thời kỳ tăng lãi suất mạnh tay có lẽ đã đến hồi kết, nhưng chu kỳ tăng lãi suất thì chưa. Chúng ta đang trở về thời kỳ vài thập kỷ trước khi các ngân hàng trung ương nâng thêm 25 bp vào mỗi đợt tăng lãi suất.

Câu hỏi hiện tại là khi nào dừng tăng lãi suất? Nhà kinh tế học Milton Friedman từng có câu nói nổi tiếng rằng chính sách tiền tệ hoạt động với độ trễ kéo dài và biến đổi. Câu nói hàm ý các nhà hoạch định chính sách không nên nhắm vào lạm phát hiện tại (điều mà họ không thể tác động); thay vào đó, họ nên hướng tới dự báo lạm phát trong nửa cuối năm 2023 và kỳ vọng lạm phát. Nếu lãi suất tăng đến nay cho thấy nhu cầu sẽ suy yếu đủ để đưa lạm phát trở lại mục tiêu trong khoảng thời gian dự báo, thì không có lý do gì để tiếp tục tăng lãi suất. Với tăng trưởng và nhu cầu vẫn ổn định, dự báo lạm phát vẫn cao hơn mục tiêu, và thiết lập chính sách tiền tệ (cùng điều kiện tài khóa), cần phải tiếp tục tăng lãi suất hơn nữa.

Điều khiến cho thách thức này trở nên phức tạp hơn là khoảng cách giữa lạm phát lõi và lạm phát thường. Lạm phát (bao gồm lạm phát lõi và lạm phát thường) đã đạt đỉnh hoặc sẽ đạt đỉnh trong những tháng tới. Tuy nhiên, lạm phát lõi tiếp tục tăng ở nhiều quốc gia do thị trường lao động vẫn thắt chặt và các biện pháp đệm cho tiết kiệm đang được triển khai. Các nhà hoạch định chính sách đang ở trong bối cảnh vô cùng phức tạp khi cần phải thắt chặt tiền tệ hơn nữa vào thời điểm mà cả tăng trưởng và lạm phát đều thuyên giảm.

Lộ trình tăng lãi suất của Nhật, Eurozone, Hàn Quốc, Anh, Úc, Canada, Mỹ vào quý I (màu nâu), quý II (màu vàng), quý III (màu xanh đậm) và quý IV (màu xanh nhạt) năm 2022

Cuộc chiến chống lạm phát chủ yếu là vấn đề trong nước, bên cạnh đó cũng có một khía cạnh lan tỏa quốc tế. Điều này bao gồm USD - đồng tiền trú ẩn an toàn trên toàn cầu và trái phiếu kho bạc Mỹ - tài sản dự trữ chính trên toàn cầu. Khi một ngân hàng trung ương tăng lãi suất, một trong những kênh mà chính sách tiền tệ hoạt động là thông qua việc củng cố sức mạnh đồng tiền, khiến giá nhập khẩu giảm. Tuy nhiên, khi Fed tăng lãi suất vào thời điểm kết hợp với lo ngại rủi ro toàn cầu, USD mạnh lên trông thấy và các đồng tiền khác suy yếu, ngay cả khi ngân hàng trung ương địa phương nâng lãi suất. Trên thực tế, điều này có nghĩa là các quốc gia khác "nhập khẩu" lạm phát từ Mỹ thông qua đồng tiền đang suy yếu của họ và các ngân hàng trung ương cần phải hành động nhiều hơn để kiểm soát lạm phát địa phương. Chính sách tiền tệ thắt chặt hơn đồng nghĩa nghĩa sản lượng và lạm phát thấp hơn mức cần thiết.

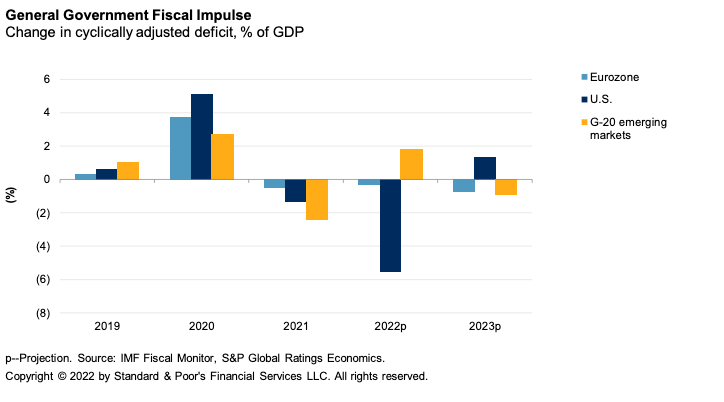

Sự kết hợp chính sách vĩ mô sẽ trở thành một vấn đề ngày càng quan trọng khi lạm phát vẫn tăng cao và sản lượng dần sụt giảm. Lý tưởng nhất là chính sách tiền tệ và tài khóa nói chung đi theo cùng một hướng. Tuy nhiên, khi lạm phát vẫn tăng và số lượng việc làm bắt đầu giảm, chính sách tiền tệ sẽ cần phải duy trì thắt chặt trong khi áp lực nới lỏng chính sách tài khóa xuất hiện. Thêm nhu cầu cho nền kinh tế thông qua kích thích tài chính sẽ có xu hướng đẩy lạm phát lên cao hơn và đòi hỏi các ngân hàng trung ương thắt chặt hơn. Chính phủ các nước sẽ cố gắng luồn qua khe cửa hẹp và hạn chế hỗ trợ những người dễ tổn thương nhất.

Thâm hụt điều chỉnh theo chu kỳ (tính theo % GDP) của chính phủ Eurozone (màu xanh nhạt), Mỹ (màu xanh đậm), các nước mới nổi G-20 (màu vàng) vào năm 2019, 2020, 2021, 2022 dự kiến và 2023 dự kiến.

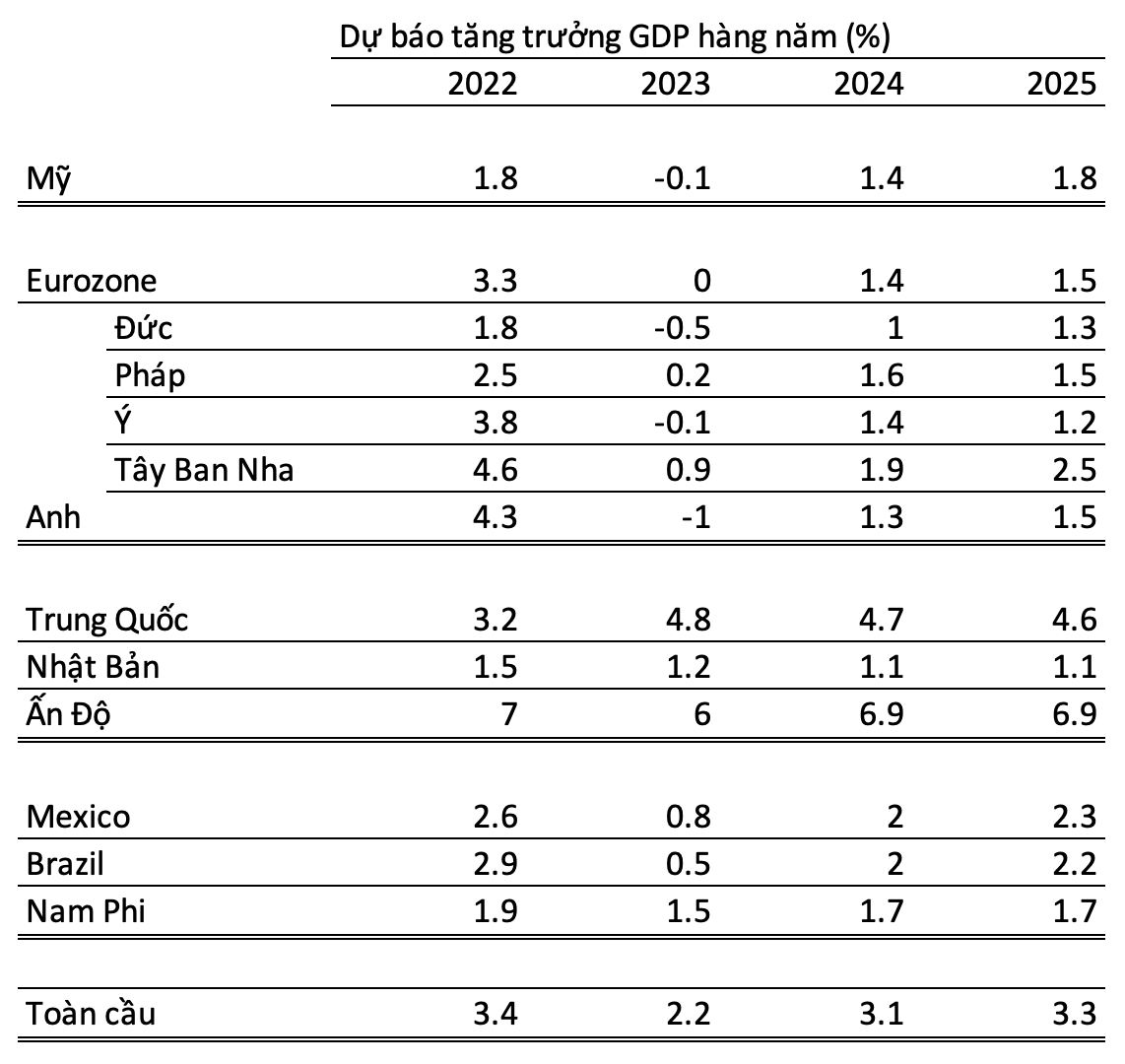

Dự báo của S&P Global: Không có nhiều khác biệt đáng kể

Dự báo GDP mới nhất của S&P không khác biệt so với phiên bản trước đó. Thay đổi lớn hơn đã xảy ra trong năm 2022 do tốc độ tăng trưởng đã duy trì tốt hơn mong đợi của S&P và các dự báo đang được nâng lên. S&P đánh dấu tăng trưởng năm 2023 giảm nhẹ, Vương Quốc Anh là ngoại lệ bởi suy thoái ở Anh có thể sâu sắc hơn dự kiến. Tăng trưởng không đổi trong giai đoạn 2024-2025. Dự báo lạm phát nói chung cao hơn trên diện rộng vì áp lực giá cả dai dẳng hơn trước, đồng nghĩa lãi suất sẽ cao hơn trong khoảng thời gian dài hơn và tốc độ trở về mức mục tiêu chậm hơn.

Dự báo tăng trưởng GDP so với cùng kỳ năm ngoái (%) của S&P Global

Nhận định về từng nền kinh tế

Mỹ

Tốc độ tăng trưởng vẫn ở mức vừa phải, mặc dù sản lượng trong quý III/2022 bất ngờ tăng 2.6% so với cùng kỳ năm ngoái. Doanh số bán lẻ tăng trở lại trong tháng 10, nhưng dữ liệu tâm lý người tiêu dùng và doanh nghiệp mới nhất tiếp tục giảm, cả hai chỉ số vẫn ở trên mức trung bình 50. Biên chế trong tháng Mười cũng tăng mạnh, áp lực bắt đầu xuất hiện ở các lĩnh vực nhạy cảm với lãi suất như bất động sản. Lạm phát tháng Mười giảm xuống mức 7.7% so với cùng kỳ năm ngoái và thấp hơn dự kiến, lạm phát lõi cũng giảm xuống còn 6.3%. Tuy nhiên, Fed vẫn thắt chặt mạnh tay, tăng lãi suất thêm 75 bp lần thứ Tư liên tiếp vào đầu tháng 11.

S&P dự báo Mỹ tăng trưởng 1.8% trong năm 2022 và tăng trưởng âm nhẹ vào năm 2023 cùng suy thoái không quá nghiêm trọng vào nửa đầu năm 2023. Giá cả và lãi suất tăng sẽ tiếp tục ăn mòn sức mua của các hộ gia đình và niềm tin người tiêu dùng. Lạm phát sẽ giảm mạnh từ 8.1% trong năm 2022 xuống 4.3% vào năm 2023 và tiếp tục hướng tới mục tiêu 2% sau đó. Lãi suất liên bang của Fed sẽ đạt đỉnh ở mức 5.25%.

Eurozone

Eurozone tăng trưởng bất ngờ trong quý III/2022, cụ thể tăng GDP tăng 0.8% so với cùng kỳ năm ngoái và cả bốn nền kinh tế lớn đều ghi nhận tăng trưởng trong quý. Thị trường lao động vẫn thắt chặt với dữ liệu việc làm tăng trong quý III, tỷ lệ thất nghiệp duy trì ở mức thấp 6.6%. Sản lượng sản xuất của EU đang ở mức cao nhất mọi thời đại nhờ sự phục hồi mạnh mẽ của lĩnh vực ô tô và dược phẩm trong khi các lĩnh vực sử dụng nhiều năng lượng bị hạn chế hoạt động do chi phí tăng cao. Lạm phát tháng Mười vẫn ở mức rất cao 10.6% chủ yếu do lạm phát giá năng lượng (hơn 40%). Lạm phát lõi ở Eurozone đạt mức 5.0%, thấp hơn ở Mỹ do mất cân bằng kinh tế vĩ mô ít hơn. Tương tự, hoạt động xây dựng của Eurozone trong quý III chỉ thấp hơn 2.4% so với mức kỷ lục đạt được trong Quý I, cho thấy lĩnh vực nhà ở ít trì trệ hơn ở Mỹ. Tâm lý vẫn khá tiêu cực do chỉ số PMI tổng hợp dưới 50 điểm, tuy nhiên đã cải thiện trong tháng 11.

S&P dự báo tăng trưởng GDP của Eurozone là 3.3% vào năm 2022, giảm xuống 0% trong năm 2023 do lạm phát dai dẳng, lãi suất tăng cao và hoạt động tuyển dụng chững lại khiến chi tiêu giảm mạnh. Tăng trưởng lương cao và đầu tư công sẽ hỗ trợ nền kinh tế. Đức hiện là nền kinh tế lớn yếu kém nhất và sẽ trải qua suy thoái nhẹ trong năm tới trong khi các nền kinh tế lớn khác của Eurozone có thể sẽ thoát khỏi số phận đó. Lạm phát có thể hạ nhiệt từ 8.5% xuống còn 6.1% vào năm 2023. S&P nhận định ECB sẽ tăng lãi suất thêm 75 bp nữa.

Châu Á - Thái Bình Dương

Sự phục hồi của Trung Quốc trong Quý III, một phần nhờ tăng trưởng sản xuất công nghiệp do nhà nước tài trợ, đã che đậy những yếu điểm tiềm ẩn. Tăng trưởng tự thân và tâm lý vẫn còn yếu trong bối cảnh các chính sách phòng chống Covid-19 không dịch chuyển và bất động sản lao dốc. Trong khi báo cáo công việc đưa ra tại Đại hội Đảng Cộng sản vào tháng Mười cho thấy hướng tiếp cận không thay đổi đối với việc hoạch định chính sách, gói biện pháp nới lỏng chính sách tài sản toàn diện được công bố vào tháng 11 sẽ đặt nền móng cho sự phục hồi sau cùng.

Tăng trưởng của các nước còn lại ở châu Á vẫn duy trì tốt, các nền kinh tế định hướng nội địa hơn như Ấn Độ và Indonesia cho thấy sự vượt trội hơn hẳn. Chính sách thắt chặt của Fed là vấn đề nan giải với các ngân hàng trung ương trong khu vực do lạm phát được nhập khẩu thông qua sự mất giá của đồng tiền. Nhật Bản vẫn là một trường hợp ngoại lệ.

S&P nâng dự báo tăng trưởng của Trung Quốc năm 2022 thêm 0.5 điểm phần trăm lên 3.2% và tăng trưởng sẽ cải thiện vào năm 2023 khi chính phủ dịch chuyển chính sách Covid-19 và bất động sản ổn định lại; dự báo cho giai đoạn 2023-2025 không thay đổi. Ngoài ra, dự báo tăng trưởng ở Ấn Độ bị hạ 0.5 điểm phần trăm trong hai năm tài chính tiếp theo do nhu cầu toàn cầu sụt giảm. Tăng trưởng khu vực nhìn chung vẫn ổn định.

Các thị trường mới nổi

Tăng trưởng ở các thị trường mới nổi đang giảm tốc giống nhận định của S&P Global, có sự khác biệt lớn về khoảng cách với châu Âu, quy mô thị trường nội địa và thành phần của giỏ hàng xuất khẩu. Hầu hết các nước mới nổi đã trải qua thời kỳ lạm phát đạt đỉnh nhờ giá năng lượng và nhu cầu hạ nhiệt, phản ánh điều kiện tài chính thắt chặt. Các ngân hàng trung ương trong ở các nước mới nổi, vốn nhanh nhạy hơn ở các quốc gia phát triển, trong một số trường hợp đã dừng hoặc tạm dừng chu kỳ tăng lãi suất, đặc biệt là ở Mỹ Latinh và Đông Âu (Brazil, Chile, Ba Lan, Hungary). Thổ Nhĩ Kỳ vẫn là một quốc gia khác biệt trên mặt trận chính sách. Các nước mới nổi ở châu Á trải qua ít áp lực lạm phát hơn so với các quốc gia mới nổi khác, phù hợp với xu hướng trong khu vực. Lãi suất cao của Mỹ và sức mạnh USD gây ra rủi ro quá lớn đối với các thị trường mới nổi.

S&P đã hạ dự báo tăng trưởng GDP của các nước mới nổi từ 4.1% xuống 3.8% vào năm 2023. Đây là bản sửa đổi dành cho các nước mới nổi ngoại trừ Trung Quốc và Ả Rập Xê Út. Dự báo cho năm 2024 và 2025 nhìn chung không thay đổi. Ngay cả khi lạm phát thuyên giảm ở hầu hết các nước mới nổi vào năm 2023 do lạm phát lương thực và nhiên liệu giảm, lạm phát vẫn sẽ duy trì trên mức mục tiêu của nhiều ngân hàng trung ương các quốc gia mới nổi.

Rủi ro chủ yếu đến từ lạm phát cao dai dẳng và căng thẳng địa chính trị

Đối với S&P Global, lạm phát kéo dài đòi hỏi phải tăng lãi suất nhiều hơn dự kiến vẫn là rủi ro hàng đầu. S&P đã chuyển từ dự báo cơ sở sang kịch bản này. Các dự báo về lãi suất ở Mỹ đã tăng cao hơn và xác suất hạ cánh mềm không xảy ra suy thoái tiếp tục giảm. Thị trường không định giá hoàn toàn khả năng tăng lãi suất cao hơn nữa và kịch bản lãi suất cao hơn trong dài hạn ám chỉ suy thoái nghiêm trọng hơn và nhiều tổn thất hơn trong các lĩnh vực nhạy cảm với lãi suất.

Những tiến triển về địa chính trị bao gồm rủi ro suy thoái thứ hai của S&P. Xung đột Nga-Ukraine đã bước sang tháng thứ tám với sự bất ổn xung quanh câu hỏi cuộc chiến sẽ kéo dài bao lâu. Tác động lên tâm lý đã được ghi nhận rõ nét và là một yếu tố góp phần vào dự báo tăng trưởng sụt giảm mạnh của S&P. Trực tiếp hơn, giá hàng hóa và năng lượng vẫn tăng cao dù hiện tại đà gia tăng liên tục (lạm phát) đã ngừng. Tuy nhiên, những lo ngại nguồn cung thực phẩm vẫn còn và lo ngại nguồn cung khí đốt sẽ kéo dài ít nhất là qua mùa đông này. Bất kỳ sự leo thang hoặc mở rộng xung đột nào cũng sẽ làm gia tăng nguy cơ này.

Rủi ro giá cả tăng chủ yếu của S&P là tăng trưởng ở Trung Quốc cao hơn nhờ nới lỏng các biện pháp phòng dịch. Mặc dù tăng trưởng gần đây đã tăng lên nhờ chi tiêu đầu tư của chính phủ, khu vực hộ gia đình đang suy yếu và tăng trưởng trong năm sẽ thấp hơn nhiều so với mục tiêu chính thức là 5.5%. Theo quan điểm của S&P, việc hỗ trợ điều chỉnh lĩnh vực bất động sản là cần thiết và sẽ là một quá trình kéo dài nhiều năm, nhưng chính sách hạn chế Covid đang tạo ra lực cản lớn với tăng trưởng. Một động thái hướng tới chính sách y tế được áp dụng ở hầu hết các quốc gia khác sẽ thúc đẩy tăng trưởng và tâm lý toàn cầu nhờ quy mô lớn của Trung Quốc.

Những điều mới (và không mới cho lắm) trong năm 2023

S&P kết thúc báo cáo triển vọng bằng một số tiết lộ vĩ mô có khả năng xảy ra vào năm 2023, cũng như những vấn đề sẽ khó được giải quyết. Những áp lực liên quan đến chuỗi cung ứng xuất hiện do hậu quả của đại dịch có thể sẽ được giải quyết trong nửa đầu năm 2023; tuy nhiên, việc cấu hình lại và tái cân bằng từ hiệu quả sang khả năng phục hồi sẽ mất nhiều năm.

Chu kỳ kinh tế và tài chính hiện tại sẽ chạm đáy, có thể là vào nửa cuối năm 2023; nhưng sự phục hồi giữa các khu vực sẽ khác nhau và phức tạp do chủ nghĩa dân tộc và vấn đề địa chính trị. Cuối cùng, lạm phát sẽ đạt đỉnh và thuyên giảm; tuy nhiên, việc đưa lạm phát trở về mức ‘thấp và ổn định’ và neo đậu ở mức mục tiêu là một chặng đường dài. Đảo ngược tình thế chưa bao giờ là điều dễ dàng.

Các vấn đề khác vẫn sẽ là bài toán chưa có lời giải. Sự trỗi dậy của các vấn đề địa chính trị và chủ nghĩa dân tộc không phải nhất thời mà sẽ đi theo ta trong tương lai gần, thời đại của kinh tế vĩ mô ‘thuần túy’ trong sách giáo khoa đã chấm dứt. Quá trình chuyển đổi xanh sẽ tăng tốc khi chúng ta chú ý nhiều hơn đến tính bền vững (và các khái niệm liên quan) và nguồn vốn tài nguyên thiên nhiên. Tóm lại, câu chuyện không chỉ dừng ở kinh tế, tín dụng và tài chính. Ta đang sống trong một thế giới đa ngành và sẽ không thể quay về thế giới đơn giản hơn vào thời kỳ trước Covid-19.

S&P Global