Báo cáo triển vọng đầu tư 2023 BNY Mellon: Sau cơn mưa trời lại sáng

Nguyễn Hồng Nhung

Junior Analyst

Tóm tắt báo cáo triển vọng đầu tư năm 2023 của BNY Mellon.

Năm 2023 sẽ đem lại điều gì cho giới đầu tư?

2022 - một năm của những biến động chưa từng có tiền lệ đã qua đi. Lạm phát chạm đỉnh 40 năm và tốc độ tăng lãi suất của Fed ở mức nhanh nhất kể từ năm 1980 đã gây áp lực lên hầu hết các loại tài sản.

Liệu năm 2023 có tươi sáng hơn? Câu trả lời của BNY là có. Lạm phát đã đạt đỉnh giúp các ngân hàng trung ương giảm tốc độ tăng lãi suất và sau cùng là chuyển sang trạng thái duy trì. Tuy nhiên, rủi ro xuất hiện ở tác động có độ trễ của việc thắt chặt chính sách tiền tệ mạnh tay lên tăng trưởng kinh tế và thu nhập.

Theo BNY, xác suất xảy ra suy thoái toàn cầu là 70% nhưng nó sẽ không quá nghiêm trọng và dai dẳng. Tuy nhiên, thị trường vẫn chưa định giá điều này, đây là lý do vì sao BNY cho rằng biến động vẫn sẽ xảy ra trong nửa đầu năm 2023. Lịch sử cho thấy thị trường có thể hồi phục trước khi nền kinh tế phục hồi. Nhưng những điều này rất khó để xác định và có thể xảy ra nhanh chóng, vì vậy việc tiếp tục đầu tư vô cùng quan trọng. Đây có thể là một bối cảnh đầu tư đầy thách thức nhưng chắc chắn sẽ mang lại nhiều cơ hội.

Chặng đường của chu kỳ tăng lãi suất hiện tại

Suy thoái hay không suy thoái?

Nền kinh tế Mỹ vẫn khá kiên cường cho đến hiện tại bất chấp lạm phát cao và tốc độ tăng lãi suất nhanh chóng (tổng cộng 4.25% trong 10 tháng). Nhờ thị trường lao động thắt chặt, tiền lương tăng và hơn một nghìn tỷ USD còn sót lại sau đại dịch, chi tiêu của người tiêu dùng tiếp tục thúc đẩy tăng trưởng của Mỹ trong quý III/2022. Chỉ số giá tiêu dùng (CPI) tháng 11 giúp khẳng định lạm phát đã đạt đỉnh, với CPI và CPI lõi đều giảm so với cùng kỳ năm ngoái hai tháng liên tiếp. Tuy nhiên, ngay cả khi lạm phát dần hạ nhiệt và Fed giảm tốc độ thắt chặt, BNY vẫn lo ngại các yếu tố thúc đẩy lạm phát, bao gồm chi phí lao động và nhà ở, sẽ giữ cho chính sách tiền tệ thắt chặt trong một thời gian dài và khiến nền kinh tế suy thoái nhẹ.

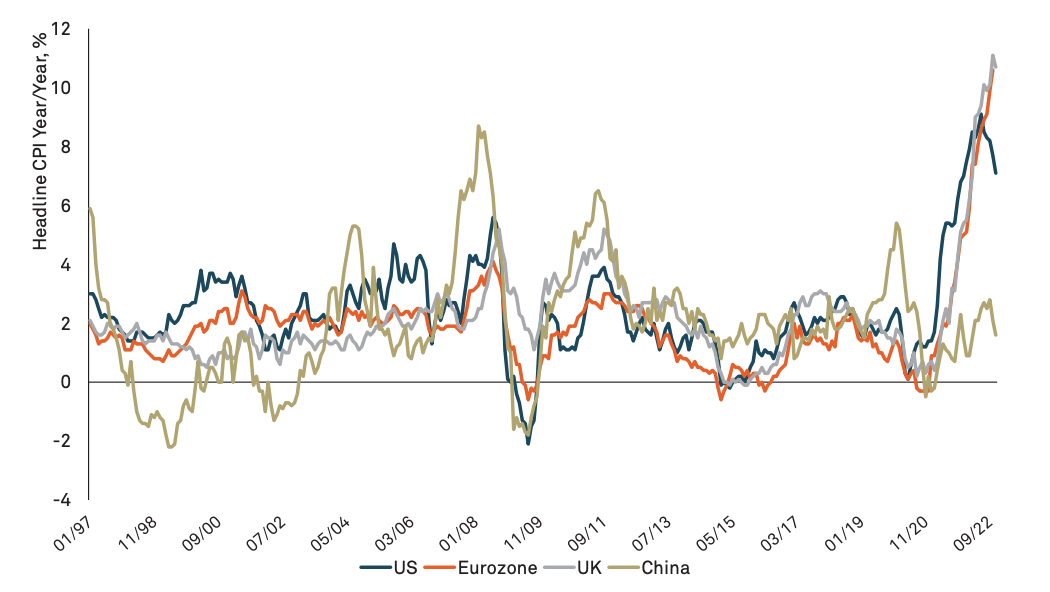

Lạm phát đã đạt đỉnh nhưng vẫn ở mức cao nhất trong nhiều thập kỷ

Ở châu u, thiếu hụt năng lượng do cuộc xâm lược của Nga vào Ukraine đã gây thiệt hại cho tăng trưởng ở Khu vực đồng tiền chung châu u (Eurozone) và Vương quốc Anh, và sẽ tiếp tục gây áp lực lên lạm phát chừng nào chiến tranh còn tiếp diễn. Bất chấp lạm phát vẫn ở mức 10%, bất ngờ là tăng trưởng của Eurozone vẫn tăng cho đến nay nhưng suy thoái sẽ xảy ra vào quý I/2023. Tăng trưởng của Trung Quốc dự kiến sẽ cải thiện và có thể được thúc đẩy khi chính sách Zero-Covid kết thúc dù tốc độ tái mở cửa của nước này vẫn còn là một câu hỏi bỏ ngỏ.

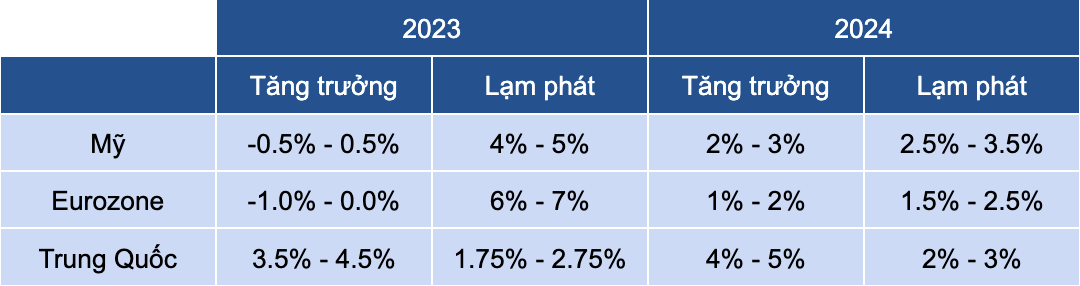

Dự báo tăng trưởng và lạm phát của BNY

Cuộc chiến chống lạm phát của Fed chưa đến hồi kết

Fed đã tăng lãi suất thêm 50bp lên mức 4.25%-4.5% vào tháng 12 sau khi lạm phát thuyên giảm vào tháng 10 và tháng 11. Fed giảm quy mô tăng lãi suất khiến tâm điểm chuyển sang câu hỏi bao giờ chu kỳ tăng lãi suất kết thúc.

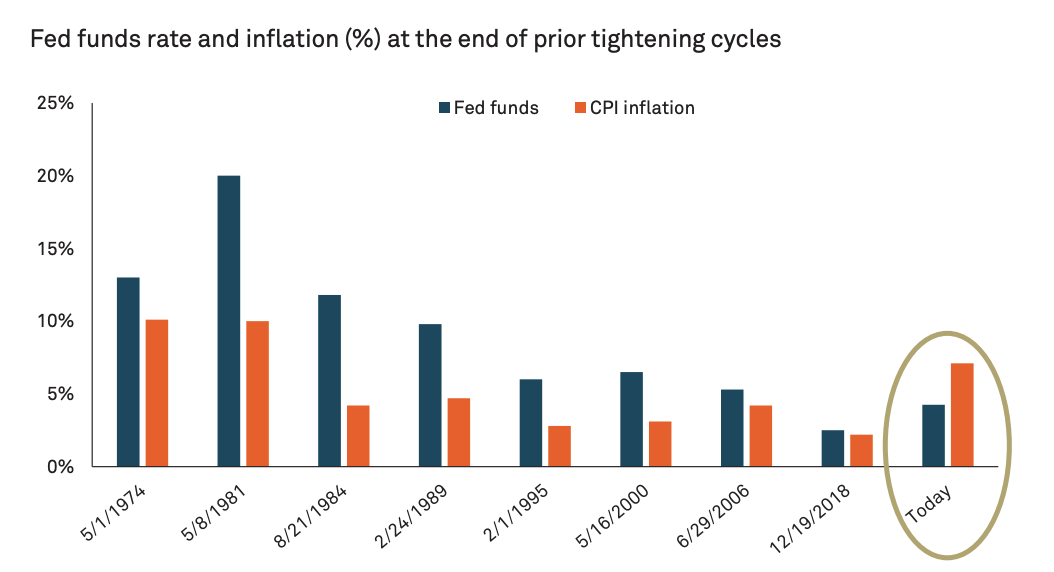

Trong các chu kỳ thắt chặt trước đó, chu kỳ này kết thúc khi lãi suất quỹ liên bang lớn hơn lạm phát. Tỷ lệ lạm phát hiện tại cao hơn gần 3 điểm phần trăm so với lãi suất Fed, do đó Fed vẫn còn nhiều việc phải làm. BNY nhận định lãi suất của Fed sẽ đạt đỉnh quanh mốc 5% vào giữa năm 2023. Mặc dù thị trường đồng thuận với định giá khả năng Fed sẽ cắt giảm lãi suất vào quý III/2023, BNY lại cho rằng Fed sẽ giữ nguyên lãi suất một thời gian sau đợt tăng lãi suất cuối cùng.

Lãi suất quỹ liên bang và lạm phát (%) vào cuối chu kỳ thắt chặt

Tâm điểm của cuộc chiến chống lạm phát của Fed là tình trạng thiếu hụt lao động lâu năm của Mỹ. Tiền lương và biên chế tăng nhiều hơn dự kiến trong tháng 11 đã cho thấy khả năng phục hồi của thị trường lao động. Giá hàng hóa đã giảm và sự trì trệ mạnh mẽ của thị trường nhà ở sẽ sớm được phản ánh thông qua chi phí nhà ở giảm, nhưng thị trường lao động thắt chặt sẽ tiếp tục gây thêm áp lực lạm phát.

Lạm phát sẽ tiếp tục giảm trong năm 2023, nhưng khó có thể đạt được mức mục tiêu 2% của Fed cho đến ít nhất là cuối năm 2024. BNY dự báo chỉ số CPI sẽ giảm xuống còn 4%-5% vào cuối năm 2023.

Trái phiếu sẽ trở nên vô cùng hấp dẫn

2022 là năm trái phiếu hoạt động yếu kém nhất trong vòng 40 năm qua. Chỉ số trái phiếu tổng hợp của Bloomberg giảm khoảng 11% sau khi phục hồi một phần từ mức giảm thậm chí còn mạnh hơn. Nhưng mặt trái vốn có của việc trái phiếu mất giá là lợi suất hấp dẫn nhất trong hơn mười năm qua.

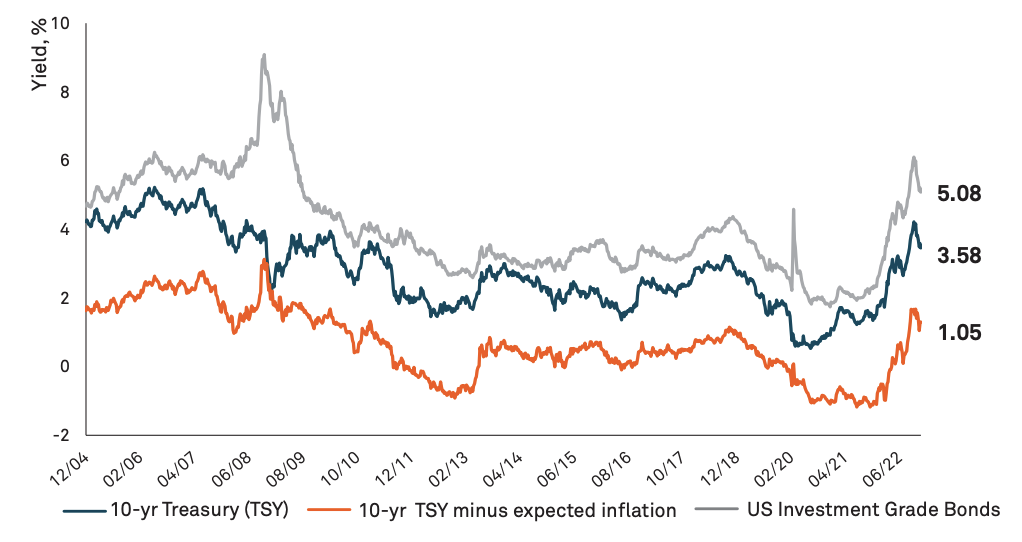

Lợi suất TPCP kỳ hạn 10 năm (màu xanh đậm), lợi suất TPCP kỳ hạn 10 năm trừ kỳ vọng lạm phát (màu cam), lợi suất trái phiếu hạng mức đầu tư Mỹ (màu xám)

Đối với giới đầu tư, điều đó có nghĩa là thời kỳ ‘không có giải pháp thay thế cho cổ phiếu’ (TINA) đã kết thúc, giờ đây họ đổ dồn sự tập trung vào việc tạo thu nhập thông qua lợi suất cao hơn. Trái phiếu kho bạc kỳ hạn 10 năm với lợi suất 3.5% mang lại lợi nhuận cao hơn so với cổ tức 1.8% của S&P 500. Nhờ lợi suất ngày càng cải thiện, BNY lạc quan về tiềm năng tổng lợi nhuận hấp dẫn hơn trong tương lai và trái phiếu sẽ trở lại vai trò tạo sự ổn định thường thấy trong danh mục đầu tư.

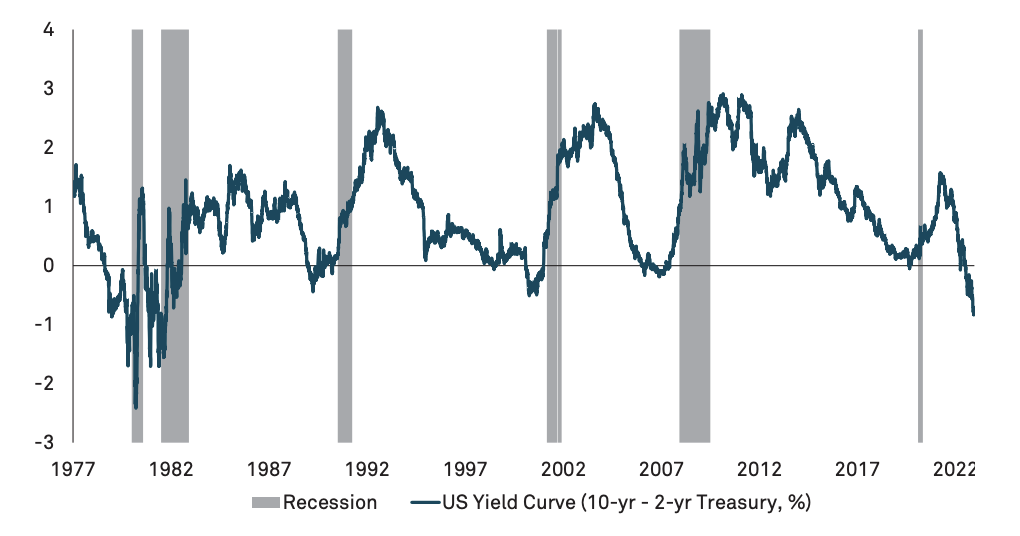

Thị trường TPCP đã trải qua nhiều biến động dữ dội trong năm 2022. Trong lịch sử, đường cong lợi suất đảo ngược - lợi suất ngắn hạn cao hơn lợi suất dài hạn - là một yếu tố dự báo suy thoái đáng tin cậy. Tính đến giữa tháng 12, đường cong lợi suất đã đảo chiều mạnh nhất kể từ đầu những năm 1980.

Sắp tới, BNY kỳ vọng đường cong lợi suất sẽ đảo ngược hơn nữa trong quý I/2023 khi thị trường định giá lãi suất đạt đỉnh và các dữ liệu kinh tế dần sụt giảm. Đường cong lợi suất TPCP sẽ bình thường hóa khi thị trường định giá khả năng phục hồi kinh tế vào cuối năm 2023. BNY dự báo lợi suất TPCP kỳ hạn 10 năm sẽ ở mức 3.5%-4% vào cuối năm 2023, gần với mức hiện tại nhưng giới đầu tư nên chuẩn bị cho những biến động trong khoảng thời gian từ giờ đến cuối năm.

Đường cong lợi suất đảo chiều báo hiệu suy thoái, các gạch xám là giai đoạn suy thoái, đường xanh là chênh lệch lợi suất 2-10 năm

Cổ phiếu: Khổ trước sướng sau

Năm 2022, cổ phiếu trải qua nhiều biến động trong bối cảnh lạm phát tăng nóng và lãi suất cao hơn khiến định giá cổ phiếu sụt giảm.

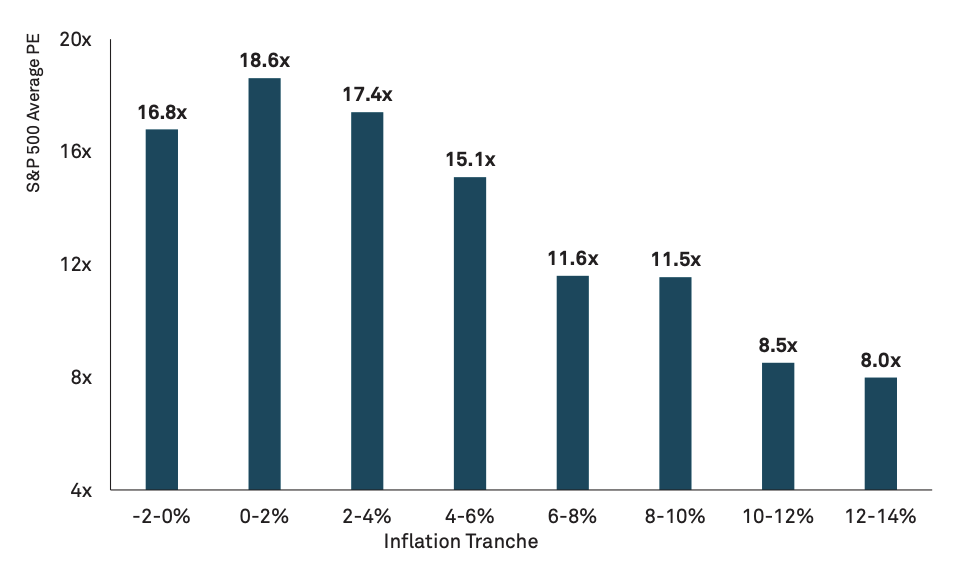

Chỉ số giá trên thu nhập (P/E) giảm do lạm phát tăng cao, đặc biệt khi tỷ lệ lạm phát tăng lên trên 6% trong năm qua. P/E dự phóng 12 tháng giảm từ 21.5 vào tháng Một (mức cao nhất trong lịch sử) xuống mức thấp nhất trong năm 2022 là 15 vào tháng Mười.

Tác động của lạm phát lên P/E

Trước mắt, BNY không kỳ vọng cổ phiếu sẽ chạm đáy cho đến khi thị trường định giá suy thoái và ước tính thu nhập trên mỗi cổ phiếu (EPS) năm 2023 của Phố Wall giảm hơn nữa. Ở mức $232, ước tính EPS đồng thuận cao hơn đáng kể so với ước tính $205-215 của BNY, phản ánh nền kinh tế đang suy yếu.

BNY dự báo S&P 500 dao động trong phạm vi khá rộng 3,800 - 4,500 vào cuối năm 2023, phản ánh sự không chắc chắn về vĩ mô trước mắt. Dựa trên trung điểm của phạm vi này, S&P 500 sẽ tăng khoảng 9% so với mức 3,800 hiện tại. Thị trường phản ánh mọi thứ, và sẽ bắt đầu định giá cho sự phục hồi thu nhập trước khi ta thấy chính nền kinh tế cải thiện. Giả sử nền kinh tế phục hồi vào cuối năm 2023, BNY cho rằng thu nhập sẽ tăng cao hơn vào năm 2024 và ước tính thu nhập ở mức $240-250. Mặc dù khó có khả năng thị trường sẽ phục hồi theo hình chữ V do triển vọng lãi suất cao hơn và lạm phát có thể kéo dài trong những năm tới, BNY vẫn kỳ vọng lợi nhuận sẽ khả quan hơn vào năm 2023.

Thiết lập vị thế trước suy thoái và phục hồi

2022 là một năm đầy thách thức, nhưng BNY rằng một vài sự dịch chuyển trong phân bổ tài sản đã giúp các danh mục đầu tư thích ứng với môi trường của lãi suất cao hơn, áp lực lạm phát kéo dài và Fed diều hâu. Những điều chỉnh này bao gồm vị thế trung lập với cổ phiếu, bearish với cổ phiếu Mỹ, bearish với trái phiếu từ sớm, gia tăng vị thế với các khoản đầu tư thay thế và cải thiện thanh khoản, cho phép tận dụng lợi thế của những sai lệch sắp tới trên thị trường.

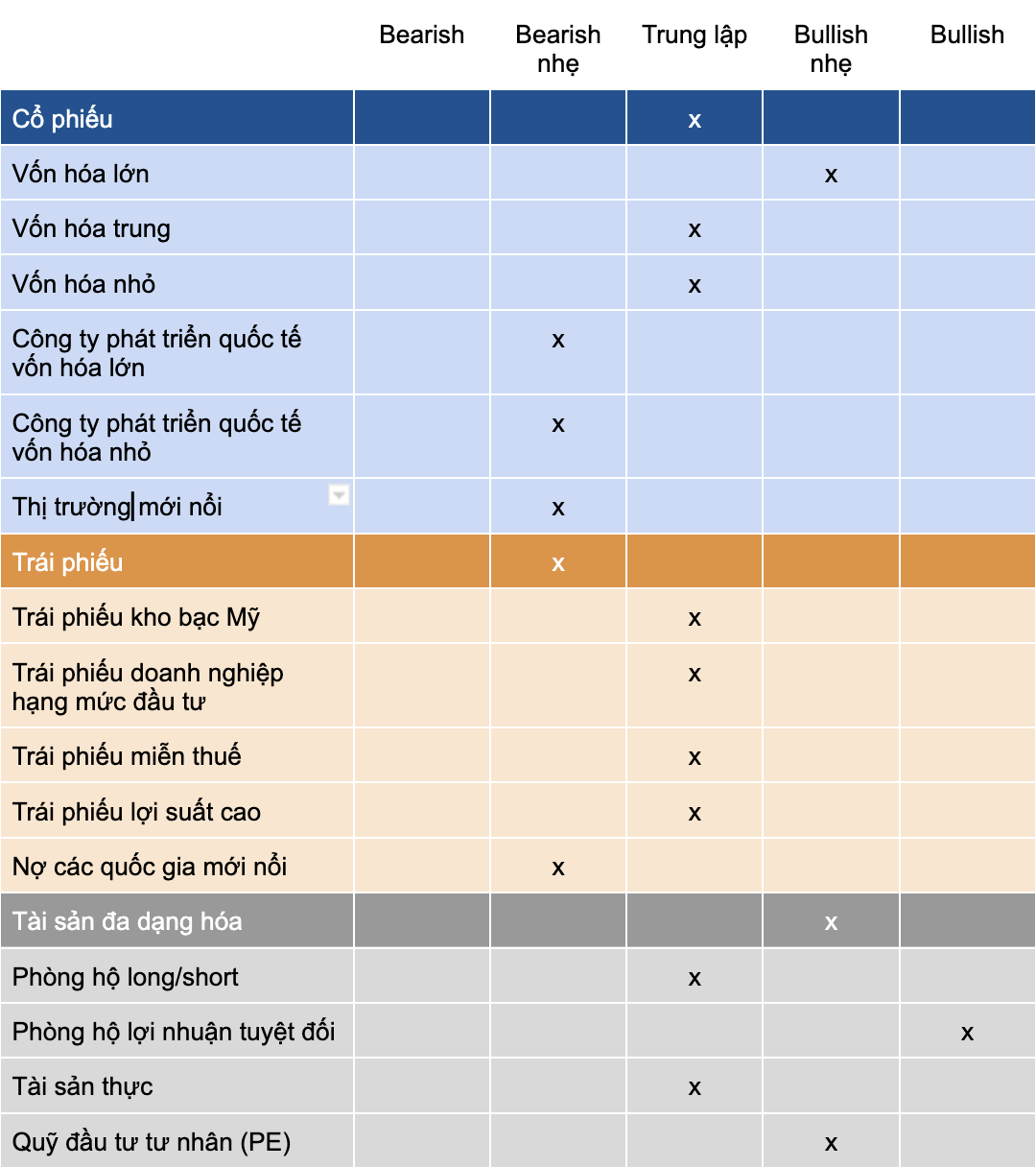

Với xác xuất xảy ra suy thoái vào năm 2023 là 70%, BNY giữ vị thế trung lập với cổ phiếu, bearish nhẹ với trái phiếu và các tài sản đa dạng hóa ít tương quan hơn. Vẫn cần thận trọng cho đến khi có thêm bằng chứng về việc thu nhập yếu kém hơn và kinh tế trì trệ.

Lần đầu tiên trong hơn một thập kỷ, trái phiếu sẽ đem lại lợi nhuận cao hơn cổ phiếu và giữ vai trò truyền thống là tài sản đa dạng hóa để bù đắp cho biến động trên thị trường cổ phiếu. BNY đã thay đổi vị thế với trái phiếu của mình để thu được lợi nhuận, cải thiện chất lượng và kéo dài kỳ hạn trước thềm suy thoái. BNY vẫn lạc quan với nợ, đặc biệt là trái phiếu doanh nghiệp hạng mức đầu tư nhờ lợi suất hấp dẫn và bảng cân đối kế toán doanh nghiệp tốt. BNY sẽ cẩn trọng hơn với trái phiếu lợi suất cao và hạ vị thế trung lập nếu xếp hạng tín dụng và khả năng sinh lời bắt đầu giảm. Dù đã thoái lui từ đỉnh, trái phiếu đô thị vẫn đem lại lợi suất sau thuế rất hấp dẫn, đặc biệt là các trái phiếu trung hạn và dài hạn.

Phân bổ cổ phiếu của BNY cho thấy họ vẫn ưa thích cổ phiếu Mỹ hơn so với các quốc gia khác, đặc biệt là cổ phiếu các công ty có vốn hóa lớn. Đã có sự thay đổi chế độ ở cổ phiếu, với các công ty hoạt động hiệu quả trong kỷ nguyên lãi suất cực thấp và thanh khoản dồi dào dự kiến sẽ hoạt động kém hiệu quả khi chi phí đi vay cao hơn và lạm phát kéo dài. Các công ty chất lượng cao tạo ra dòng tiền và lợi nhuận lớn, cũng như những công ty có tăng trưởng cổ tức bền vững, sẽ mang lại giá trị tốt hơn.

Dù BNY bearish nhẹ với các cổ phiếu không phải của Mỹ, vẫn có khả năng tiếp cận các khu vực đã giảm sút trên thị trường trong năm mới, đặc biệt nếu USD suy yếu. Điều này có thể xảy ra khi nền kinh tế Hoa Kỳ dần trì trệ và chênh lệch lãi suất bắt đầu hội tụ khi Fed chuẩn bị kết thúc chu kỳ thắt chặt. BNY cũng tìm kiếm cơ hội ở những công ty vốn hóa nhỏ có khả năng vượt trội hơn các công ty vốn hóa lớn khi thị trường giá xuống chấm dứt. Điều quan trọng là các khoản đầu tư thay thế hoặc công cụ đa dạng hóa sẽ tiếp tục giúp nâng cao lợi nhuận được điều chỉnh theo rủi ro và mang lại lợi ích của đa dạng hóa thông qua mối tương quan thấp với thị trường đại chúng như đã thấy vào năm 2022.

Với các tài sản thay thế, các chiến lược phi truyền thống có thể tận dụng lợi thế của sai lệch trong thị trường và nền kinh tế trong khi mang lại các nguồn lợi tức ít tương quan hơn cho danh mục đầu tư. Các tài sản thực, chẳng hạn như cơ sở hạ tầng và bất động sản tư nhân, có thể được hưởng lợi nhờ giá tăng và sẽ tiếp tục cung cấp một hàng rào lạm phát tốt.Các chiến lược như vĩ mô toàn cầu, đầu tư vào các công ty sắp phá sản và bất động sản cơ hội có thể tận dụng được những rối loạn xảy ra trên toàn cầu khi các ngân hàng trung ương tiếp tục giảm thanh khoản và tăng chi phí vốn. BNY cũng tin rằng giai đoạn suy thoái và hậu suy thoái là thời điểm thích hợp để phân bổ vào cổ phần tư nhân vì các nhà quản lý lành nghề có thể mua các công ty với giá thấp hơn và sử dụng phương pháp thực hành chủ động để thúc đẩy tăng trưởng và tạo ra giá trị.

Năm 2023 và triển vọng xa hơn

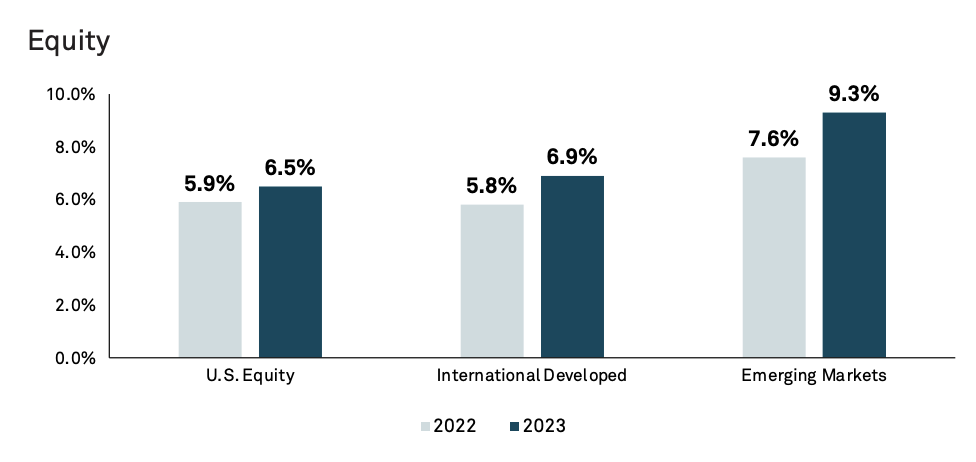

Giới đầu tư nên ghi nhớ tầm quan trọng của tầm nhìn dài hạn. Thông thường sau một năm khó khăn và lợi nhuận âm, các quốc gia có xu hướng bị cuốn theo các mức trung bình xuất hiện trong lịch sử. Trên thực tế, Giả định về thị trường vốn 10 năm trong năm 2023 của BNY dự báo lợi nhuận cao hơn ở hầu hết các loại tài sản so với dự đoán của năm ngoái.

Dự báo lợi nhuận cổ phiếu trong 10 năm phiên bản năm 2022 và 2023 (cổ phiếu Mỹ, cổ phiếu các công ty phát triển quốc tế, cổ phiếu các nước mới nổi)

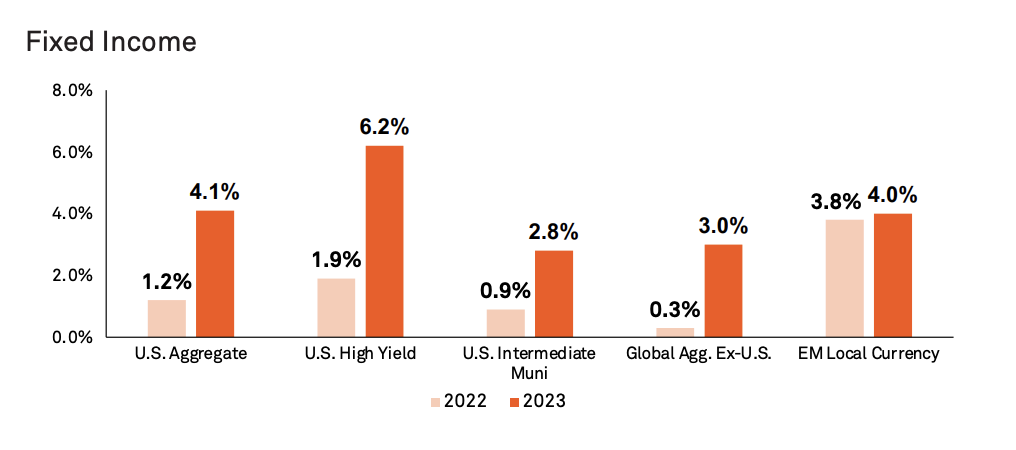

Dự báo lợi nhuận trái phiếu trong 10 năm phiên bản năm 2022 và 2023 (trái phiếu kho bạc Mỹ, trái phiếu Mỹ có lợi suất cao, trái phiếu đô thị Mỹ tầm trung, trái phiếu chính phủ toàn cầu ngoại trừ Mỹ, nội tệ các nước mới nổi)

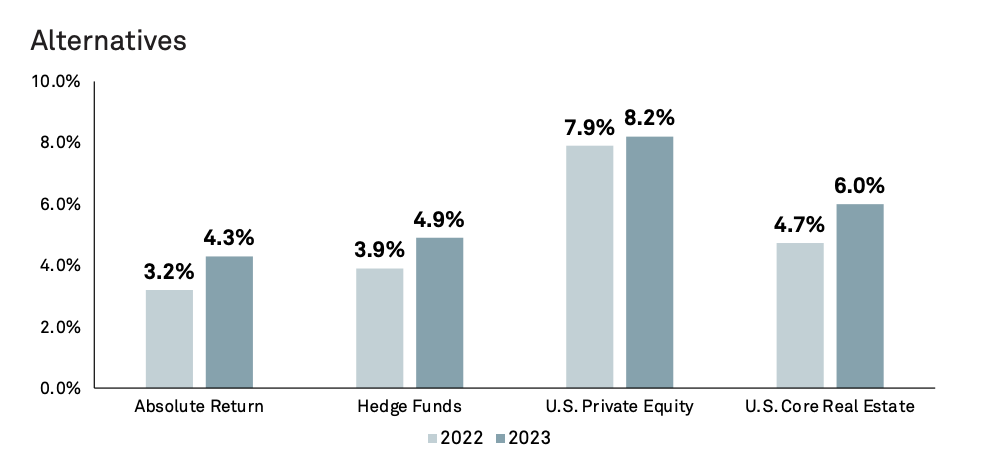

Dự báo lợi nhuận các tài sản thay thế trong 10 năm phiên bản năm 2022 và 2023 (lợi nhuận tuyệt đối, các quỹ phòng hộ, cổ phần tư nhân Mỹ, bất động sản cốt lõi ở Mỹ)

Dù BNY kỳ vọng lợi nhuận sẽ cải thiện trong năm 2023, biến động vẫn sẽ xuất hiện cho đến khi ta thấy rõ tác động có độ trễ của chu kỳ thắt chặt của Fed đến nền kinh tế thực. Tuy nhiên, mọi dấu hiệu của sự yếu kém sẽ giúp nhà đầu tư có điểm vào tốt hơn bởi thị trường sẽ cải thiện theo thời gian.

Như đã nói, xác định thời điểm thị trường tạo đáy rất khó. BNY khuyến khích mọi người tiếp tục đầu tư, bởi sau cơn mưa trời lại sáng, và BNY đã chứng kiến điều này diễn ra trong năm 2022 vào một số đợt phục hồi của thị trường giá xuống. Quan trọng nhất, nhà đầu tư nên nhớ thị trường luôn hướng về phía trước và dự báo những thay đổi trong nền kinh tế thực, khoảng 6-12 tháng trước khi chúng được phản ánh thông qua dữ liệu kinh tế. Thị trường sẽ khó tạo đáy trước khi xảy ra suy thoái, nhưng nó có thể phục hồi trước khi dữ liệu tích cực trở lại.

Sẽ xuất hiện thời điểm mà thị trường bắt đầu thấy dấu hiệu phục hồi. Quá trình chuyển đổi sang bối cảnh lãi suất cao hơn, lạm phát nóng hơn và chính sách tiền tệ thắt chặt hơn đã gây ra nhiều biến động. BNY tin rằng những thay đổi trong phân bổ tài sản kịp thời, đa dạng hóa tài sản và kỷ luật duy trì đầu tư trong thời gian dài là điều vô cùng quan trọng.

BNY Mellon