Vấn đề nợ công của Mỹ đang trong tình trạng ra sao?

Nguyễn Thu Thủy

Junior Analyst

Mặc dù chính phủ Hoa Kỳ hiện không thêm nợ quốc gia vì đã đạt đến trần nợ, nhưng chính phủ đang làm việc cật lực để giữ cho đất nước phát triển. Với tình trạng nợ trần hiện tại, mức tăng nợ tổng thể cho năm tài chính hiện tại là không đáng kể.

Mặc dù chính phủ Hoa Kỳ hiện không thêm nợ quốc gia vì đã đạt đến trần nợ, nhưng chính phủ đang làm việc cật lực để giữ cho bộ máy chính phủ tiếp tục được vận hành.

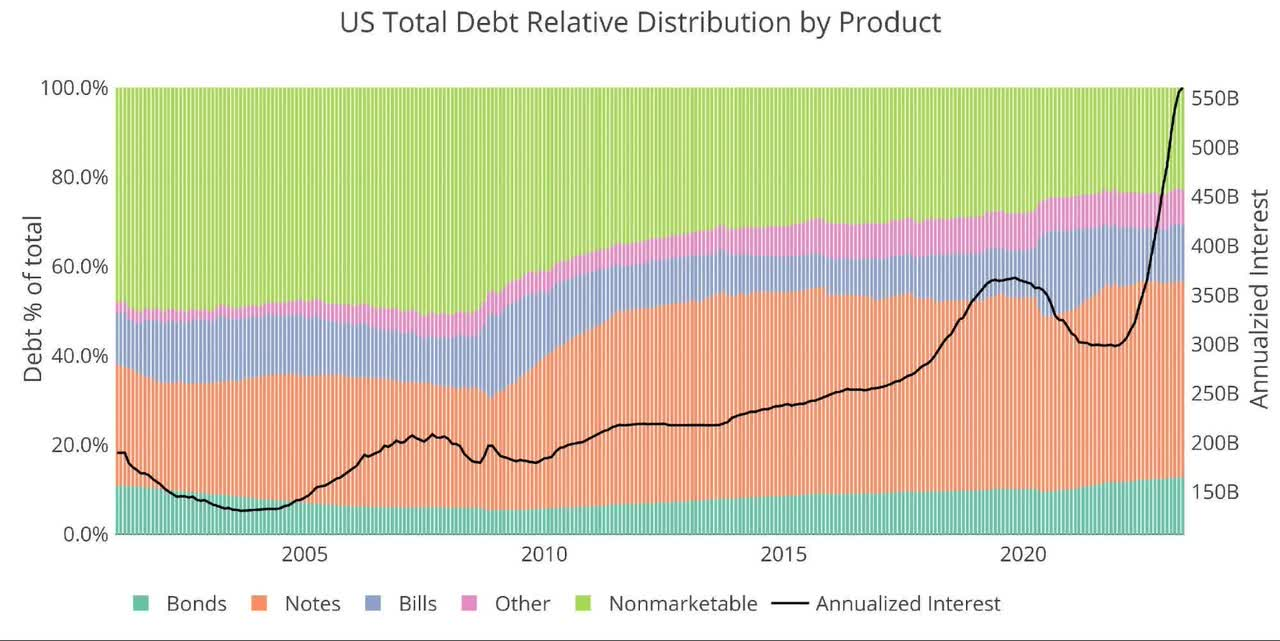

Mặc dù hoạt động vay mượn chậm lại trong một thời gian ngắn, song, lãi suất đối với các khoản nợ quốc gia vẫn đang tăng lên.

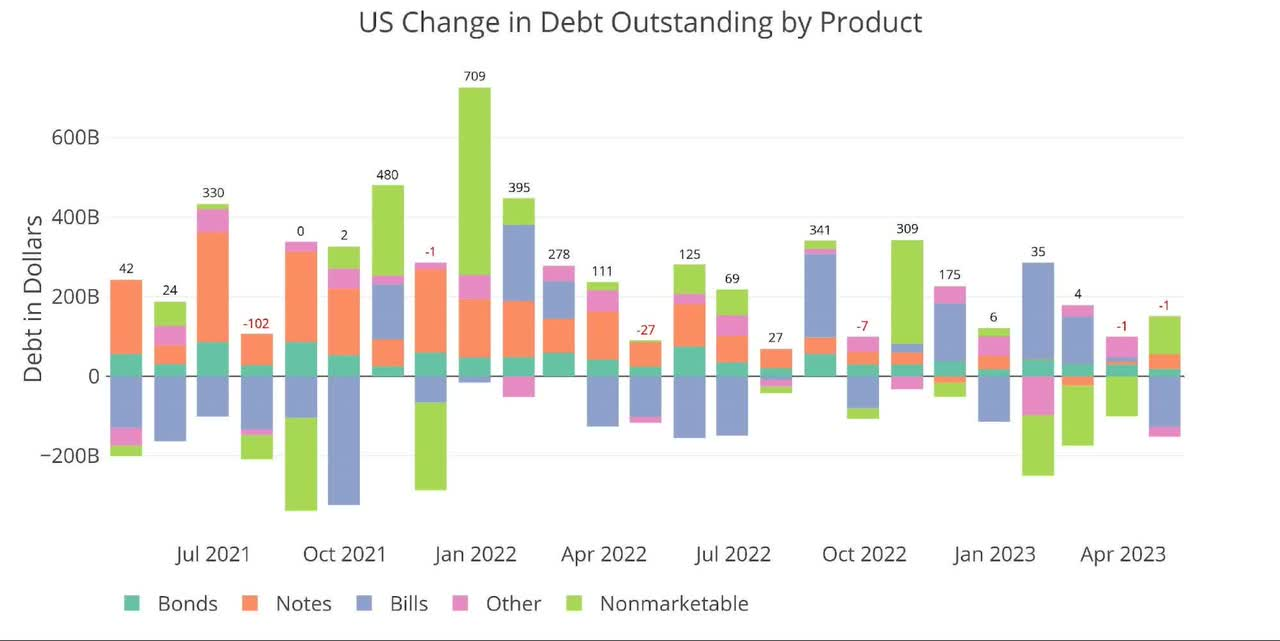

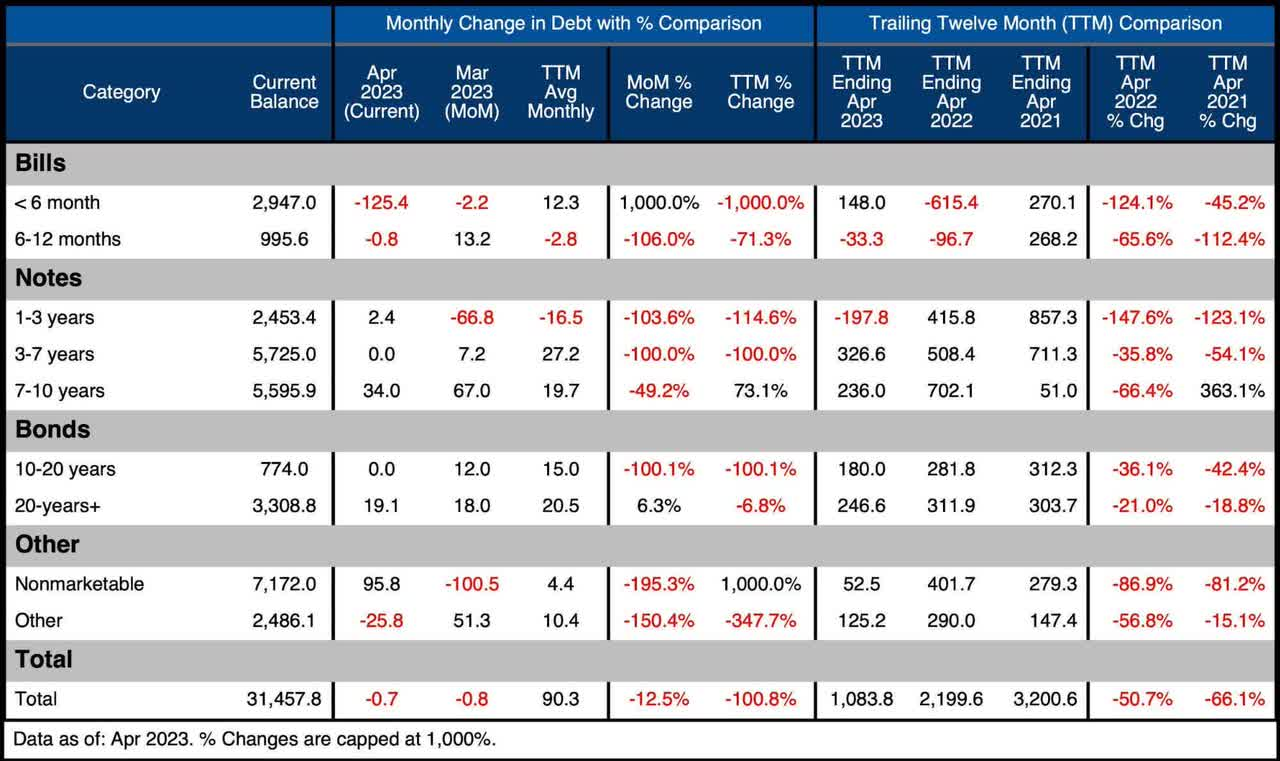

Biểu đồ dưới đây mô tả các thủ thuật được Kho bạc sử dụng để kiểm soát nợ khi trần nợ cản trở việc phát hành mới. Mưu đồ chính là tấn công các tài khoản hưu trí của chính phủ đang nắm giữ các khoản nợ không thể bán được. Khi các khoản thu từ thuế tăng lượng tiền mặt có sẵn cho Kho bạc, chính phủ đã khôi phục một số tiền bằng cách xóa nợ công (chủ yếu là ngắn hạn) vào tháng Tư. Họ gần như chắc chắn sẽ làm điều này một lần nữa vào tháng tới khi chính phủ sắp kết thúc năm tài chính.

Nợ phi thị trường gần như hoàn toàn là khoản nợ của chính phủ (ví dụ: An sinh xã hội hoặc hưu trí công cộng).

Hình 1: Thay đổi nợ hàng tháng.

Với tình trạng nợ trần hiện tại, mức tăng nợ tổng thể cho năm tài chính hiện tại là không đáng kể. Sự khác biệt đáng kể duy nhất là chính phủ thay thế nợ phi thị trường bằng nợ ngắn hạn.

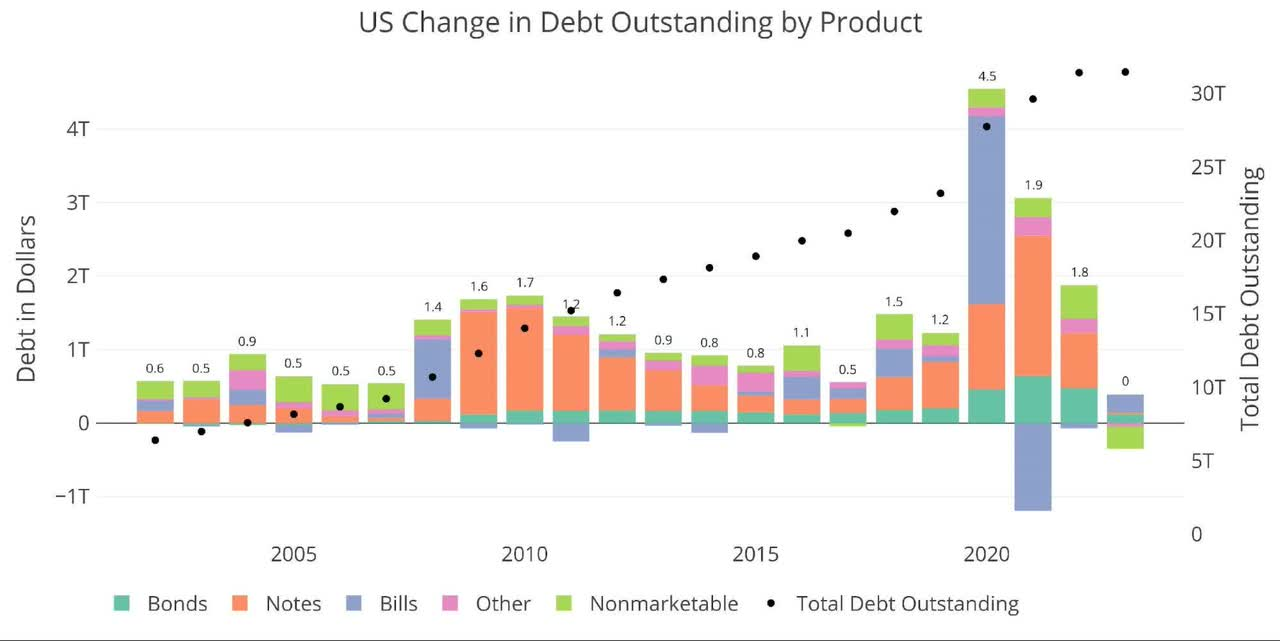

Hình 2: Thay đổi nợ hàng năm

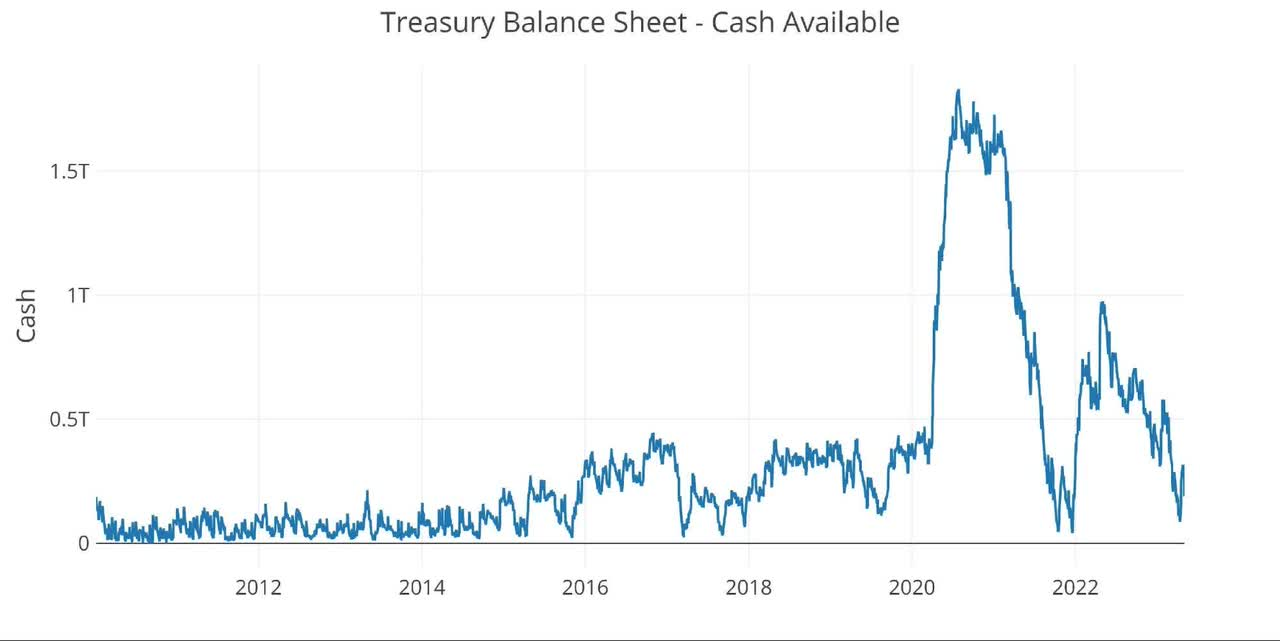

Mức tiền mặt của Kho bạc đã giảm xuống mức thấp nhất là 86 tỷ đô la vào ngày 13 tháng 4, trước khi biên lai thuế tháng 4 tăng. Vào ngày 26 tháng 4, biên lai đã tăng số dư tiền mặt lên tới 316 tỷ đô la. Kể từ ngày 4 tháng 5, số tiền đó đã giảm xuống còn 188 tỷ đô la.

Thật không may cho Bộ Tài chính, việc thu thuế đã không đạt được kết quả như mong đợi. Điều này có tác dụng ngay lập tức là rút ngắn thời gian thực hiện đối với Kho bạc trước khi trần nợ phải được dỡ bỏ, đồng thời làm tăng thâm hụt ngân sách nhiều hơn so với dự đoán ban đầu.

Hình 3: Số dư tiền mặt trong Kho bạc

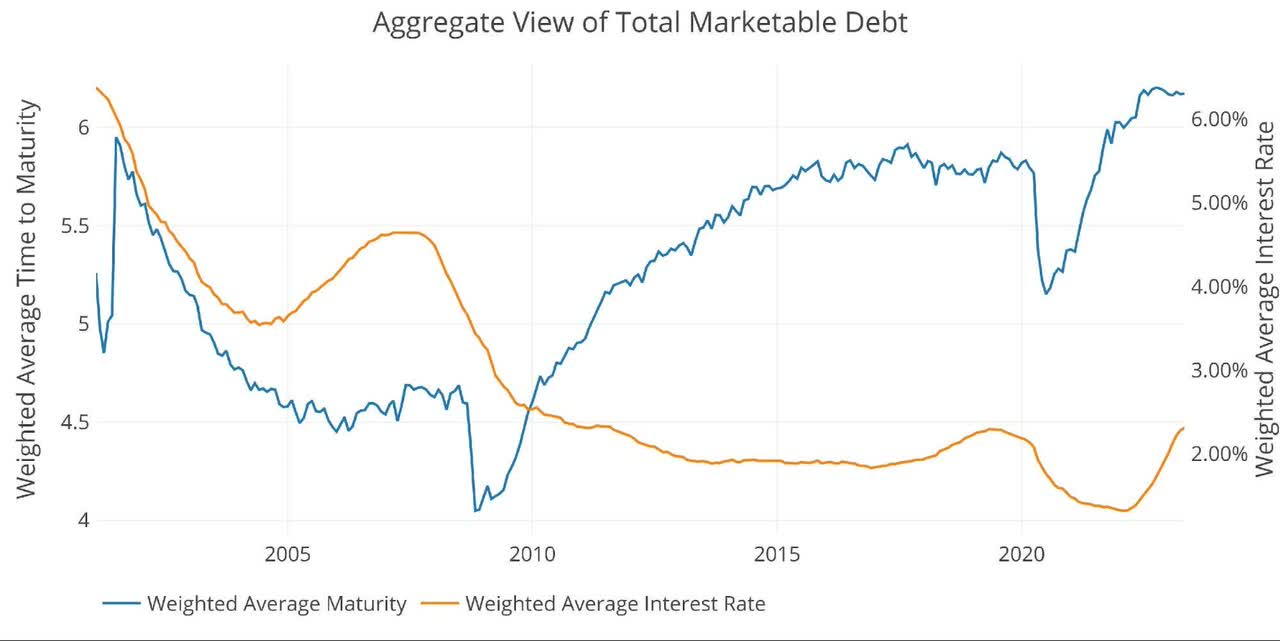

Bởi vì Kho bạc đã phát hành phần lớn nợ ngắn hạn kể từ khi đạt đến giới hạn nợ, thời gian đáo hạn trung bình của khoản nợ đã giảm đi phần nào. Tuy nhiên, nó vẫn là 6.17 năm, tức là ở mức cao nhất trong nhiều thập kỷ.

Lãi suất bình quân gia quyền hiện là 2.28%. Đây chỉ là mức của năm 2019; nhưng, do số tiền cho vay lớn hơn đáng kể, chi phí lãi vay cao hơn nhiều so với trước đây.

Hình: 4 Số bình quân gia quyền

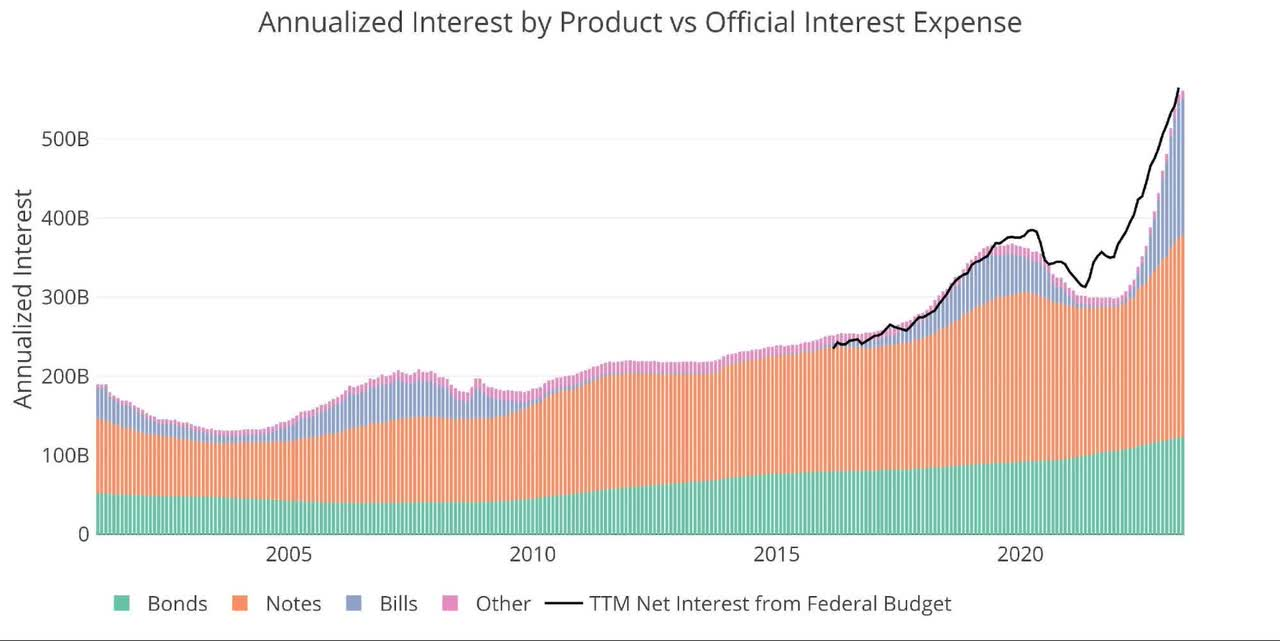

Điều này được thể hiện trong biểu đồ bên dưới. Chi phí lãi vay đã tăng vọt. Chi phí lãi vay năm 2019 vào khoảng 350 tỷ USD. Mặc dù có kỳ hạn bình quân gia quyền tương đương, chi phí lãi vay đã tăng lên 564 tỷ đô la!

Hình: 5 Chi phí lãi ròng

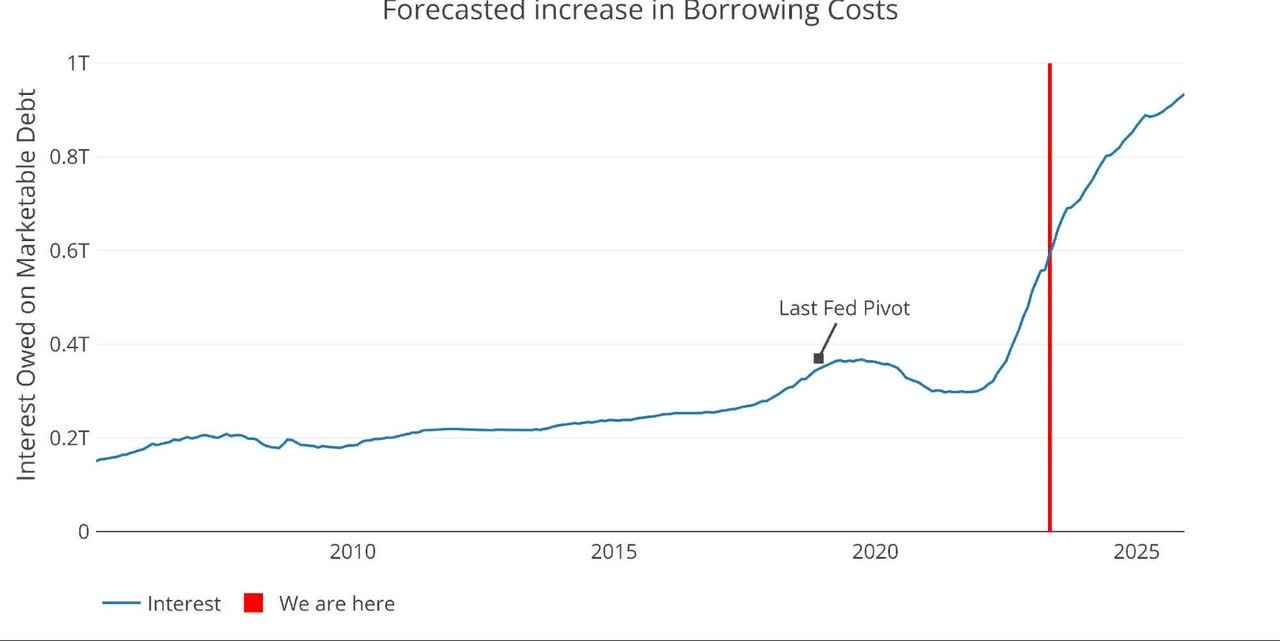

Thật khủng khiếp khi Chi phí lãi ròng tăng 61%, biến động còn đáng lo ngại hơn. Hình dưới đây dự báo chi phí lãi vay dựa trên các giả định về lãi suất của Fed sử dụng lịch trình đáo hạn nợ và ước tính 2 nghìn tỷ USD phát hành nợ mới mỗi năm. Đến cuối năm nay, chi phí lãi vay hàng năm của Kho bạc sẽ vượt qua 700 tỷ đô la và sẽ vượt qua 800 tỷ đô la vào tháng 6 tới!

Đây là lý do tại sao Fed không thể duy trì lãi suất cao trong thời gian dài. Điều này không xảy ra trong vài năm qua. Tác động của việc tăng lãi suất đã tạo ra phản ứng và sẽ tăng lên đáng kể trong 12 tháng tới.

Hình 6: Chi phí lãi ròng dự kiến

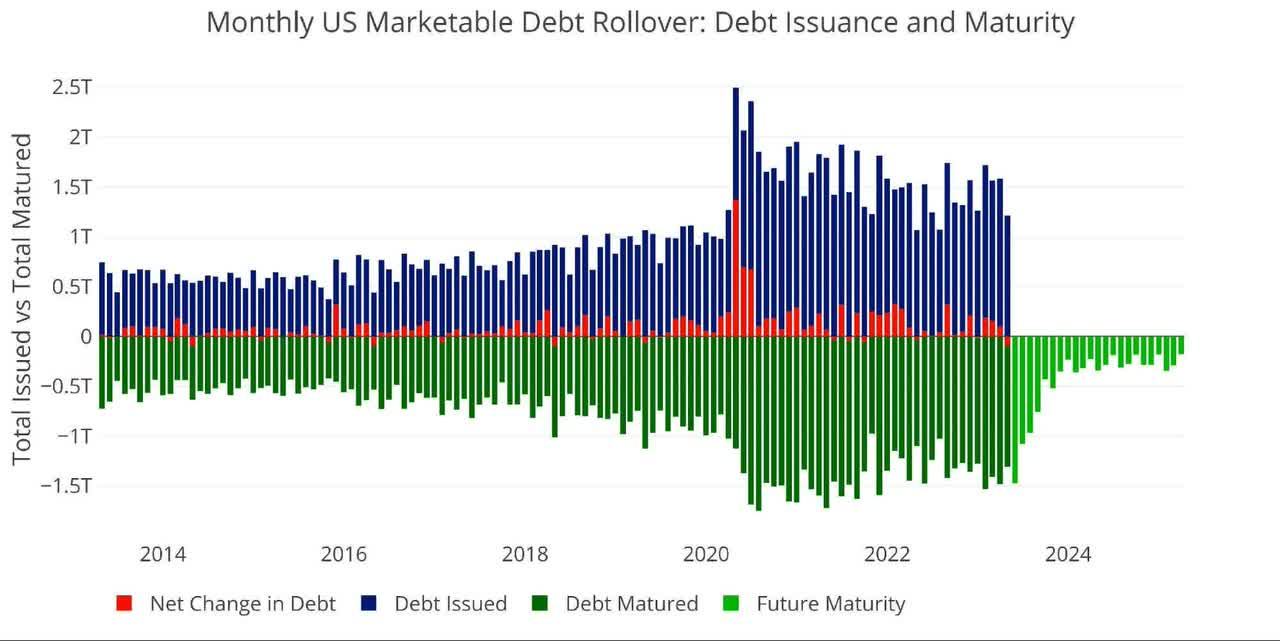

Việc đảo nợ được thể hiện dưới đây. Phần lớn các khoản tái đầu tư ngắn hạn sẽ là các trái phiếu Bills gần với mức lãi suất cao hơn. Trái phiếu Notes được luân chuyển sẽ là động lực chính của chi phí lãi vay.

Hình 7: Đáo hạn hàng tháng

Lưu ý "Thay đổi ròng trong nợ" là sự khác biệt giữa nợ phát hành và nợ đáo hạn. Điều này ngụ ý rằng khi nó dương, nó là một phần của danh mục Nợ đã phát hành và khi nó âm, nó là một phần của danh mục Nợ đáo hạn.

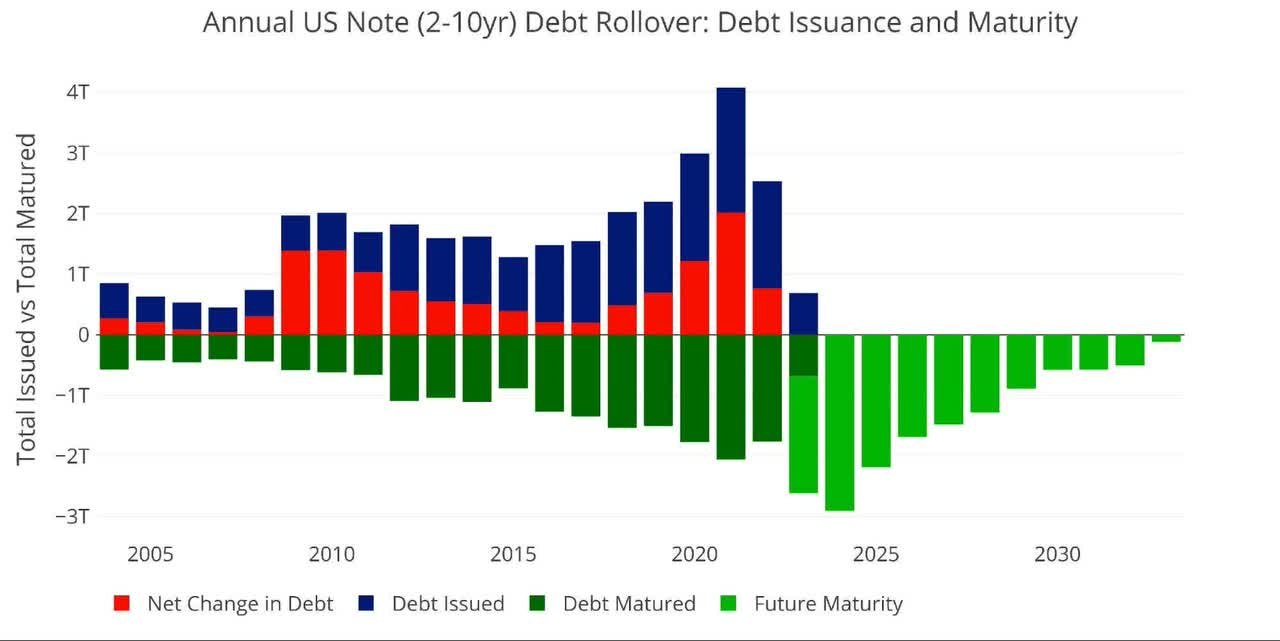

Hình ảnh dưới đây làm rõ việc chuyển đổi trái phiếu hàng năm. Như đã chỉ ra, khoảng 1.9 nghìn tỷ đô la vẫn còn hạn trong năm nay, với 2.9 nghìn tỷ đô la sẽ đáo hạn vào năm 2024. Đây là nguyên nhân khiến chi phí lãi vay sắp tăng. Các trái phiếu luân chuyển sẽ có thời hạn từ 2 đến 10 năm, vì vậy chúng sẽ bị cố định ở mức lãi suất gần như bằng không. Khi họ chuyển hạn, chi phí lãi ròng của họ sẽ tăng vọt, đạt mức 3.5% trở lên. Hãy nhớ rằng đây là khoản nợ hiện tại phải được gia hạn, vì vậy nó sẽ xảy ra cho dù trần nợ có được nâng lên hay không.

Hình 8: Đáo hạn trái phiếu kho bạc

Kiểm tra khoản nợ

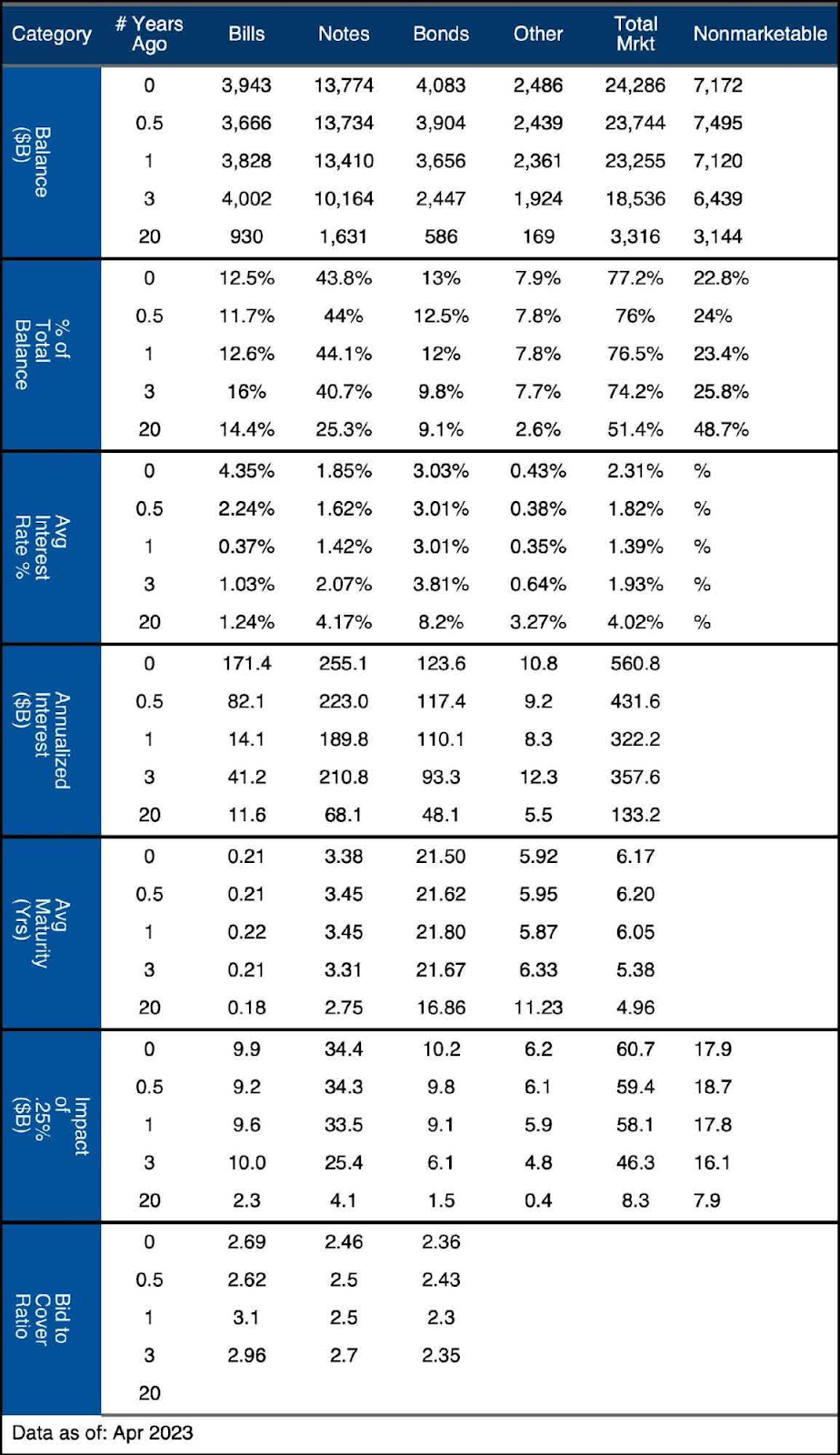

Toàn bộ số tiền nợ được tóm tắt trong bảng dưới đây. Dưới đây là một số điểm quan trọng cần nhớ:

Trên cơ sở hàng tháng:

Như đã nêu trước đó, tiền thu được từ thuế được Bộ Tài chính sử dụng để trả 126 tỷ đô la nợ ngắn hạn và nạp 96 tỷ đô la vào chứng khoán phi thị trường.

Mặc dù trần nợ đã được áp dụng trong 5 tháng, Kho bạc đã phát hành 90 tỷ đô la nợ mới trong 12 tháng trước đó.

Khi trần nợ được dỡ bỏ, con số này sẽ tăng vọt.

Trên cơ sở TTM:

Việc phát hành nợ rõ ràng đã giảm, giảm từ 2.2 nghìn tỷ đô la xuống còn 1.1 nghìn tỷ đô la.

Cần nhấn mạnh rằng 1.1 nghìn tỷ USD phát hành nợ vẫn là một số tiền đáng kể, đặc biệt là khi kéo dài trong 7 tháng!

Với suy thoái kinh tế ngày càng tồi tệ, thu thuế giảm và chi phí chính phủ tăng lên, việc phát hành nợ được dự đoán sẽ vượt quá 2 nghìn tỷ đô la trong tương lai gần.

Hình 9: Cuộc khủng hoảng nợ gần đây

Một cuộc suy thoái đang đe dọa

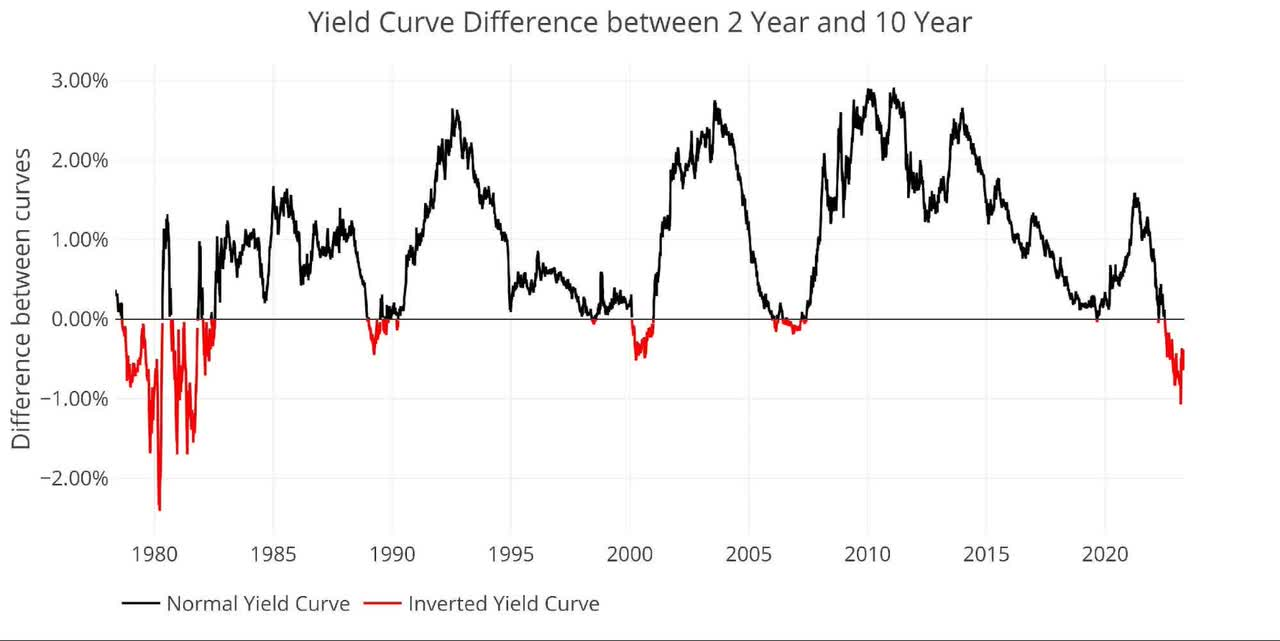

Trong một số năm, thị trường trái phiếu đã nhận thức sâu sắc về cuộc suy thoái hiện tại hoặc sắp xảy ra. Kể từ tháng 7 năm ngoái, đường cong lợi suất đã bị đảo ngược và vẫn bị đảo ngược ở mức chênh lệch -38Bps.

Hình 10: Đảo ngược đường cong lợi suất

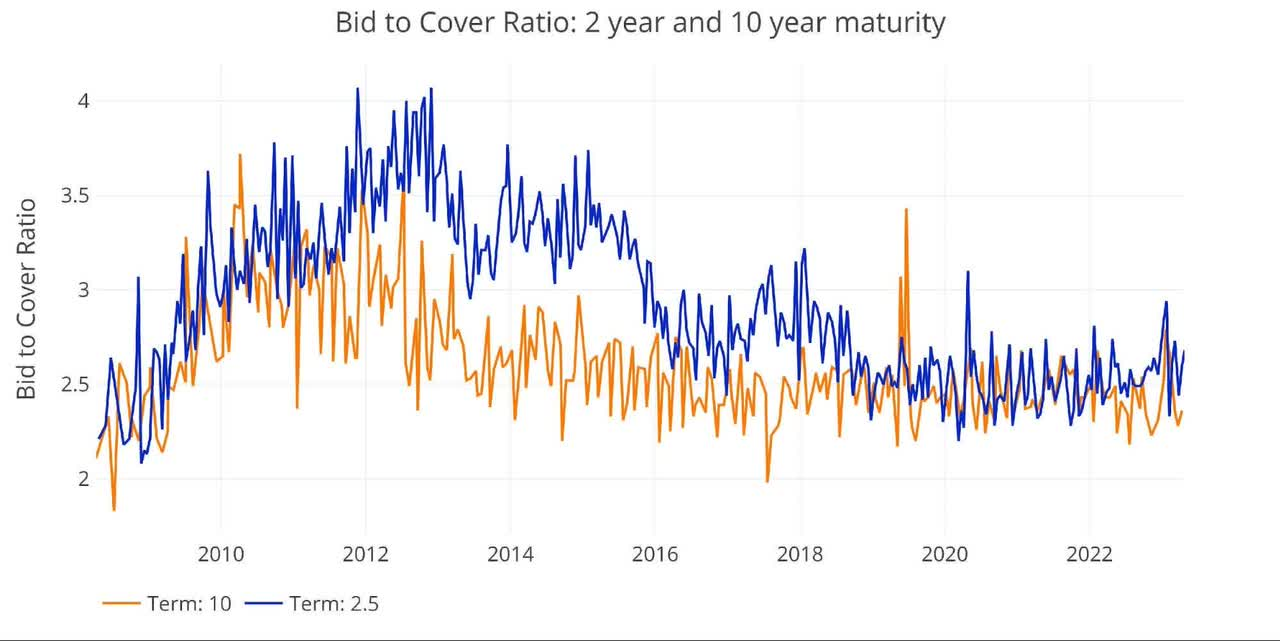

Các tỷ lệ giá đặt mua trúng thầu đã ổn định một cách hợp lý trong những năm gần đây. Sự thay đổi theo hướng này sẽ báo hiệu một sự thay đổi đáng kể trên thị trường trái phiếu.

Hình 11: Giá đặt mua trúng thầu trong hai và mười năm

Quan điểm lịch sử

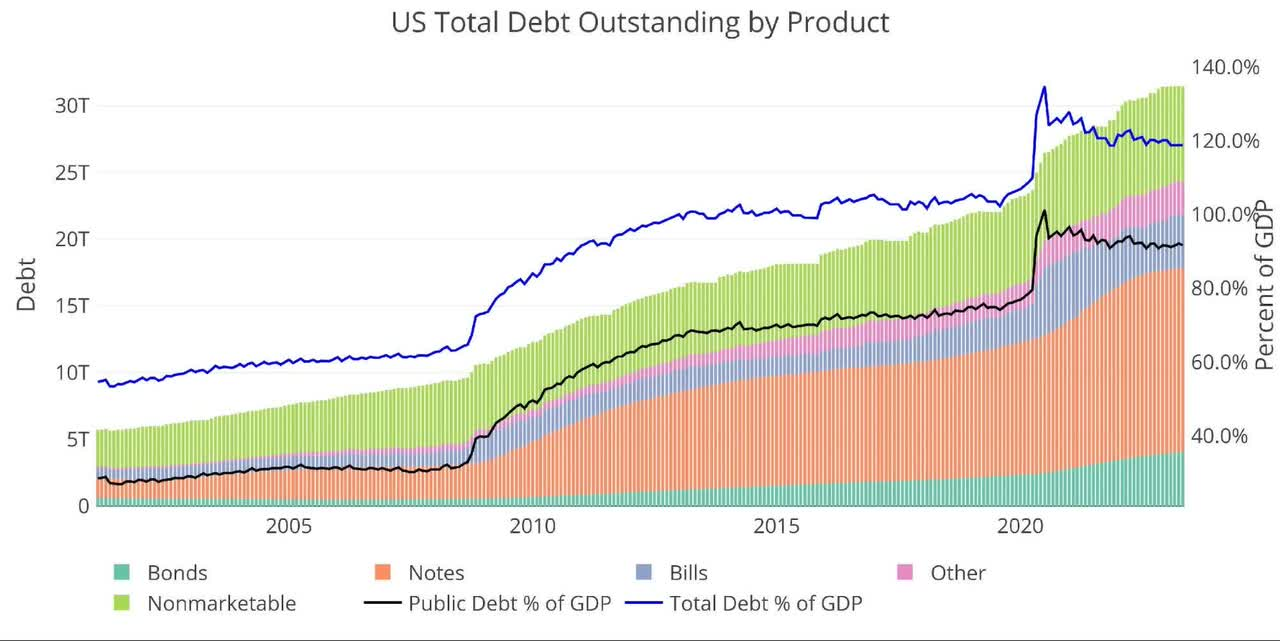

Mặc dù tổng số nợ đã vượt quá 31 nghìn tỷ đô la, nhưng không phải tất cả số nợ đó đều gây lo ngại cho Bộ Tài chính. Chứng khoán phi thị trường là các công cụ nợ không thể bán lại, hay còn gọi là những khoản nợ chính phủ nợ chính mình (ví dụ: An sinh xã hội) hoặc cho nhân viên chính phủ dưới dạng lương hưu.

Hình 12: Tổng dư nợ

Thật không may, vì Kho bạc buộc phải phụ thuộc ngày càng nhiều vào thị trường tư nhân, nên sự cứu trợ do Tài sản phi thị trường mang lại khá hạn chế trong những năm gần đây. Nhờ đó, nợ phi thị trường đã giảm từ hơn 50% xuống dưới 23% tổng dư nợ.

Hình 13: Tổng dư nợ

Phân tích phát hành nợ trong quá khứ

Bảng dưới đây định lượng các mẫu được trình bày ở trên.

Hình 14: Chi tiết nợ trong khoảng thời gian 20 năm

Có thể mất một chút thời gian để xử lý tất cả các thông tin trên. Sau đây là một số điểm chính:

Tiền lãi hàng năm đối với Bills đã tăng gần 150 tỷ đô la trong năm ngoái, trong khi tiền lãi trên Notes đã tăng 65 tỷ đô la.

Cho rằng số dư trên Notes lớn hơn ba lần, tác động đối với Notes chỉ mới bắt đầu.

Lãi suất trái phiếu trung bình chỉ là 1.85%, tăng từ 1.42% một năm trước đó.

Mức này ít hơn một nửa lợi suất hiện tại trên đường cong lợi suất trái phiếu Notes.

Cứ mỗi 25 điểm cơ bản tăng trên Notes sẽ làm tăng thêm 34 tỷ đô la chi phí lãi vay.

Điều này cho thấy rằng nếu lãi suất trung bình trên Notes đạt 3.8%, thì sẽ phát sinh thêm 272 tỷ đô la chi phí lãi vay mỗi năm.

Kết hợp tất cả lại với nhau

Những bình luận hung hăng của Fed tiếp tục khiến thị trường giật mình. Họ dường như là những người duy nhất không có hành động dựa trên tính toán. Rõ ràng là Powell đã vượt xa những gì tôi mong đợi. Tôi đã mong đợi một biến cố xảy ra sớm hơn nhiều, nhưng một phần là vì tôi đang tính toán và có thể dự đoán nguy hiểm đang đến gần. Cuối cùng rắc rối đã xuất hiện, và Powell vẫn đang vờ như không có chuyện gì xảy ra.

Kho bạc không đủ khả năng chi trả 550 tỷ đô la tiền lãi, chứ chưa nói đến 700 tỷ đô la hay 800 tỷ đô la. Đây là lý do tại sao Fed sẽ buộc phải từ chức. Bởi vì, nếu Kho bạc không thể trả lãi suất cao hơn, thì hầu hết các doanh nghiệp tư nhân cũng không thể. Khi phần còn lại của nền kinh tế đảo nợ, ảnh hưởng của Bộ Tài chính gần như không đáng kể.

Chưa kể vấn đề giảm giá trái phiếu. Đây là nguyên nhân khiến các ngân hàng trong khu vực sụp đổ. Đừng nhầm lẫn: đây là sự khởi đầu của cuộc khủng hoảng, không phải là kết thúc của nó.

Seeking Alpha