Nền kinh tế Mỹ đã vô cùng kiên cường bất chấp chu kỳ thắt chặt cứng rắn của Fed nhằm bóp nghẹt lạm phát. Dữ liệu thị trường lao động đã liên tục gây bất ngờ, tích cực hơn kỳ vọng bất chấp mọi khó khăn. Trong bối cảnh này, chi tiêu hộ gia đình đã tăng lên đáng kể, hỗ trợ hoạt động kinh tế.

Sự biến động của lĩnh vực ngân hàng Hoa Kỳ vào đầu tháng 3, khiến hai ngân hàng cỡ trung bình phá sản trong vòng hai ngày, có thể khiến các tiêu chuẩn cho vay hạn chế hơn đối với các hộ gia đình và doanh nghiệp. Các chỉ số về điều kiện tài chính vẫn chưa phản ánh những diễn biến bất lợi này, nhưng dù sao thì một cuộc khủng hoảng tín dụng cũng đang rình rập. Đây có thể là chất xúc tác cuối cùng phá vỡ thị trường lao động và đẩy nền kinh tế vào suy thoái.

Với việc các nhà đầu tư định vị cho một cuộc suy thoái, kỳ vọng lãi suất sẽ giảm xuống thấp hơn, khiến lợi suất trái phiếu của Mỹ kéo dài đà giảm. Trên thực tế, nếu Fed giữ đúng cam kết của mình và không nới lỏng chính sách vào năm 2023, thì lợi suất TPCP dài hạn có thể bị ảnh hưởng nặng nề khi thị trường chuẩn bị cho một đợt sụt giảm sâu hơn.

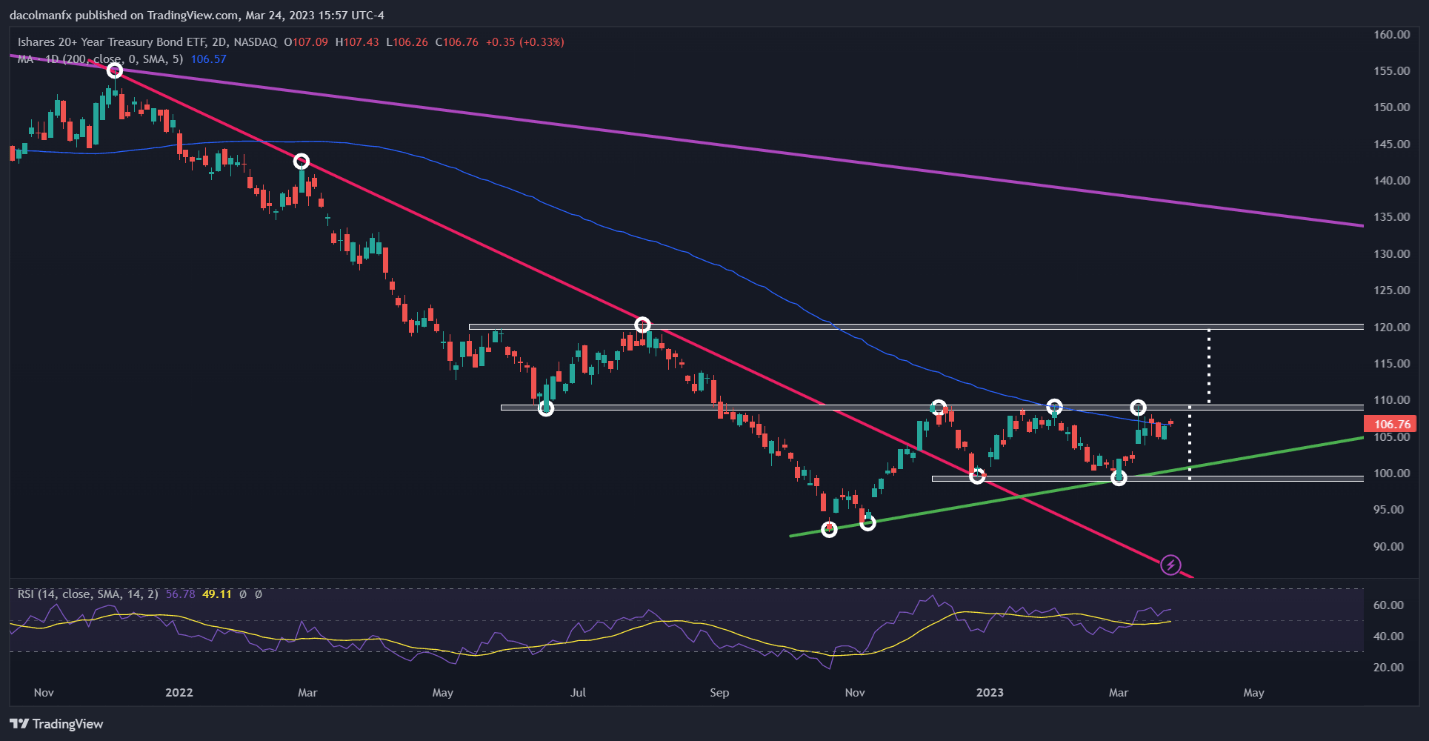

Nếu lợi suất trái phiếu dài hạn giảm mạnh, giá trái phiếu sẽ tăng đáng kể. Giả sử luận điểm này diễn ra, TLT (iShares 20+ Year Treasury Bond ETF) - một quỹ giao dịch ETF có tính thanh khoản cao dựa trên TPCP dài hạn, có thể tăng trong ba tháng đầu năm và trong quý hai.

Với câu chuyện bullish TLT, có hai chiều hướng xảy ra: Xuấ hiện đợt pullback và tiến về hỗ trợ kỹ thuật hoặc phá vỡ ngưỡng kháng cự. Trường hợp thứ hai có phần khả thi, do giá đã gần hình thành mô hình đáy đôi. Việc xác nhận mô hình tăng giá này có thể đi kèm với sự bứt phá rõ ràng trên 109.00. Điều này có thể thu hút người mua mới và tạo tiền đề cho giá tiến tới 120.00 trong trung hạn.

Biểu đồ kỹ thuật của TLT ( Với TPCP 20 năm trở lên ETF)