Triển vọng thị trường ngoại hối năm 2023: Chờ đợi điểm đảo chiều

Nguyễn Thu Thủy

Junior Analyst

Mặc dù các yếu tố thúc đẩy sức mạnh của đồng USD đã có những dấu hiệu suy yếu, tuy nhiên để đảo ngược hoàn toàn xu hướng tăng của đồng bạc xanh cũng không phải là một điều dễ dàng

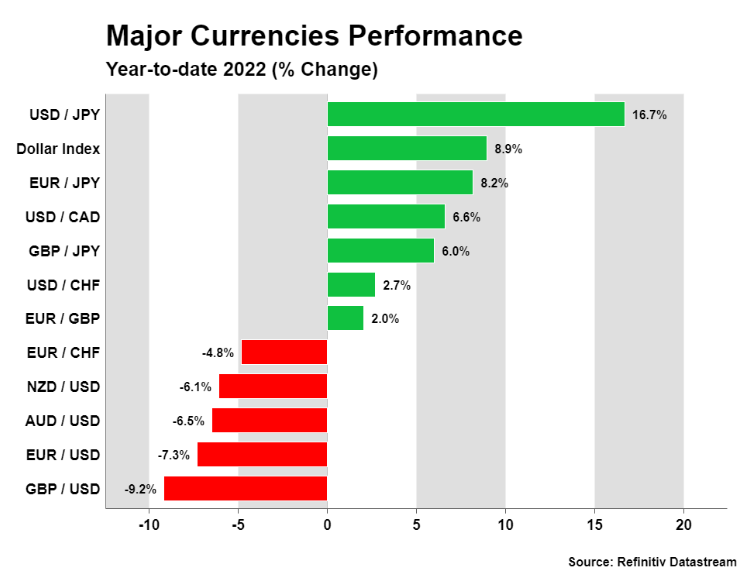

Năm 2022 chứng kiến sức mạnh vượt trội của đồng USD so với các đồng tiền chính còn lại khi chênh lệch lãi suất mở rộng, nhu cầu tài sản trú ẩn gia tăng và sự thiếu vắng của các tài sản thay thế đủ hấp dẫn. Đà tăng này có thể tiếp diễn trong nửa đầu năm 2023 tới khi các nền kinh tế khác nhiều khả năng sẽ rơi vào suy thoái trước nước Mỹ. Tuy vậy, tình thế có thể sẽ đảo ngược hoàn toàn trong nửa còn lại

Đà tăng giá của đồng USD dần đi tới chặng cuối

Thị trường ngoại hối đã có một năm đầy biến động khi các ngân hàng trung ương và chính phủ trên khắp thế giới thu về các biện pháp kích thích mới được đưa ra trong thời kỳ dịch bệnh. Mua USD chính là giao dịch thành công nhất trong năm nay khi đồng bạc xanh đã đánh bại mọi đối thủ nhờ việc tăng lãi suất mạnh mẽ của Fed.

Trong năm tới, sức mạnh của đồng USD có thể duy trì trong giai đoạn đầu nhưng sau đó tình thế sẽ bị đảo ngược trong phần còn lại. Mặc dù các yếu tố hỗ trợ cho đồng bạc xanh có vẻ như đang mất dần động lực, vẫn còn quá sớm để mong đợi một sự đảo ngược xu hướng vì yếu tố cơ bản của các đồng tiền khác thậm chí còn ảm đạm hơn nhiều.

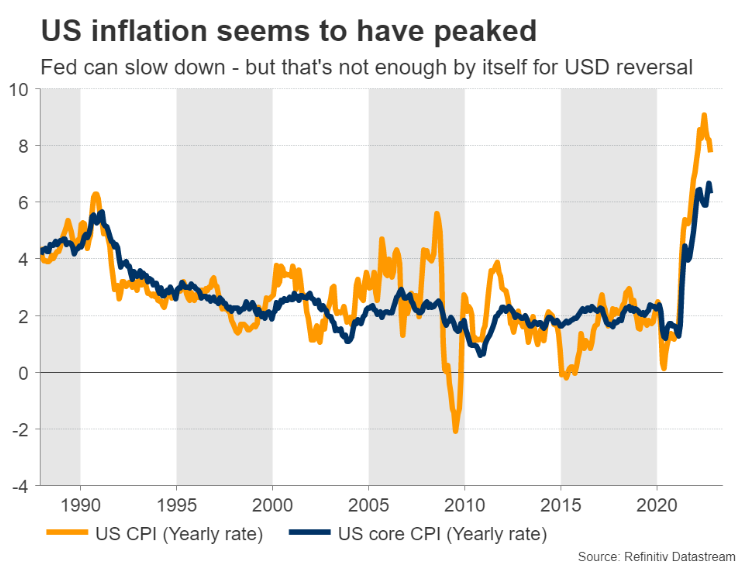

Dựa trên hầu hết các chỉ báo, lạm phát của Mỹ đã bắt đầu giảm và Fed chuẩn bị giảm tốc độ tăng lãi suất. Thị trường hiện đang kỳ vọng lãi suất sẽ đạt đỉnh ở mức 4,9% vào tháng 3 và duy trì đi ngang cho đến quý 4 năm 2023. Với việc Fed là một trong những động lực chính cho sức mạnh của đồng USD trong năm qua, đồng đô la có thể kém hấp dẫn hơn sau khi chu kỳ thắt chặt tiền tệ kết thúc.

Tuy vậy, một Fed ôn hòa hơn thường chưa đủ để đảo ngược xu hướng tăng của đồng đô la. Trong quá khứ, triển vọng tăng trưởng của phần còn lại thế giới, đặc biệt là ở châu Âu, cần phải đủ lạc quan để thuyết phục các nhà đầu tưchấp nhận rút tiền ra khỏi nước Mỹ. Điều này chưa diễn ra ở thời điểm hiện tại.

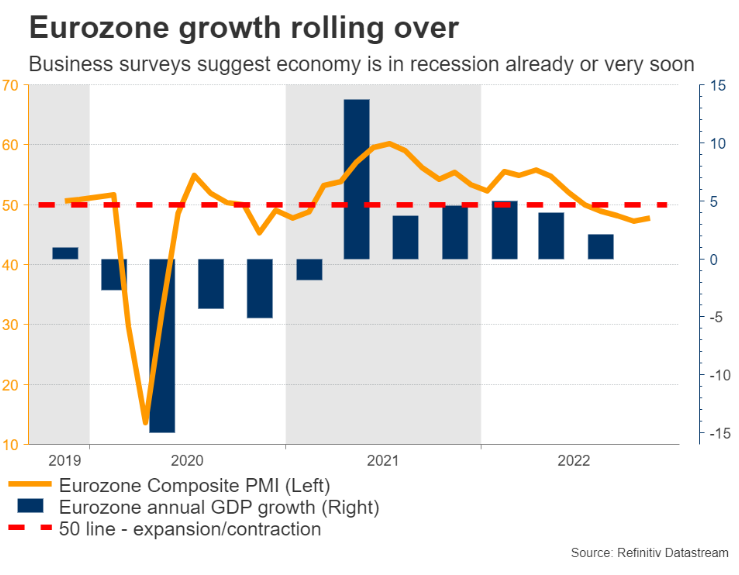

Theo các cuộc khảo sát kinh doanh, khu vực đồng tiền chung châu Âu và Vương quốc Anh đã hoặc đang trong tình trạng suy thoái hoặc đang trên bờ vực suy thoái do cú sốc năng lượng và việc khẩn trương thắt chặt các điều kiện tài chính. Các dự báo gần đây nhất từ Ủy ban châu Âu và Ngân hàng Anh đã thể hiện điều này.

Trong khi đó, triển vọng của Trung Quốc có thể sẽ tồi tệ hơn. Các đợt bùng phát Covid đang trở nên nghiêm trọng hơn và cần phải mất một thời gian để nền kinh tế được phục hồi hoàn toàn. Cùng với đó, quá trình hạ nhiệtngành bất động sản có thể kéo dài nhiều năm, do đó thật khó để lạc quan về triển vọng tăng trưởng của nền kinh tế lớn thứ hai thế giới.

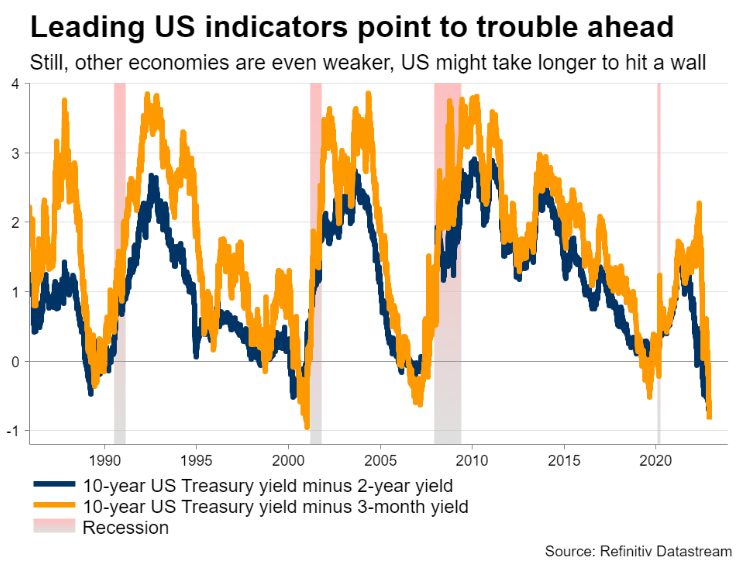

Trong khi đó, nền kinh tế Hoa Kỳ tỏ ra mạnh mẽ hơn. Mặc dù hầu hết các chỉ báo sớm đang cho thấy những dấu hiệu của một cuộc suy thoái mới, tuy nhiên có thể mất nhiều thời gian để điều này xảy ra. Sự độc lập về năng lượng đã bảo vệ nước này khỏi cuộc khủng hoảng năng lượng toàn cầu cũng như kéo dài độ trễ của chính sách tiền tệ tới nền kinh tế

Hầu hết các khoản thế chấp ở Hoa Kỳ được phát hành với lãi suất cố định nên lãi suất cao hơn của Fed sẽ mất nhiều quý để tác động đến hoạt động kinh tế. Cụ thể là người tiêu dùng với các khoản thế chấp hiện tại không bị ảnh hưởng. Ngược lại, trên thực tế tất cả các khoản thế chấp ở Châu Âu đều có lãi suất thả nổi. Điều này có nghĩa là việc tăng lãi suất của ECB có tác động nhanh hơn nhiều đối với nền kinh tế. Đó cũng là lý do tại sao châu Âu có vẻ như đang rơi vào tình thế tồi tệ hơn.

Do đó, ngay cả khi Hoa Kỳ đang đứng trước nguy cơ suy thoái kinh tế, đây có thể là một câu chuyện cho nửa cuối năm 2023. Vào thời điểm đó, cuộc khung hoảng tại châu Âu có thể đã bắt đầu tạo đáy do bắt đầu sớm hơn, và mở đường cho sự đảo ngược xu hướng của tỷ giá EUR/USD.

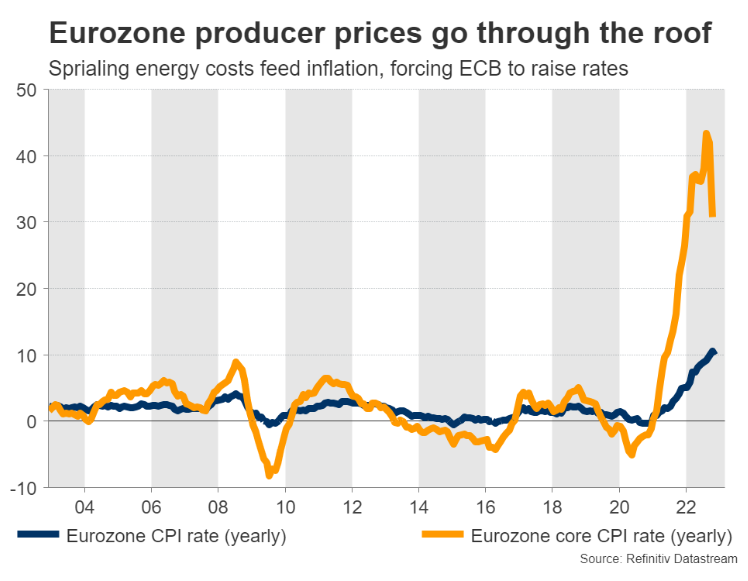

Euro - Giao dịch dựa vào thời tiết

Trong vài tháng nay, dữ liệu kinh tế khu vực đồng euro đã liên tục suy yếu. Giá năng lượng tăng cao đã thúc đẩy lạm phát, buộc Ngân hàng Trung ương châu Âu phải tăng lãi suất mạnh mẽ, đồng thời gây tổn hại thêm cho các công ty và hộ gia đình.

Đồng euro gần như đã chịu áp lực xuyên suốt cả năm do những lo ngại này. Tuy nhiên gần đây nó đã ổn định hơn và được hỗ trợ bởi xu hướng giảm của giá dầu và khí đốt sau sự can thiệp của Ủy ban châu Âu vào thị trường năng lượng. Thời tiết ấm áp hơn so với thông thường cũng đã hỗ trợ một số quốc gia bổ sung nguồn năng lượng dự trữ kịp thời, từ đó làm giảm bớt lo ngại về mức độ nghiêm trọng của bất kỳ cuộc suy thoái nào.

Điều này có nghĩa là diễn biến trong tương lai của đồng euro có thể liên quan đến tình hình thời tiết vì nguồn năng lượng dự trữ hiện tại không đủ để sử dụng trong cả mùa đông. Do vậy, việc đặt cược vào đồng euro gần như là đặt cược vào việc thời tiết châu Âuvẫn sẽ thuận lợi Đây không hẳn là một chiến lược giao dịch khôn ngoan.

Thị trường hiện đang dự đoán việc ECB tăng lãi suất nhanh hơn Fed vào năm tới và ngân hàng trung ương cũng có thể bắt đầu giảm bảng cân đối kế toán khổng lồ của mình. Thông thường cả hai điều này đều sẽ giúp ích cho đồng euro. Vấn đề đó là những nỗ lực này có thể phản tác dụng bằng cách gây ra những tác hại không cần thiết cho nền kinh tế vốn đang gặp khó khăn.

Tình hình kinh tế sau cùng đóng vai trò quan trọng hơn chênh lệch lãi suất trên thị trường ngoại hối, đó là lý do tại sao sự phục hồi bền vững ở khu vực đồng euro có thể sẽ là một câu chuyện trong nửa cuối năm tới. Câu hỏi đặt ra là cuộc chiến Ukraine sẽ kết thúc nhanh như thế nào. Các cuộc đàm phán hòa bình có thể là một động lực to lớn để đồng euro phục hồi, mặc dù điều này rất khó có thể xảy ra.

Đồng bảng Anh gắn liền với tâm lý rủi ro toàn cầu.

Đồng Bảng Anh cũng không khá hơn so với EUR. Một nền kinh tế đang bị khủng hoảng năng lượng bao vây, một ngân hàng trung ương do dự trong việc tăng lãi suất một cách gấp rút, và một cuộc khủng hoảng ngân sách làm xói mòn niềm tin vào khả năng điều hành của chính phủ. Những yếu tố này khiến đồng bảng Anh suy yếu nhiều thứ hai trong số các loại tiền tệ chính.

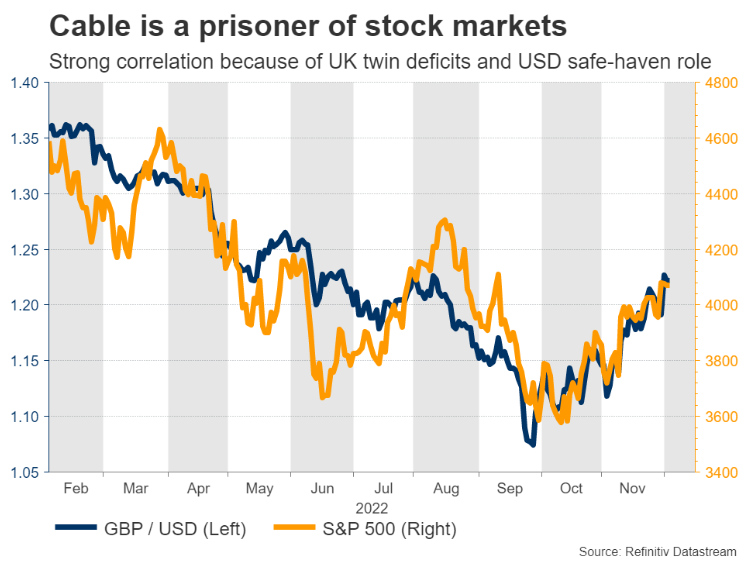

Một vấn đề khác là mối tương quan chặt chẽ của đồng bảng Anh với tâm lý rủi ro toàn cầu. Bởi vì Vương quốc Anh có khoản thâm hụt kép khổng lồ phụ thuộc vào nguồn tài trợ từ nước ngoài, do vậy đồng bảng Anh đã trở thành thước đo khẩu vị rủi ro và biến động cùng pha với thị trường chứng khoán. Mối liên hệ giữa Bảng Anh và S&P 500 lên tới gần 90% trong hầu hết cả năm, điều này thật đáng kinh ngạc.

Bước sang năm 2023, đây có thể là mối đe dọa lớn nhất đối với đồng bảng Anh. Mọi nền kinh tế lớn đều đang chậm lại, nhưng kỳ vọng lợi nhuận cho năm tới vẫn chưa được điều chỉnh để phản ánh rủi ro này, đồng thời giá cổ phiếu vẫn ở mức cao đáng kể. Điều này có nghĩa là cơn bão đối với thị trường chứng khoán có thể chưa kết thúc, và đồng bảng Anh cũng sẽ phải đối mặt với rủi ro tương tự.

Đã đến lúc đồng Yên tỏa sáng?

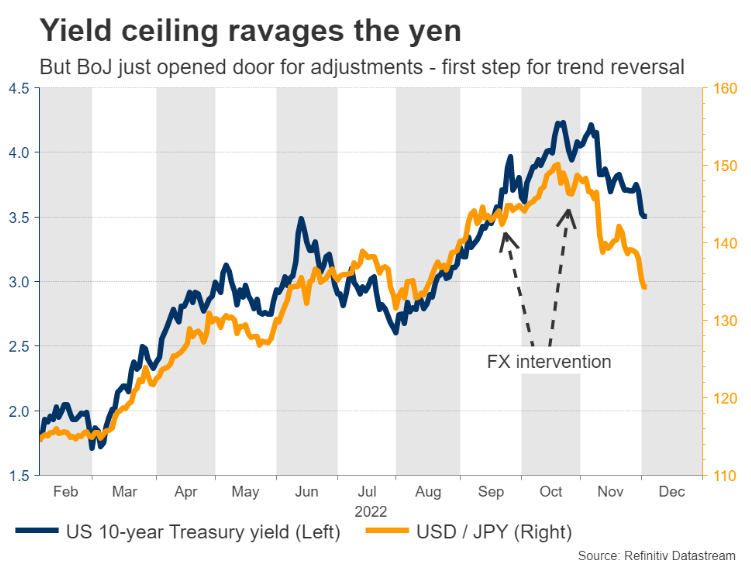

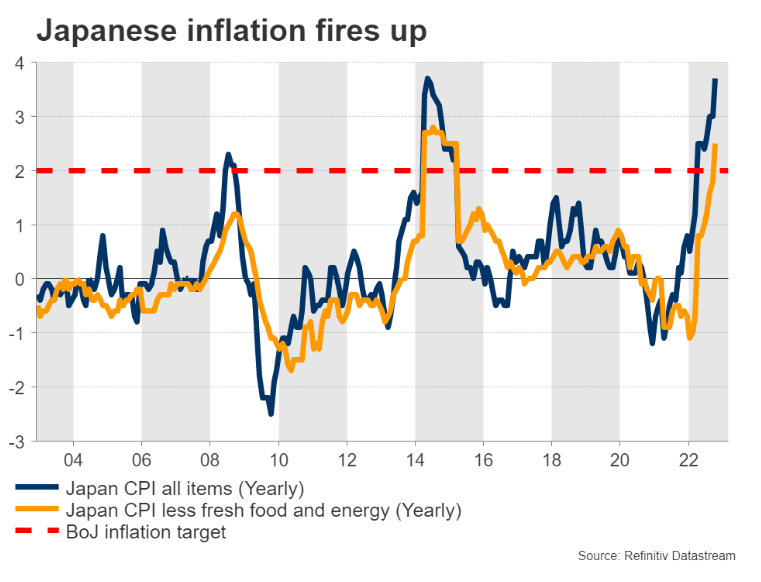

Đồng yên là đồng tiền chịu tổn thương lớn nhất trong năm qua, khi Ngân hàng Trung ương Nhật Bản không lãi suất cùng với các nền kinh tế khác. Do lạm phát ở mức vừa phải nên BoJ nhận thấy không cần thiết phải thắt chặt chính sách. Hệ quả đó là dòng vốn đã chạy khỏi quốc gia để tìm kiếm mức lợi nhuận tốt hơn ở nước ngoài.

Sự thay đổi trong dòng chảy thương mại là một rào cản khác đối với đồng yên. Với giá năng lượng tăng chóng mặt và Nhật Bản trở thành nước nhập khẩu điện ròng, thặng dư thương mại lâu nay của nước này đã bốc hơi. Hơn nữa do những hạn chế đối với khách du lịch nước ngoài do dịch Covid, nhu cầu đối với đồng yên đã giảm mạnh.

Tuy nhiên, câu chuyện ảm đạm này có thể sắp thay đổi. Ngân hàng Nhật Bản đã báo hiệu ý định thắt chặt chính sách của mình, và sự gia tăng lạm phát gần đây lại càng củng cố quan điểm này. Những yếu tố bất lợi đối với đồng yên dường như đang biến mất khi giá dầu giảm và du khách được phép quay trở lại.

Quan trọng hơn cả là khả năng suy thoái ở các nền kinh tế khác đồng nghĩa rằng các ngân hàng trung ương khác sẽ ngừng tăng lãi suất và có thể xem xét cắt giảm lãi suất nếu lạm phát giảm. Do đó, chênh lệch lãi suất có thể giảm theo hướng có lợi cho đồng yên khi các ngân hàng trung ương nước ngoài ngừng thắt chặt ngay khi BoJ vừa mới bắt đầu.

Nhìn chung, các yếu tố dường như đều đang ủng hộ cho sự đảo chiều của đồng yên. Một điểm mấu chốt quan trọng là ai sẽ thay thế Kuroda làm Thống đốc Ngân hàng Nhật Bản khi nhiệm kỳ của ông kết thúc vào tháng Tư. Ai đó có xu hướng thắt chặt hơn có thể là người khởi động cho sự xoay trục chính sách, đặc biệt khi điều này được đặt trong bối cảnh triển vọng tăng trưởng toàn cầu đang xấu đi và lợi suất tại các nước khác giảm xuống.

AUD, NZD và CAD:Giằng co giữa Fed và xu hướng giá hàng hóa.

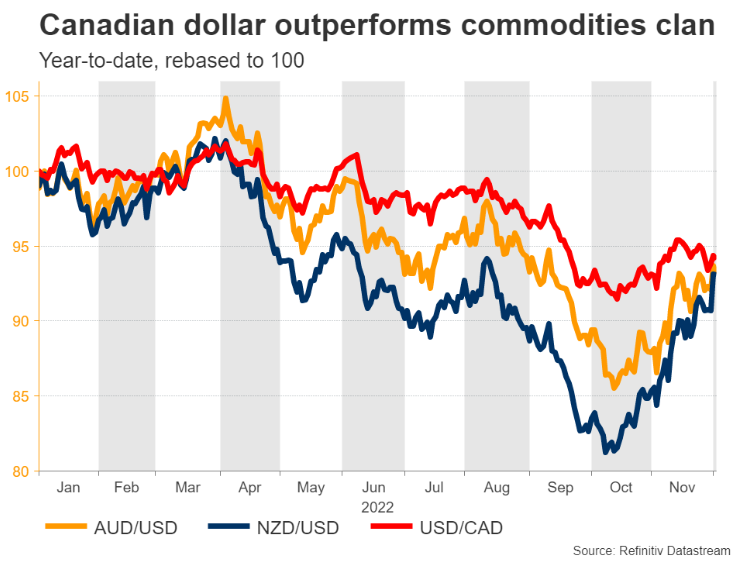

Một năm đặc biệt đối với các đồng tiền hàng hóa khi luôn trong trạng thái giằng co giữa sự phân kỳ chính sách tiền tệ và cú sốc của giá hàng hóa. Cùng với đó, những rủi ro liên quan tới Trung Quốc cũng khiến cho các trader luôn trong trạng thái bất an.

Trong năm 2022, đồng đô la Canada là đồng tiền tăng giá mạnh thứ nhì chỉ sau đồng USD trong nhóm các đồng tiền chính. Rõ ràng sự bùng nổ của giá dầu đã hỗ trợ đồng CAD. Tuy nhiên, khi cuộc khủng hoảng năng lượng lắng xuống, giá dầu sẽ không còn là chỗ dựa vững chắc cho đồng tiền này, sự chú ý khi đó sẽ chuyển sang các yếu tố nội tại của nền kinh tế.

Ngân hàng Trung ương Canada đã hành động quyết liệt gần giống như Fed trong năm qua và sẽ chỉ còn một số ít các đợt tăng lãi suất trong chu kỳ thắt chặt này, ít nhất theo kỳ vọng của thị trường hiện tại. Nếu Ngân hàng Canada tạm dừng hành động trước Fed, đồng đô la Canada có thể sẽ khó tăng giá trong năm 2023, tuy vậy nền kinh tế tương đối mạnh mẽ của Canada có thể giúp các nhà giao dịch không trở nên quá bi quan.

Ngân hàng Dự trữ New Zealand là một ngân hàng trung ương khác có tốc độ tăng lãi suất tương đồng với Fed. Tuy nhiên, việc RBNZ sớm thắt chặt chính sách vào năm 2021 đã cản trở đồng đô la kiwi khi Fed bắt kịp vào năm 2022. Tổn thất của đồng kiwi có thể còn lớn hơn nếu không có sự tăng giá của hàng hóa do xung đột Nga-Ukraine gây ra. Tuy nhiên, RBNZ vẫn có thể giành chiến thắng trong cuộc đua, mang lại lợi thế cho đồng kiwi so với đồng đô la Mỹ vào năm 2023 miễn là lạm phát tiếp tục cao và thị trường lao động vẫn thắt chặt.

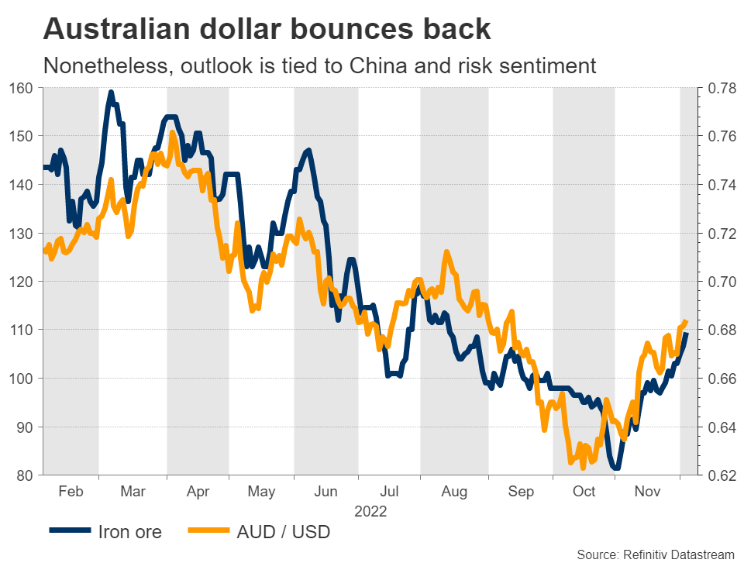

Đồng đô la Úc phải đối mặt với sự không chắc chắn lớn hơn cả về chính sách tiền tệ và những gì đang diễn ra ở Trung Quốc. Mặc dù mức đỉnh lãi suất của Ngân hàng Dự trữ Úc có thể thấp hơn so vớicác NHTW khác. Câu hỏi thực sự đó là: chính sách của RBA có tầm quan trọng như thế nào?

Trong số ba đồng tiền, đồng đô la Úc ít chịu ảnh hưởng nhất bởi chính sách trong nước khiđã tăng giá mạnh vào tháng 3 bất chấp việc RBA vẫn nới lỏng và các ngân hàng trung ương khác bắt đầu tăng lãi suất. Giá hàng hóa cao hơn do chiến tranh Nga-Ukraine cùng với nhu cầu mạnh mẽ của Trung Quốc đã hỗ trợ tích cực cho tài khoản vãng lai của Úc. Tuy nhiên, những lợi ích này đã bắt đầu giảm dần.

Tất cả hy vọng đối với AUD trong năm tới đều phụ thuộc vào việc Trung Quốc nhanh chóng thực hiện các kế hoạch mở cửa trở lại. Tăng trưởng mạnh mẽ hơn ở đối tác thương mại lớn nhất của Úc sẽ mang lại cho nền kinh tế này những thuận lợi, khiếnRBA gặp khó khăn để kiểm soát lạm phát và quyết định tăng lãi suất cao hơn nhiều so với dự kiến.

Việc Fed tăng lãi suất trên 5% và RBA tạm dừng tăng lãi suất trước khi đạt mức 4% là một kịch bản tiêu cực đối với AUD. Ngay cả khi điều này xảy ra, đây cũng sẽ chỉ là “một nửa bức tranh” và phần lớn vẫn phụ thuộc vào triển vọng của nền kinh tế Trung Quốc và tâm lý chung của thị trường

FxStreet