Thiên kiến trong giao dịch: Chìa khóa quyết định thành bại

Tin Tức Tổng Hợp

feeder

Thiên kiến (Bias) – trong giao dịch được hiểu là quan điểm có phần thiên vị (từ chối xem xét ở một góc nhìn khác) của người giao dịch về một kết quả có thể xảy ra về xu hướng của thị trường. Thiên kiến là một con dao hai lưỡi (có thể mang lại lợi ích hoặc hậu quả) cho trader bất kể họ là người mới hay đã có kinh nghiệm lâu năm. Vì vậy một trader ưu tú không thể bỏ qua việc tìm hiểu về thiên kiến và các tác động của nó nhằm cải thiện kết quả giao dịch của mình.

Bài viết lấy cảm hứng từ Thiên kiến và sự khiêm tốn trong giao dịch. Many thanks to Uong Quang.

Quá trình hình thành và cách nhận biết thiên kiến trong giao dịch:

Một thiên kiến cụ thể trong giao dịch trên thực tế được hình thành khá phức tạp trong não bộ con người, tùy vào cách chúng hình thành mà có thể nhận định rằng thiên kiến của bạn là “giàu có” (rich bias) hoặc “nghèo nàn” (poor bias). Theo tôi để hình thành bất cứ thiên kiến nào thì cần có hai nguyên liệu sau:

Bias = Logical thinking + Ego (Tư duy logic + cái Tôi)

Logical thinking (tư duy logic)

Tư duy logic trong giao dịch được hiểu là cách các trader vận dụng các kiến thức mà mình được trang bị để áp dụng vào việc phân tích và dự đoán thị trường. Tất nhiên lượng kiến thức và năng lực tư duy của mỗi trader là khác nhau.

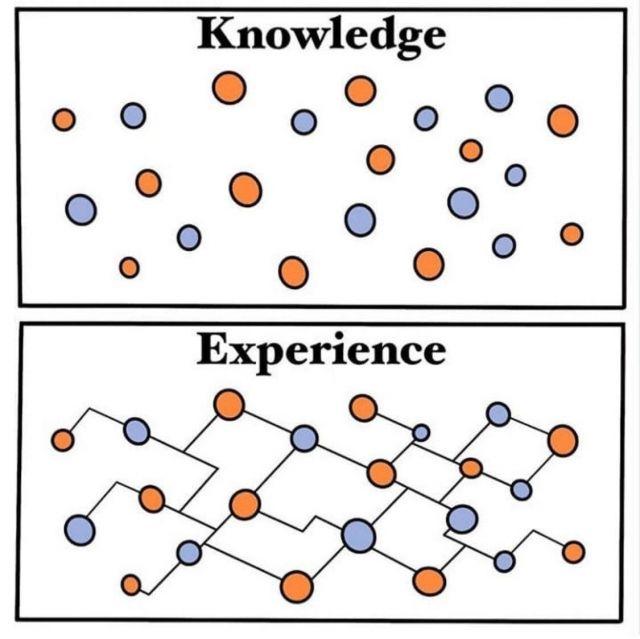

Kiến thức tôi xin được chia làm 2 loại tổng quát đó là: kiến thức trội và kiến thức lặn. Kiến thức trội là kiến thức chính thức, đáng tin cậy, mang ý nghĩa giống như một cái kho bao gồm các định nghĩa, khái niệm mà bất cứ trader nào cũng có thể tìm được nguồn và nghiên cứu (có thể ở trong sách, trên mạng hay ở các khóa học chuyên nghiệp). Trong khi đó, kiến thức lặn được hiểu là thuộc phạm trù của các kỹ năng ẩn sâu bên trong mỗi người, họ tìm tòi và khám phá hình thành các kinh nghiệm trong quá trình nghiên cứu của mình. Kiến thức lặn mang đầy tính cá nhân của một người đã trải qua quá trình dày công thực nghiệm mà hình thành nên kiến thức này.

Thực tế cho thấy những trader có lượng kiến thức lặn với kinh nghiệm dồi dào luôn có khả năng sinh ra rich bias và những trader chỉ có một lượng kiến thức nền nhỏ bé thì thường chỉ có thể sinh ra poor bias. Một điều dễ hiểu nếu như tất cả những kiến thức cơ bản đều có thể giúp bạn kiếm được tiền dễ dàng thì chẳng có trader nào là thua lỗ trên thị trường cả. Đó chính là lý do tại sao các trader khác nhau dùng các kiến thức giống nhau nhưng lại cho ra những kết quả khác biệt. Có người vận dụng rất tốt các kiến thức về phân tích cơ bản, mô hình, công cụ, chỉ báo, thông tin thị trường, thậm chí là linh tính mách bảo… để có những kết nối trong phân tích và lập luận về xu hướng giúp họ tạo ra lợi nhuận nhưng cùng là các kiến thức đó thì các trader khác lại không thể làm được như vậy.

Ego (cái tôi)

Cái tôi có 3 thành phần chính tạo nên (hay còn gọi là 3 tầng lớp của cái tôi), đó là: The ID (cái tôi bản năng), Ego (cái tôi) và superego (siêu tôi)

The ID => Ego => Super Ego

- * The ID (cái tôi bản năng)

Cái tôi bản năng là yếu tố duy nhất tạo nên tính cách của mỗi con người và có mặt từ lúc mới sinh ra, nó vô thức và hoạt động dựa trên bản năng nguyên thủy. “Bản năng” của con người từ khi hình thành đã có xu hướng “thích thụ hưởng”, ham muốn, đòi hỏi, thích thú, thích được chú ý (công nhận)…Nếu “bản năng” đó không được đáp ứng thì sẽ sinh ra các tâm trạng lo âu, căng thẳng, sinh ra các hành động phản ứng khó chịu.

Cái tôi bản năng hoạt động rõ ràng nhất khi chúng ta còn nhỏ, đó là một đứa trẻ sơ sinh biết khóc đòi ăn khi chúng đói, hay một đứa trẻ con mè nheo người lớn đòi chơi điện thoại di động, hoặc kêu gọi sự chú ý của người lớn khi chúng làm được điều gì đó đặc biệt. Hoạt động theo “bản năng” ở một mức độ vô ý thức hoặc khi “bản năng” được nuông chiều quá mức cho phép thì sẽ phát sinh những nhu cầu ham muốn vượt qua các nhu cầu tất yếu và gây phản ứng có hại ngược lại cho chính bản thân người hành động quá “bản năng”.

Nói cách khác, một người chỉ có cái tôi bản năng thì chỉ được chấp nhận cho một đứa bé hoặc động vật bậc thấp, trong khi đó một người được gọi là trưởng thành thì không phải được xác định dựa trên tuổi tác mà dựa trên sự tự biết đâu là giới hạn cho hành động của chính mình, tự nhận thức được đâu là những hành động sai trái so với tiêu chuẩn chung và các nguyên tắc riêng.

Liên hệ với công việc trading, hầu hết chúng ta đều phản ứng theo và bị điều khiển bởi cái tôi “bản năng” ở giai đoạn đầu của công việc này hoặc ở bất kỳ thời điểm nào đó mà bản thân trader không đủ tinh táo để nhận thức được, xuất hiện thường xuyên hơn chúng ta nghĩ. Điều này xuất phát từ các tâm trạng rất cơ bản ví dụ như sợ mất tiền (giống như trẻ sơ sinh sợ đói), sợ cảm giác mình bị sai (giống như một đứa trẻ sợ bị chê cười mỗi khi đứng phát biểu trong lớp học), ham muốn làm giàu nhanh bất chấp (giống như một đứa trẻ đòi chơi điện thoại ngay giữa bữa ăn),…ngay kể cả những trader kỳ cựu cũng dễ rơi vào bẫy “cái tôi bản năng” khi họ nghĩ rằng “tôi là người có kinh nghiệm, mọi phân tích của tôi luôn là đúng” trong khi suy nghĩ đó chẳng khác một đứa trẻ nói là “tôi là trẻ con, chính vì vậy tôi phải được ăn thật nhiều kẹo” là mấy…..

Trên đây chỉ là vài ví dụ trong hàng ngàn phản ứng bản năng trong não bộ. Và khi chúng ta nuông chiều, để các phản ứng này điều khiển hành động, chúng luôn sinh ra các kết quả rất tồi tệ, bởi vì sợ mất tiền sẽ khiến chúng ta duy trì các vị thế ngược xu hướng lâu hơn thời gian cho phép, sợ cảm giác mình bị sai sẽ khiến chúng ta đóng các lệnh có lãi trước và “để dành” các lệnh đang bị lỗ (trong khi đáng nhẽ phải ngược lại), ham muốn làm giàu nhanh bất chấp khiến chúng ta vào lệnh với khối lượng lớn hơn khả năng tài chính của mình một cách không có kế hoạch và làm tăng rủi ro giao dịch, bảo thủ và luôn nghĩ rằng mình đúng sẽ khiến chúng ta đặt bản thân lên trên thị trường và điều này là vô cùng nguy hiểm …

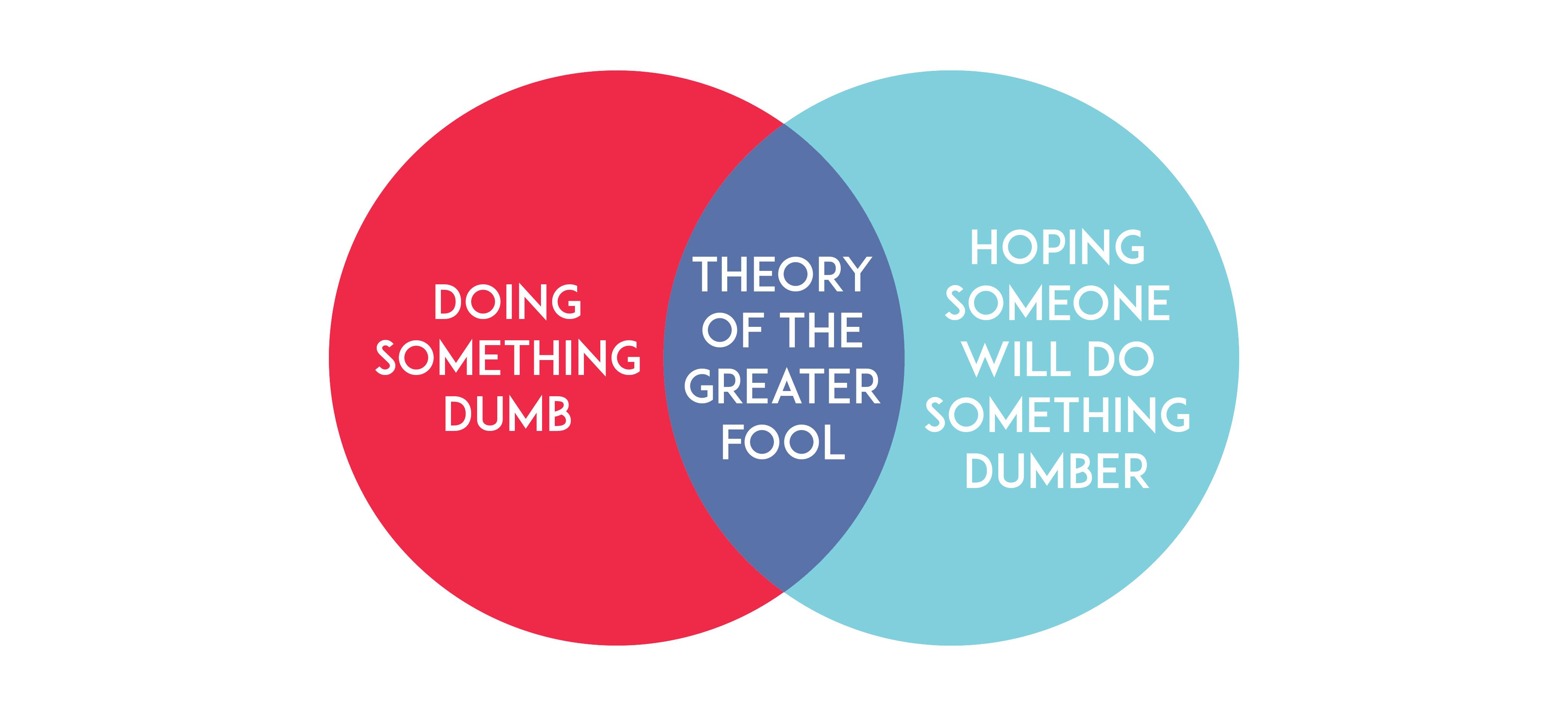

Cũng dễ hiểu khi các trader quá nuông chiều cái tôi “bản năng” là những người có bias rất tệ, cần lưu ý đó là tất cả các trader trên thị trường đều có nguy cơ bị mắc vào bẫy “bản năng” này mà không phân biệt rằng họ là người có trình độ kiến thức cao siêu hay bình thường, có bao nhiêu năm trải nghiệm trên thị trường. Có hai xu hướng: hoặc là họ thường bị cuốn vào những nhịp độ bất thường của thị trường trong ngắn hạn và các phân tích của nhiều người khác từ đó thay đổi thiên kiến của mình như thay áo chỉ để làm yên lòng hoặc thỏa mãn bản thân trong ngắn hạn; hoặc họ là những trader hay nghe theo và có xu hướng chỉ chủ động tìm kiếm các bằng chứng ủng hộ các phân tích của bản thân (mà họ rất tự tin) trong một thời gian dài và dùng các bằng chứng đó tiếp tục “nuôi dưỡng” thiên kiến của mình kể cả khi thực tế thị trường đã chứng minh là họ sai. Khi đó lòng tham sẽ là chất xúc tác khiến cho những trader như vậy thua lỗ rất nặng và khó có thể vực lại.

- * Cái tôi và siêu tôi (ego & superego)

Cái tôi bậc 2 là cái tôi đã có “trách nhiệm” hơn trong việc đòi hỏi để được đáp ứng nhu cầu, đã thêm phần nhận thức so với “bản năng” thuần. Lần này thì cái Tôi đã trưởng thành và có sự cố gắng hơn trong việc nhận thức giữa đúng và sai, nên hay không nên.

Siêu tôi (super ego) có thể nói là tầng cao nhất, được phát triển vào giai đoạn cuối của cái tôi. Cái tôi lần này có được do quá trình lĩnh hội, được kết hợp giữa “kiến thức”, “quy chuẩn đạo đức” và có “nguyên tắc riêng”. Superego được dùng để nhận xét cho những đối tượng được xem là trưởng thành vượt bậc, nó tự phán xét bản thân mỗi khi thấy hoặc đã làm những điều sai trái, từ đó dẫn đến việc liên tục “thu thập” kiến thức, biết tiếp nhận ý kiến của người khác, học hỏi không ngừng và có đủ bản lĩnh trong việc tự nhận xét, đánh giá các sự vật hiện tượng xung quanh mà không cần phải “chạy theo đám đông” như một vận động viên marathon “mù”.

Một người đạt được tầng “superego” sẽ có thể đoán trước được các hậu quả cho từng hành động và lời nói của chính mình mà từ đó họ rất dè chừng, kỹ lưỡng suy tính trước khi đưa ra các quyết định hoặc giải pháp. Những sự toan tính nhỏ nhen và ích kỷ sẽ bị hạn chế tối đa hoặc khó thấy một cách rõ ràng ở tầng này. Đó là tiêu chuẩn lý tưởng chứ không phải là sự “tuân lệnh” dựa trên các “nguyên tắc” cố hữu của xã hội hay do người khác đặt để.

Kiểm chứng thiên kiến.

Đến đây tôi đã giúp bạn hình dung ra cách tâm trí chúng ta tạo ra thiên kiến và tự định giá xem thiên kiến của mình là giàu có hay nghèo nàn. Tôi đã tách riêng 2 yếu tố là năng lực tư duy và cái tôi. Tuy nhiên, đây là hai yếu tố mặc dù độc lập nhưng lại có sự liên kiết đặc biệt không thể tách rời trong một con người. Hiểu được những hạn chế trong cái tôi của chính mình giúp bạn nâng cao lăng lực tư duy và ngược lại năng lực tư duy siêu phàm sẽ giúp bạn xây dựng cái “siêu tôi” chính là nền tảng để phát triển trí tuệ.

Thiên kiến trong giao dịch không phải lúc nào cũng xấu và mang đến hậu quả nếu như chúng ta hiểu được cách chúng hình thành trong não bộ và cách chúng điều khiển các quyết định của mỗi nhà giao dịch. Vì suy cho cùng, để tạo được lợi nhuận, cuối cùng chúng ta vẫn phải đứng nghiêng về một phía trên thị trường. Và nếu chúng ta đúng, thì lúc đó thiên kiến chính là chất xúc tác giúp chúng ta kiên định với kế hoạch giao dịch và giúp lợi nhuận được hình thành.

Bước 1: Cải thiện tư duy logic

Tôi tin rằng, trên thị trường đầy rẫy bất ngờ này không có gì là tuyệt đối đúng. Chính vì vậy, là một nhà giao dịch ngoại hối bạn không cần quá lo lắng nếu như bạn không hiểu hết kiến thức về kinh tế vĩ mô, về chính sách tiền tệ, về chỉ báo, mẫu hình… Việc học hỏi hằng ngày là vô cùng cần thiết, tuy nhiên có thể nói những kiến thức chúng ra hiểu được, biết được chỉ là phần lý thuyết, phần HÀNH VI mới là yếu tố quyết định cho sự thành công của những lý thuyết đó và được xác định thông qua thực hành. Hành vi là mấu chốt cho sự hoàn thiện của một quá trình “học đúng, hiểu đúng và làm đúng”. Vì vậy, trong hành trình cải thiện tư duy logic của mình, bạn nên cố gắng học hỏi nhưng đồng thời tìm cách biến kiến thức đó thành điều có ích và hiểu được cách sử dụng nó, vận dụng nó trong thực tế giao dịch. Chất lượng luôn quan trọng hơn số lượng. Và đừng quên luôn đặt câu hỏi cho bất cứ kiến thức gì mình tiếp nạp hằng ngày, dành thời gian nhiều hơn cho những thứ giúp bạn nhìn thấy rõ ràng và đúng bản chất của các sự vật, hiện tượng, diễn biến trên thị trường.

Bước 2: Đối diện với cái tôi

Cái tôi của mỗi người chính là sự khác biệt của người đó so với thế giới bên ngoài, không có cái tôi thì chúng ta không thể cảm nhận được sự tồn tại của chính mình trong cuộc sống này. Thật ra cái tôi chỉ là một chỉ là một cái bóng xuất hiện và được xây dựng để trở thành niềm tin của mỗi người. Tuy nhiên, cho dù biết nó chỉ là “ảo giác của cảm xúc” thì cũng không thể thay đổi được sự thật là chúng ta vẫn bị nó “đánh lừa” hằng ngày. Vậy thì chỉ còn một sự lựa chọn là phải đối diện với nó, phải chấp nhận sống với nó giống như chúng ta đang nuôi dạy một đứa trẻ, nuôi dạy tốt hay không tốt phụ thuộc vào chính bạn. Thay đổi cái tôi chỉ là vấn đề về thói quen và thời gian, thay đổi cái tôi chính là thay đổi các thói quen mà chúng ta hay thường xuyên phản ứng với hoàn cảnh.

Trong quá trình cải thiện kết quả giao dịch của mình, hãy luôn tự đặt câu hỏi sau mỗi quyết định giao dịch (vào lệnh, giữ lệnh, thoát lệnh) đó là: Quyết đinh này có dựa trên kiến thức mà chúng ta được học và thực hành một cách đúng đắn hay không? Quyết định này có ảnh hưởng bởi cái tôi sâu thẳm bên trong đang ngầm gây hại mà chúng ta không nhận ra hay không? Đâu là giới hạn cho các thiên kiến của mình?

Việc bạn kiên nhẫn đọc hết bài viết này cũng là một điều chứng tỏ bạn có khát khao cải thiện năng lực tư duy và cái tôi của mình, step by step. Tư duy và cái tôi tham gia trực tiếp vào quá trình hình thành nhân cách, tài năng, cá tính của mỗi người và hiểu được điều này sẽ giúp bạn mở rộng tâm trí và khám phá các năng lực ẩn sâu bên trong não bộ của mình; hy vọng sẽ giúp bạn cải thiện chất lượng cuộc sống cũng như kết quả trading trong tương lai. Welcome bạn đưa ra các ý kiến góp ý và đừng quên đón đọc các bài viết về tâm lý giao dịch trên Dubaotiente.