Thị trường sẽ hỗn loạn như thế nào nếu Fed thu hẹp bảng cân đối kế toán 9 nghìn tỷ USD của mình?

Tùng Trịnh

CEO

Sau nhiều tháng tranh luận, Cục Dự trữ Liên bang cuối cùng đã có kế hoạch thu hẹp bảng cân đối kế toán trị giá 9 nghìn tỷ USD của mình, trong nỗ lực thắt chặt chính sách và kiểm soát mức lạm phát cao nhất trong nhiều thập kỷ trở lại đây

Chi tiết về kế hoạch đã được đưa ra trong biên bản cuộc họp chính sách tháng 3, khi Ủy ban Thị trường Mở Liên bang thực hiện đợt tăng lãi suất đầu tiên kể từ năm 2018 và báo hiệu ý định tiếp tục đưa lãi suất về “trung lập”, không gây ảnh hưởng và làm chậm tăng trưởng.

Bên cạnh việc tăng lãi suất, thu hẹp bảng cân đối kế toán là trụ cột thứ hai trong kế hoạch của Fed nhằm giảm bớt lượng tiền kích thích khổng lồ được bơm vào nền kinh tế khi đại dịch bùng phát.

Robert Rosener, nhà kinh tế cấp cao tại Morgan Stanley cho biết: “Thật khó để nhìn vào kế hoạch bảng cân đối kế toán mà FOMC đã công bố và nghĩ rằng họ nghiêm túc trong việc loại bỏ các chính sách hỗ trợ”.

Đây là những gì Fed đã đề xuất và lý do tại sao thị trường tài chính cần lo lắng:

Fed sẽ thu hẹp bảng cân đối kế toán như thế nào?

Các quan chức trong cuộc họp đồng thuận cao rằng Fed nên cắt giảm 95 tỷ đô la mỗi tháng từ bảng cân đối kế toán khổng lồ của ngân hàng trung ương, trong khoảng ba tháng bắt đầu từ tháng Năm.

Fed sẽ tìm cách không tái đầu tư khoảng 60 tỷ đô la số tiền thu được từ trái phiếu đáo hạn mỗi tháng. Khi số lượng trái phiếu kho bạc đáo hạn thấp hơn 60 tỷ, ngân hàng trung ương sẽ bù vào số tiền thiếu bằng cách giảm nắm giữ tín phiếu Kho bạc có thời hạn ngắn hơn, Fed đang nắm giữ khoảng 325 tỷ đô la tài sản dạng này trong bảng cân đối.

Fed cũng muốn giảm nắm giữ chứng khoán được bảo đảm bằng thế chấp mà họ bắt đầu mua trong thời kỳ đại dịch, quy mô khoảng 35 tỷ đô la một tháng. Tuy nhiên, các nhà kinh tế cho rằng khi số chứng khoán này đáo hạn, có thể con số sẽ không cao đến thế.

Stephen Stanley, một nhà kinh tế học tại Amherst Pierpont, ước tính nắm giữ MBS của Fed sẽ chỉ giảm 25 tỷ USD một tháng. Các nhà hoạch định chính sách của Fed cho biết họ sẽ xem xét bán luôn thay vì chờ chúng đáo hạn, nhưng điều này sẽ chỉ xảy ra khi quá trình cắt giảm “diễn ra tốt đẹp”.

Kế hoạch của Fed quyết liệt đến mức nào?

Lạm phát gia tăng và thị trường lao động trải qua một trong những lần thắt chặt nhất trong lịch sử đã khiến Fed lên kế hoạch cắt giảm bảng cân đối kế toán nhanh hơn nhiều so với lần trước đó.

Sau khi tích trữ trái phiếu sau cuộc khủng hoảng tài chính năm 2008, Fed đã đợi đến năm 2015 mới tăng lãi suất và sau đó là hai năm nữa trước khi cắt giảm bảng cân đối kế toán của mình. Sau đó, phải mất khoảng một năm nữa Fed mới nâng giới hạn giảm tài sản lên 50 tỷ USD một tháng.

Lần thu hẹp bàng cân đối kế toán "nhanh chóng" của Fed trước đây (năm 2018

Lael Brainard, người chuẩn bị trở thành phó chủ tịch Fed, cho biết rằng tốc độ "nhanh hơn" sẽ được duy trì trong lần thắt chặt này, “do sự phục hồi đã mạnh hơn và nhanh hơn đáng kể so với chu kỳ trước”.

Fed đã áp dụng cách tiếp cận tương tự vào việc tăng lãi suất, nhiều quan chức hiện ủng hộ việc tăng lãi suất 50 bps tại một hoặc nhiều cuộc họp trong năm nay (lần đầu tiên mức tăng cao như vậy được sử dụng kể từ năm 2000).

Diana Amoa, Giám đốc đầu tư của Kirkoswald, một quỹ đầu cơ cho biết: “Bằng cách tăng dần cường điệu trong ngôn từ, Fed đã cho phép các thị trường điều chỉnh lại theo chế độ tiền tệ mới này mà không cần thắt chặt quá mức các điều kiện tài chính”.

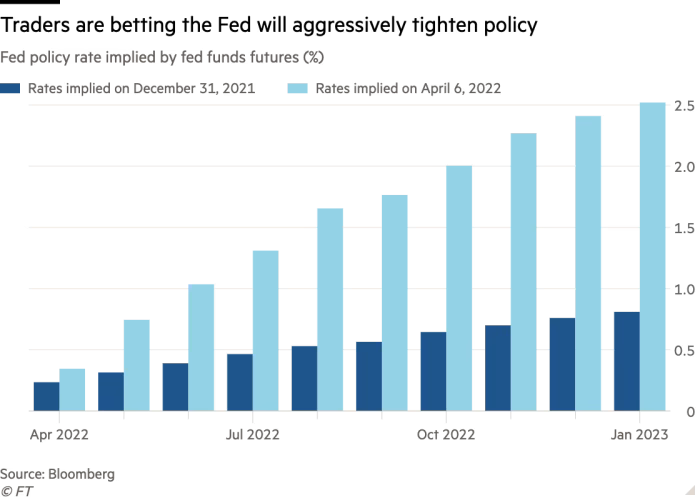

Lãi suất kỳ vọng của Fed tính toán dựa trên hợp đồng tương lai Fed funds

Các thị trường tài chính đã phản ứng như thế nào?

Sự khởi đầu của việc kết thúc đợt kích thích của Fed đã ảnh hưởng đến mọi ngóc ngách của thị trường tài chính. Sự phục hồi kỷ lục của chứng khoán Mỹ và bùng nổ của thị trường nhà ở được xây dựng dựa trên chi phí đi vay thấp do chính sách tiền tệ siêu nới lỏng của Fed.

Tuy nhiên, chi phí đi vay đã tăng vọt kể từ đầu tháng 3 khi thị trường dự đoán lãi suất cao hơn, lãi suất thế chấp tăng và cổ phiếu giảm mạnh từ mức cao nhất mọi thời đại. Một bảng cân đối kế toán thu hẹp có thể đẩy nhanh các xu hướng đó.

Khi Fed rút lui, nguồn cung Trái phiếu có sẵn cho các nhà đầu tư sẽ tăng vọt, khiến lợi suất trái phiếu chính phủ Mỹ - vốn đã tăng lên mức cao nhất trong ba năm vào thứ Tư - vẫn có thể cao hơn.

Vấn đề thanh khoản?

Nguồn cung tràn ngập cũng có thể tác động đến tính thanh khoản trên thị trường Trái phiếu, vốn đã xấu đi đến mức tồi tệ nhất kể từ khi đại dịch bắt đầu.

Mark Cabana, trưởng nhóm chiến lược thị trường lãi suất tại Bank of America, cho biết: “Đó sẽ là một lượng thế chấp trái phiếu lớn mà thị trường phải hấp thụ, trong một môi trường có mức độ biến động cao và nhiều bất ổn”.

Sự hỗn loạn sẽ xảy ra sau đó khi Fed cố gắng giảm bảng cân đối kế toán. Trong năm 2019, lãi suất huy động vốn ngắn hạn tăng đột biến, cho thấy Ngân hàng trung ương đã rút quá nhiều thanh khoản khỏi thị trường. Tuy nhiên, Fed hy vọng họ có thể tránh được vấn đề đó tái diễn, khi vào năm ngoái, cơ quan này đã thiết lập một cơ sở thường trực cho phép các nhà đầu tư đủ điều kiện có thể hoán đổi trái phiếu kho bạc lấy tiền mặt.

Financial Times