Thị trường bất động sản Mỹ có nguy cơ phải đối mặt với bong bóng?

Nguyễn Thanh Thùy Dung

Junior Analyst

Những lý do cho thấy bất động sản chưa phải đối mặt với khủng hoảng đều đang tan biến.

Hai năm trước, Bloomberg đã đánh giá về thị trường nhà ở và kết luận: “Tin tốt là đây không phải là một thị trường rủi ro. Không có bằng chứng nào về việc giảm giá nhà có thể gây hậu quả xấu đến hệ thống tài chính, hay tình trạng khủng hoảng kinh tế như chúng ta đã thấy sau năm 2007. Tin xấu là đa phần những người mua nhà sẽ gặp phải nhiều bất lợi hơn, và có khả năng một số người sẽ phải trải qua điều này vào năm 2021.”

Thực tế, các chủ nhà không bị ảnh hưởng vào năm 2021. Chỉ số giá nhà quốc gia Case-Shiller đã tăng 19%, vượt xa lạm phát ở mức 7%. Thế nhưng, những lý do cho thấy bất động sản chưa phải đối mặt với khủng hoảng đều đang tan biến.

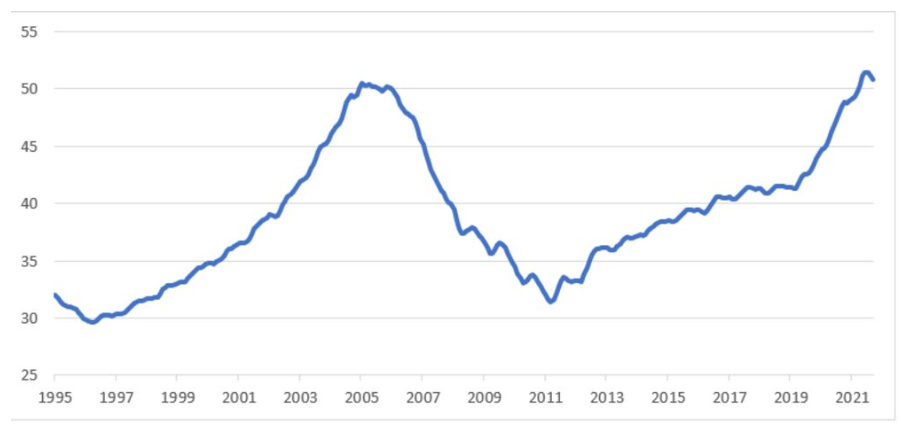

Aaron Brown bắt đầu bằng cách quan sát chỉ số P/E của bất động sản nhà ở. Ông đã áp dụng tỷ lệ giá - thu nhập điều chỉnh theo chu kỳ (CAPE) của giáo sư Đại học Yale Robert Shiller, lấy trung bình thu nhập của 10 năm trước (ở đây là giá thuê nhà) điều chỉnh theo lạm phát. Biểu đồ dưới đây cho thấy CAPE nhà ở kể từ năm 1995.

Hai năm trước, CAPE ở mức 42, thấp hơn nhiều so với mức đỉnh năm 2005 của bong bóng nhà đất cuối cùng và cũng không giống như các bong bóng thông thường, tốc độ tăng giá đang chậm lại chứ không tăng lên. Sau đó, CAPE đã tăng và lập đỉnh ở mức cao hơn năm 2005.

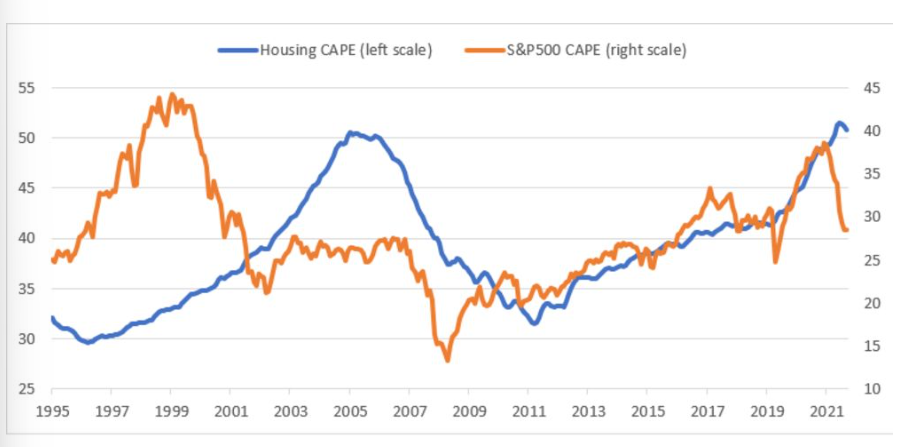

Tiếp theo, ông so sánh CAPE nhà ở với chỉ số S&P 500 CAPE. Biểu đồ dưới đây là giai đoạn bong bóng dot-com, sau đó là bong bóng bất động sản.

Cả hai bong bóng này đều chỉ xảy ra ở cùng một loại tài sản. Nhưng kể từ năm 2011, định giá cũng tăng tương tự, không chỉ có cổ phiếu và nhà ở, mà còn cả các tài sản khác. Brown từng cho rằng: chúng ta không trong bong bóng nhà đất, thay vào đó là lạm phát trên toàn nền kinh tế về giá tài sản, mà nguyên nhân có thể là do các chính sách tiền tệ cực kỳ nới lỏng. Việc xuất hiện lạm phát ở giá tài sản mà không phải giá tiêu dùng rất khó để lý giải. Nhưng quan điểm của ông là lạm phát có thể sẽ được điều chỉnh sau nhiều năm nền kinh tế phải hứng chịu cảnh lợi nhuận tài sản thấp.

Mọi thứ đều thay đổi nhanh chóng. Lạm phát tiêu dùng tăng mạnh trở lại và thị trường chứng khoán sập mạnh, nhưng giá nhà tiếp tục tăng vọt. Chính sách tiền tệ nới lỏng vẫn tiếp diễn trong suốt năm 2020 và 2021.

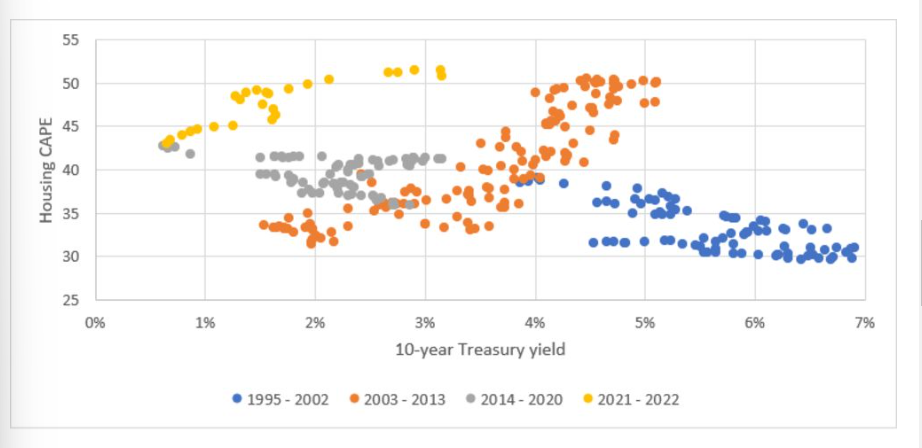

Lý do cuối cùng cho thấy bất động sản vẫn ở trạng thái bình thường là mối tương quan giữa giá nhà và lãi suất. Thông thường, lãi suất cao khiến định giá nhà giảm xuống. Hầu hết số tiền được sử dụng để mua nhà là đi vay, và chi phí vay cao hơn có nghĩa là giá trị hiện tại của dòng tiền tương lai thấp hơn (trong trường hợp người mua nhà, dòng tiền tương lai là khoản tiết kiệm do không phải trả tiền thuê nhà).

Biểu đồ tiếp theo cho thấy chỉ số CAPE nhà ở với lợi suất trái phiếu 10 năm Hoa Kỳ trong bốn thời điểm.

Các chấm màu xanh lam từ năm 1995 đến năm 2002 cho thấy thị trường nhà ở bình thường. Lãi suất thấp hơn dẫn đến CAPE cao hơn. Nhưng các chấm màu cam trong giai đoạn bong bóng từ năm 2003 đến năm 2013, cả trước và sau thời kỳ này, đều cho thấy hệ số giá/lãi suất đã đảo ngược. Lãi suất thấp thì giá nhà sẽ giảm. Nguyên nhân là do người mua nhà không sử dụng các nguồn vốn thông thường mà phụ thuộc vào nguồn tiền từ các nhà đầu tư sản phẩm cấu trúc. Khi giá tăng, người mua nhà được vay ở mức lãi suất thấp hơn nhiều so với lợi suất trái phiếu kho bạc kỳ hạn 10 năm; sau vụ bong bóng bất động sản, người mua nhà gặp khó khăn trong việc huy động vốn. Hơn nữa, trong thời kỳ bong bóng, nhiều người đi vay không quan tâm đến lãi suất vì họ không có ý định thanh toán, họ sẽ bán nhà để kiếm lời hoặc bỏ đi.

Hai năm trước, khi nhìn vào các chấm màu xám năm 2014 - 2020, ông Brown cho rằng giá nhà và lãi suất đã ở mức bình thường. Điều đó khiến ông dự đoán định giá nhà ở sẽ giảm dần khi lãi suất tăng, nhờ chính sách thắt chặt tiền tệ hoặc kỳ vọng lạm phát sẽ tăng lên.

Nhưng sau đó các chấm vàng đã xảy ra. Định giá nhà tăng khi lãi suất tăng, giống như bong bóng nhà đất. Có lẽ hiện nay điều đó đang thay đổi, khi giá nhà ở đang bắt đầu giảm (thường là trước những đợt sụt giá lớn, chúng ta sẽ chứng kiến cảnh thị trường bị chững lại - ít người mua và người bán hơn, sự chậm trễ trong việc niêm yết giá đã xảy ra trong vài tháng qua) và Fed đang tăng lãi suất. Nhưng nhìn vào dữ liệu cho đến nay, nó cũng giống thời kỳ bong bóng.

Có lẽ người đọc không nên chú ý nhiều đến những gì ông nghĩ bây giờ, vì ông đã kết luận sai vào hai năm trước. Nhưng ông vẫn chưa thấy lo lắng về khủng hoảng thị trường bất động sản. Ông Brown kỳ vọng việc định giá nhà sẽ trở lại mức trung bình trong dài hạn vì giá thuê sẽ tiếp tục tăng nhanh, đồng nghĩa giá nhà không nhất thiết phải giảm mạnh. Ông dựa trên kỳ vọng về việc nhập cư hợp pháp, hợp pháp hóa những người nhập cư không có giấy tờ hiện nay và sự thay đổi lối sống, làm việc chủ yếu tại nhà do đại dịch và cuộc sống chưa thể trở về quỹ đạo như trước.

Lệnh trục xuất hai năm trước không khuyến khích việc thuê và xây nhà cho thuê, khiến một lượng lớn cung tiền phải dùng vào việc khác. Aaron Brown nghĩ rằng việc xóa nợ cho sinh viên làm tăng kỳ vọng của người mua nhà về việc được “giải chấp” nếu giá giảm. Rốt cuộc, điều đó gần như đã xảy ra vào năm 2008, và các chính trị gia sẽ khó có thể bỏ qua những kiến nghị về việc cứu trợ những sinh viên tốt nghiệp đại học giàu có nhưng lại không hỗ trợ những chủ nhà trung lưu chăm chỉ.

Nhưng nếu lần này ông Brown dự đoán sai về sự leo thang nhanh chóng của giá thuê, thì mọi thứ dường như đã sẵn sàng cho một đợt giảm giá nhà đất lịch sử, gây ra thiệt hại kinh tế rộng rãi.

Bloomberg, Aaron Brown

![[Tuyển dụng] Nhân viên kinh doanh vàng bạc đá quý – Thu nhập không giới hạn [Tuyển dụng] Nhân viên kinh doanh vàng bạc đá quý – Thu nhập không giới hạn](/uploads/2025/06/24/photo6253334137024923045y-db2f1b963accbdaa1f5bb067a25cf8b8.jpg)

![[Tuyển dụng] Nhân viên kĩ thuật phân tích thị trường vàng bạc đá quý – Thu nhập không giới hạn [Tuyển dụng] Nhân viên kĩ thuật phân tích thị trường vàng bạc đá quý – Thu nhập không giới hạn](/uploads/2025/06/24/tuyen-dung-65d025bd478631f1b12a6e3be1a4e66e.jpg)