PTKT XAU/USD: Kỳ vọng lạm phát, kích thích tài khoá đang tác động ra sao tới giá vàng?

Tùng Trịnh

CEO

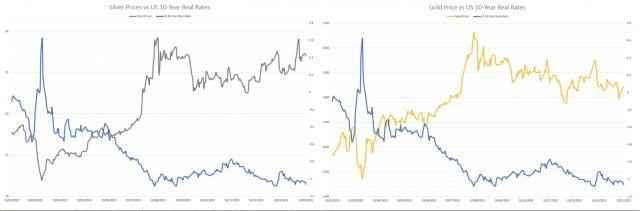

Sự kết hợp của kỳ vọng lạm phát leo thang, lợi suất thực giảm và đồng đô la Mỹ yếu hơn có thể tạo ra luồng gió mới cho giá vàng trong những tháng tới.

Gói kích thích tài khoá quy mô đáng kể sắp tới có thể sẽ hạn chế khả năng tăng giá của đồng bạc xanh và từ đó mở đường cho kim loại quý lấy lại những gì đã mất.

Các đảng viên Dân chủ ở cả Hạ viện và Thượng viện đã đệ trình các kế hoạch ngân sách chung cho phép Tổng thống Biden thông qua phần lớn gói kích thích 1.9 nghìn tỷ USD.

Số ca nhiễm Covid-19 mới cũng đã giảm rõ rệt kể từ khi đạt đỉnh vào ngày 8 tháng 1, điều này có thể cho phép nền kinh tế trở lại bình thường trong quý 2 năm 2020.

Việc bổ sung hỗ trợ tài khóa và kỳ vọng về sự mở cửa trở lại sớm hơn dự kiến sẽ cho phép giải phóng nhu cầu bị dồn nén, khiến kỳ vọng lạm phát tăng cao hơn gần đây.

Tuy nhiên, cam kết của Fed tiếp tục mua ít nhất 80 tỷ USD trái phiếu kho bạc và 40 tỷ USD chứng khoán được bảo đảm bằng thế chấp “cho đến khi đạt được tiến bộ đáng kể đối với mục tiêu ổn định giá cả và việc làm toàn dụng của FOMC”, rất có khả năng tiếp tục giữ lợi suất thực ở mức thấp trong tương lai gần.

Vì vậy, giá vàng và bạc có thể tăng cao hơn trong những tuần tới nhờ tiến độ triển khai kích thích tài khóa, lập trường "Dovish" của Cục Dự trữ Liên bang và kỳ vọng gia tăng giá cả tiêu dùng.

Phân tích kỹ thuật giá vàng

Giá vàng đã liên tục giảm xuống thấp hơn trong 6 tháng qua, do bị giới hạn trong kênh giá giảm.

Tuy nhiên, với việc giá giữ vững phía trên mức Fibonacci truy hồi 50% của biên độ tính từ tháng 3 tới tháng 8 năm 2020, triển vọng dài hạn dường như vẫn đang tích cực.

Mặc đù vậy, giá đang vật lộn để phá vỡ đường trung bình động 200 ngày ( ngưỡng tâm lý $1,856.oz) chỉ báo RSI di chuyển xuống dưới mốc 50, và MACD cho thấy động lượng tăng chưa quá mạnh.

Vàng có thể mở rộng đà phục hồi gần đây lên các mốc cao hơn nếu vùng hỗ trợ $1,820 - $1,830 ngăn chặn thành công áp lực bán. Giá cần đóng cửa trên đường trung bình EMA 55 ngày (mốc $1,858/oz) để mở đường cho đà tăng cao hơn, thách thức mức kháng cự của kênh giá và đỉnh của tháng 12 năm 2020 (mốc $1,912/oz).

Ngược lại, nếu nến Daily đóng cửa dưới mốc $1,820 có thể báo hiệu sự tiếp tục của xu hướng giảm thứ cấp, khiến giá có thể giảm tiếp xuống mục tiêu $1,789/oz.