Ngân hàng Trung ương châu Âu ECB: Chính sách nào có thể được đưa ra trong cuộc họp tháng Chín?

Bảo Chung

Currency Analyst

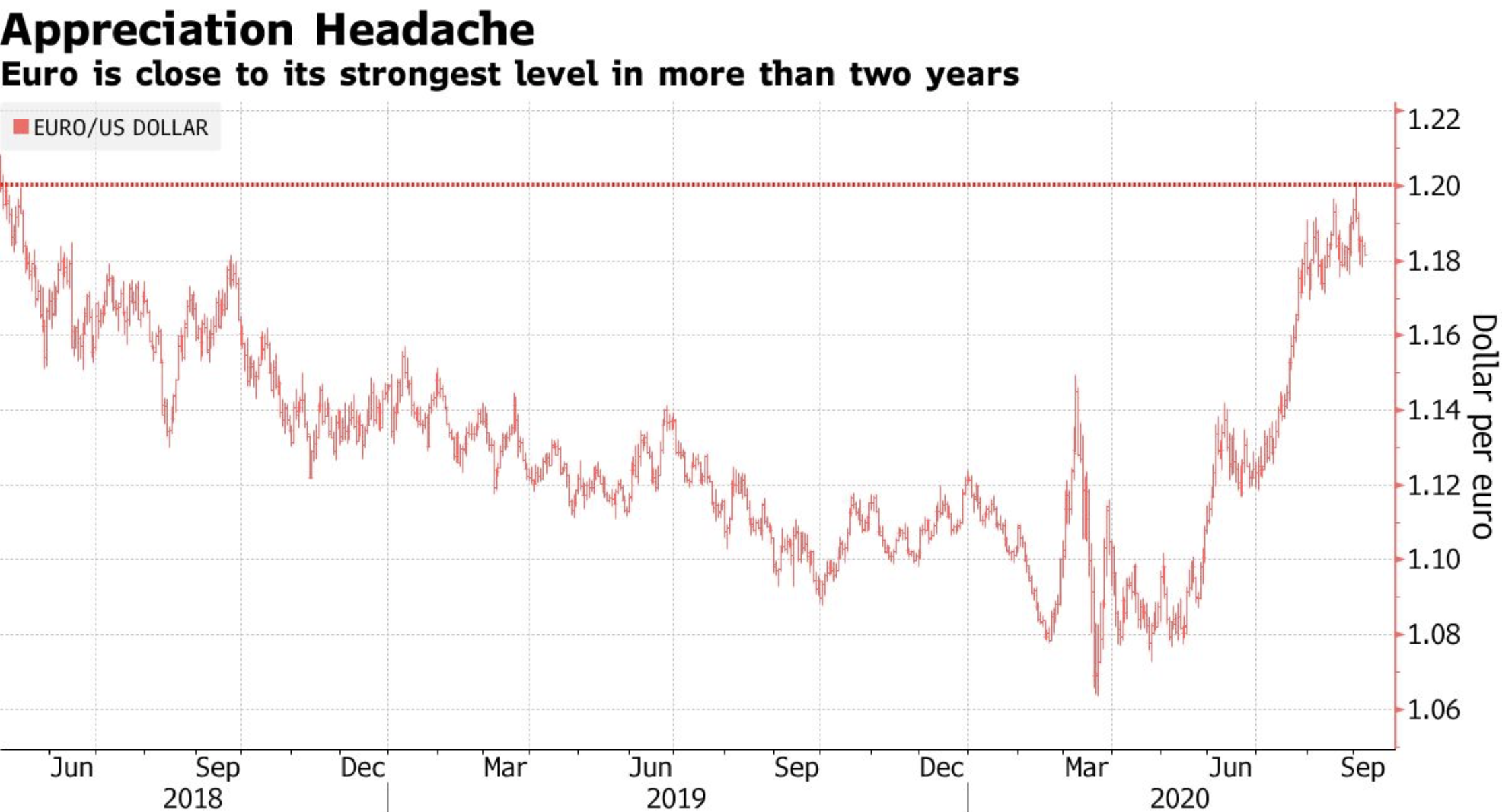

Đà tăng lên đỉnh cao nhất trong vòng hai năm trở lại đây của đồng Euro khiến các nhà hoạch định chính sách của ECB lo lắng, và các nhà đầu tư cùng các nhà kinh tế học đang trong tâm lý chờ đợi khi Ngân hàng Trung ương châu Âu có thể buộc phải tung ra một số hình thức can thiệp.

Mức tăng 10% của EUR kể từ quá trình phong toả do đại dịch COVID-19 hồi tháng Ba đã gia tăng áp lực lên lạm phát và khiến công việc của Chủ tịch ECB Christine Lagarde trở nên khó khăn hơn rất nhiều. Kết hợp thêm với những dấu hiệu phục hồi không mấy khả quan của nền kinh tế, các biện pháp kích thích đang là vấn đề nhận được nhiều sự mong đợi.

Các quyết định được đưa ra trong cuộc họp hôm nay sẽ không hề dễ dàng. Lagarde cùng Hội đồng Thống đốc của bà có thể sẽ bắt đầu hành động nếu như cần thiết.

Dưới đây là một vài tình huống có thể sẽ xảy ra.

Can thiệp mạnh mẽ, nhưng bằng ... miệng

Bất chấp việc ECB liên tục nhắc lại việc họ không nhắm vào tỷ giá hối đoái, các nhà hoạch định chính sách biết rằng mọi lời nói của họ đều có thể tác động tới thị trường. Sau khi đồng Euro tăng lên trên mức $1.20 trong tuần trước, nhà kinh tế trưởng Philip Lane đã ngay lập tức hạ nhiệt bằng việc tuyên bố tỷ giá cũng “quan trọng” đối với chính sách tiền tệ.

Đồng Euro đã chứng kiến đà giảm 6 ngày liên tiếp xuống mức $1.18, mặc dù mô hình định giá quyền chọn của Bloomberg cho thấy nhiều khả năng nó sẽ được giao dịch trên vùng $1.22 trong vòng ba tháng tới, nhiều hơn xác suất giảm xuống dưới $1.14.

Các nhà Kinh tế trưởng tại nhiều ngân hàng, bao gồm Barclays, Goldman Sachs và JP Morgan Chase, cho biết bà Lagarde có thể sẽ cạnh tranh với ông Lane sau cuộc họp hôm thứ Năm tới đây. Người tiền nhiệm của bà, Mario Draghi, đã rất nhiều lần can thiệp bằng lời nói.

Ông Charles Diebel, nhà quản lý quỹ tại Mediolanum International Funds, cho biết: “Hiện tại, tôi cho rằng họ sẽ vẫn sẽ chỉ nói miệng. Tuy nhiên, sức mạnh của đồng Euro ảnh hưởng rất nhiều tới quá trình phục hồi của châu Âu, do đó, sau cùng họ sẽ phải tính toán đến những hành động phù hợp.”

Hé lộ thêm về các biện pháp nới lỏng

Bà Lagarde thậm chí có thể sẽ đưa ra một vài gợi ý cho các hành động sắp tới của ECB. Theo ông Gilles Moec, nhà kinh tế trưởng tại Axa SA, bà Lagarde có thể sẽ liên kết tác động của tiền tệ lên lạm phát với việc đẩy mạnh tốc độ gói mua trái phiếu trị giá 1.35 nghìn tỷ EUR (khoảng 1.6 nghìn tỷ USD). Chúng ta cũng cần lưu ý tín hiệu giảm lãi suất có thể sẽ xuất hiện.

Ông Frederik Ducrozet, chiến lược gia tại Pictet & Cie, cho biết: “Cắt giảm lãi suất có thể sẽ là lựa chọn chính sách ngay trong tuần này của Lagarde.”

Cắt giảm lãi suất tiền gửi

Các nhà kinh tế học không kỳ vọng về việc cắt giảm lãi suất trong tuần này. Tuy nhiên, thị trường lại đang phản ánh kỳ vọng một đợt giảm lãi suất 10 điểm cơ bản xuống mức -0.6% vào tháng 9 sang năm khi mà chỉ hai tháng trước, họ dự đoán rằng thời gian sớm nhất cho một sự thay đổi đáng kể là năm 2022.

Peter Chatwell, người đứng đầu bộ phận đa tài sản của Mizuho International, dự đoán động thái này sẽ diễn ra vào quý II năm sau, “vào thời điểm mà đồng Euro chạm ngưỡng $1.3.”

‘Việc mất ưu thế cạnh tranh xuất khẩu cùng động lực giảm bớt lạm phát tại thời điểm đó sẽ là cái cớ được đưa ra cho hành động này”, ông cho biết.

Cắt giảm lãi suất mục tiêu trong dài hạn

ECB đã không tham gia vào làn sóng cắt giảm lãi suất xuyên suốt đại dịch. Lãi suất tiền gửi của họ đã duy trì ở mức thấp kỷ lục -0.5% trong vòng một năm nay, kể từ những tuần cuối nhiệm kỳ của Draghi.

Hội đồng thống đốc của Lagarde dường như nhạy cảm hơn với rủi ro, cho rằng chính sách đó có thể bóp chặt biên lợi nhuận của ngân hàng đến mức làm gián đoạn nguồn cung tín dụng.

Tuy nhiên, các quan chức cũng có một lựa chọn khác sau những đổi mới gần đây của họ: Lãi suất kép.

Theo các điều khoản mới được công bố hồi tháng Ba cho khoản vay dài hạn, ECB sẽ cho các ngân hàng vay tiền mặt với lãi suất thấp tới mức âm 1%, với điều kiện ngân hàng phải cho các công ty và hộ gia đình vay. Điều này có thể bù đắp cho lãi suất tiền gửi âm.

Eric Lonergan và Megan Greene, hai nhà kinh tế trưởng đến từ M&G Investments và Harvard Kennedy School, cho biết ý nghĩa của lãi suất kép: “Không có giới hạn thực tế đối với kích thích tiền tệ”, bởi họ có thể giảm lãi suất mà không làm tổn hại tới hệ thống ngân hàng.

“Nó cũng dễ nhận được sự chấp thuận hơn từ những thành viên không ủng hộ quan điểm “dovish” của Hội đồng Thống đốc.”, ông Anders Svenden, nhà kinh tế trưởng tại Nordea A/S chi nhánh Copenhagen chia sẻ.

Cảnh giác với chiến tranh tiền tệ

Các nhà hoạch định chính sách sẽ luôn hành động theo chiều hướng chú trọng vào lạm phát thay vì tỷ giá hối đoái.

Các nền kinh tế lớn từ lâu đã đi đến sự thống nhất chung về việc không phá giá, và Tổng thống Hoa Kỳ Donald Trump thường xuyên cáo buộc ECB cố tình giữ giá trị đồng Euro ở mức thấp nhằm hỗ trợ xuất khẩu.

Ông Christoph Rieger, người đứng đầu bộ phận tỷ giá cố định tại Commerzbank AG, chia sẻ: “Họ sẽ không thể có hành động nào tập trung vào điều chỉnh tỷ giá đồng Euro, bởi nó ngay lập tức sẽ là khởi nguồn của các phản ứng dữ dội tới từ Hoa Kỳ, và một cuộc chiến tranh tiền tệ hoàn toàn có thể xảy ra.”