Lợi suất 4% có đủ hấp dẫn cho giới đầu tư?

Đức Nguyễn

FX Strategist

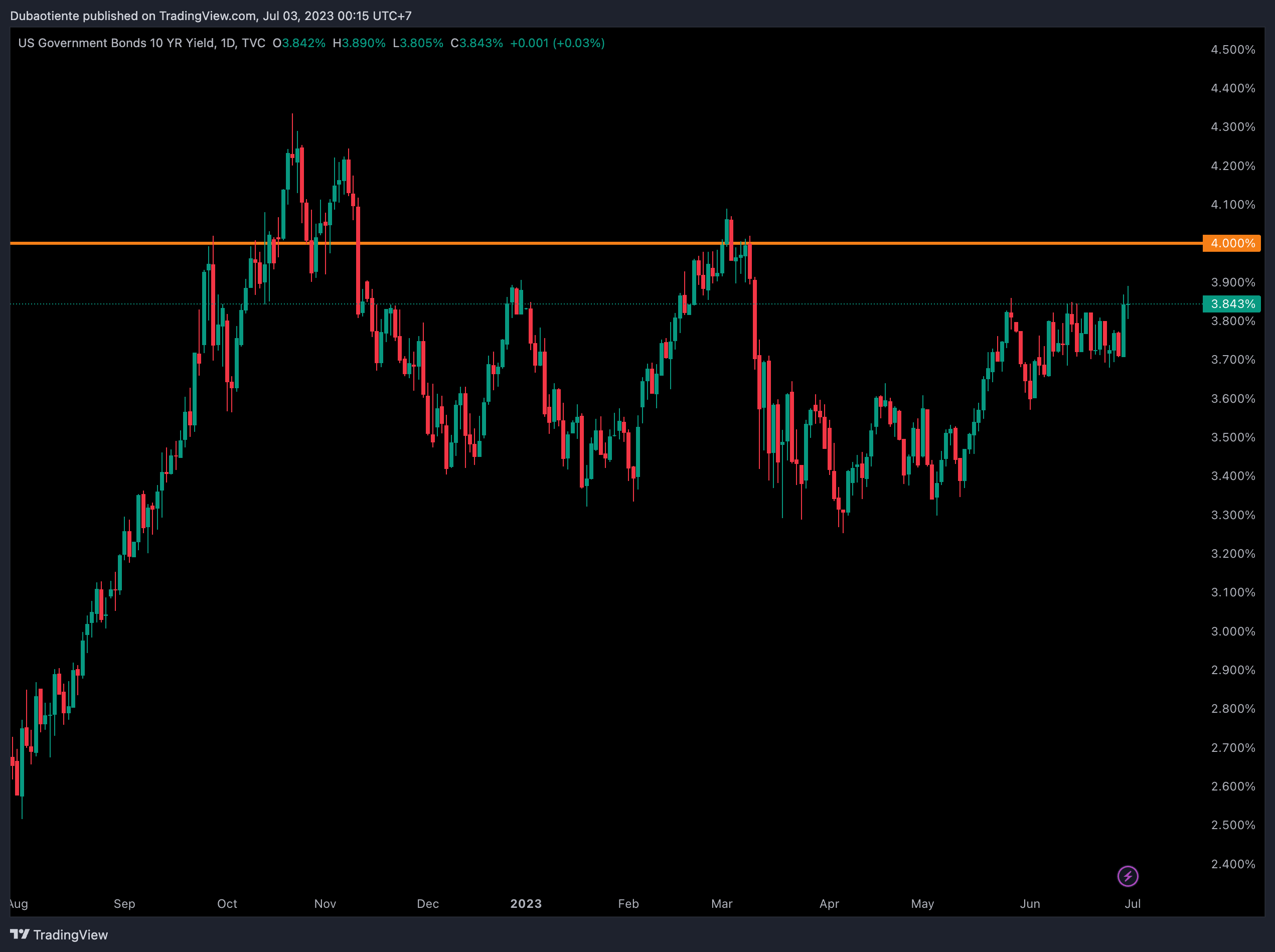

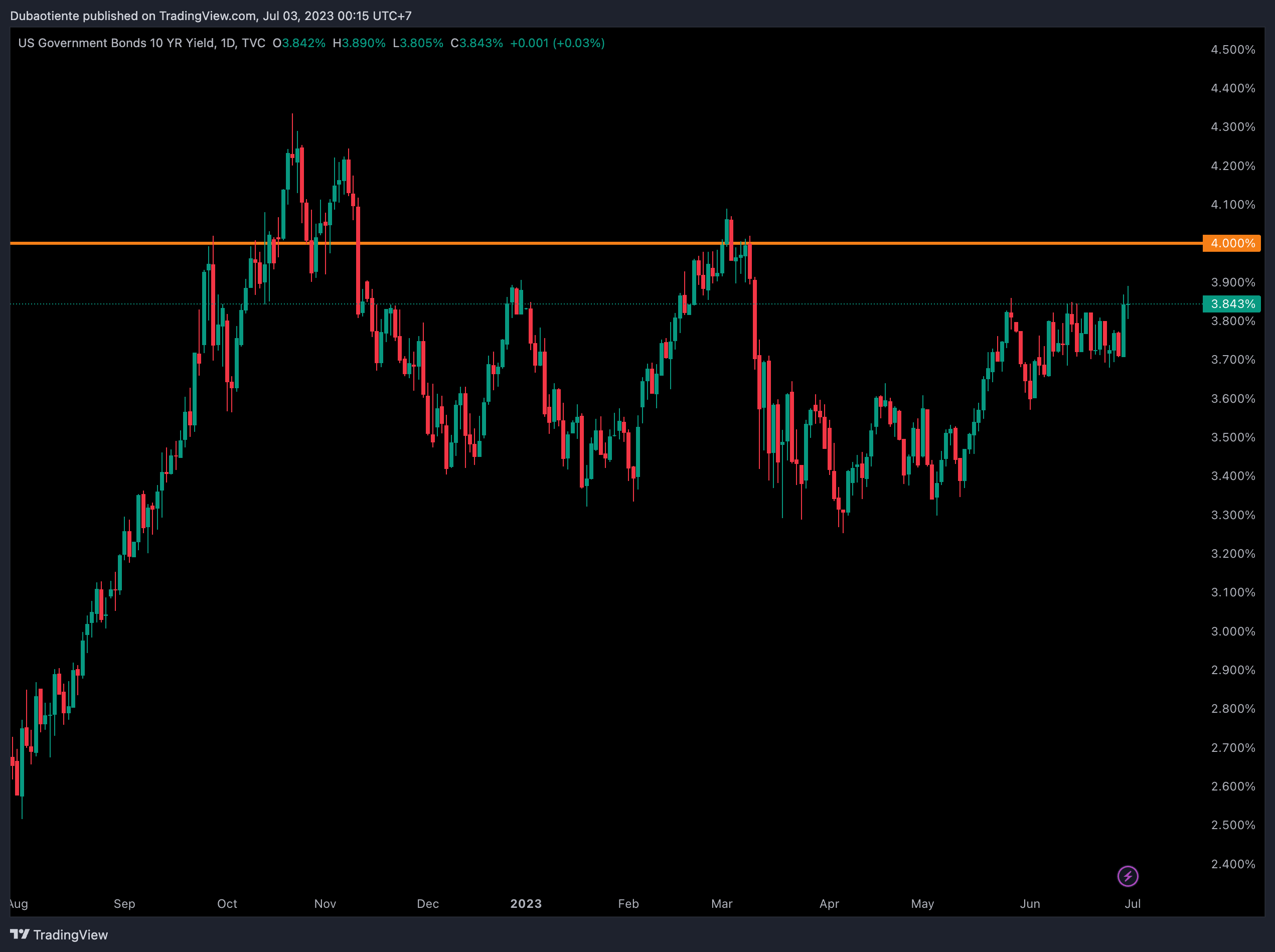

Các trader trái phiếu đang chuẩn bị cho một tuần đầy biến động, với dữ liệu việc làm quan trọng có thể đẩy lợi suất trái phiếu 10 năm lên mức 4%, mức mà nhiều người quan sát thị trường cho rằng sẽ hấp dẫn nhà đầu tư trái phiếu chính phủ.

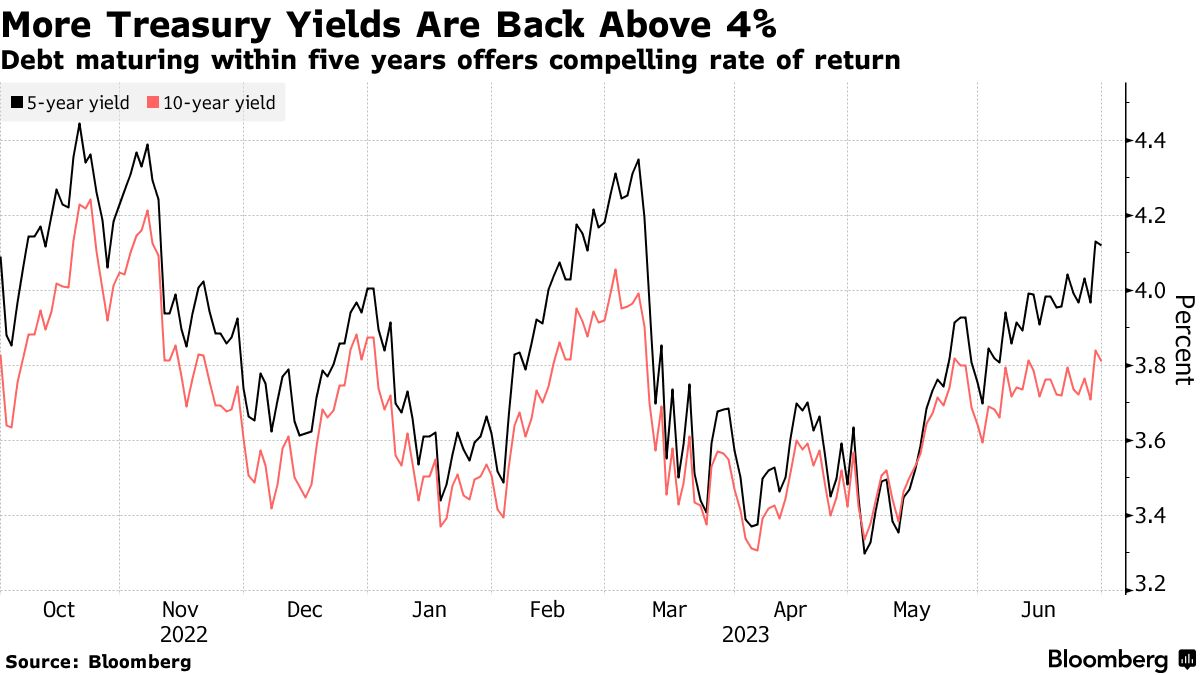

Lợi suất 10 năm Mỹ đã tăng lên gần mức 3.89% vào ngày thứ Năm, sau khi dữ liệu GDP quý I của Mỹ được điều chỉnh tăng và số lượng đơn xin trợ cấp thất nghiệp giảm mạnh, khiến lợi suất có phiên biến động mạnh nhất trong 3 tháng. Lợi suất khắp các kỳ hạn tiếp cận mức cao nhất trong năm nay, khi kỳ vọng Fed Dự trữ Liên bang hạ lãi suất trong năm nay dần tan biến.

Nhiều sự kiện quan trọng trong tuần tới có thể khiến trái phiếu tiếp tục bị bán tháo và đẩy lợi suất lên mức 4%, gồm dữ liệu thị trường lao động, cũng như biên bản cuộc họp mới nhất của Fed. Nhưng đối với các nhà đầu tư trái phiếu, câu hỏi bây giờ là liệu lợi suất ở mức 4% có đủ hấp dẫn trước rủi ro ngân hàng trung ương không kiểm soát được lạm phát.

"Mức lợi suất 4% sẽ khiến nhu cầu tăng mạnh", Zachary Griffiths, chiến lược gia trái phiếu tại CreditSights cho biết.

Công ty nghiên cứu này cho rằng có 50% khả năng Fed tăng lãi suất trong cuộc họp tháng 7 - và giảm 25 điểm cơ bản tại mỗi cuộc họp trong năm 2024. Ngay cả khi kịch bản đó không xảy ra và Fed thực hiện chính sách mạnh tay, Griffiths cho rằng mức 4% sẽ là một mức trần khó vượt.

Mặt khác, các chiến lược gia lãi suất tại JPMorgan đã không còn bullish với trái phiếu, kỳ vọng lợi suất tiếp tục tăng, và Bill Dudley - cựu chủ tịch Fed New York - nói rằng 4.5% là "một ước tính tương đối khiêm tốn" về đỉnh lợi suất trái phiếu 10 năm.

Tất cả sẽ phụ thuộc vào việc Fed phải tăng lãi suất bao nhiêu lần để kiểm soát lạm phát, và liệu họ có thể làm điều đó mà không đẩy nền kinh tế vào suy thoái.

Fed đã giữ nguyên phạm vi lãi suất tại mức 5-5.25% vào ngày 14/6 sau 10 lần thắt chặt liên tiếp. Dự báo mới nhất cho thấy các quan chức dự kiến sẽ tăng lãi suất thêm hai lần nữa vào cuối năm.

Biên bản cuộc họp tháng 6 sẽ được công bố vào thứ Tư và có thể làm rõ lý do cho việc tạm ngừng, mà Chủ tịch Fed Jerome Powell cho biết là thích hợp để đánh giá xem lãi suất chính sách cao đang ảnh hưởng đến nền kinh tế như thế nào. Có dấu hiệu nền kinh tế gặp vấn đề trong tháng 3 khi một số ngân hàng nhỏ lẻ sụp đổ do các khoản đầu tư mất giá trước lãi suất cao, nhưng các chỉ số khác - như việc làm - vẫn mạnh mẽ.

"Thị trường rất tập trung vào thị trường lao động như một yếu tố cần phải suy yếu để cuối cùng đến được việc Fed hoàn toàn kết thúc chu kỳ," Dominic Konstam, giám đốc chiến lược vĩ mô tại Mizuho Securities nói. Các ngân hàng trung ương "rõ ràng là lo sợ rằng chính sách chưa đủ hạn chế để kiểm soát lạm phát".

Tuy nhiên, kỳ vọng rằng Fed đang hạ nhiệt lạm phát đã khiến lợi suất trái phiếu kỳ hạn dài chạm mức thấp kỷ lục so với các trái phiếu có kỳ hạn ngắn trong tuần này. Lợi suất 2 năm đang cao hơn lợi suất 10 năm 107 điểm cơ bản, gần mức cao nhất trong nhiều thập kỷ.

Kỳ vọng lạm phát đã trở lại dưới mức 2% như trước năm 2021. Kỳ vọng lạm phát 5 và 10 năm đạt khoảng 2.2%, so với mức 4% của chỉ số giá tiêu dùng trong tháng 5.

Và cuộc khảo sát khách hàng hàng tuần của JPMorgan về trái phiếu trong tuần này đã ghi nhận tâm lý tốt nhất trong hơn một thập kỷ.

"Chu kỳ thắt chặt sẽ bắt kịp với nền kinh tế," Laird Landmann, đồng giám đốc bộ phận trái phiếu tại TCW cho biết. "Một số lần tăng lãi suất nữa đồng nghĩa với việc ta đến điểm gặp nhiều tai nạn hơn, khiến nền kinh tế Hoa Kỳ nhanh chóng giảm tốc, hoặc hạ cánh cứng."

Đối với các nhà đầu tư tổ chức như quỹ hưu trí, lợi suất đang ở mức rất hấp dẫn.

Bloomberg