Liệu việc thắt chặt chính sách của Ngân hàng Trung ương Châu Âu (ECB) có làm gia tăng các rủi ro?

Nguyễn Long Hà

Junior Analyst

Sự giảm tốc đột ngột của chương trình kích thích kinh tế có thể khiến trái phiếu của Ý và Hy Lạp điêu đứng.

Các nhà đầu tư đang lo lắng về việc nếu Ngân hàng Trung ương châu Âu phát đi tín hiệu thắt chặt chính sách tiền tệ một cách mạnh mẽ, điều này có thể khiến cho thị trường trái phiếu trở nên hỗn loạn và đẩy vấn đề khủng hoảng nợ của Eurozone từ một thập kỷ trước càng thêm trầm trọng hơn.

Các khoản nợ của chính phủ trong khối Eurozone đã chịu ảnh hưởng đáng kể sau cuộc họp của ECB vào tuần trước, khi Chủ tịch Christine Lagarde không loại trừ khả năng tăng lãi suất trong năm nay. Đây là một trong những biện pháp của Ngân hàng Trung ương để đối phó với vấn đề lạm phát cao kỷ lục. Đối với các nhà đầu tư trái phiếu, kịch bản này đặc biệt đáng lo ngại vì ECB đã nhiều lần nhấn mạnh rằng họ sẽ cắt giảm các chương trình mua trái phiếu trước khi nâng lãi suất.

James Athey, một nhà quản lý danh mục đầu tư tại Aberdeen Standard Investments cho biết: “ECB là động lực duy nhất giữ nhịp cho thị trường trái phiếu, tuy nhiên ECB đang bị đẩy đến hoàn cảnh phải bắt buộc thắt chặt”.

Cần chú ý rằng việc bán tháo ảnh hưởng nghiêm trọng đến các quốc gia có tỷ lệ nợ cao - những nước có trái phiếu được hưởng lợi từ chương trình mua vào của ECB. Điều này làm gia tăng khoảng cách giữa chi phí đi vay của các nước thành viên Eurozone. Nếu ECB nhanh chóng thực hiện kế hoạch thắt chặt, các nhà đầu tư có thể sẽ lại lo lắng đến các khoản nợ của Ý và Hy Lạp, trị giá lần lượt tương ứng khoảng 160% và 200% tổng sản phẩm quốc nội.

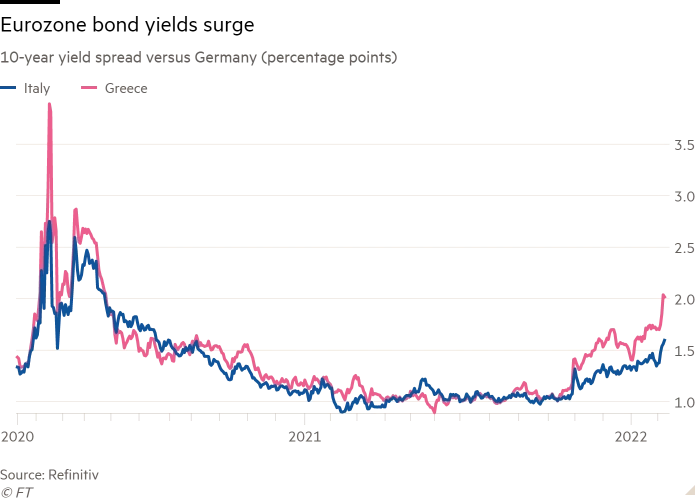

Mức chênh lệch lợi suất 10 năm của Hy Lạp - phần lợi suất phụ trội mà Athens cần phải trả so với chi phí đi vay ở mức siêu an toàn của Đức trong hơn một thập kỷ tới - đã tăng trên 2% trong tuần này kể từ ngưỡng 1.4% vào đầu năm và tăng gấp đôi kể từ tháng 8 năm ngoái. Mức chênh lệch lợi suất 10 năm của Ý, một thước đo rủi ro quan trọng trên thị trường trái phiếu của khu vực Eurozone, đã tăng lên hơn 1.6%, mức cao nhất kể từ tháng 7 năm 2020.

Các mức này vẫn thấp hơn nhiều so với ngưỡng kỉ lục trong thời kỳ biến động mạnh của giai đoạn đầu đại dịch Covid 19, chưa kể đến mức tăng cao trong cuộc khủng hoảng nợ của khu vực khi Hy Lạp, Ireland và Bồ Đào Nha nhận được các gói cứu trợ, còn Ý và Tây Ban Nha đã gần như bị loại bỏ khỏi thị trường trái phiếu. Mặc dù vậy, tốc độ biến động của thị trường trong những ngày gần đây mang một dư âm khó chịu tương tự như vòng xoáy tăng lợi suất cách đây một thập kỷ, khi chi phí đi vay tăng cao gây lo ngại về tính bền vững của các khoản nợ, dẫn đến việc trái phiếu chính phủ bị bán nhiều hơn.

Athey chia sẻ: “Tôi nghĩ nếu ECB vội vàng thông qua việc kết thúc chương trình mua tài sản, giá trái phiếu có thể còn giảm mạnh nữa kể từ mức này. Chúng ta đã từng chứng kiến cuộc khủng hoảng nợ của Eurozone và sự kiện này có thể trở thành hiện thực một lần nữa.”

Lần cuối cùng ECB tăng lãi suất là vào năm 2011, và gần như ngay sau đó động thái này được thu hồi khi tình hình của Eurozone có diễn biến xấu đi và rơi vào cuộc khủng hoảng nợ tồi tệ. Các nhà đầu tư hy vọng rằng kinh nghiệm trong quá khứ sẽ nhắc nhở Lagarde và các cộng sự của bà cân nhắc mọi thứ thật kỹ lưỡng và hành động một cách chắc chắn.

Joachim Fels, cố vấn kinh tế toàn cầu tại tập đoàn đầu tư trái phiếu Pimco cho biết: “Việc dừng mua ròng tài sản và tăng lãi suất điều hành đem lại nhiều rủi ro tài khóa, đặc biệt là khi mức nợ đã tăng cao trong thời kỳ đại dịch và nhiều ngân hàng trung ương cũng đang thắt chặt chính sách”.

“Khi cân nhắc những rủi ro này kết hợp với sự việc đã xảy ra trong giai đoạn 2008 và 2011 do ECB có động thái thắt chặt chưa hợp lý, những cái “đầu lạnh” trong hội đồng vẫn có khả năng chiếm ưu thế tại ECB. Tuy nhiên, rủi ro đến từ một sai lầm chính sách khác đã tăng lên rõ rệt.”

Bà Lagarde đã giúp ngăn chặn gia tăng chênh lệch lợi suất khi tuyên bố với quốc hội châu Âu vào thứ Hai rằng việc thắt chặt của ECB sẽ được diễn ra "từ tốn". Bà gợi ý về các khoản tái đầu tư vào trái phiếu đáo hạn theo chương trình mua trái phiếu thời kỳ đại dịch có trị giá 1.85 tỷ euro của ngân hàng trung ương, có thể giúp chống lại sự gia tăng trong chi phí đi vay.

Theo Antoine Bouvet, chiến lược gia tại ING, mặc dù sự thừa nhận ngầm từ chủ tịch ECB về việc gia tăng gần đây của lợi suất trái phiếu mang hướng xoa dịu, nhưng như vậy vẫn chưa đủ để chống lại cơn sóng bán tháo các khoản nợ liên quan đến Ý và Tây Ban Nha. Ông bổ sung thêm: “Các công cụ chống lại sự gia tăng chênh lệch về lợi suất đi vay vẫn còn thiếu sức mạnh.”

Một số nhà đầu tư nhấn mạnh rằng chi phí vay của Ý vẫn còn thấp hơn nhiều so với mức đáng quan ngại. Lợi suất trung bình của quốc gia này đối với các khoản nợ hiện hữu là khoảng 2.5%. Iain Stealey, giám đốc đầu tư quốc tế đối với chứng khoán có thu nhập cố định tại JPMorgan Asset Management, cho biết: lợi suất 10 năm hiện ở mức 1.87% và Rome có thể tiếp tục cắt giảm chi phí vay trung bình.

Theo Stealey, với mức tăng trưởng danh nghĩa cao, một tổng thống thân thiện với thị trường và sự hỗ trợ từ quỹ phục hồi 800 tỷ euro của EU, quốc gia này có thể chịu được mức lợi suất cao hơn so với một thập kỷ trước.

Ông nói: “Ý đang ở một vị thế rất khác. “Khi lớp bụi mù đã lắng xuống, các bạn sẽ tin rằng mức lợi suất 2% trong 10 năm là khá hấp dẫn.”

Tuy nhiên với thông tin rằng ECB sẽ từ tốn thực hiện giảm chương trình kích thích tăng trưởng kinh tế, việc bán trái phiếu của Ý và các nước thành viên khác là một nỗi đau đối với nhiều nhà đầu tư, những người đặt tiền của họ vào các khoản nợ rủi ro hơn để kiếm thêm một chút lợi suất.

“ECB có nhiều kế hoạch để tạo ra lạm phát nhưng họ lại chưa chuẩn bị gì khi lạm phát thực sự đã hiện hữu”, Ludovic Colin, một nhà quản lý danh mục đầu tư cao cấp tại Vontobel Asset Management chia sẻ. “Khu vực Eurozone hoàn toàn có thể chịu được mức lợi suất cao hơn. Vấn đề cần quan tâm ở đây là chúng ta sẽ đạt được nó ở tốc độ nào. Đối với ECB, điều này giống như việc cố gắng hạ cánh một chiếc máy bay phản lực khổng lồ trong một cơn bão mà vẫn đảm bảo nó không rơi”.

Financial Times