Liệu triển vọng S&P 500 có quá bi quan?

Hoàng Thế Vinh

Junior Analyst

Các cổ phiếu Magnificent Seven đang bám sát các chỉ báo dẫn dắt đang tăng lên, còn phần còn lại của S&P 500 đã mất đi tương quan với nhóm này. Với rủi ro suy thoái thu hẹp, chỉ số S&P 493 đang được định giá quá bi quan.

Thị trường và triển vọng của nền kinh tế về suy thoái kinh tế ở Mỹ đang có nhiều khác biệt. Lợi suất, dầu, đồng và một số lĩnh vực mang tính chu kỳ đang cho kết quả tiêu cực hơn dữ liệu kinh tế.

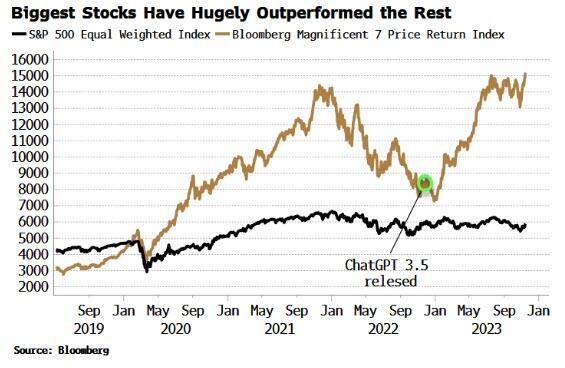

Điều này cũng đúng cho hầu hết các cổ phiếu nói chung. Phần lớn mức tăng gần đây được thúc đẩy bởi 7 cổ phiếu lớn nhất trong S&P 500 – Apple, Amazon.com, Microsoft, Nvidia, Meta, Alphabet và Tesla.

Điều này cũng có thể thấy rõ nhất vào cuối năm ngoái, khi OpenAI tung ra ChatGPT 3.5.

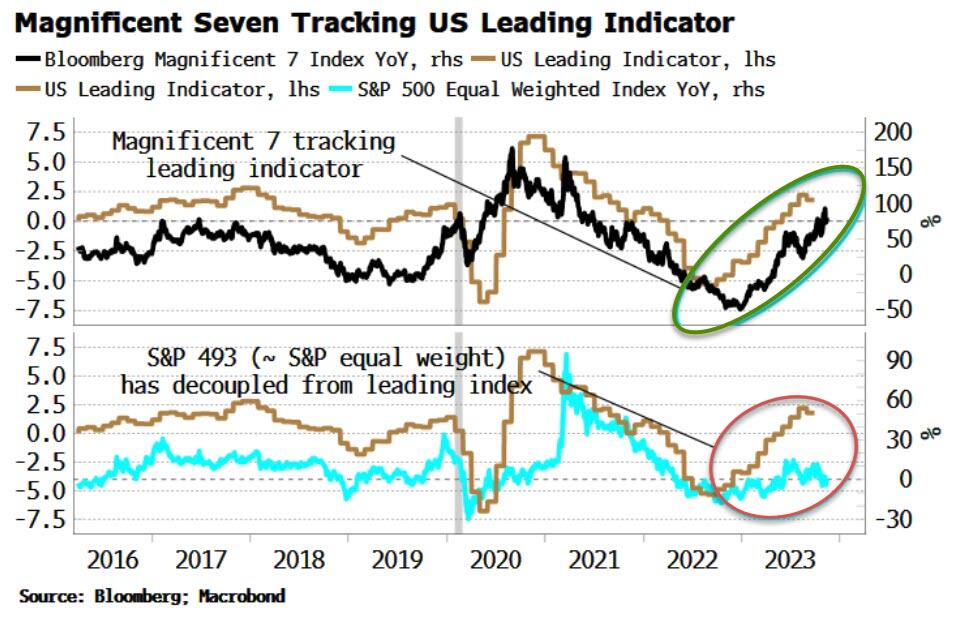

Nhưng cho đến nay, các cổ phiếu còn lại vẫn chưa có dấu hiệu tích cực như nhóm cổ phiếu công nghệ. Điều thú vị là hiệu suất của Magnificent Seven khớp hơn với đà tăng ổn định của các chỉ báo dẫn dắt của Mỹ. Trong khi S&P 493, ngoại trừ các công ty công nghệ này, đã bị tách khỏi chúng.

Vậy nhóm nào mới đúng, nhóm lớn nhất hay nhóm còn lại? Chỉ báo dẫn dắt của Hoa Kỳ trong biểu đồ trên, cùng với các dữ liệu kinh tế khác, cho thấy nguy cơ xảy ra suy thoái trong ngắn hạn – khi chứng khoán trải qua pha giảm lớn nhất trong lịch sử – đang suy yếu dần.

Cũng có thể cuộc cách mạng AI đang giúp cho điều kiện tài chính được nới lỏng hơn thông qua việc hỗ trợ S&P 500, hạn chế sự biến động và kiểm soát chênh lệch tín dụng.

Một trong những đặc điểm của chu kỳ này là việc nới lỏng điều kiện tài chính ròng trong năm qua, góp phần giải thích tại sao cho đến nay Mỹ vẫn tránh được suy thoái kinh tế.

Tuy nhiên, vẫn có những rủi ro điều này đảo ngược. Những lợi ích AI mang lại sẽ cần thời gian để thẩm thấm vào nền kinh tế thực và sự xấu đi đáng kể trên thị trường tín dụng do định giá phân tích cơ bản xấu đi sẽ tạo ra các vòng phản hồi tiêu cực, nhanh chóng dẫn đến suy thoái kinh tế.

Tuy nhiên, cho đến khi điều đó thực sự xảy ra, S&P 493 có thể cải thiện khi lấy lại tương quan với các chỉ báo dẫn dắt.

ZeroHedge