Liệu lợi suất có thể tăng lên đến bao nhiêu?

Ngô Văn Thịnh

Economic Analyst

Thật khó để cho Phố Wall chứng kiến lợi suất Kho bạc Hoa Kỳ tăng cao mà không cảm thấy chóng mặt.Rốt cuộc, Cục Dự trữ Liên bang đã biến tín dụng rẻ và dồi dào thành một phần quan trọng trong cách ứng phó với đại dịch của mình, với kết quả là các tập đoàn lớn của Hoa Kỳ đã vay một số nợ kỷ lục vào năm ngoái, với lãi suất cực thấp, để củng cố bảng cân đối kế toán của họ trong suốt cuộc khủng hoảng.

Lãi suất thấp cũng giúp các khoản vay mua nhà kỷ lục trị giá 4.3 nghìn tỷ USD của Hoa Kỳ được bắt đầu vào năm 2020, với việc tái cấp vốn trong năm đạt mức cao nhất mọi thời đại tại 2.8 nghìn tỷ đô la, khi các chủ sỡ hữu nhà tìm cách trang trải các khoản thanh toán vay thế chấp của họ, theo một báo cáo mới của tờ Black Night.

Và khi quá trình tiêm chủng COVID-19 được đẩy mạnh dưới thời chính quyền Biden, không có gì ngạc nhiên khi chi phí đi vay tại cả thị trường nợ doanh nghiệp và nhà ở Mỹ đã tăng thêm một chút trong năm nay khi lợi suất trái phiếu kho bạc kỳ hạn dài tăng cao hơn.

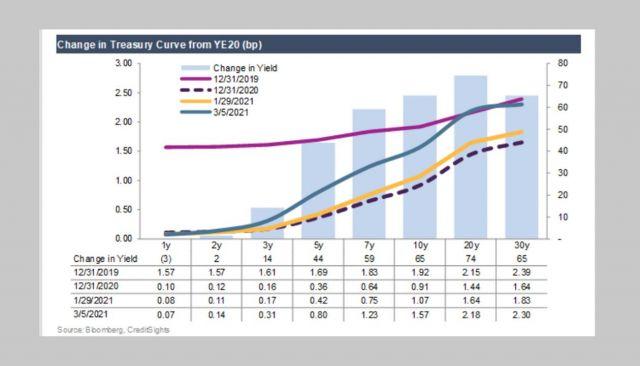

Biểu đồ CreditSights dưới đây cho thấy lợi suất trái phiếu kho bạc 30 năm tăng khoảng 65 điểm cơ bản cho đến từ đầu năm đến nay lên khoảng 2.3%. Gần cao bằng với mức lợi suất ngày 31 tháng 12 năm 2019 hay trước khi trường hợp COVID-19 đầu tiên được phát hiện ở Hoa Kỳ.

Theo Dữ liệu Thị trường Dow Jones, lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã tăng khoảng 68 điểm cơ bản tính từ đầu năm đến nay vào thứ Hai, lên gần 1.594%.

Nhưng con số đó vẫn thấp hơn mức 1.92% trước đại dịch, có nghĩa là lợi suất vẫn còn dư địa để tăng thêm nữa, theo nhóm CreditSights do nhà phân tích cấp cao Erin Lyons dẫn đầu.

Lợi suất trái phiếu chính phủ tăng lên đã được phản ánh vào các khoản nợ thế chấp có lãi suất cố định trong 30 năm, với lãi suất trung bình tuần trước là 3.02%, một mức chưa từng thấy kể từ tháng 7.

Các công ty cũng đang đổ xô đi vay trên thị trường trái phiếu doanh nghiệp để đón đầu đà tăng tiềm tàng của lợi suất, với lợi suất của Chỉ số Doanh nghiệp Hoa Kỳ ICE BofA đã tăng lên khoảng 2.2% vào lần gần nhất kiểm tra, từ mức đáy gần đây tại 1.79% vào tháng 1.

Bank of America đã vay 5.5 tỷ đô la trên thị trường trái phiếu doanh nghiệp cấp đầu tư vào thứ Hai, với phần lớn là trái phiếu kỳ hạn 30 năm có lợi suất khoảng 3.48%, theo một người am hiểu về vấn đề này cho biết.

Nhưng lợi suất trái phiếu tăng lên cũng đã thúc đẩy sự chuyển dịch dòng tiền trên thị trường cổ phiếu, đẩy chỉ số tổng hợp Nasdaq thiên về công nghệ, giảm 2.41% vào ngày hôm qua, giảm ít nhất từ 10% đến 20% từ mức đỉnh gần đây.

Chỉ số trung bình công nghiệp Dow Jones DJIA kết thúc ngày thứ Hai cao hơn khoảng 300 điểm, nhưng không thể vượt qua mốc 32,000 điểm, khi các nhà đầu tư cân nhắc tác động tiềm tàng của gói kích thích trị giá 1.9 nghìn tỷ đô la từ Quốc hội lên thói quen chi tiêu của người tiêu dùng - và lạm phát - khi sự phục hồi kinh tế đang dần tăng tốc.

Vậy lợi suất trái phiếu kho bạc có thể tăng cao đến mức nào? “Với kỳ vọng lạm phát hiện tại của thị trường trái phiếu là 2.25% (tức lãi suất kỳ vọng kỳ hạn 10 năm), vẫn còn nhiều dư địa để lợi suất tăng”, James Paulsen, chiến lược gia đầu tư của The Leuthold Group cho biết.

"Dự đoán của chúng tôi là lợi suất 10 năm sẽ ở trong chạm mức 2% trong năm nay, nhưng liệu có ai thực sự biết chắc?"

Các nhà phân tích chỉ ra rằng phần lớn câu chuyện sẽ phụ thuộc vào việc liệu Fed có buộc phải thay đổi chính sách tiền rẻ của mình để chống lại lạm phát dai dẳng và kéo dài ngoài mục tiêu hay không, có lẽ bằng cách nâng lãi suất điều hành lên trên mức 0% đến 0.25% hiện tại sớm hơn dự kiến, hoặc bằng cách cắt giảm chương trình mua trái phiếu trị giá 120 tỷ USD một tháng, có thể rút thanh khoản khỏi thị trường tài chính.

Kristina Hooper, Giám đốc chiến lược thị trường toàn cầu của Invesco, viết trong một báo cáo hôm thứ Hai: “Tôi nghĩ rằng có khả năng Fed sẽ hành động nếu lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm tăng nhanh chóng và khiến thị trường rơi vào cảnh hỗn loạn”.

Nhưng Hooper cũng không mong đợi lạm phát trở thành “vấn đề” đáng lo ngại, cụ thể là do thị trường lao động trì trệ đáng kể do đại dịch, cũng như các yếu tố mang tính cấu trúc dài hạn, bao gồm sự phát triển công nghệ, sẽ tiếp tục gây áp lực lên lạm phát.