Lạm phát, lãi suất và Fed có thể gây “sóng gió” chứng khoán Mỹ tuần này

Tin Tức Tổng Hợp

feeder

Các diễn biến trên thị trường trái phiếu một lần nữa có thể quyết định đường đi của giá cổ phiếu ở Phố Wall trong tuần này, sau khi lãi suất leo thang khiến chứng khoán Mỹ có một sự khởi đầu năm 2022 khá chông gai...

Một loạt báo cáo quan trọng về tình hình lạm phát của Mỹ sẽ được công bố trong tuần này. Dự kiến, vào ngày thứ Ba, Chủ tịch Cục Dự trữ Liên bang (Fed) Jerome Powell sẽ có cuộc điều trần trước một uỷ ban Thượng viện Mỹ để chuẩn bị cho cuộc bỏ phiếu của Thượng viện nhằm phê chuẩn ông cho nhiệm kỳ thứ hai ở cương vị này. Tiếp đó, Thống đốc Lael Brainard sẽ có cuộc điều trần tương tự vào ngày thứ Năm cho cương vị Phó chủ tịch Fed.

Tuần này cũng khởi động mùa báo cáo kết quả kinh doanh quý 4/2021, với báo cáo từ các ngân hàng lớn gồm JPMorgan Chase, Citigroup và Wells Fargo dự kiến công bố vào ngày thứ Sáu.

“TUẦN VỪA RỒI LÀ MỘT HỒI CHUÔNG THỨC TỈNH”

“Lạm phát và Fed sẽ tiếp tục là chủ đề của tuần này, nhưng thị trường cũng dành sự quan tâm lớn cho các báo cáo tài chính để biết sắp tới nên mua cổ phiếu nào”, Giám đốc đầu tư Leo Grohowski của BNY Mellon Wealth Management phát biểu. “Chúng tôi thực sự nghĩ rằng quý 4 là một quý tốt và năm 2021 là một năm tuyệt vời về lợi nhuận. Đó là lý do vì sao thị trường nhìn chung lạc quan về mùa báo cáo kết quả kinh doanh này”.

Ông Grohowski nói tâm điểm chú ý của thị trường tuần này sẽ là hai cuộc điều trần của ông Powell và bà Brainard, chỉ số giá tiêu dùng (CPI) công bố vào ngày thứ Tư và chỉ số giá nhà sản xuất (PPI) vào ngày thứ Năm.

“Tôi nghĩ rằng sẽ là phi thực tế nếu trong tuần này, nhà đầu tư xem các báo cáo kết quả kinh doanh quan trọng hơn vấn đề chính sách tiền tệ của Fed”, ông nói.

Chứng khoán Mỹ đã trải qua tuần đầu năm đầy sóng gió, khi lợi suất trái phiếu kho bạc Mỹ tăng do kỳ vọng Fed sẽ tăng lãi suất ít nhất 3 lần trong năm nay và khả năng biến chủng Omicron của Covid sẽ lập đỉnh lây nhiễm chỉ sau vài tuần nữa. Lợi suất tăng khi trái phiếu bị bán mạnh.

Trên thị trường cổ phiếu, sự sụt giảm không diễn ra ở tất cả các nhóm mà tập trung nhiều nhất vào nhóm công nghệ. Chỉ số Nasdaq đã giảm 4,5% trong tuần, trong khi chỉ số Dow Joné chỉ giảm 0,3%. Quỹ cổ phiếu công nghệ Technology Select Sector SPDR Fund giảm 4,6% trong tuần.

Trái lại, cổ phiếu ngân hàng là nhóm ghi nhận mức tăng mạnh nhất trong tuần qua nhờ triển vọng lại suất tăng đồng nghĩa triển vọng lợi nhuận tốt hơn cho các ngân hàng. Quỹ cổ phiếu tài chính Financial Select Sector SPDR Fund kết thúc tuần với mức tăng 5,4%.

Cả tuần, chỉ số S&P 500 giảm 1,9%.

Diễn biến chỉ số Nasdaq 1 năm qua.

“Tuần vừa rồi là một hồi chuông thức tỉnh về những gì mà thị trường có thể gặp phải trong năm 2022”, ông Grohowski nói. “Lợi nhuận từ cổ phiếu giảm xuống và rủi ro thì tăng lên. Chào mừng đến với năm mới”.

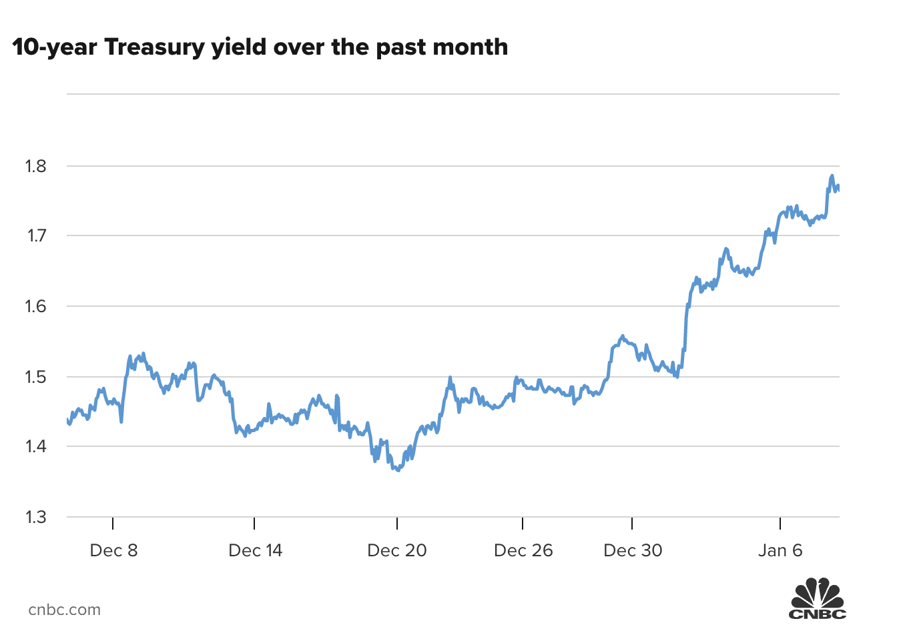

Lợi suất trái phiếu kho bạc Mỹ các kỳ hạn đều đang tăng mạnh, nhưng gây lo ngại hơn cả là diễn biến của kỳ hạn 10 năm. Lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm, với mức độ ảnh hưởng lớn đến lãi suất vay thế chấp nhà và nhiều khoản vay khác, tăng từ mức 1,51% khi kết thúc năm 2021 lên tới 1,8% trong phiên ngày thứ Sáu.

Theo dữ liệu của Wells Fargo, trong vòng 20 năm qua, đây là mức tăng cao thứ nhì của lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm trong tuần đầu tiên của một năm.

“Lợi suất đã tăng mạnh hơn những gì chúng tôi dự kiến và việc Fed chuyển sang một lập trường cứng rắn hơn đã gây ngạc nhiên”, ông Grohowski phát biểu. “Nhưng phần lớn thị trường đã lường trước được việc lãi suất sẽ lên cao hơn, chính sách tiền tệ thắt lại, và giới đầu tư đang đặt cược vào khả năng 90% Fed sẽ nâng lãi suất vào tháng 3. Vào thời điểm kết thúc năm 2021, khả năng này chỉ là 63%. Đã có một sự thay đổi lớn trong biên bản cuộc họp Fed công bố vào tuần trước, và thị trường đang điều chỉnh để thích nghi”.

THỊ TRƯỜNG “NÍN THỞ” CHỜ PHIÊN ĐIỀU TRẦN CỦA ÔNG POWELL

Cuộc điều trần vào ngày thứ Ba của ông Powell sẽ là một điểm nhấn quan trọng của tuần này, vì thị trường muốn biết những gì ông nói có đồng nhất với nội dung biên bản cuộc họp tháng 12 của Fed hay không. Biên bản cho biết các quan chức của Fed, ngoài việc quyết định đẩy nhanh tiến độ cắt giảm chương trình mua tài sản và dự kiến nâng lãi suất 3 lần trong năm nay, còn bàn đến việc thu hẹp quy mô của bảng cân đối kế toán.

Lợi suất tăng mạnh trong phiên ngày thứ Sáu còn do báo cáo việc làm tháng 12 của Mỹ. Bộ Lao động nước này cho biết trong tháng trước, nền kinh tế lớn nhất thế giới chỉ có thêm 199.000 công việc mới, chưa bằng một nửa so với con số dự kiến. Tuy nhiên, tỷ lệ thất nghiệp giảm sâu hơn dự báo, còn 3,9%, từ mức 4,2% trước đó. Tiền lương trung bình theo giờ cũng tăng 0,6% so với tháng trước và tăng 4,7% so với cùng kỳ năm ngoái.

Các chuyên gia kinh tế cho rằng số lượng việc làm mới ít hơn dự báo là do không có đủ nhân công cho các vị trí cần tuyển dụng, nhưng tình hình chưa tệ đến mức Fed phải thay đổi kế hoạch thắt chặt. Bởi thế, lợi suất vẫn tăng dù số liệu việc làm mới không đạt kỳ vọng.

“Với thị trường việc làm như hiện nay, Fed có thể nói nền kinh tế đã đạt được toàn dụng lao động. Tiền lương đã tăng mạnh hơn dự báo của nhiều người và tập trung vào những công việc thu nhập thấp. Số viêc làm trong nền kinh tế vẫn còn thấp hơn 3,5 triệu so với mức đỉnh trước đại dịch, nhưng diễn biến của thị trường lại giống như đã đạt tới toàn dụng lao động”.

Về báo cáo CPI và PPI, các chuyên gia kinh tế các chỉ số này sẽ tiếp tục cho thấy sự tăng nóng của lạm phát ở Mỹ. Tuy nhiên, một số chuyên gia cho rằng lạm phát đã gần đạt đỉnh. Tháng 11, CPI của Mỹ tăng 6,8% so với cùng kỳ 2020, mức tăng mạnh nhất kể từ năm 1982.

Diễn biến lợi suất tái phiếu kho bạc Mỹ sẽ tiếp tục ảnh hưởng nhiều đến cổ phiếu công nghệ và các nhóm cổ phiếu tăng trưởng khác, do lãi suất tăng đồng nghĩa với nhà đầu tư phải trả chi phí cao hơn để theo đuổi lời hứa lợi nhuận tương lai của các cổ phiếu này, dẫn tới việc họ phải tính toán lại danh mục.

Diễn biến lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm trong 1 tháng trở lại đây.

Ông Grohowski dự báo lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm lên mức 2,25% trước cuối năm nay. “Lợi suất càng sớm đạt tới mức đó thì càng gây nhiều thách thức đối với những cổ phiếu tăng trưởng như công nghệ nói riêng và chỉ số Nasdaq nói chung. Nhưng tôi cho rằng khi lợi suất dừng tăng, cổ phiếu công nghệ sẽ hồi phục trở lại”.

Vị chuyên gia này dự báo chứng khoán Mỹ có thể có một đợt giảm 10% trong năm 2022 nhưng điều này khó có thể xảy ra trong ngắn hạn vì hiện vẫn đang còn nhiều tiền chờ nhảy vào thị trường.

“Tôi cho rằng sự điều chỉnh các kỳ vọng là một điều tốt. Các nhà đầu tư đang thức tỉnh sau khi đạt lợi nhuận cao trong năm ngoái và chứng kiến thị trường tăng gấp đôi trong 3 năm qua. Họ nên biết rằng trong 12-18 tháng tới, mọi chuyện sẽ khó khăn hơn”, ông nói.

Link gốc tại đây.

Theo VnEconomy