Lạm phát đang trở thành cơn ác mộng chính trị đối với Fed

Tuấn Hưng

Junior Analyst

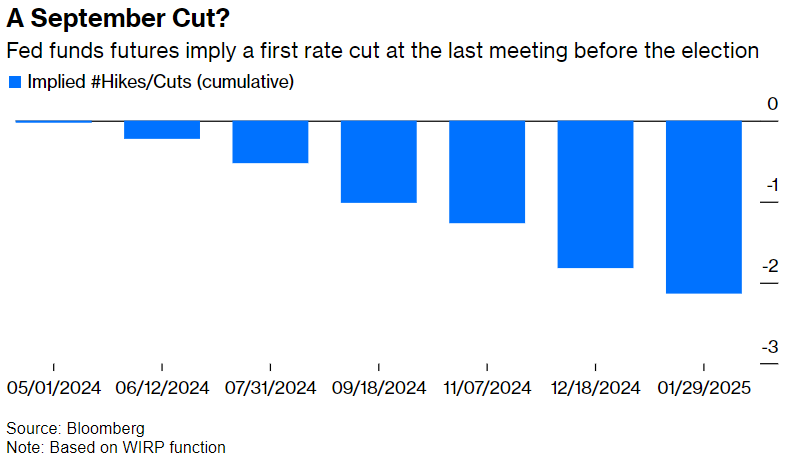

Cục Dự trữ Liên bang (Fed) ngày càng phải đối mặt thêm với những vấn đề liên quan đến lạm phát. Dữ liệu lạm phát lại tiếp tục gia tăng và thị trường thị trường đang dự đoán rằng ngân hàng trung ương sẽ không cắt giảm lãi suất ít nhất là cho đến giữa tháng 9. Đây cũng là thời điểm mà các nhà hoạch định chính sách gặp nhau lần cuối trước cuộc tổng tuyển cử giữa Tổng thống đương nhiệm Joe Biden và cựu Tổng thống Donald Trump diễn ra vào ngày 5/11. Vì vậy, liệu các nhà hoạch định chính sách sẽ chọn điều tốt nhất cho danh tiếng của họ hay cho nền kinh tế?

Fed hoạt động như một tổ chức độc lập và phi chính trị với hai mục tiêu chính là thị trường lao động toàn dụng và ổn định giá cả. Nhưng thật ngây thơ nếu nghĩ rằng ngân hàng trung ương có thể tránh toàn bộ các vấn đề liên quan đến chính trị, nhưng cho đến nay Chủ tịch Jerome Powell vẫn đang điều hành Fed một cách đáng ngưỡng mộ. Powell, một đảng viên Cộng hòa được Trump bổ nhiệm đã xử lý rất tốt khi cựu tổng thống công khai yêu cầu ông cắt giảm lãi suất trong cuộc chiến thương mại giữa Nhà Trắng với Trung Quốc.

Khi làm việc dưới chính quyền Biden, ông đã sa thải những người như Thượng nghị sĩ Đảng Dân chủ Elizabeth Warren, một thành viên của Ủy ban Ngân hàng Thượng viện, vì đã giữ lãi suất quá cao trong thời gian dài trong tình huống mà bà cho rằng đang gây tổn hại đến phần lớn người dân Mỹ. Trong cả hai tình huống, Powell đã phớt lờ và tránh xa việc tham gia vào các hoạt động chính trị. Nhưng việc giữ lập trường trung lập là dễ dàng hơn khi Fed không cần phải hành động trong thời gian qua. Tuy nhiên, Fed có thể buộc phải hành động trong giai đoạn cuối cùng của cuộc chiến tranh giành chức tổng thống.

Thị trường hồi đầu năm nay đã từng kỳ vọng Fed có thể cắt giảm lãi suất trước tháng 6/2024. Nhưng Fed muốn xem thêm dữ liệu trong vài tháng nữa để đảm bảo nền kinh tế đang trên đường quay trở lại mục tiêu lạm phát 2% của họ. Trên thực tế, lạm phát liên tục cao hơn dự báo. Báo cáo từ Cục Thống kê Lao động vào thứ tư cho thấy CPI cơ bản - không bao gồm thực phẩm và năng lượng - đã tăng 0.4% trong tháng 3 so với một tháng trước đó và là lần thứ ba liên tiếp vượt quá dự báo trung bình của các nhà kinh tế. Dựa trên các tiêu chí của Powell, Fed vẫn cần thấy bằng chứng chắc chắn về tình trạng giảm phát trước khi họ bắt đầu hành động nhưng bằng chứng ngày càng khó phát hiện hơn.

Tất nhiên, dữ liệu không quá nóng đến mức loại bỏ hoàn toàn việc cắt giảm lãi suất và việc lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng 12 điểm cơ bản vào thứ tư có thể là một phản ứng hơi thái quá. Chỉ số CPI lõi ghi nhận ở mức 0.359%, cao hơn không nhiều so với mức dự báo trung bình của các nhà kinh tế là 0.3%. Lạm phát có thể trông ổn định hơn một chút qua lăng kính của chỉ số giảm phát PCE lõi, thước đo ưa thích của Fed về sự thay đổi giá tiêu dùng vì các dịch vụ liên quan đến y tế được tính toán khác và thành phần chi phí nơi trú ẩn có trọng số nhỏ hơn.

Ngoài ra, lý do khiến CPI tăng cao hơn dự kiến dường như xuất phát từ các cấu phần sẽ hạ nhiệt trong những tháng tới. Cụ thể hơn, bảo hiểm xe cơ giới, bảo dưỡng và sửa chữa ô tô chịu trách nhiệm cho khoảng 1/3 CPI lõi và có thể là nguyên nhân chính gây ra sự sai lệch so với các dự báo của Phố Wall. Chúng đều phản ánh tác động trễ của việc lạm phát ô tô và phụ tùng thay thế đã chạm đỉnh vào năm 2022 và hiện đang ghi nhận thiểu phát hay thậm chí là giảm phát. Cuối cùng, lãi suất vẫn cao hơn nhiều so với tỷ lệ lạm phát và các quy tắc chính sách tiền tệ thông thường cho thấy việc cắt giảm một cách khéo léo để tránh những tổn hại không cần thiết lên nền kinh tế vẫn có thể xảy ra.

Ở một khía cạnh nào đó, Powell đã bắt đầu chuẩn bị cho công chúng Mỹ về một quyết định chính sách có thể gây khó xử vào tháng 9. Trong bài phát biểu ngày 3/4 tại Trường Kinh doanh Stanford, ông nhấn mạnh cam kết của Fed về tính minh bạch và độc lập, trích dẫn nghiên cứu học thuật nổi tiếng gắn liền sự độc lập của ngân hàng trung ương với việc cải thiện hiệu quả kinh tế vĩ mô. Powell cho biết:

“Các nhà hoạch định chính sách của Fed phục vụ các nhiệm vụ dài hạn và không liên quan tới các chu kỳ bầu cử. Các quyết định của chúng tôi không thể bị các bộ phận khác của chính phủ làm ảnh hưởng, ngoại trừ thông qua luật pháp. Sự độc lập này vừa cho phép chúng tôi đưa ra các quyết định về chính sách tiền tệ mà không cần xem xét đến các vấn đề chính trị ngắn hạn. Sự độc lập như vậy đối với một cơ quan liên bang là rất hiếm. Trong trường hợp của Fed, sự độc lập là điều cần thiết để chúng tôi có thể phục vụ công chúng một cách tốt hơn. Và kết quả cũng cho thấy rằng các ngân hàng trung ương độc lập thường mang lại hiệu quả kinh tế tốt hơn”.

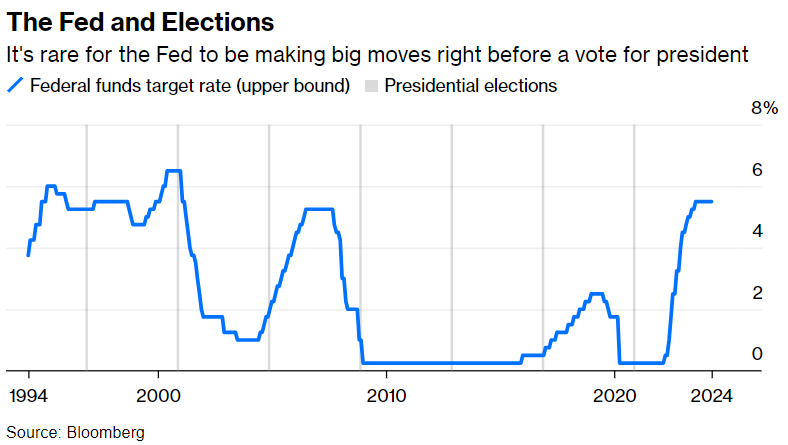

Trong vòng 3 thập kỷ kể từ khi Fed bắt đầu công khai các quyết định lãi suất, cơ quan này hiếm khi nào đưa ra các quyết định trước các cuộc bầu cử tổng thống. Chỉ có một vài ngoại lệ là cuộc bầu cử Bush và Kerry năm 2004 (Fed bắt đầu một chu trình tăng lãi suất dài và dễ dự đoán vào tháng sáu, bao gồm một lần tăng trước cuộc bầu cử); năm bầu cử Obama và McCain năm 2008 (khi Fed đang cắt giảm lãi suất mạnh mẽ giữa cuộc khủng hoảng tài chính) và cuộc bầu cử Obama và Romney năm 2012 (khi Fed thông báo việc mua trái phiếu vào tháng chín). Năm 2016, Fed chỉ bắt động hành động sau cuộc bầu cử tổng thống. Thật khó để thấy bất kỳ quyết định nào trong số đó đã giúp ích hay gây tổn hại cho đảng đương nhiệm như thế nào. Bạn cũng không nên mong đợi điều đó xảy ra trong thời điểm này vì chính sách tiền tệ hoạt động có độ trễ.

Tôi tin vào cam kết của Powell về sự độc lập. Nhưng tôi cũng lo ngại rằng chính mong muốn bảo vệ hình ảnh của Fed có thể khiến ông chệch khỏi mục tiêu ổn định giá cả và giữ thị trường lao động mạnh mẽ. Ví dụ, ông ấy có thể có xu hướng tránh xa việc cắt giảm lãi suất vào tháng 9.

Đó có thể là một con dốc trơn trượt mà ông nên tránh bằng mọi giá. Mặt khác, Powell nên tăng cường giáo dục công chúng Mỹ về các nguyên tắc cốt lõi của Fed, chuẩn bị cho rất nhiều những lời nói xấu vô lý và yên lòng vì biết rằng lịch sử sẽ đánh giá ông ấy tốt nếu tuân theo nhiệm vụ của mình.

Bloomberg