Kiểm soát Đường cong Lợi suất có thể đi sai hướng, vì sao?

Có một lý do khiến Fed chần chừ, miễn cưỡng với công cụ này.

Để ngăn chặn suy thoái kinh tế do đại dịch COVID-19 gây ra, một số quan chức đã đề xuất Cục Dự trữ Liên bang Mỹ (Fed) chuyển sang triển khai một công cụ đã không được sử dụng kể từ Chiến tranh Thế giới thứ hai: kiểm soát đường cong lợi suất (YCC).

Fed - "chủ xị" của Hội nghị thường niên Jackson Hole về chính sách tiền tệ sẽ diễn ra tuần này - vẫn còn chần chừ trước ý tưởng trên (tức YCC). Thế nhưng dường như thị trường tài chính đang kỳ vọng ý định triển khai YCC sẽ dần phai nhạt vào một thời điểm nào đó. Bởi lẽ đã đến lúc cần suy xét đến những rủi ro kinh tế dài hạn.

Trong môi trường bình thường, lợi suất trái phiếu kì hạn dài thường sẽ cao hơn các kì hạn ngắn để bù đắp cho những rủi ro tiềm ẩn của trái phiếu kì hạn dài – bao gồm rủi ro lạm phát, thanh khoản và biến động giá. Thông thường, Fed chỉ kiểm soát lãi suất ngắn hạn: cắt giảm lãi suất ngắn hạn làm cho lãi suất dài hạn cũng giảm, nhưng chênh lệch lợi suất (giữa kỳ hạn ngắn và dài) của trái phiếu vẫn giữ nguyên.

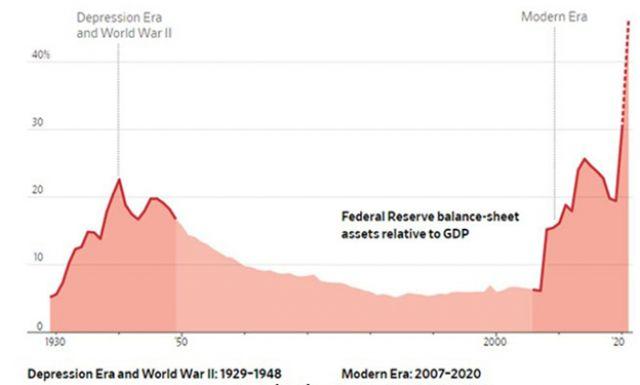

Khi sử dụng công cụ kiểm soát đường cong lợi suất, Fed cũng giảm mức chênh lệch lợi suất đối với trái phiếu có kỳ hạn dài so với kỳ hạn ngắn. Fed từng thực hiện việc này kết hợp với nới lỏng định lượng (QE) trong cuộc Đại suy thoái. Nhưng khi sử dụng kiểm soát đường cong lợi suất, Fed đưa ra xác định rõ ràng về mục tiêu đối với lợi suất dài hạn. Điểm tích cực là có thể tránh được một đợt “tăng kích cỡ” bảng cân đối kế toán, khi nhà đầu tư tư nhân trên thị trường đơn giản sẽ giao dịch trái phiếu kho bạc theo lợi suất mục tiêu, thay vì buộc Fed phải thực sự mua trái phiếu để đẩy giá xuống.

Tuy nhiên, một câu hỏi đặt ra rằng: “Tại sao Fed lại thực hiện việc này?"

Trong cuộc Đại suy thoái, việc thực hiện đồng thời hạ lợi suất dài hạn xuống cùng với QE nhằm mục đích thúc đẩy khu vực tư nhân vay thêm tiền để kích thích nền kinh tế tiếp tục tăng trưởng.

Tuy nhiên, lần này Fed đã cung cấp những khoản vay trực tiếp cho các doanh nghiệp vừa và nhỏ, cho các chính quyền liên bang và địa phương. Lợi suất dài hạn thấp có thể bổ sung tác động cho kích thích kinh tế, nhưng ảnh hưởng chính sẽ là khiến cho thâm hụt ngân sách “bền vững” hơn. Bằng cách giữ lợi suất dài hạn ở mức thấp, Fed sẽ đảm bảo Kho bạc có thể vay với bất cứ nhu cầu nào họ cần để có thể hỗ trợ các hộ gia đình và doanh nghiệp vượt qua đại dịch COVID-19 mà không phải quá lo lắng về đảo nợ nợ ngắn hạn. Fed đã kiểm soát đường cong lợi suất trong Thế chiến 2 để hỗ trợ nguồn lực cho chiến tranh. Trong bối cảnh, đại dịch được coi như một cuộc chiến, vì vậy các luận điểm được xây dựng trên cơ sở lý luận tương tự.

Trong một đại dịch khủng khiếp nhất của cả thế kỷ, việc chính phủ có thể vay tiền với giá rẻ là điều tích cực. Các điều khoản trợ cấp thất nghiệp đặc biệt, hỗ trợ cho các doanh nghiệp đang gặp khó khăn, và các chương trình ứng phó phòng chống dịch COVID-19 đều là những khoản chi hợp lý, và tất cả đều là chương trình ngắn hạn sẽ kết thúc ngay khi virus qua đi. Do đó, kiểm soát đường cong lợi suất có thể đóng vai trò như một loại chính sách bảo hiểm, đảm bảo chính phủ không phải “quá đau đầu” về vấn đề kinh tế vĩ mô trong khi đang thực hiện những gì cần làm.

Nhưng nếu, sau khi đại dịch kết thúc chính sách này vẫn tiếp tục, thì có thể phát sinh nhiều vấn đề:

- Thứ nhất là không ai thực sự biết tác động của cơ chế lãi suất đối với nền kinh tế trong giai đoạn bình thường sẽ tới đâu. Một số chuyên gia kinh tế lo ngại lãi suất thấp liên tục làm nảy sinh các công ty “zombie” kém hiệu quả chỉ tồn tại bằng cách đảo nợ với chi phí thấp và cạnh tranh với các công ty lành mạnh hơn trên thị trường. Dĩ nhiên lãi suất thấp cũng đem đến lợi ích cho các công ty lớn nhiều hơn các công ty nhỏ, khiến vấn đề độc quyền trở nên nghiêm trọng hơn.

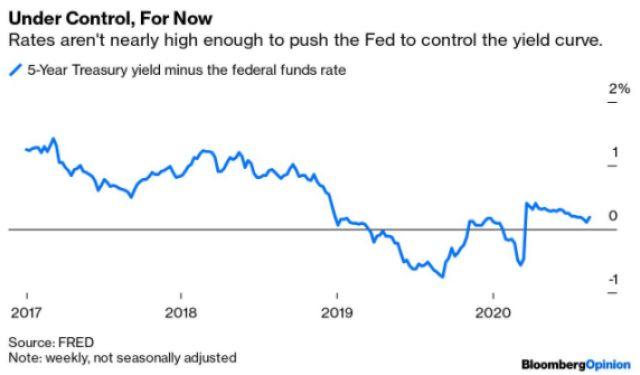

- Thứ hai là vấn đề lạm phát. Hiện tại, nhu cầu tiêu dùng đang bị “nén” bởi đại dịch, lạm phát dường như khó xảy ra. Nhưng khi mọi hoạt động trở lại bình thường, việc kiểm soát đường cong lợi suất có thể khiến giá tăng. Nếu các nhà đầu tư không thể nhận được “phí bảo hiểm” cho chênh lệch lợi suất khi mua trái phiếu dài hạn, họ có thể quay lưng khỏi thị trường này, điều này buộc Fed phải thực sự “nhúng tay” mua trái phiếu dài hạn để duy trì mục tiêu lợi suất và giữ cho chi phí đi vay của chính phủ ở mức thấp. Và việc kiểm soát đường cong lợi suất có thể dẫn đến một tình huống được gọi là chính sách tài khóa áp đảo, trong đó chính sách tiền tệ trở nên phụ thuộc vào nhu cầu của Quốc hội. Nếu các doanh nghiệp nghĩ rằng Fed sẽ chỉ đơn giản tạo ra nhiều tiền để tài trợ cho các khoản thâm hụt của chính phủ, thì Fed có thể đẩy lạm phát sẽ tăng vọt, biến lạm phát trở thành "lời tiên tri tự ứng nghiệm". Đó là những gì đã xảy ra vào cuối những năm 1940, Fed tiếp tục kiểm soát đường cong lợi suất sau chiến tranh, nhưng đã ngừng làm như vậy sau khi lạm phát tăng lên 17%.

Vì vậy, Fed hiện đang ngừng kiểm soát đường cong lợi suất. Nhưng nếu các nhà đầu tư cảm thấy lo lắng và bắt đầu yêu cầu lợi suất cao hơn đối với các khoản nợ chính phủ dài hạn, Fed có thể sẽ phải tiếp quản.