[Hướng dẫn toàn diện về tâm lý giao dịch] PHẦN 3. ĐA SỐ TRADER ĐỀU KÉM VỀ XÁC SUẤT

Uông Quang

Manager, Technical Analyst

Việc trở thành một trader không thể giúp chúng ta tránh khỏi những thiếu sót về tâm lý và tư duy cơ bản của một con người. Khoảng cách giữa việc nhận ra khuyết điểm và sửa chữa chúng là rất xa có có thể tốn nhiều thời gian hơn bạn nghĩ, vì vậy hãy bắt đầu sớm nhất có thể.

Tần suất và khối lượng

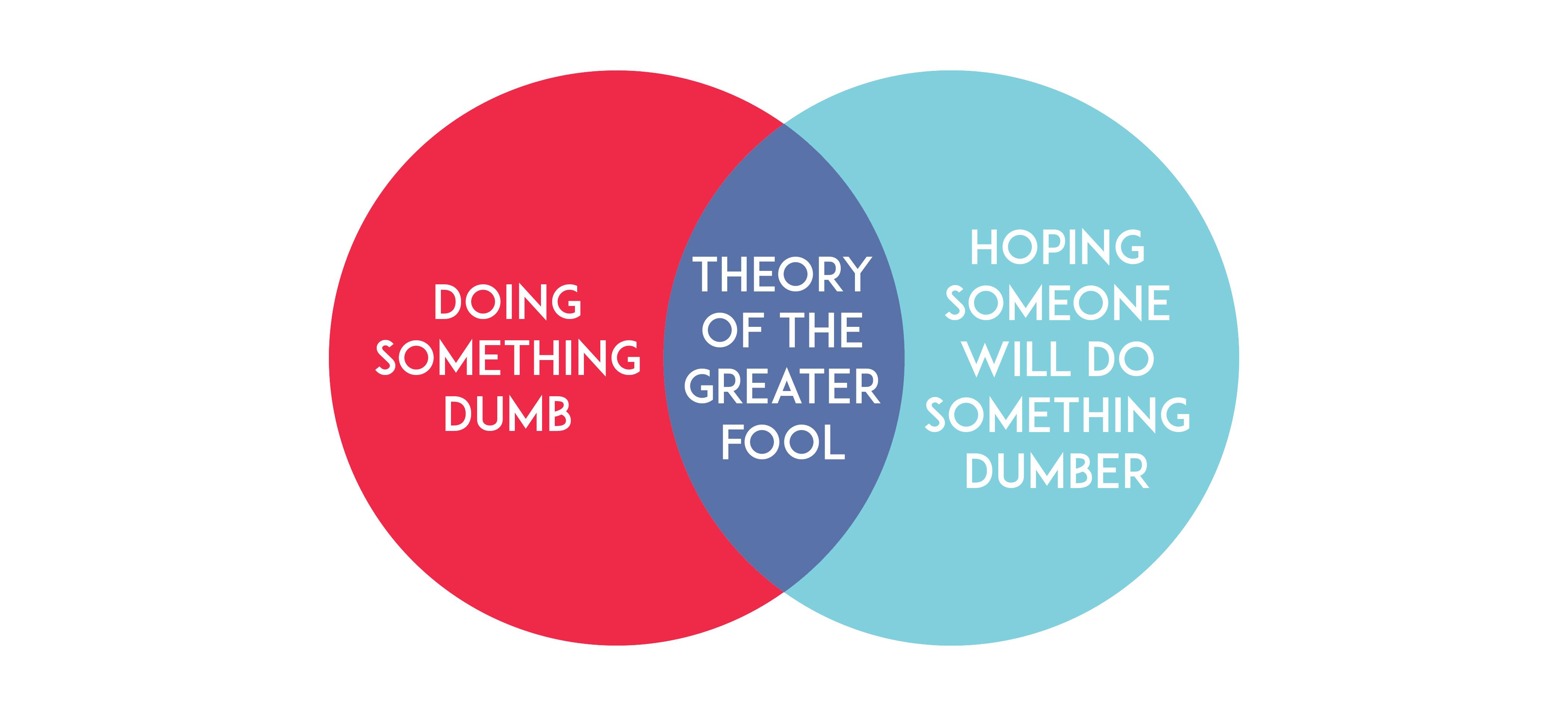

Có một thiên hướng phổ biến là mọi người thường ưa thích tần suất hơn khối lượng. Trong giao dịch, đây giống như việc một trader thường chốt các lệnh thắng của mình (nhiều trường hợp thắng hơn) và giữ các lệnh thua (ít trường hợp thua hơn). Vấn đề với cách suy nghĩ này là các lệnh thắng thường nhỏ, trong khi các lệnh thua thường lớn. Điều này kết quả là trader trải nghiệm nhiều lệnh thắng nhỏ và sau đó trải nghiệm một lần thua lỗ lớn nhiều hơn xóa sạch lợi nhuận trước đó. Rõ ràng, đây không phải là cách giao dịch đem lại lợi nhuận bền vững. Một số trader biết thói quen này, và cố gắng làm ngược lại bằng cách “cắt lỗ ngắn” và “để lợi nhuận chạy tiếp”. Họ tính rằng nếu làm cách này không hoạt động, thì làm ngược lại sẽ thành công. Không may, việc đổi từ một thái cực này sang thái cực khác sẽ không giải quyết vấn đề. Các phương pháp kiểu “được ăn cả, ngã về không” như vậy chỉ là hai mặt của một đồng xu mà thôi. Bạn sẽ có nhiều lệnh thắng nhỏ và một số ít thua lỗ lớn, hoặc một vài thắng lợi lớn và nhiều thua lỗ nhỏ... nhưng kết quả hiếm khi nào khác biệt. Sai lầm ở đây là trader đổ lỗi thua lỗ chúng của mình lên số lượng lệnh thắng với lệnh thua, trong khi vấn đề thực sự là anh ta nên bán khi vào lệnh mua.

Sự thật của vấn đề này là số lượng các lệnh thắng và thua không thể được xem riêng rẽ được. Một điều nữa cũng phải xem xét là các khía cạnh triết lý giao dịch, chiến lược và quản lý vốn vì chúng đều phụ thuộc lẫn nhau.

Kém Về Xác Suất

Một khiếm khuyết nữa của tâm trí con người là khả năng yếu kém của chúng ta trong việc nhận thức xác suất một cách khách quan. Ví dụ, chúng ta có thể hiểu ý nghĩa của việc có tỷ lệ 70-30 thắng lợi, nhưng bộ não chúng ta đơn giản là không thể hình dung tỷ lệ 70-30 trông, nghe, hoặc cảm thấy như thế nào. Ở một mức độ tri thức nhất định, chúng ta biết rằng xác suất thắng-thua 70/30 tốt hơn 60/40, nhưng chúng ta chỉ không thể hình dung bức tranh như chúng ta làm với một đôi giày, ba quả bóng bay, hay năm miếng khoai tây. Cách bộ não chúng ta tiến hóa là chúng ta chỉ có thể hình dung kết quả: thường thắng hoặc thua. Chúng ta có thể hình dung mỗi kết quả riêng biệt, nhưng chúng ta chỉ không thể hình dung một tỷ lệ thắng thua 70/30 một cách tổng thể. Hãy thử xem. Điều đó là không thể. Đây là một lỗi nguy hiểm với các trader vì chúng ta không thể nhận thức chính xác tỷ lệ thắng với thua của mình bằng cách chỉ dựa vào cảm giác được. Chúng ta thường bị lừa bởi một chuỗi thắng (hoặc thua) gần đây và đưa ra quyết định đột ngột về hiệu quả của một phương pháp giao dịch, vì điều đó.

Sợ Tổn Thương: Tránh Thua Lỗ

Con người đã tiến hóa để tránh tự nhiên cả tổn thương về thể xác và cảm xúc nhiều nhất có thể. Khi một đối tượng bị ném vào chúng ta, chúng ta cúi xuống một cách bản năng để tránh bị ném trúng. Tuy nhiên, nhưng không giống tổn thương thể xác (có thể tránh một cách dễ dàng) tổn thương cảm xúc khó tránh hơn nhiều.

Cơ thể chúng ta tránh tổn thương trước tiên bằng cách nhận dạng mối nguy hiểm (ví dụ, thấy một vật lao nhanh về mình) và sau đó tránh nó một cách bản năng. Tuy nhiên với tổn thương cảm xúc, không tránh được thông tin gây ra tổn thương – chúng ta không thể “chạy trốn” từ thông tin chúng ta đã biết. Khi chúng ta tiếp nhận thông tin gây ra tổn thương cảm xúc, thì, tâm trí chúng ta có cách riêng để “tránh” nỗi đau – từ chối hoặc đơn giản là bỏ qua thông tin tiêu cực.

Đây là nguyên nhân khác tại sao nhiều trader thấy khó khi cắt lỗ - vì chấp nhận mình đã sai và chịu một thua lỗ tài chính là hai trải nghiệm đau đớn mọi người sẽ tránh một cách vô thức. Bạn có nhớ trader tai tiếng lừa đảo, Nick Leeson không? Anh ta cho phép một thua lỗ 20,000 bảng bùng nổ thành 208 triệu bảng chỉ trong hai năm. Ngay cả các trader chuyên nghiệp cũng không miễn nhiễm với các tác động tinh tế của phi lý trí.

Hầu hết các trader muốn cắt lỗ, nhưng tâm trí chúng ta được thiết kế tự nhiên để ít chú ý tới tầm quan trọng của một giao dịch xấu đi. Bạn thấy đó, để bảo vệ chúng ta khỏi tổn thương cảm xúc, tâm trí chúng ta tiến hóa để tối thiểu tác động đau đớn từ thông tin tiêu cực đó tới chúng ta. Trong bối cảnh của tổn thương thể xác, điều này giống như việc không thể cảm nhận sự đau đớn mạnh mẽ của một cái bếp nóng khi bàn tay bạn vô tình chạm vào nó – vì vậy bạn không thể nhận ra nối đau thực sự là gì và tránh xa nó nhanh nhất có thể.

Việc sợ thua lỗ làm tâm trí chúng ta vô thức giảm nhẹ tầm quan trọng của thông tin thị trường gây ra nỗi đau. Dưới các hoàn cảnh như vậy, chúng ta không cảm thấy sự khẩn cấp để thoát một lệnh thua vì chúng ta có xu hướng tự an ủi mình rằng nó “dường như không quá tệ”, cho đến khi chúng ta buộc phải chốt lệnh với một khoản lỗ khổng lồ và đau đớn.

Bạn có nhìn thấy bản thân mình trong các ví dụ trên không?

![[Hướng dẫn toàn diện về tâm lý giao dịch] PHẦN 3. ĐA SỐ TRADER ĐỀU KÉM VỀ XÁC SUẤT](https://dubaotiente.com/images/upload/quanguong/06242020/ava.jpg)