Fed xoay trục chính sách tiền tệ vào cuối năm 2023. Liệu chúng ta có thể yên tâm đón chào năm mới 2024 hay không?

Nguyễn Thu Thủy

Junior Analyst

Động thái của Fed khiến thị trường bất ngờ. Thời gian sẽ trả lời liệu có còn quá sớm đối với nền kinh tế hay không, nhưng rủi ro lớn nhất có thể là cuộc bầu cử ở Hoa Kỳ.

Việc thừa nhận rằng mình đã sai không bao giờ là dễ dàng, nhưng tôi phải làm điều này ngay bây giờ. Tham dự cuộc họp cuối cùng trong năm của Ủy ban Thị trường mở Liên bang vào thứ Tư, cuộc họp mà mọi người đều biết sẽ không thay đổi chính sách tiền tệ cơ bản, tôi tin rằng Chủ tịch Jerome Powell sẽ lo ngại về việc lợi suất trên thị trường trái phiếu giảm mạnh. Điều đó đã làm nới lỏng các điều kiện tài chính, do đó khiến công việc của Cục Dự trữ Liên bang trở nên khó khăn hơn. Vì vậy, tôi mong đợi ông ấy sẽ phát biểu rõ ràng để giảm bớt mọi khả năng cắt giảm lãi suất sớm. Câu hỏi đặt ra là liệu ông ta có thể thuyết phục được thị trường hay không.

Tôi đã hiểu sai điều đó. Thay vào đó, thông tin đầy đủ từ FOMC, bao gồm thông cáo ngắn gọn tiêu chuẩn, “biểu đồ dot plot” hàng quý hoặc khảo sát về dự báo kinh tế, và sau đó là cuộc họp báo kéo dài 45 phút của Powell, đã tiến gần đến việc cắt giảm lãi suất sớm đầy hứa hẹn mà ngân hàng trung ương đã từng làm. Có vẻ như Fed cuối cùng đã thực hiện chiến lược “xoay trục” được thảo luận nhiều theo hướng nới lỏng tiền tệ hơn.

Những biến động tiếp theo của thị trường cho thấy tôi không phải là người duy nhất bị bất ngờ. Và chúng ta sẽ phải đợi thêm vài năm nữa để xem liệu Powell và các đồng nghiệp của ông có làm theo được hay không và liệu họ có đúng hay không. Về cơ bản, tôi không mong đợi điều này vì tôi nghĩ đó là một ý tưởng tồi; vì vậy tôi lo lắng về sự phát triển này. Nó cũng khiến cuộc họp của các ngân hàng trung ương khác về chính sách tiền tệ trong vài ngày tới trở nên khó khăn hơn - mặc dù nó giúp cuộc sống của Brazil dễ dàng hơn nhiều, quốc gia này đã cắt giảm lãi suất Selic mục tiêu xuống 50 điểm cơ bản vài giờ sau đó.

Bây giờ hãy điểm qua các ý chính theo thứ tự.

Mọi thứ đều có vòng đời và sẽ kết thúc!

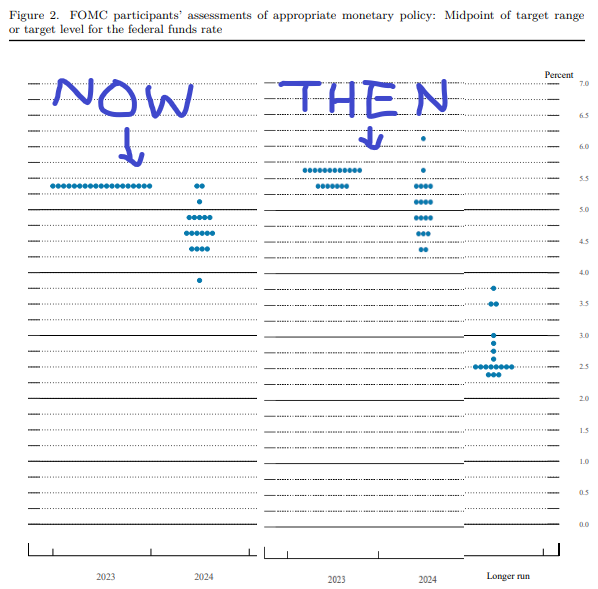

Lần cuối cùng Fed đưa ra biểu đồ dot plot (trong đó các thành viên FOMC biểu thị dự đoán của họ dưới dạng dấu chấm trên biểu đồ), biểu đồ gây ngạc nhiên khi cho thấy rằng đa số đều dự kiến sẽ tăng lãi suất một lần nữa trong năm nay. Điều đó đã giúp thúc đẩy lợi suất tăng vọt dựa trên khái niệm “cao hơn trong thời gian dài hơn”.

Sự thay đổi trong ba tháng thật đáng ngạc nhiên. Các dự báo về lãi suất dài hạn không thay đổi nhiều, nhưng dự đoán của ủy ban cho năm tới hiện cho thấy kế hoạch sẽ tiến triển rất nhanh. Trong minh họa đơn giản sau đây, các dấu chấm của tháng 9 cho năm 2023 và 2024 xuất hiện trong phần “Sau đó” và phiên bản tháng 12 trong phần “Bây giờ”. Các dự báo dài hạn hơn ở ngoài cùng bên phải:

Ba tháng trước, 10 thành viên cho rằng lãi suất quỹ liên bang vẫn sẽ ở mức trên 5% vào cuối năm tới. Bây giờ chỉ có ba người nghĩ vậy. Ước tính trung bình đã giảm toàn bộ 50 điểm cơ bản và ý kiến cho rằng nó sẽ giảm xuống dưới 4%. Các thành viên cũng có vẻ tự tin rằng sẽ không có suy thoái kinh tế trong năm tới. Tôi đã thảo luận vấn đề này với đồng nghiệp Jonathan Levin của Bloomberg Opinion và Kathryn Rooney Vera, giám đốc chiến lược thị trường tại StoneX, trong một buổi phát trực tiếp.

Sau đó là cuộc họp báo đáng chú ý của Powell. Chính xác là ông ấy đã báo hiệu việc xoay trục như thế nào?

- Chính sách hiện đã “đi sâu vào lãnh thổ hạn chế” (không chỉ đơn thuần là “hạn chế” như ông đã nói vào tháng 11, khi các điều kiện còn chặt chẽ hơn bây giờ).

- Loại bỏ nhận xét đã xuất hiện trong tuyên bố tháng 11 của ông: “Việc giảm lạm phát có thể đòi hỏi một khoảng thời gian tăng trưởng dưới mức tiềm năng và một số điều kiện thị trường lao động sẽ dịu đi.”

- Nói rõ ràng rằng Fed sẽ cần phải bắt đầu cắt giảm lãi suất “trước khi” lạm phát đạt mục tiêu 2%, và thậm chí việc không làm như vậy có thể dẫn đến tình trạng lạm phát tăng quá mức và hoạt động chậm lại quá nhiều.

- Tuyên bố Fed đã “rất trú trọng” vào nguy cơ giữ lãi suất quá cao trong thời gian dài (trước đây đã cố gắng thuyết phục thị trường rằng họ có thể giữ lãi suất “cao hơn trong thời gian dài hơn”).

- Thừa nhận rằng FOMC đã thảo luận về thời điểm họ nên bắt đầu cắt giảm lãi suất - một sự khác biệt rõ rệt so với lời phủ nhận của ông vài năm trước rằng ủy ban "thậm chí còn nghĩ đến" việc tăng lãi suất.

- Từ chối lời mời từ một phóng viên để phàn nàn rằng các điều kiện tài chính đã nới lỏng quá nhiều, mặc dù đã nhấn mạnh trong các cuộc họp trước đó rằng lợi suất trái phiếu cao hơn và giá cổ phiếu thấp hơn đang giúp Fed thực hiện công việc của mình.

Có một số lưu ý như sau. FOMC muốn giữ khả năng tăng lãi suất nhằm xem xét và dự định tiếp tục thu hẹp bảng cân đối kế toán của mình bằng cách bán bớt trái phiếu, tất cả những điều tương đương sẽ có xu hướng thắt chặt chính sách tiền tệ. Nhưng hướng nhận xét của ông là không thể nhầm lẫn. Fed bây giờ chỉ quá vui mừng khi thị trường định giá về việc cắt giảm lãi suất sắp xảy ra.

Thông điệp đã được đưa ra

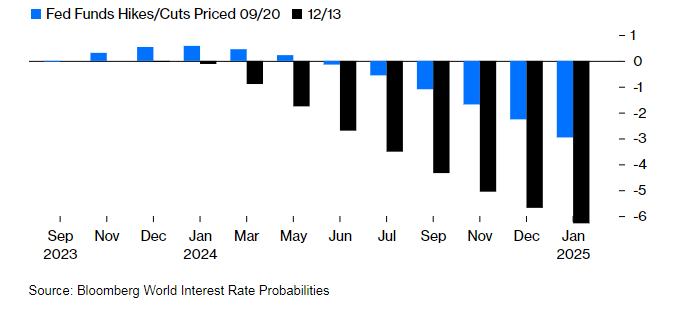

Thị trường tương lai của quỹ Fed, nơi cung cấp cái nhìn trực tiếp nhất về tỷ giá tương lai mà các nhà giao dịch đang định giá, đã được chuyển đổi. Biểu đồ sau đây cho thấy số lượng 25 lần tăng hoặc cắt giảm điểm cơ bản dự kiến tại mỗi cuộc họp từ nay đến tháng 1 năm 2025. Thanh đầu tiên hiển thị các quỹ dự kiến sau điểm FOMC cuối cùng vào tháng 9, trong khi thanh thứ hai hiển thị nơi dự đoán đạt được vào cuối phiên giao dịch ngày thứ Tư:

Biểu đồ Dot Plot cho thấy điểm xoay trục đang được hình thành

Chỉ trong vòng ba tháng, kỳ vọng của thị trường về lãi suất của Fed đã thay đổi

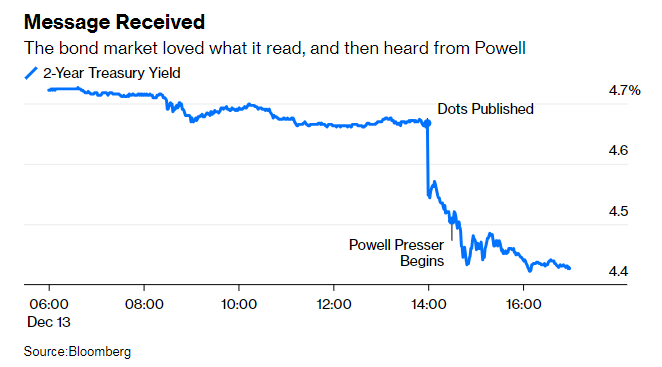

Đối với lợi suất hai năm, vốn nhạy cảm nhất với việc cắt giảm lãi suất trong thời gian ngắn, những biến động từng phút của nó cho thấy sức ảnh hưởng. Sau khi giảm xuống khi biểu đồ dot plot được xuất bản, nó đã giảm sâu hơn đáng kể khi Powell tiếp tục tạo sức ép:

Thông điệp mà thị trường đón nhận

Thị trường trái phiếu yêu thích những gì xảy ra, và sau đó tiếp đà hưng phấn sau khi Chủ tịch Powell phát biểu

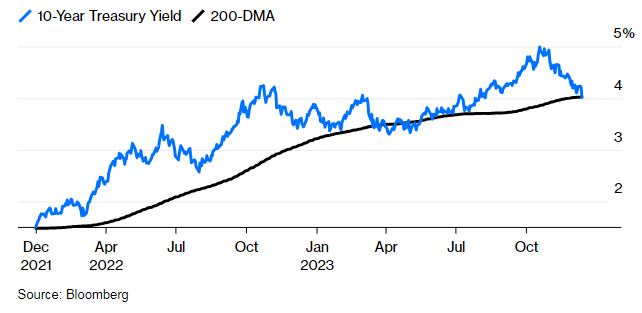

Ngoài ra còn có sự thay đổi đáng kể đối với lợi suất trái phiếu kho bạc kỳ hạn 10 năm, thước đo được sử dụng cho các giao dịch tài chính trên toàn thế giới. Sau khi gần đạt đỉnh 5% sau cuộc họp FOMC tháng 9, nó hiện đã giảm xuống dưới 4% và giảm xuống dưới mức trung bình động 200 ngày. Điều này không làm thay đổi quan điểm cho rằng sản lượng sẽ có xu hướng cao hơn trong một hoặc hai thập kỷ tới so với thế hệ trước, nhưng nó ngụ ý rõ ràng rằng chu kỳ này có thể đã đạt đến đỉnh điểm:

Lợi suất trái phiếu kho bạc đã "đảo chiều"

Thước đo tham chiếu tiêu chuẩn về lợi suất của cả thế giới đã quay về đường MA200 - phù hợp với xu hướng dài hạn của nó

Ngoài thị trường trái phiếu

Sự thay đổi trái phiếu được dự đoán sẽ làm suy yếu đồng đô la, vốn sẽ đặc biệt phổ biến ở các nước mới nổi. Nó cũng sẽ giúp Ngân hàng Trung ương Châu Âu dễ dàng hơn nhiều trong việc phản đối lãi suất thấp hơn và đối phó với một nền kinh tế đang ở trong tình trạng tồi tệ hơn nhiều so với Mỹ.

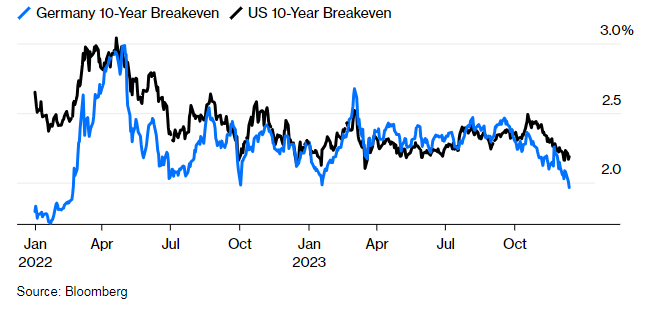

Ở Đức, trung tâm của khu vực đồng euro, lo ngại lạm phát có thể tăng cao dường như đã qua. Dự báo lạm phát 10 năm đã chạm mức 3% vào năm ngoái sau cuộc xâm lược Ukraine, một diễn biến đáng chú ý sau khi Đức trải qua một thập kỷ sa lầy trong tình trạng suy thoái giảm phát. Những dự báo đó hiện đã quay trở lại dưới 2%, mức thấp nhất kể từ trước cuộc xâm lược:

Kỳ vọng lạm phát 2% của Đức chỉ là tạm thời

Lợi suất thực kỳ hạn 10 năm ở Đức đang ở mức thấp nhất 21 tháng

Trong khi đó, tác động lên tài sản rủi ro nhiều như đã được dự đoán. Chỉ số Trung bình Công nghiệp Dow Jones, một chỉ số vô nghĩa nhưng được nhiều người theo dõi, đã đạt mức cao mới mọi thời đại, cũng như giá cổ phiếu của Apple Inc. Các lĩnh vực được hưởng lợi từ lợi suất thấp hơn - ngân hàng, tiện ích và bất động sản - đều tăng đột biến, cũng như các công ty nhỏ hơn đang phải đối mặt với những khó khăn lớn hơn trong việc trả nợ trong vài năm tới. Có lẽ minh họa quan trọng nhất đến từ biên độ của thị trường. Cuộc biểu tình năm nay của chứng khoán Mỹ diễn ra mạnh mẽ và bị chi phối bởi một số công ty công nghệ khổng lồ, như nhiều người đã biết. Phiên bản tỷ trọng bằng nhau của S&P 500, trong đó mỗi thành viên có tỷ trọng 0.2% bất kể quy mô, đo lường hiệu quả hiệu suất của “cổ phiếu trung bình”. Vào tháng 10, nó đạt mức âm. Không còn nữa; một cuộc phục hồi lớn vào buổi chiều đã đưa nó lên mức cao nhất trong 21 tháng:

Biên độ rộng!

Cổ phiếu S&P 500 trung bình ở mức cao nhất 21 tháng

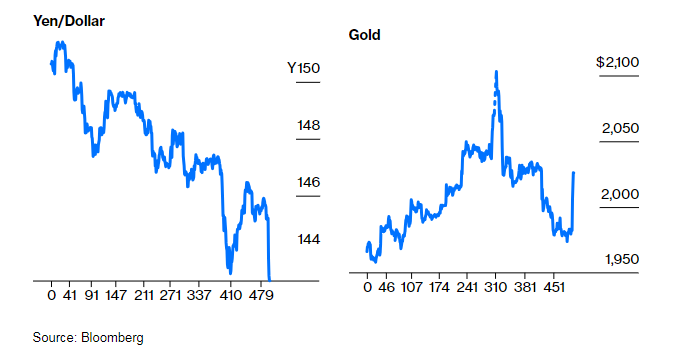

Ở một số thị trường toàn cầu, phản ứng rất quyết liệt và đáng lo ngại. Ngân hàng Nhật Bản, không đồng bộ với các quốc gia thế giới, đang cân nhắc xem có nên tăng lãi suất và bình thường hóa chính sách hay không, như đã thảo luận ở đây vào đầu tuần này. Một tháng trước, đồng yên yếu một cách ngoạn mục, giao dịch dưới mức 150 yên một đô la. Kể từ đó, nó đã mạnh lên mạnh mẽ nhờ những đồn đoán về cả Fed và BOJ. Powell đã thành công trong việc đưa đồng yên trở lại mức 142.5 mỗi đô la.

Điều này bao gồm cả rủi ro và cơ hội. Đồng yên tăng giá khiến việc sử dụng Nhật Bản và lãi suất âm của nước này làm cơ sở để đầu cơ tài chính ở nơi khác trở nên khó khăn hơn nhiều - ở một mức độ nào đó, nó chống lại sự nới lỏng đột ngột các điều kiện do sự thay đổi trên thị trường trái phiếu Mỹ gây ra. Nhưng mọi người có thể mất rất nhiều tiền một cách nhanh chóng khi giao dịch buôn bán (vay bằng đồng JPY và gửi tiền ở nơi khác) gặp trục trặc. Điều này vẫn có thể gây ra tổn thất, đặc biệt là khi BOJ có xu hướng gây bất ngờ cho các nhà đầu tư.

Sau đó là vàng, được hưởng lợi từ việc sản lượng giảm và từ bất kỳ động thái nào của ngân hàng trung ương. Một trong những mục đích chính của nó là hoạt động như một hàng rào chống lại một Fed "yếu kém". Giá vàng tăng mạnh sau tuyên bố của Powell, nhưng một số triển vọng có thể còn ở phía trước. Trong vài năm gần đây, mức 2,050 USD là mức trần đối với kim loại quý. Nó đã nhanh chóng bị phá vỡ vào đầu tháng này và điều đó đã gây ra một làn sóng bán hàng lớn. Bây giờ nó lại tiến gần đến mức đó:

Một tháng đầy triển vọng

Fed đưa ra định hướng tương đối rõ ràng là tin tuyệt vời cho vàng và đồng yên

Lạm phát tạm thời quay trở lại

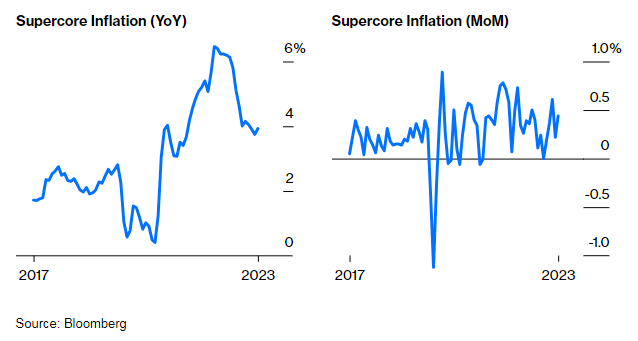

Liệu Fed có đúng khi thực hiện thay đổi này hay không phụ thuộc hoàn toàn vào diễn biến lạm phát và việc làm trong tương lai ở Mỹ. Đó là nhiệm vụ của họ và cách họ được công nhận. Dữ liệu trong ba tháng qua nhìn chung cho thấy lạm phát chậm lại nhưng vẫn ở mức quá cao để có thể an tâm và thị trường lao động nới lỏng một chút nhưng vẫn thắt chặt. Thật khó để thấy bất cứ điều gì có thể thay đổi cách thức điều hành của Fed. Như Points of Return đã chỉ ra ngày hôm qua, lạm phát hàng hóa xảy ra sau đại dịch dường như chỉ là tạm thời. Bây giờ nó gần như trở về số 0. Lạm phát dịch vụ, chiếm phần lớn hơn nhiều trong nền kinh tế, vẫn ở mức gần gấp đôi trước đại dịch. Điều đó chủ yếu được thúc đẩy bởi chi phí nhà ở và tiền lương trong khu vực dịch vụ, sau đó lại bị ảnh hưởng phần lớn bởi chính sách tiền tệ. Việc dừng chiến lược dài hạn vào thời điểm này có vẻ hợp lý.

Nhưng sau tất cả hành động mà Fed đã hướng tới cái gọi là lạm phát “supercore” (phép tính lạm phát cơ bản đã loại trừ tỉ trọng cư trú), việc dự kiến giảm lãi suất có vẻ còn rất sớm. Xin nhắc lại, supercore đã cao hơn trong tháng 11 so với tháng 10 theo cả tháng và theo năm. Điều này không còn quan trọng nữa?

Thước đo lạm phát ưa thích của Fed về chỉ số tiêu dùng đã tăng vào tháng trước

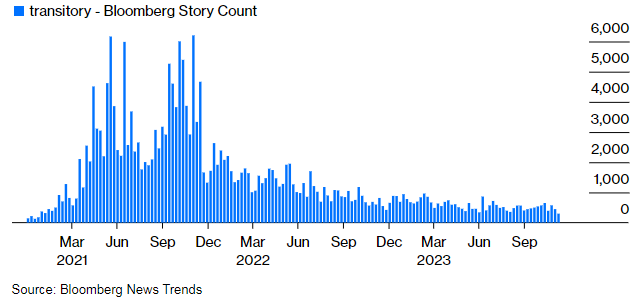

Tất cả những điều này dẫn đến cuộc tranh luận đang diễn ra về việc liệu lạm phát có phải là tạm thời hay không. Hôm thứ Tư, Powell nhấn mạnh các lĩnh vực rõ ràng bị ảnh hưởng bởi đại dịch, dẫn đầu là những cú sốc về nguồn cung do thiếu lao động và chuỗi cung ứng bị đứt gãy. Ngài cũng nói rất nhiều về sự cần thiết của sự khiêm nhường. Hầu như không ai thấy nền kinh tế Mỹ vẫn mạnh mẽ như vậy trong năm nay. Những người trong chúng tôi (bao gồm cả tôi cũng như Powell và các đồng nghiệp của ông ấy) đã sai về một cuộc suy thoái có thể xảy ra vào năm 2023 cần phải xem xét lại các giả định đằng sau nó. Chúng ta đã sai lầm về tăng trưởng; có thể chúng ta đã sai về lạm phát.

Trở lại năm 2021, khi lạm phát tăng cao một cách đáng sợ, Fed đã liên tục sử dụng từ “tạm thời”. Những người đồng ý cho rằng lạm phát sẽ giảm nếu không có sự can thiệp của ngân hàng trung ương và được gọi là Team Transitory. Sau khi lạm phát toàn phần của Hoa Kỳ lên tới 9% vào mùa hè năm 2022, họ phần lớn đã thừa nhận thất bại.

Chuyển đổi trong thời gian ngắn

Team Transitory đã phát triển kể từ cuối năm 2021

Nếu cách tiếp cận mới của Powell là đúng thì Team Transitory nhìn chung đã đúng và chúng ta có thể kỳ vọng lạm phát dịch vụ sẽ giảm. Chúng ta cũng có thể kỳ vọng lãi suất sẽ giảm từ mức cao không cần thiết để tránh tình trạng suy thoái trên toàn cầu. Nếu điều đó xảy ra, thì Powell - kết hợp với chính quyền Biden - sẽ thực hiện một trong những hành động thoát ly kinh tế đáng chú ý nhất trong lịch sử. Tôi để người đọc cố gắng hình dung một kịch bản như vậy và quyết định xem nó có hợp lý hay không. Dữ liệu của những tháng gần đây phù hợp với kết quả đó, nhưng nó cũng phù hợp với điều gì đó tồi tệ hơn.

Rủi ro lớn nhất liên quan đến chính trị. Nước Mỹ sẽ có cuộc bầu cử vào năm tới, hứa hẹn sẽ diễn ra đầy tồi tệ và gây chia rẽ. Nếu Fed bắt đầu cắt giảm lãi suất vào đầu năm 2024, mọi hậu quả thực sự tiêu cực sẽ không thể hiện rõ ràng cho đến sau cuộc bầu cử. Nếu xếp hạng chấp thuận của Joe Biden đối với nền kinh tế bắt đầu cải thiện và thật khó để biết họ sẽ làm gì nếu dự đoán của Fed là đúng, chúng ta có thể cho rằng Donald Trump đã quyết định sai. Sự độc lập của Fed, một tổ chức quan trọng và bị chỉ trích nhiều, có ý nghĩa rất quan trọng. Điều này sẽ được kiểm chứng.

Bloomberg