Cơn khủng hoảng của đồng Dollar: Phần 2 - Không chỉ có một Lehman Brothers

Tin Tức Tổng Hợp

feeder

Không phải vô cớ mà tiền điện tử đang tăng phi mã và các kim loại quý cũng đang tăng cao. Trong tháng trước, đã có những dấu hiệu cho thấy một giai đoạn mới trong xu hướng lạm phát tiền tệ đối với đồng USD, và tiền pháp định chỉ mới bắt đầu bị bán tháo nhằm đổi lấy những tài sản chống lạm phát với tốc độ ngày càng tăng.

Tín dụng ngân hàng bất ngờ sụt giảm

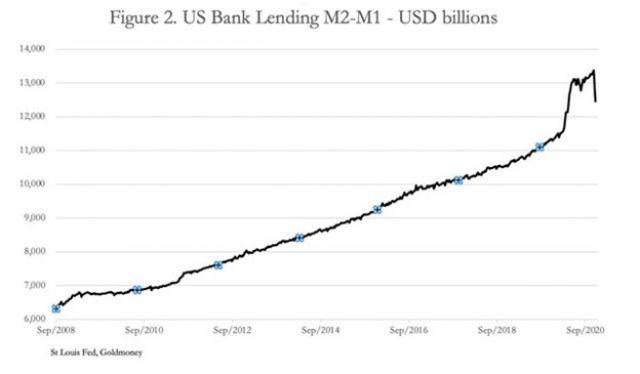

Ngoài sự sụt giảm tiền gửi trong M2 và sự gia tăng tiền gửi không kỳ hạn, nguồn gốc của hầu hết sự sụt giảm đột ngột trong cung tiền M2 của Mỹ vào tháng 11 có liên quan đến việc ngân hàng thu hẹp cho vay. Hình 2 là M2 trừ đi M1, cho giá trị gần đúng của lượng cho vay ngân hàng.

Tín dụng ngân hàng có xu hướng mở rộng trong khoảng thời gian nhiều năm khi các chủ ngân hàng dần trở nên ít thận trọng hơn trong việc cho vay, do những ký ức về cuộc khủng hoảng tài chính trước đây dần phai nhạt.

Biểu đồ trong Hình 2 là câu chuyện kể từ cuộc khủng hoảng Lehman. Với lạm phát chính thức vẫn ở mức thấp và Fed kiểm soát lãi suất, tín dụng ngân hàng sau đó đã mở rộng với tốc độ ổn định trong mười năm. Khi các ngân hàng Mỹ gặp khó khăn trong bảng cân đối kế toán vào tháng 9 năm 2019, Fed đã can thiệp vào thị trường repo để đảm bảo tín dụng ngân hàng tiếp tục được duy trì.

Vấn đề đã được khắc phục cho đến tháng 3 năm nay khi Fed cắt giảm lãi suất điều hành xuống 0% và công bố QE không giới hạn vài ngày sau đó. Nó trùng hợp với đợt phong tỏa do Covid-19 đầu tiên trên toàn thế giới. Vào thời điểm đó, người ta cho rằng trong vài tháng nữa, virus sẽ được kiểm soát và nền kinh tế toàn cầu sẽ trở lại bình thường. Các chủ ngân hàng vẫn ghi nhớ bài học từ Lehman rằng giải pháp là giữ bình tĩnh và tiếp tục. Với suy nghĩ đó và được Fed khuyến khích, các ngân hàng thương mại nhanh chóng mở rộng tín dụng để chống lại những gì được cho là vấn đề thanh khoản ngắn hạn trong lĩnh vực phi tài chính do chuỗi cung ứng và các khoản thanh toán đang bị đòi. Giá cả hàng hóa tăng lên, được nhiều người coi rằng đó là sự xác nhận triển vọng sản xuất đã được khôi phục. Từ tháng 3 đến đầu tháng 11, tín dụng ngân hàng đã tăng gần 2 nghìn tỷ USD lên mức kỷ lục, tăng hơn gấp đôi kể từ năm 2008.

Tín dụng ngân hàng, và cùng với nó là bảng cân đối kế toán, đang bị kéo giãn quá mức và đối mặt với rủi ro thu hẹp đáng kể. Chỉ có sự gia tăng vốn chủ sở hữu mới có thể giảm áp lực lên bảng cân đối kế toán của ngân hàng nếu mức tín dụng hiện nay được duy trì. Nhưng với vốn chủ sở hữu ngân hàng ở mức hiện tại so với giá trị sổ sách, việc pha loãng cổ phiếu là một lựa chọn không hấp dẫn các nhà đầu tư. Giải pháp thay thế duy nhất là giảm tỷ lệ tài sản so với vốn chủ sỡ hữu, và do đó, trong những tuần gần đây, tín dụng ngân hàng đã bắt đầu giảm mạnh. Và với sự gia tăng đáng kể của quy mô kể từ cuộc khủng hoảng Lehman, một đợt giảm cho vay lớn hơn nữa hoàn toàn có thể xảy ra.

Tâm lý cho vay

Tâm lý chu kỳ tín dụng ngân hàng rất dễ hiểu trong bối cảnh các chủ ngân hàng bắt đầu với tâm lý sợ rủi ro, sau đó là sự thận trọng khi cho vay, cạnh tranh ngày càng lớn để kinh doanh, rồi lòng tham đẩy biên lợi nhuận lên cao hơn nữa, và cuối cùng lại sợ hãi.

Các chủ ngân hàng có xu hướng hành động đồng loạt, tạo ra một chu kỳ cho vay nhất định, một đặc điểm được thấy trong suốt lịch sử ngành này. Với những thất bại theo chu kỳ lặp đi lặp lại, theo thời gian, bản năng độc quyền của các chủ ngân hàng đã khiến họ tập hợp lại để ngăn chặn một cuộc khủng hoảng tại một hoặc nhiều ngân hàng đang lây nhiễm cho họ - như trường hợp của Barings năm 1890 - và sau đó là các ngân hàng trung ương giải cứu ngân hàng trong thế kỷ XX. Đây cũng là một trong những lý do tại sao Fed được thành lập.

Sự thoải mái nhờ được giải cứu bởi chính phủ tác động đến bản năng bầy đàn của các chủ ngân hàng khi cho vay. Họ biết rằng họ sẽ luôn được cứu trợ. Rất lâu trước những điều này, trong trường hợp của Overend Gurney and Company vào năm 1866, Bagehot đã viết rằng "Những tổn thất này xuất phát từ sự liều lĩnh và ngu ngốc đến mức người ta sẽ nghĩ rằng một đứa trẻ cho vay tiền ở Thành phố London cũng sẽ làm tốt hơn". Mô tả của Bagehot có thể được áp dụng tương tự cho hành vi của các ngân hàng trước sự thất bại của Lehman, và cho điều kiện ngày nay. Nó cũng có thể được mở rộng cho hành vi của các ngân hàng trung ương và các cơ quan quản lý ngân hàng, những người khuyến khích việc thúc đẩy tín dụng quá mức.

Bất kỳ người nghiên cứu chu kỳ cho vay nào cũng sẽ nhận ra hiện tượng này nhiều lần. Trong ví dụ hiện tại của chúng tôi, các chủ ngân hàng đứng đầu chu kỳ cho vay rõ ràng tin rằng Fed đang nắm quyền kiểm soát vững chắc; và nền kinh tế, nếu không có Covid-19, thì vẫn khỏe mạnh. Chúng ta không thể biết chắc chắn những sự kiện nào gần đây đã đưa quan điểm này từ lạc quan cực độ sang nghi ngờ và có thể làm phát triển sự hoảng sợ vì về cơ bản đây là vấn đề về sự điên cuồng của đám đông ngân hàng. Nhưng bằng chứng cho thấy rằng đó là những khó khăn liên tục xảy ra với chuỗi cung ứng và các khoản thanh toán đi kèm với chúng. Chuỗi cung ứng đã không phục hồi sau sự gián đoạn ban đầu do đại dịch. Và bây giờ các chủ ngân hàng lo lắng khi thấy rằng những khoản tiền gửi tiết kiệm đang bị thanh lý để chuyển sang tài khoản tiền gửi không kỳ hạn nhằm tìm kiếm tính thanh khoản cao hơn.

Logistics toàn cầu đang chìm trong hỗn loạn

Các doanh nghiệp logistics liên quan đến vận chuyển, lưu trữ và lưu chuyển hàng hóa đã bị gián đoạn nghiêm trọng bởi đại dịch Covid-19. Các container chứa đầy hàng hóa đã tích tụ tại các cảng khi khả năng phân phối bị cắt giảm. Hơn nữa, việc dự trữ một số loại hàng hóa nhất định đã dẫn đến việc các cảng container được sử dụng làm kho chứa, làm tắc nghẽn các cảng này bất chấp các hình phạt về tài chính. Một ví dụ là lượng dự trữ đồ bảo hộ cá nhân của chính phủ Anh tại Felixstowe, đã bị đặt hàng quá mức trong cơn hoảng loạn Covid-19 ban đầu và hiện yêu cầu kho chứa để lưu trữ. Và với việc các container không được trả lại nhanh chóng từ các quốc gia nhập khẩu, dòng chảy hàng hóa toàn cầu đã bị suy giảm nghiêm trọng, đó là lý do tại sao rất nhiều container đang ở sai chỗ.

Sự gián đoạn đối với dịch vụ logistics toàn cầu bắt đầu từ đầu năm nay với việc các lô hàng bị tồn đọng tại các cảng container của Trung Quốc và tình trạng thiếu tài xế xe tải để nhận và giao hàng. Các công ty vận tải biển đã buộc phải hủy bỏ các chuyến đi, và điều đó dẫn đến việc thiếu hụt trên thị trường xuất khẩu của Trung Quốc. Khi Trung Quốc ngừng phong tỏa vào đầu năm nay, vận tải đường bộ đã trở lại bình thường. Áp lực phân phối container từ Trung Quốc đến vùng biển Thái Bình Dương của Mỹ ban đầu đã giảm bớt, nhưng diễn biến của đại dịch ở Mỹ đã ảnh hưởng đến năng lực vận chuyển đường bộ của nước này, dẫn đến sự tích tụ của các container tại các cảng Bắc Mỹ. Tình trạng tồn đọng đã dẫn đến việc các tàu không thể nhận được chỗ tháo dỡ và hỗn loạn do việc luân chuyển - thuật ngữ áp dụng cho các container không được tháo dỡ đúng hạn và sẵn sàng cho chuyến đi tiếp theo, do đó có thể phải vận chuyển lại.

Vào giữa tháng 10, có thông tin cho rằng có tới một phần ba lượng hàng hóa trung chuyển tại các trung tâm vận tải container châu Á bị luân chuyển và nhiều báo cáo gần đây cho thấy vấn đề này vẫn chưa được giải quyết - thậm chí còn xấu đi. Và do thông tin liên lạc yếu kém, các chủ hàng thường không biết lô hàng của họ ở đâu và do đó không thể quản lý chuỗi cung ứng của chính họ.

Các vấn đề về chuỗi cung ứng đang ảnh hưởng đến nền kinh tế toàn cầu. Ngoài ra, chi tiêu chính phủ gia tăng đang khiến mọi thứ trở nên tồi tệ hơn - ví dụ như việc tích tụ các container tại Felixstowe chứa đầy đồ bảo hộ cá nhân do chính phủ sở hữu. Và việc chính phủ Mỹ tăng nhanh tài trợ chi tiêu đang gây thêm áp lực lên dịch vụ logistics, dẫn đến mất cân bằng thương mại ngày càng lớn.

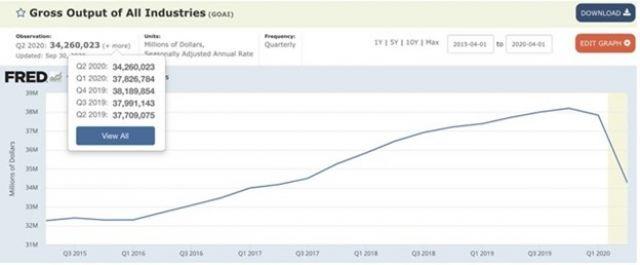

Nhu cầu cấp vốn của các doanh nghiệp Mỹ tỷ lệ thuận với sự gián đoạn chuỗi cung ứng do hỗn loạn container, cho dù doanh nghiệp đang nhập khẩu hàng tiêu dùng hay linh kiện sản xuất. Tổng thể của vấn đề lớn hơn nhiều so với GDP, liên quan trực tiếp đến tổng sản lượng của Hoa Kỳ, được ghi nhận lần cuối vào cuối quý 2 năm 2020 ở mức 34.26 nghìn tỷ USD.

Sự sụt giảm tổng sản lượng vào thời điểm giữa năm đến gần 4 nghìn tỷ đô la Mỹ, và như chúng ta đã thấy, phản ứng ban đầu từ các ngân hàng là mở rộng tín dụng để giảm bớt cuộc khủng hoảng chuỗi cung ứng. Nhưng do luân chuyển hàng năm của tất cả các nguồn cung cấp tương đương với tổng sản lượng, việc tăng cường cho vay của các ngân hàng từ đầu đại dịch đến cuối tháng 6 đã tăng thêm 1.6 nghìn tỷ USD và khu vực phi tài chính (tức là nền kinh tế cơ bản) đã hấp thụ chi phí chuỗi cung ứng 2.3 nghìn tỷ USD, khiến tình hình tài chính rất căng thẳng.

Tình hình đã trở nên tồi tệ hơn kể từ cuối tháng Sáu. Các ngân hàng giờ đây nhận ra rằng Fed đã không làm đủ để bảo vệ họ khỏi quy mô thực sự của thảm họa logistics. Không giống như Lehman, giờ đây họ đang phải đối mặt với tình hình xấu đi nhanh chóng. Họ không còn đủ khả năng để hỗ trợ các doanh nghiệp thiếu tiền mặt trong khi Fed hoảng loạn, đó là lý do tại sao sự sụp đổ bất ngờ trong hoạt động cho vay của ngân hàng hiện đang diễn ra và dường như sẽ còn kéo dài hơn nữa. Khi người gửi tiền bắt đầu rút các khoản cho vay có kỳ hạn, các ngân hàng thương mại đang ngày càng hoảng sợ trong việc kiềm chế cho vay và cân bằng bảng cân đối kế toán.

(còn tiếp)