Chênh lệch hiệu suất Dow Jones/S&P 500 chạm mức cao nhất kể từ năm 1934

Lê Nhật Thanh

Junior Analyst

Tỷ trọng gần như hoàn toàn là cổ phiếu blue chip của chỉ số Dow Jones đang gây hại cho chỉ số này vào năm 2023. Trong khi đó, vào năm 2022, chỉ số Dow Jones vượt trội hơn S&P 500 tới 11%.

Khi thị trường chứng khoán lao đao vào năm ngoái, chỉ số Dow Jones trở thành nơi trú ẩn của nhiều nhà đầu tư. Khi khẩu vị rủi ro cải thiện trở lại vào năm 2023, những nhà đầu tư này đã không thoát hàng kịp.

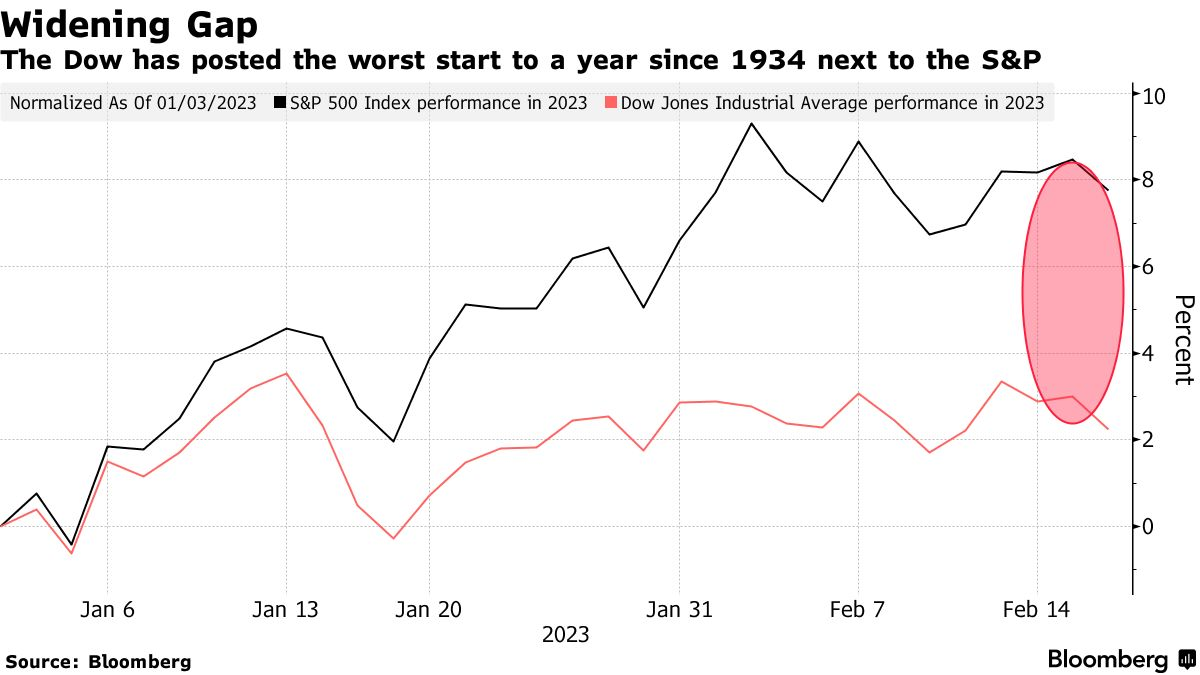

Chỉ số đã tăng 2% trong năm nay, so với mức tăng 7% của S&P 500. Khoảng cách 5% giữa hai chỉ số khiến Dow Jones có khởi đầu năm tồi tệ nhất so với S&P 500 kể từ năm 1934.

Điều đã giúp chỉ số Dow đứng vững vào năm 2022 — trọng tâm vào các công ty blue-chip tương đối ổn định trong nền kinh tế đầy biến động — đang khiến chỉ số này gặp bất lợi trong năm nay. Giờ đây, thị trường đang chuyển sang cổ phiếu rủi ro hơn, khi một số kịch bản bi quan nhất đối với quá trình hạ cánh của nền kinh tế đã không thành hiện thực. Trên thực tế, Chỉ số bất ngờ kinh tế của Citigroup, đo lường kết quả kinh tế thực của một tập hợp các chỉ số vĩ mô so với kỳ vọng, đã tăng lên mức cao nhất kể từ tháng Tư.

Marshall Front, giám đốc đầu tư của Front Barnett Associates, cho biết: “Việc mọi người đang rời bỏ các công ty tài chính mạnh nhất và đổ tiền vào các tài sản rủi ro hơn là minh chứng cho sự lạc quan ngày càng tăng về thị trường chứng khoán và nền kinh tế. Mọi người không nhất thiết phải quan tâm đến chỉ số Dow khi mọi thứ đang tốt đẹp và họ đang tìm kiếm cơ hội.”

Nhưng khi sự lạc quan về nền kinh tế đang tăng cao, mối lo ngại rằng Cục Dự trữ Liên bang sẽ tiếp tục tăng lãi suất trong những tháng tới cũng đồng thời tăng lên, và điều này có thể làm thay đổi khẩu vị rủi ro theo hướng ngược lại. Dữ liệu vào thứ Năm cho thấy giá sản xuất của Mỹ đã phục hồi vào tháng trước bên cạnh sự sụt giảm bất ngờ về số lượng đơn xin trợ cấp thất nghiệp hàng tuần, nhấn mạnh áp lực lạm phát dai dẳng và cả sức mạnh trên thị trường lao động.

Năm nay, việc thị trường ngó lơ chỉ số Dow diễn ra sau khi chỉ số blue-chip này tăng mạnh nhất so với S&P 500 kể từ năm 1933 vào năm ngoái. Caterpillar, sau khi tăng 16% vào năm 2022, chỉ tăng 2.8% trong năm nay. Công ty sản xuất thiết bị xây dựng hạng nặng cũng tăng trong giai đoạn bong bóng dot-com. Tương tự như vậy, gã khổng lồ máy móc nông nghiệp Deere & Co. đã tăng tới 25% vào năm ngoái nhưng đang giảm 4.6% trong năm 2023.

Bloomberg