Bàn về vấn đề vòng quay lưu chuyển tiền tệ hiện nay

Tuấn Hưng

Junior Analyst

Sự sụt giảm kỷ lục về vận tốc lưu chuyển tiền (V) giải thích tại sao GDP và lạm phát không mạnh hơn trong bối cảnh nỗ lực kích thích tăng trưởng của các đợt nới lỏng định lượng. Thắt chặt định lượng (bắt đầu từ quý 2 năm 2022) đã mang lại sự phục hồi đáng kể cho vận tốc lưu chuyển tiền và giải thích lý do tại sao tăng trưởng GDP (thực tế và danh nghĩa) làm Fed và nhiều chuyên gia kinh tế ngạc nhiên. Các yếu tố thúc đẩy sự phục hồi này ở V vẫn được giữ nguyên. Do đó, bên cạnh những ảnh hưởng của các sự kiện kinh tế, tăng trưởng GDP và áp lực lạm phát sẽ vẫn sẽ mạnh mẽ vào năm 2024 khi V tiếp tục được phục hồi. Điều này mặc dù có lợi cho kênh đầu tư cổ phiếu nhưng lại tạo ra những lo ngại cho nhà đầu tư trái phiếu.

Điểm lại lý thuyết

Tốc độ lưu chuyển tiền (V) có mối quan hệ chặt chẽ với hoạt động kinh tế và nguồn cung tiền trong nền kinh tế. V là đại lượng cho biết số lần bình quân mà mỗi đơn vị tiền tệ được sử dụng để mua sản lượng hàng hóa và dịch vụ cuối cùng của nền kinh tế trong một năm.

Khi V tăng, GDP danh nghĩa tăng nhanh hơn so với nguồn cung tiền. Do đó, V là một biến số ảnh hưởng đến cả tăng trưởng và lạm phát. Phương trình MV=PQ chính là cơ sở của lý thuyết tiền tệ. Nó mô tả mối quan hệ giữa cung tiền (M), tốc độ lưu chuyển tiền (V), lạm phát (P) và GDP thực (Q). Phương trình này đúng trong cả lý thuyết và rất nhiều trường hợp thực tế.

Theo Milton Friedman, suy luận quan trọng trong phương trình này chính là lạm phát là hiện tượng tiền tệ phát sinh khi tăng trưởng nguồn cung tiền vượt qua tăng trưởng GDP thực tế. Do đó, vì Fed có khả năng kiểm soát cung tiền nên, họ có thể kiểm soát lạm phát.

Ví dụ nếu tiềm năng tăng trưởng thực tế của nền kinh tế trong dài hạn là 4%, mục tiêu lạm phát 2% của Fed sẽ đạt được nếu họ tăng cung tiền ở mức 6%. Mặc dù phương trình này rất đơn giản nhưng nếu V không được cố định, việc áp dụng theo phương trình này thật không hề dễ dàng. Vấn đề là V thực tế đã được chứng minh là có thể thay đổi và rất khó dự đoán. Vì vậy, công việc kiểm soát lạm phát và GDP của Fed gặp nhiều khó khăn.

Do đó, các quan chức cấp cao của Fed (sau Volker năm 1987) tin rằng việc tập trung vào kiểm soát tăng trưởng cung tiền không phải là chiến thuật hiệu quả nhất để đạt được các mục tiêu dài hạn. Thông điệp và hành động của Fed đã nêu rõ rằng chiến thuật nhằm quản lý lạm phát và thất nghiệp được ưu tiên hơn trong hiện tại là kiểm soát lãi suất, cụ thể hơn là lãi suất điều hành (Fed Funds Rate). Tuy nhiên, vì bản chất MV=PQ không mất đi, điều này có nghĩa là Fed đang cố gắng kiểm soát vận V bằng cách điều chỉnh lãi suất một cách chiến lược.

Một điều ít khi được nói đến khi Fed điều chỉnh lãi suất là họ thực chất đang cố gắng kiểm soát V. Các phát biểu của của Fed hiếm khi đề cập trực tiếp đến cung tiền hoặc tốc độ lưu chuyển tiền. Nếu họ có làm vậy, thì cũng chỉ để phủ nhận mối quan hệ trong ngắn hạn của chúng. Thay vào đó, nhận xét của Fed tập trung vào cách họ sử dụng lãi suất để tác động lên hành vi và kỳ vọng. Tất nhiên, điều này có nghĩa là Fed đang cố gắng ảnh hưởng lên V, chỉ là họ không muốn nói ra.

Do sự che giấu này, cung tiền và tốc độ tiền tệ hiện nhận được rất ít sự chú ý trên báo chí tài chính. Tuy nhiên, việc nhìn lại lịch sử gần đây của cả hai sẽ cung cấp cái nhìn chuyên sâu hữu ích về lạm phát và GDP hiện tại và tương lai.

Tốc độ lưu chuyển tiền tệ trong giai đoạn nới lỏng định lượng (QE)

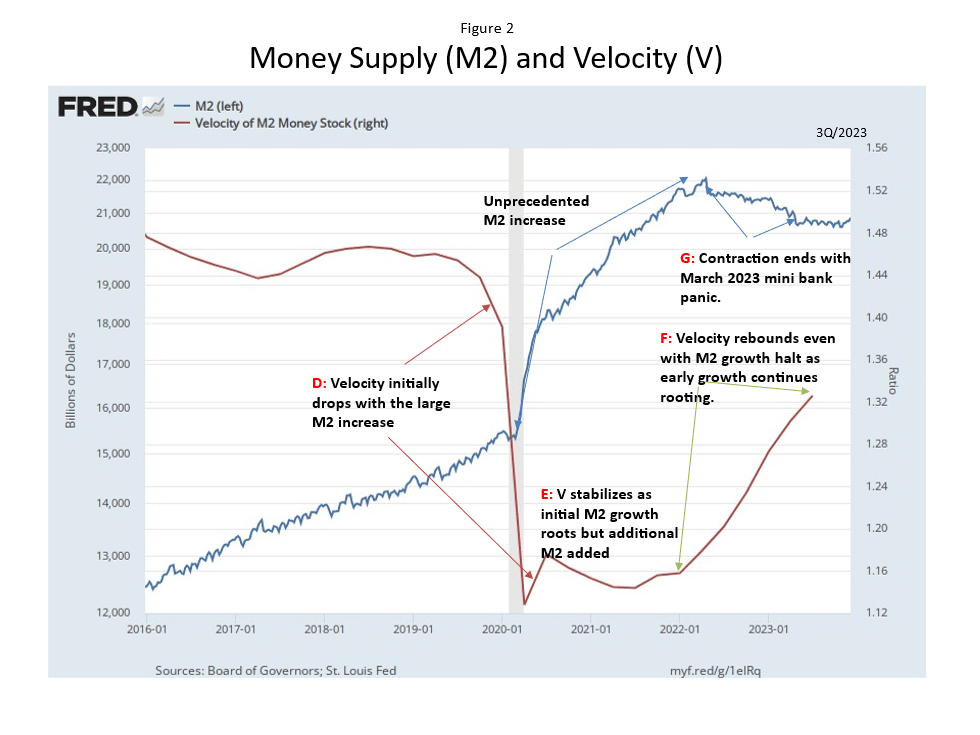

Trong bốn giai đoạn QE, bắt đầu từ năm 2008 khi khủng hoảng tài chính toàn cầu diễn ra và kéo dài qua đại dịch Covid năm 2020, Fed đã tạo ra một môi trường lãi suất cực kỳ thấp và kéo dài. Trong đợt QE thứ 4, Fed cũng tạo ra một tăng trưởng lớn trong nguồn cung tiền. Sự suy giảm đáng kinh ngạc về V trong những đợt này giải thích tại sao lạm phát không tăng tốc vào thời điểm đó. Sự suy giảm này của V đã cân bằng lại việc duy trì lãi suất thấp, tăng cung tiền bằng việc giảm nhẹ sự kích thích và hạn chế các tác động kinh tế của chúng. Điều này đã làm bối rối các nhà quan sát kinh tế cho rằng những chiến lược này đáng lẽ đã làm lạm phát gia tăng mạnh hơn.

(Điều này không có nghĩa là QE không hiệu quả. Việc mua chứng khoán quy mô lớn của Fed đã giúp khôi phục tính thanh khoản và niềm tin đồng thời ngăn chặn sự suy thoái sâu hơn trong các cuộc khủng hoảng tài chính liên tiếp. Hành động của Fed là cần thiết vì niềm tin vào hệ thống tài chính đã bị suy giảm và nguy cơ giảm phát khi đó đang ngày càng gia tăng).

Tốc độ lưu chuyển tiền tệ trong giai đoạn thắt chặt định lượng (QT)

Sự phục hồi nhanh chóng của yếu tố V bắt đầu sau khi QE kết thúc và QT bắt đầu. Sự phục hồi này giải thích tại sao GDP danh nghĩa (thực + lạm phát) vẫn mạnh mẽ ngay cả khi Fed bán chứng khoán, tăng lãi suất và cắt giảm cung tiền. Mức độ và thời gian duy trì sức mạnh kinh tế trong thời kỳ QT đã khiến Fed cùng các nhà kinh tế và những người đã dự đoán tác động tiêu cực hơn đối với GDP ngạc nhiên. Nói cách khác, họ đã không lường trước được sự phục hồi nhanh chóng của yếu tố V.

Những đặc điểm của việc thay đổi tốc độ lưu chuyển tiền tệ

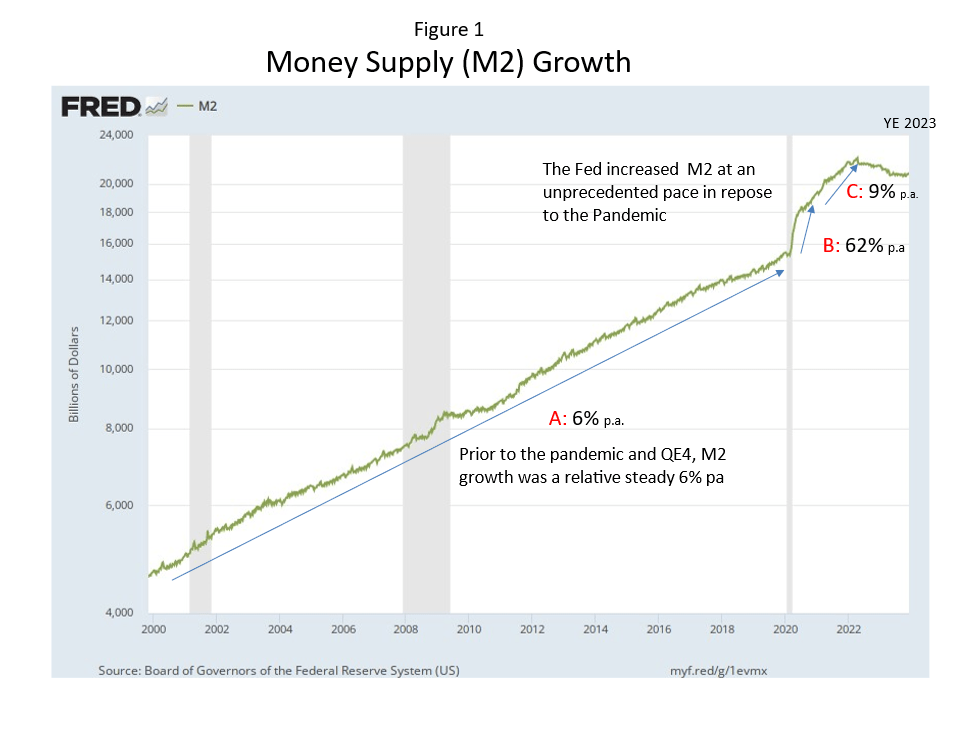

Một yếu tố rõ ràng đã góp phần vào sự suy giảm nhanh chóng của V chính là mức độ mở rộng tuyệt đối của cung tiền của quá trình QE4 trong thời kỳ đại dịch. Như minh họa trong hình dưới đây, cung tiền M2 trong giai đoạn này tăng trưởng với tốc độ đáng kinh ngạc so với giai đoạn trước đó.

Trước QE4, các nhà kinh tế ước tính những tác động của việc thay đổi cung tiền lên GDP thường có độ trễ từ 6 đến 24 tháng. Sự gia tăng trong cung tiền ban đầu làm cho V giảm vì cần có thời gian để sự thay đổi của cung tiền có tác động lên nền kinh tế. Khi kích thích tiền tệ có hiệu lực, V sẽ hồi phục và nền kinh tế tăng tốc.

Tuy nhiên, trong suốt QE4, tăng trưởng của cung tiền đã lớn hơn và kéo dài hơn bất kỳ giai đoạn nào trước đó. Do đó, V giảm sâu hơn và giữ nguyên trạng thái suy giảm đó lâu hơn so với các giai đoạn trước. Nó cũng giống như việc sẽ tốn nhiều thời gian hơn để một con trăn tiêu hóa một con lợn lớn hơn.

Như trong hình dưới đây, V ban đầu giảm đột ngột xuống mức thấp lịch sử khi sự bùng nổ của cung tiền M2 bắt đầu vào năm 2020 và không có tác động ngay lập tức đến GDP (Xem dẫn giải D). V sau đó ổn định khi cung tiền M2 tiếp tục tăng trưởng và bắt đầu thúc đẩy GDP (Xem dẫn giải E). Mất khoảng 2 năm cho V để bắt đầu sự tăng mạnh vào năm 2022/23 giải thích cho sự tăng trưởng GDP mạnh mẽ và lạm phát tăng tốc trong cùng giai đoạn này. Lưu ý rằng V chưa hoàn toàn hồi phục và vẫn giữ nguyên tiềm năng để bật lên như một chiếc lò xo đang bị nén lại (Xem dẫn giải F).

Nhận định tốc độ lưu chuyển tiền tệ, GDP và lạm phát trong thời gian tới

Liệu V có tiếp tục phục hồi để tạo ra tăng trưởng GDP và áp lực lạm phát? Nếu có thì trong bao lâu? Như tôi đã đề cập, yếu tố V nổi tiếng là khó dự đoán và không ổn định.

Fed và nhiều nhà kinh tế hiếm khi trực tiếp dự báo hoặc giải quyết những thay đổi của V. Tuy nhiên, giả định V luôn ẩn chứa trong mọi dự báo kinh tế, dù muốn hay không. Việc tránh vấn đề bằng cách bỏ qua nó hoặc cho rằng V không thay đổi đã dẫn đến nhiều dự báo bị bỏ lỡ, đặc biệt là trong vài năm gần đây.

Dường như hoàn cảnh hiện tại có thể làm cho việc dự báo V dễ dàng hơn một chút. Cụ thể là:

Hiện nay, Fed đã thiết lập mức lãi suất Fed tăng lên khoảng 5.3%, tạo ra một tiềm năng lợi nhuận thực hiện tại là khoảng 1 đến 2% so với các chỉ số lạm phát theo 12 tháng gần đây. Có một lượng nghiên cứu và bài phân tích dành cho việc ước tính một mức lãi suất thực dài hạn "cân bằng" (bao gồm cả cái này). Hầu hết các nghiên cứu này đều giả định mức lãi suất thực tế trong dài hạn bằng với tiềm năng tăng trưởng GDP thực tế trong dài hạn. Fed ước tính tốc độ tăng trưởng dài hạn thực tế của nền kinh tế Mỹ rơi vào khoảng 1.9% hoặc cao hơn. Không phải ngẫu nhiên mà đa số các nghiên cứu này đều đồng tình với phạm vi ước tính lãi suất "cân bằng" là từ 1 đến 2%. Vì lãi suất thực tế hiện tại gần bằng hoặc tiếp tục tiến tới mức "cân bằng", việc V có thể trở về với mức trước khi quá trình QE diễn ra là hoàn toàn hợp lý.

Hơn nữa, Fed dường như đang tuân thủ với chính sách ổn định cung tiền M2 sau khi thử nghiệm với việc cắt giảm trực tiếp. Do đó, hiệu ứng trễ của sự gia tăng trước đó trong cung tiền M2 đối với GDP sẽ tiếp tục diễn ra với sự gia tăng liên tục của V. Cuối cùng, vẫn chưa có bằng chứng thuyết phục nào cho thấy sự thay đổi cơ cấu trong hệ thống tài chính Hoa Kỳ xảy ra kể từ giai đoạn QE sẽ gây ra sự thay đổi vĩnh viễn trong V. (Một sự thay đổi cơ cấu, lãi trả cho khoản dự trữ, được thực hiện bắt đầu từ tháng 10 năm 2008 đã làm thay đổi số nhân tiền nhưng không thay đổi về mặt cấu trúc của tốc độ lưu chuyển tiền.)

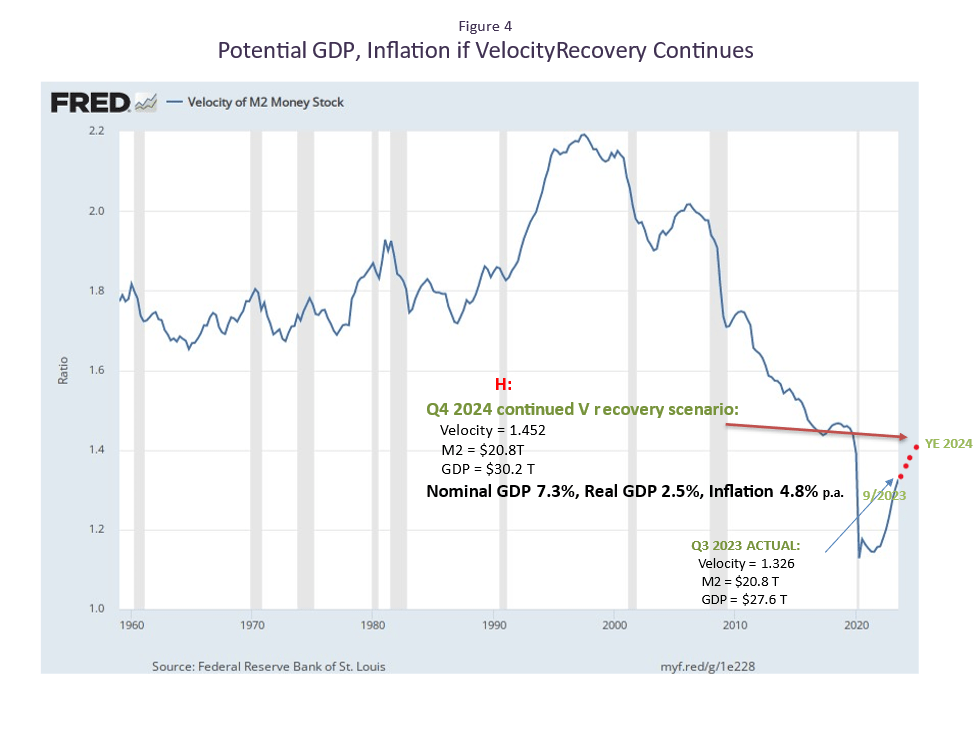

Cho đến nay, V đã phục hồi đều đặn và quay trở lại mức khoảng một nửa so với trước giai đoạn QE2 và thấp hơn nhiều so với mức trước QE. Với các điều kiện hiện tại đã nêu ở trên, có vẻ hợp lý rằng V sẽ tiếp tục phục hồi ít nhất là trở lại mức trước khi QE4 bắt đầu.

Nếu vậy, điều này sẽ tạo động lực cho GDP danh nghĩa tiếp tục tăng trưởng mạnh mẽ nhưng sẽ tạo ra áp lực lạm phát ít nhất là cho đến cuối năm 2024. Điều này được minh họa trong Hình 4, cho thấy lạm phát mạnh và triển vọng tăng trưởng thực tế cho năm 2024. (Xem H để biết chi tiết cụ thể nhưng lưu ý: dự báo tăng trưởng thực tế dựa trên ước tính tiềm năng tăng trưởng thực tế của Hoa Kỳ và sự thừa nhận rằng Hoa Kỳ hiện chưa hoàn toàn có đủ việc làm.)

Điều này được minh họa trong hình 4.

Bên cạnh đó, hình 4 cho thấy triển vọng lạm phát và tăng trưởng thực sự mạnh mẽ cho năm 2024 (xem H để biết cụ thể nhưng lưu ý rằng dự báo tăng trưởng thực tế dựa trên những ước tính của Fed và sự nhận thức rằng thị trường lao động Mỹ hiện chưa hoàn toàn có đủ việc làm.)

Kết luận

Lý do khiến Fed và nhiều nhà phân tích liên tục đánh giá thấp tăng trưởng GDP và lạm phát trong giai đoạn 2022-2023 là vì họ đã đánh giá thấp (hoặc bỏ qua) V. Trong khoảng thời gian này, Fed đã tăng lãi suất một cách đột ngột và thu hẹp tăng trưởng cung tiền. Nhiều người hiểu rằng những chiến lược này là thắt chặt và dự báo sẽ rằng nền kinh tế sẽ suy yếu hoặc suy thoái. Nếu V không bị đẩy xuống mức thấp bất thường trước đó, họ có thể đã đúng.

Tuy nhiên, thay vì hạn chế, những chiến lược tiền tệ này đã cho phép V bắt đầu phục hồi khi điều kiện tiền tệ bắt đầu "bình thường hóa". Luận điểm này không phải là một sự cố gắng dự báo kinh tế chi tiết. Đó là một nỗ lực để thông báo cho độc giả biết rằng những yếu tố đã ảnh hưởng tiêu cực đến V đã giảm bớt và đảo ngược.

Do đó, có vẻ như V sẽ tiếp tục phục hồi và tăng trưởng GDP (thực tế và lạm phát) sẽ tiếp tục khiến mọi người ngạc nhiên về mặt tích cực, ít nhất là cho đến khi đạt được mức ngang với trước QE4. Việc V tiếp tục tăng sẽ mang lại môi trường lành mạnh cho lợi nhuận doanh nghiệp, tín dụng và cổ phiếu vào năm 2024. Tuy nhiên, việc giảm lãi suất trung và dài hạn có thể sẽ làm gia tăng bội số định giá cổ phiếu tăng bởi áp lực lạm phát khó có thể giảm bớt.

Seeking Alpha