Bạn nghĩ rằng COVID-19 là nguyên nhân khiến TTCK sắp tới chìm trong sắc đỏ ư? Còn có tới 6 lý do khác nữa đấy.

Đạt Nguyễn

Currency Analyst

Chuyến tàu trên TTCK từ bây giờ có thể sẽ gặp nhiều trở ngại hơn sau khi chỉ số Dow Jones ghi nhận mức giảm điểm trong một ngày tồi tệ vào thứ 6 tuần trước và chỉ số đo lường các cổ phiếu blue-chip (vốn hóa lớn) đã xuống mức thấp nhất kể từ 26/5, đánh bay suy nghĩ của một số nhà đầu tư rằng thị trường sẽ tăng giá

Trong tuần qua, tốc độ gia tăng chóng mặt về số ca dương tính với COVID-19 mới hàng ngày ở một số bang của Mỹ đã khiến các nhà đầu tư phải cân nhắc lại về xu hướng tăng mạnh mẽ trong thời gian vừa qua. Chỉ số công nghiệp Dow Jones S&P 500 đã tăng khoảng 35% kể từ mức đáy hồi tháng 3 và chỉ số công nghệ Nasdaq thậm chí còn tăng tới hơn 40% so với mức đáy của năm 2020.

Nước Mỹ đã ghi nhận hơn 45,000 ca nhiễm mới vào thứ Sáu, theo dữ liệu cung cấp từ Đại học Johns Hopkins tổng hợp, vượt xa kỷ lục 39,972 trường hợp được ghi nhận vào hôm thứ Năm và tiếp tục làm dấy lên những nghi ngờ về sự phục hồi kinh tế nhanh chóng hậu đại dịch sau khi các hoạt động kinh doanh trong gần 4 tháng qua đã bị đình trệ.

Tốc độ gia tăng lần này vào thứ Sáu đã buộc chính quyền các bang Texas và Florida phải đánh giá lại việc mở cửa. Thú vị ở chỗ, hai bang kể trên là hai trong những bang cố gắng hoạt động trở lại sớm nhất, thì đến nay họ đang phải đối mặt với các lệnh giãn cách xã hội nghiêm ngặt nhất để ngăn chặn sự lây lan. Texas đã báo cáo 6,426 trường hợp dương tính với virus Corona mới vào hôm thứ Năm và Florida đã báo cáo hơn 8,900 trường hợp.

Trận đại dịch đang quay trở lại lần này là đủ để buộc Ban chỉ đạo Đặc biệt phòng chống dịch bệnh của Nhà Trắng bao gồm cả Phó tổng thống Mike Pence và các chuyên gia y tế hàng đầu phải tổ chức cuộc họp báo đầu tiên vào thứ Sáu, đánh tan sự im lặng mà họ đã giữ suốt từ ngày 27/4.

Theo khảo sát của Marketwatch, các nhà đầu tư phần lớn cho rằng triển vọng về thị trường tài chính sẽ phụ thuộc rất lớn vào tình hình dịch bệnh hoặc ít nhất là việc phát hiện ra phương thuốc đặc trị cũng như vaccine chữa bệnh đáng tin cậy.

Tuy nhiên, cũng có thêm các yếu tố sau đây cũng có khả năng làm cho thị trường tài chính vào tuần tới và vào tháng Bảy biến động rất mạnh (sắp xếp theo mức độ quan trọng):

1. Số ca nhiễm đang gia tăng

Thực tế, những hy vọng về sự phục hồi kinh tế bền vững dựa trên khả năng của nước Mỹ nhằm vượt qua đại dịch COVID-19 này, mặc dù việc thiếu một chiến lược thống nhất trên toàn quốc khiến kết quả y tế công cộng không chắc chắn theo ý kiến của các chuyên gia.

Theo báo cáo của MarketWatch thực hiện bởi Jaimy Lee, COVID-19 đã giết chết hơn 500,000 người trên toàn thế giới, việc có vaccine đặc trị sẽ thay đổi toàn bộ, cho phép các nền kinh tế mở cửa hoàn toàn và mọi người trở lại đi làm và đi học. Tuy nhiên, vaccine có thể không phải là thuốc chữa bách bệnh ngay lập tức. Theo một báo cáo từ ngày 5/6 thực hiện bởi các chuyên gia phân tích tại Bernstein cho rằng: “Trong khi chúng ta đang cảm thấy lạc quan về tiến triển vaccine chữa trị SARS-CoV-2, viễn cảnh vaccine đầu tiên xuất hiện chưa chắc là viên đạn bạc giải quyết triệt để dịch bệnh.”

2. Các báo cáo kinh tế

Giới đầu tư đang chờ đợi ngày thứ Năm tuần này có sự kiện công bố Báo cáo việc làm hàng tháng của Bộ Lao động, bởi nếu ngày thứ Sáu là ngày lễ 4/7. Báo cáo việc làm trong tháng 5 cho thấy đã có thêm 2.5 triệu việc mới xuất hiện một cách kỳ lạ, trái ngược hẳn với những dự báo về một đợt suy thoái lớn và có lẽ nó đã làm tăng hy vọng cho một sự phục hồi lớn vào tuần sau đó. Theo ước tính trung bình của các nhà kinh tế học được MarketWatch khảo sát, sẽ có thêm 3 triệu việc làm mới xuất hiện vào tháng 6 và tỷ lệ thất nghiệp sẽ giảm xuống còn 12% từ mức 13.3%. Nếu kết quả vào thứ Năm không như mong đợi, giới đầu tư có thể bị sốc và phản ứng tiêu cực mạnh mẽ lên thị trường giống cái cách mà báo cáo tháng 5 vừa qua đã châm ngòi cho một xu hướng tăng mạnh mẽ.

Hơn nữa, nhiều người đã cảnh báo rằng để thị trường việc làm phục hồi hoàn toàn sẽ cần rất nhiều năm, trong khi hiện có khoảng 30 triệu người Mỹ được nhận tiền trợ cấp thất nghiệp.

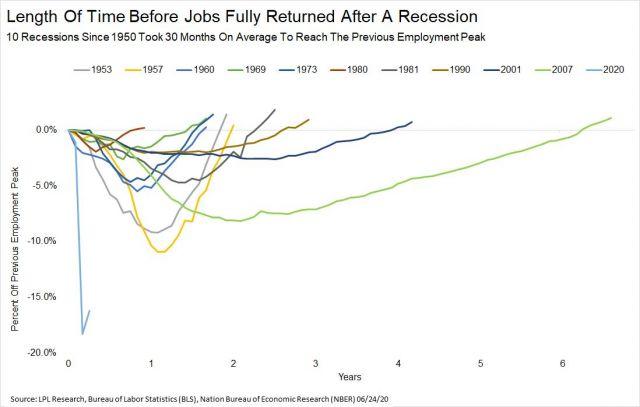

Theo Ryan Detrick, chiến lược gia cao cấp thị trường tại quỹ LPL viết trong một báo cáo nghiên cứu vào thứ Sáu vừa qua cho rằng, “Mặc dù số liệu có tốt đến mấy, chúng tôi vẫn muốn làm sáng tỏ mọi chuyện bởi sẽ cần rất nhiều năm để nền kinh tế quay trở lại hoàn toàn.”

Ông lưu ý rằng trong suốt 10 cuộc suy thoái kể từ năm 1950, phải mất trung bình 30 tháng để các công việc bị mất phục hồi và không có cuộc suy thoái nào chứng kiến sự đổ vỡ của thị trường lao động về mức độ lớn hơn cuộc suy thoái lần này (xem biểu đồ đính kèm):

3. Tái cơ cấu danh mục đầu tư của các quỹ

Những người tham gia thị trường dự đoán rằng sẽ có hàng tỷ Dollar cổ phiếu và trái phiếu có thể được thay đổi trong lần cơ cấu danh mục đầu tư sắp tới. Bởi mục đích của các nhà đầu tư là nhằm duy trì tỷ lệ phân bổ trong thị trường cổ phiếu và thị trường đầu tư vào tài sản có thu nhập cố định trong cuối quý hoặc cuối tháng. Tỷ lệ phân bổ theo truyền thống là khoảng 60% cổ phiếu và 40% trái phiếu, nhưng đà tăng mạnh mẽ trong thị trường cổ phiếu trong quý vừa qua buộc các quỹ phải cân đối lại khá lớn.

Theo Brian Price, giám đốc đầu tư công ty Commonwealth Financial Network nói với MarketWatch rằng “trong bối cảnh thị trường cổ phiếu toàn cầu tăng mạnh như chúng ta đã thấy trong thời gian qua, hiển nhiên sẽ có sự tái cân bằng rất lớn giữa các cổ phiếu và vào trái phiếu.”

Ông nói rằng ông đã thấy ước tính cho các quỹ hưu trí sẽ rút trước 75 tỷ USD ra khỏi thị trường cổ phiếu trong tuần tới. CNBC báo cáo rằng việc tái cân bằng có thể dao động từ 35 tỷ đến 76 tỷ USD.

“Sự biến động mà chúng ta đã chứng kiến gần đây trên thị trường hiện nay hoàn toàn có thể kéo dài dai dẳng khi thời điểm cận quý đang đến gần.” Ông Price cho biết. Tuy nhiên, ông thận trọng không đưa ra các dự đoán về việc khi nào các quỹ hưu trí rút khỏi thị trường.

4. Các gói kích thích bị trì hoãn

Chi tiêu kích thích chính phủ nhiều hơn nữa có thể giúp các doanh nghiệp nhỏ và các cá nhân đang được thảo luận tại Quốc hội. Các chuyên gia phân tích đã dự đoán rằng sẽ một biện pháp cứu trợ lưỡng đảng khác có thể xảy ra vào cuối tháng Bảy. Bộ trưởng Tài chính Steven Mnuchin hồi đầu tháng này báo hiệu chính quyền Trump đã sẵn sàng cung cấp một vòng viện trợ khác, nhưng có những lo ngại rằng không có sự đồng thuận đủ để bổ sung thêm vào gói hỗ trợ.

Đảng Dân chủ đã thông qua đạo luật cứu trợ COVID-19 có trị giá 3 nghìn tỷ USD vào tháng trước, với sự tác động đàm phán đến từ Thượng viện và chính quyền tổng thống Trump do đảng Cộng hòa kiểm soát.

Theo Josh Bivens, giám đốc nghiên cứu tại Viện chính sách kinh tế, một trong những người có ý kiến khác ước tính rằng việc duy trì gói kích thích vào giữa năm tới sẽ “giúp tăng GDP trung bình hàng quý lên 3.7% và tạo ra thêm 5.1 triệu việc làm”

Một số chuyên gia nói rằng nếu không có gói viện trợ thêm sớm, nền kinh tế và thị trường tài chính có thể rơi vào trạng thái kinh hoàng.

5. Biden dẫn đầu cuộc đua vào Nhà Trắng

Theo kết quả cuộc khảo sát bởi Đại học Siena trên thời báo New York Times vào thứ Tư tuần trước cho thấy ứng cử viên tổng thống của đảng Dân Joe Biden đã vượt lên trước Trump, 50% so với 36%. Điều này diễn ra một tuần sau cuộc khảo sát trên tờ Fox News có Biden đang dẫn đầu 50% so với con số 38% của Trump.

Biden cho biết ông sẽ tăng mức thuế doanh nghiệp lên 28%, đẩy lùi cải cách thuế doanh nghiệp 2017 của Trump. Một báo cáo từ Goldman Sachs ước tính rằng kết quả như vậy sẽ thay đổi mức thu nhập EPS của các cổ phiếu trong nhóm chỉ số S&P 500 xuống $150 dựa trên giá trị hiện tại là $170 vào năm 2021.

Đầu tuần này, Jim Cramer, nhân vật độc quyền của CNBC đã kết luận cuộc đợt bán tháo vào thứ Tư vừa qua là do Biden. “Đối với tôi, đây là một động thái của Biden. Ông ta nghe có vẻ như một tuýp tổng thống mà các bạn thường xuyên thấy không ủng hộ chủ nghĩa tư bản. Nếu ở trong viễn cảnh đó, tôi chỉ muốn giữ tiền mặt” – Jim cho hay.

6. Các chỉ báo liên thị trường

Theo quan sát của Tomi Kilgore thuộc MarketWatch nhận thấy lợi suất Trái phiếu Kho bạc 10 năm đã phá vỡ đường trendline, đây có thể là một điềm xấu dành cho xu hướng tăng trên TTCK.

Ông lưu ý thêm rằng lợi suất tham chiếu kỳ hạn 10 năm đã ở mức 0.638% - phá vỡ đường xu hướng, và thậm chí mất thêm 3.8 điểm cơ bản nữa để chạm ngưỡng 0.636%, đánh dấu mức thấp nhất kể từ ngày 14/5.

Dan Wantrobski, chuyên gia phân tích kỹ thuật tại quỹ anney Montgomery Scott, cho rằng xu hướng tăng diễn ra từ đáy trên TTCK vào đầu tháng Ba đã kết thúc. Sự phá vỡ tại điểm này cho thấy các mẫu hình đỉnh đáy kể từ tháng Tư đã bị chặn lại và chúng ta có thể thấy lợi suất càng thấp trong các phiên tới đây thì sự điều chỉnh trên TTCK càng mạnh kể từ vụ sụp đổ hồi tháng 3.”

7.Khối lượng giao dịch ở mức thấp

Một tuần giao dịch bị rút ngắn bởi kỳ nghỉ lễ. Việc thị trường sẽ đóng cửa vào kỳ nghỉ lễ 4/7 có thể khiến giá cả biến động khủng khiếp bởi trader có xu hướng đóng trạng thái trước kỳ nghỉ.