Tổ chức đứng sau các ngân hàng trung ương lớn đưa ra lời cảnh báo khủng khiếp

Hữu Thăng

FX Strategist

BIS đưa ra cảnh báo: "Chúng ta đang chuyển từ khủng hoảng thanh khoản ngắn hạn sang khủng hoảng nợ dài hạn"

Có ba điều chắc chắn xảy ra trong cuộc sống: cái chết, thuế và việc BIS - "ngân hàng trung ương của các ngân hàng trung ương"- cảnh báo về sự cực đoan của chính sách tiền tệ (ví dụ thú vị gần đây nhất về điều này là vào tháng 10 khi "Fed công bố gói QE thứ tư một ngày sau khi BIS cảnh báo QE đã phá vỡ các quy luật thị trường "). Trên thực tế, với danh sách ba điều chắc chắn này, chúng ta có thể thêm một điều nữa: các ngân hàng trung ương hoàn toàn phớt lờ những cảnh báo từ "thuyền mẹ" của mình.

Tuy nhiên, điều đó không ngăn BIS tiếp tục cảnh báo và đầu tuần này tổ chức có trụ sở tại Basel đã làm điều đó khi trong báo cáo hàng quý của mình, họ đã cảnh báo rằng đà tăng của thị trường tài chính sau những đột phá về vaccine COVID-19 và cuộc bầu cử Mỹ đã khiến giá tài sản ngày càng ở mức quá cao.

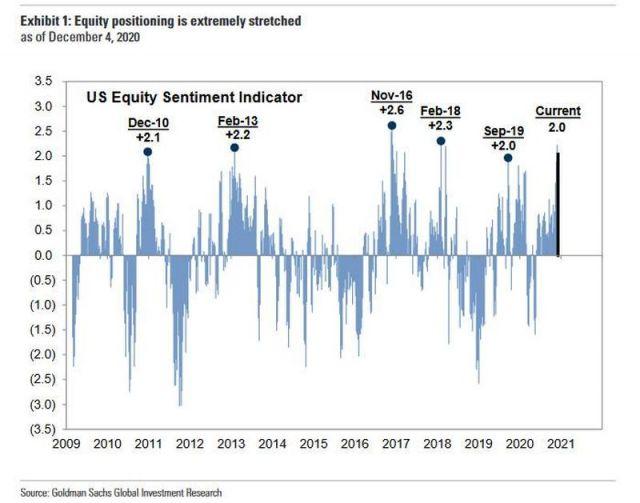

Điều này giống nhận định của Ngân hàng Goldman Sachs một cách đáng ngạc nhiên, khi họ quan sát thấy rằng chỉ báo tâm lý hiện đang là +2.0 độ lệch chuẩn so với mức trung bình ...

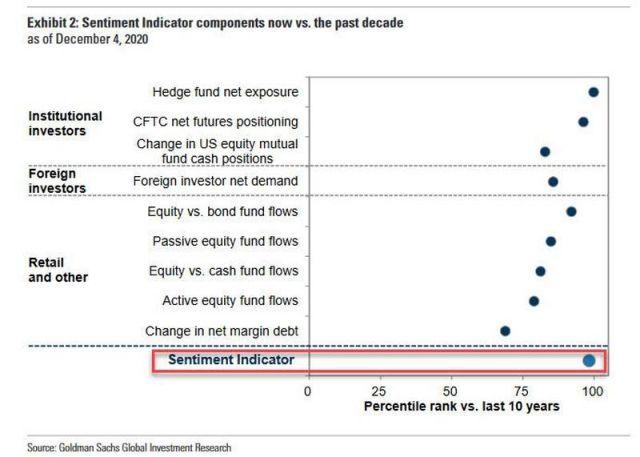

... mà kết quả là vị thế đang ở mức cực đoan và chỉ báo tâm lý thị trường ở mức cao hơn 98% số lần tính toán kể từ năm 2009 ...

... báo cáo hàng quý của BIS vào thứ Hai đã lưu ý thị trường tín dụng và một số thị trường chứng khoán lớn nhất thế giới đã vượt qua mức trước đại dịch mặc dù triển vọng vẫn không chắc chắn trong bối cảnh đại dịch tiếp tục lan rộng.

Người luôn luôn hoài nghi, Claudio Borio, đồng thời là Trưởng phòng Kinh tế và Tiền tệ của BIS, cho biết đà tăng đã được thúc đẩy bởi tin tức về vaccine, các biện pháp kích thích tài khoá và tiền tệ đang diễn ra, nhưng cũng có dấu hiệu của một đà tăng quá mức.

"Một khoảng cách nhất định giữa việc định giá tài sản rủi ro và triển vọng kinh tế dường như vẫn còn tồn tại". Borio cảnh báo rằng các thị trường nói chung và chứng khoán nói riêng bị thiếu tính thực tế, đồng thời nhận xét rằng "câu hỏi về việc định giá quá mức" đã xuất hiện trước cả cuộc khủng hoảng COVID-19.

Quan điểm của BIS thường được các nhà kinh tế theo dõi bởi quan chức các ngân hàng trung ương hàng đầu thế giới đều tham gia vào tổ chức này với những buổi họp kín. Nhưng sau đó, chúng hoàn toàn bị bỏ qua vì mặc dù BIS đã rao giảng về sự trở lại của tính chất chính thống của tiền tệ trong thập kỷ qua thì điều này lại không còn khả thi đối với các ngân hàng trung ương khi họ đã mạnh dạn bước vào Minsky Moment (thời điểm mà hoạt động đầu cơ tăng quá mức và có khả năng dẫn đến sự sụp đổ của thị trường) với những cỗ máy in tiền.

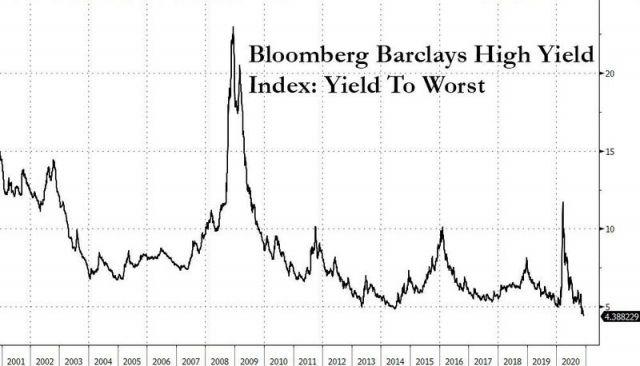

Dù là kịch bản nào, Borio cho biết một trong những diễn biến mà họ đặc biệt cảnh giác là trên thị trường tín dụng doanh nghiệp, đỉnh điểm là gần đây khi lợi suất trái phiếu rủi ro cao đã xuống thấp kỷ lục, một nghịch lý khi mức đòn bẩy của doanh nghiệp cao kỷ lục, nhưng hoàn toàn có thể hiểu được trong bối cảnh Fed "chống lưng" thị trường trái phiếu doanh nghiệp.

Và bên cạnh cảnh báo đó, Borio đã đưa ra một cảnh báo bất ngờ khác. "Chúng ta đang chuyển từ khủng hoảng thanh khoản ngắn hạn sang khủng hoảng nợ dài hạn."

Nói một cách dễ hiểu: Mọi thứ sắp trở nên tồi tệ hơn nhiều, bởi vì các ngân hàng trung ương sẽ bỏ qua tất cả các cảnh báo, họ sẽ "tất tay" vào các chính sách thất bại tương tự, đẩy đòn bẩy lên mức cao kỷ lục, lợi suất thậm chí xuống mức thấp kỷ lục và gây ra hiệu ứng đám đông lớn chưa từng có.

"Chúng ta nên tin rằng sẽ có nhiều vụ phá sản hơn trong tương lai mặc dù chênh lệch tín dụng khá thấp so với lịch sử và thật vậy, tuy các ngân hàng định giá rủi ro cẩn thận hơn, chúng tôi lại không thấy điều tương tự xảy ra trên thị trường vốn."

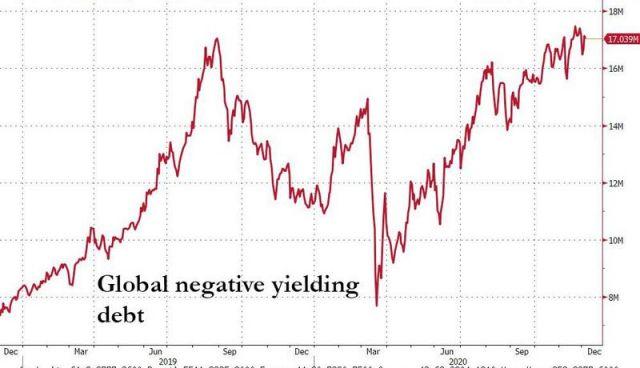

Ta cảm nhận được sự vô ích trong các bình luận của Borio khi ông nói rằng với việc số trái phiếu trị giá 17.5 nghìn tỷ USD hiện đang mang lợi suất âm, nhiều nhà quản lý quỹ bị buộc phải đầu tư vào các tài sản rủi ro và rủi ro hơn.

THẾ LỖI LÀ CỦA AI THƯA ÔNG TRƯỞNG PHÒNG TIỀN TỆ TẠI NGÂN HÀNG TRUNG ƯƠNG CỦA CÁC NGÂN HÀNG TRUNG ƯƠNG?

Tất nhiên, ông Borio sẽ không thừa nhận rằng chính các ngân hàng trung ương mà ông "được cho là phải tư vấn" đang phớt lờ những cảnh báo và khuyến nghị của chính ông- và thay vào đó đang đổ ra thị trường với hàng nghìn tỷ USD kích thích nhưng số tiền này không chảy vào nền kinh tế mà chỉ đơn thuần là làm cho những người nắm giữ tài sản trở nên giàu có ngoài sức tưởng tượng - điều đó có nghĩa là ai đó hiện đang phụ trách tư vấn kinh tế và tiền tệ tại các ngân hàng trung ương, và người đó rõ ràng không phải BIS.

Điều đó cũng có nghĩa là BIS không còn liên quan nữa, thay vào đó là những NHTW thành viên.

Có thể đối với báo cáo hàng quý tiếp theo, Borio và các đồng nghiệp tại BIS của ông nên viết một báo cáo dài thảo luận về việc ai hoặc cái gì hiện đang kiểm soát chính sách tiền tệ toàn cầu, bởi vì BIS giờ chỉ tập trung vào việc xuất bản liên tục cảnh báo hàng quý mà mọi người hiện đã phớt lờ.

Trong bình luận cuối về sự bơm tiền điên rồ đang diễn ra, Borio không còn lựa chọn nào khác ngoài việc thừa nhận rằng - bất chấp sự nghi ngờ của mình - ông phải đứng về phía các ngân hàng trung ương: "Triển vọng khá không chắc chắn và bạn thà sai lầm khi đã cố gắng, thay vì hối tiếc làm quá ít."

Tuyệt vời ... giờ ta chỉ cần giả vờ quên rằng toàn bộ thế giới tài chính hiện đang bên bờ vực, nơi sự sụp đổ tiếp theo sẽ không chỉ quét sạch hàng trăm nghìn tỷ dollar của cải và phá hủy niềm tin vào các ngân hàng trung ương và đồng tiền định danh, mà còn xóa bỏ thứ khoa học "kinh tế học hiện đại" giữ cho những người như ông Borio có việc làm.