Tin tức Chỉ số DAX: Cổ phiếu ngân hàng được hỗ trợ từ ECB, nhưng rủi ro thương mại phủ bóng triển vọng DAX

Diệu Linh

Junior Editor

Chỉ số DAX đã khép lại chuỗi ba phiên tăng liên tiếp, giảm nhẹ 0.08% trong ngày 6/6 sau khi các số liệu kinh tế yếu kém từ Đức và lập trường hawkish từ ECB làm dấy lên lo ngại trong giới đầu tư. Xuất khẩu của Đức giảm 1.7% trong tháng 4, với lượng hàng xuất sang Mỹ lao dốc 10.5%, làm dấy lên những lo ngại về căng thẳng thương mại leo thang. Triển vọng của DAX hiện đang phụ thuộc phần lớn vào dữ liệu lạm phát của Mỹ, các tín hiệu từ ECB và kết quả của các cuộc đàm phán thương mại Mỹ–EU dự kiến diễn ra trong tuần này.

DAX khép lại chuỗi tăng ba ngày

DAX đã giảm 0.08% vào thứ Sáu, ngày 6/6, đảo chiều một phần mức tăng 0.19% của ngày hôm trước, đóng cửa tại 24,305 điểm – chấm dứt chuỗi tăng ba phiên liên tiếp. Áp lực bán xuất hiện ngay từ đầu phiên sau khi dữ liệu kinh tế đáng thất vọng và thông điệp cứng rắn hơn mong đợi từ ECB được công bố.

Cụ thể, xuất khẩu của Đức trong tháng 4 giảm 1.7% so với tháng trước, trong khi lượng hàng xuất sang Mỹ giảm mạnh tới 10,5% – phản ánh tác động tiêu cực tiềm ẩn từ các chính sách thuế quan kéo dài đến nền kinh tế Đức và khu vực đồng tiền chung. Cùng kỳ, sản xuất công nghiệp của Đức cũng giảm 1.4%.

Chuyên gia kinh tế vĩ mô châu Âu Daniel Kral từ Oxford Economics nhận định:

“Đúng như kỳ vọng, sản xuất công nghiệp Đức đã sụt giảm đáng kể trong tháng 4. xóa đi phần lớn mức tăng từ việc tích lũy hàng tồn kho của Mỹ trong tháng trước. Dù tình hình ngắn hạn chịu ảnh hưởng từ sự bất ổn và nhu cầu yếu, các chỉ báo sớm cho thấy dấu hiệu tích cực nhờ các gói kích thích tài khóa và chi tiêu quốc phòng bắt đầu phát huy tác dụng.”

Cổ phiếu ngân hàng tăng nhờ tín hiệu hawkish từ ECB

Cổ phiếu ngân hàng tiếp tục thể hiện tích cực khi thị trường kỳ vọng vào một lập trường ít "nới lỏng" hơn từ ECB. Cụ thể, cổ phiếu Deutsche Bank tăng 0.71%, trong khi Commerzbank ghi nhận mức tăng 0.18%.

Ngược lại, quyết định của cựu Tổng thống Trump về việc tăng thuế với thép và nhôm, kết hợp với sự bế tắc trong đàm phán thương mại Mỹ–EU, đã tạo sức ép lên cổ phiếu ngành ô tô. Cổ phiếu Volkswagen giảm 1.72%, trong khi Porsche, Mercedes-Benz Group và BMW cũng đồng loạt ghi nhận mức lỗ.

Phố Wall phục hồi nhờ dữ liệu việc làm tích cực

Các thị trường Mỹ đã đảo ngược mức lỗ từ ngày 5 tháng 6 khi thị trường chuyển trọng tâm từ cuộc tranh cãi giữa Tổng thống Trump và Elon Musk sang thị trường lao động Mỹ. Một Báo cáo Việc làm mạnh mẽ của Mỹ đã xoa dịu lo ngại suy thoái, thúc đẩy nhu cầu đối với tài sản rủi ro. Chỉ số Nasdaq Composite tăng 1.20%, trong khi Dow và S&P 500 lần lượt tăng 1.05% và 1.03%. Đáng chú ý, cổ phiếu Tesla (TSLA) tăng 3.67%, chỉ đảo ngược một phần mức giảm 14,26% của thứ Năm.

Thu nhập trung bình hàng giờ tăng 3.9% so với cùng kỳ năm ngoái trong tháng 5. phù hợp với xu hướng của tháng 4. Mức tăng 139 nghìn việc làm phi nông nghiệp khiến tỷ lệ thất nghiệp ổn định ở mức 4.2%. Tuy nhiên, tỷ lệ tham gia lao động bất ngờ giảm, cho thấy một số yếu kém tiềm ẩn trong thị trường lao động.

Kỳ vọng lạm phát tiêu dùng Mỹ là tâm điểm

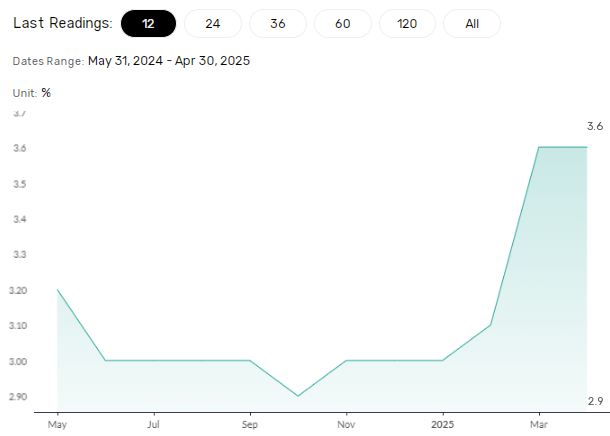

Cuối phiên giao dịch châu Âu ngày thứ Hai, 9/6, thị trường sẽ tập trung vào dữ liệu kỳ vọng lạm phát tiêu dùng Mỹ. Giới phân tích dự báo kỳ vọng này sẽ ổn định ở mức 3.6% trong tháng 5.

Nếu con số thực tế thấp hơn, khả năng Cục Dự trữ Liên bang (Fed) cắt giảm lãi suất trong quý III/2025 sẽ tăng lên, thúc đẩy nhu cầu đối với tài sản rủi ro như DAX. Ngược lại, dữ liệu cao hơn có thể củng cố lập trường thận trọng từ Fed, gây áp lực lên tâm lý rủi ro. Thị trường hiện khá nhạy cảm với dữ liệu này vì Báo cáo CPI Mỹ dự kiến công bố ngày 11/6 có thể xoay chuyển kỳ vọng về định hướng chính sách tiền tệ.

FX Empire – Kỳ vọng lạm phát tiêu dùng của Mỹ

Các cuộc đàm phán thương mại có thể kích hoạt bứt phá của DAX?

Nhà đầu tư nên theo dõi sát sao tiến trình đàm phán thương mại Mỹ–EU. Một bước tiến đáng kể trong thỏa thuận có thể làm giảm xác suất ECB cắt giảm lãi suất vào tháng 7. Ngược lại, đàm phán thất bại có thể làm tăng kỳ vọng về một đợt cắt giảm, hỗ trợ các cổ phiếu thuộc chỉ số DAX.

Ông Frederik Ducrozet, Trưởng Bộ phận Nghiên cứu Kinh tế Vĩ mô tại Pictet Wealth Management, đánh giá:

“ECB đã mô phỏng tác động của các cú sốc thương mại: trong kịch bản chiến tranh thương mại nghiêm trọng, GDP của khu vực Eurozone có thể giảm 1% và lạm phát hạ xuống 1.8% vào năm 2027 – yêu cầu nhiều lần cắt giảm lãi suất hơn. Trong khi đó, một kịch bản nhẹ nhàng hơn sẽ dẫn đến tăng trưởng tốt hơn và lạm phát ổn định, cho phép ECB giữ nguyên chính sách.”

Triển vọng: Các yếu tố quyết định triển vọng DAX

Diễn biến ngắn hạn của DAX hiện phụ thuộc vào dữ liệu lạm phát của Mỹ, tiến triển trong đàm phán thương mại Mỹ–EU và các tín hiệu từ ngân hàng trung ương.

- Kịch bản tăng giá: Thỏa thuận thương mại tích cực giữa Mỹ–EU, lạm phát Mỹ thấp hơn kỳ vọng và các tín hiệu ôn hòa từ ngân hàng trung ương có thể đẩy DAX lên vùng 24,500 điểm.

- Kịch bản giảm giá: Thất bại trong đàm phán thương mại, dữ liệu lạm phát cao hơn dự kiến hoặc các phát biểu cứng rắn từ giới chức tiền tệ có thể kéo DAX về mốc 24,000.

Tính đến sáng thứ Hai, hợp đồng tương lai DAX gần như đi ngang, trong khi hợp đồng Nasdaq 100 mini giảm 30 điểm – báo hiệu một khởi đầu tuần đầy biến động.

Thiết lập kỹ thuật: Lạc quan thận trọng

Bất chấp mức giảm hôm thứ Sáu, DAX vẫn duy trì trên cả đường trung bình động hàm mũ (EMA) 50 ngày và 200 ngày – cho thấy động lực tăng vẫn còn.

- Mục tiêu tăng giá: Nếu vượt được đỉnh lịch sử ngày 5/6 tại 24,479, DAX có thể hướng đến 24,750, trước khi đối mặt ngưỡng kháng cự tâm lý tại 25,000.

- Rủi ro giảm giá: Nếu thủng mốc 24,000, áp lực bán có thể đưa chỉ số về 23,750, và sau đó là mức đáy ngày 23/5 tại 23,275 – vùng hỗ trợ tiếp theo.

Chỉ số RSI 14 ngày đang ở mức 65.38, cho thấy DAX vẫn có dư địa tăng để kiểm tra lại mốc 24,479 mà chưa rơi vào vùng quá mua (RSI > 70).

Chỉ số DAX – Đồ thị khung ngày– 090625

Kết luận: Trọng tâm vẫn là lạm phát, ECB và diễn biến thương mại

Nhà đầu tư cần đặc biệt chú ý đến tiến trình đàm phán Mỹ–EU, dữ liệu lạm phát sắp tới từ Mỹ và các phát biểu từ ECB để có định hướng giao dịch rõ ràng.

fxempire